不動産投資とは? 仕組みや運用方法、魅力、注意点をわかりやすく解説

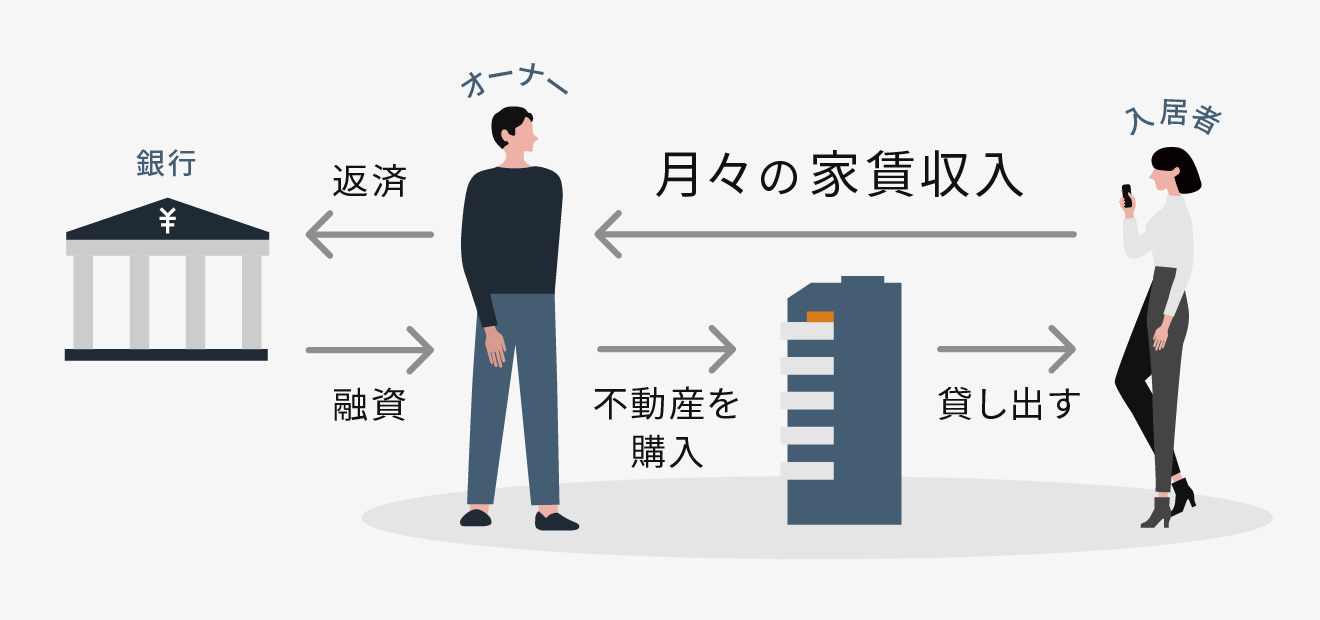

不動産投資とは【図解】

不動産投資とは、不動産を購入し、それを他人に貸して家賃収入を得たり、数年後に売却して売却益を得たりすることが主な目的の投資手法です。

動画「リノシーチャンネル」でも解説していますので、ぜひこちらもご覧ください。

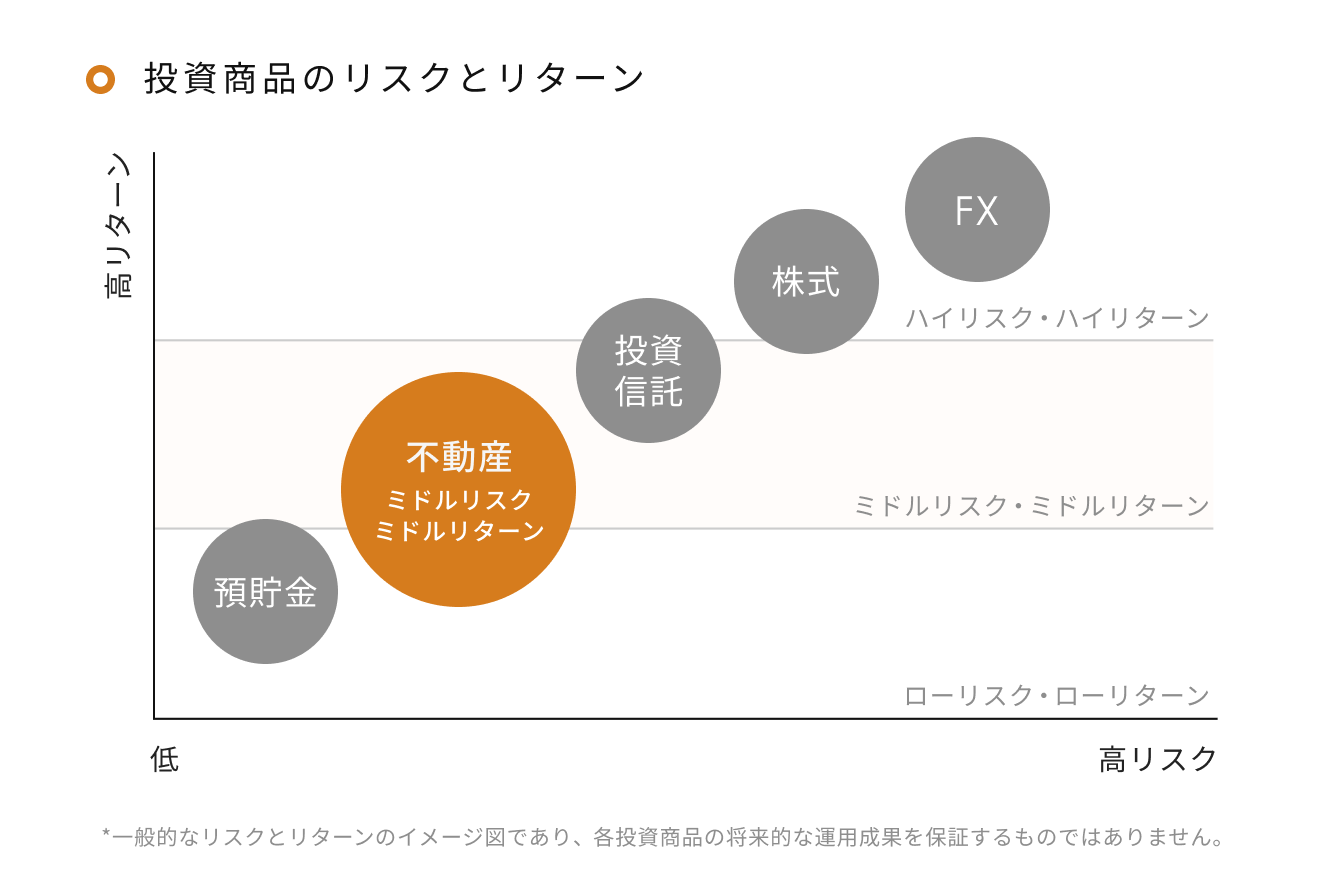

不動産投資は、毎月安定した固定収入を得られることが多く、投資信託や株式投資などの手法と比較すると、ミドルリスク・ミドルリターンな投資といわれています。

ほかの投資と同じく、預貯金や定期預金のように元本は保証されませんが、株式やFXのように投資資金が一瞬で消滅するようなリスクもなく、リスクとリターンのバランスがとりやすい投資手法です。

・不動産投資はなぜ注目を集めているのか? マネーコンサルタントが3つのメリットを解説

・不動産投資と株式投資の大きな違いは?おすすめの各メリットやデメリットを比較

・【入門編】投資初心者のための資産運用の基礎知識|株式投資、投資信託、ETF、FX、不動産投資、iDeCo

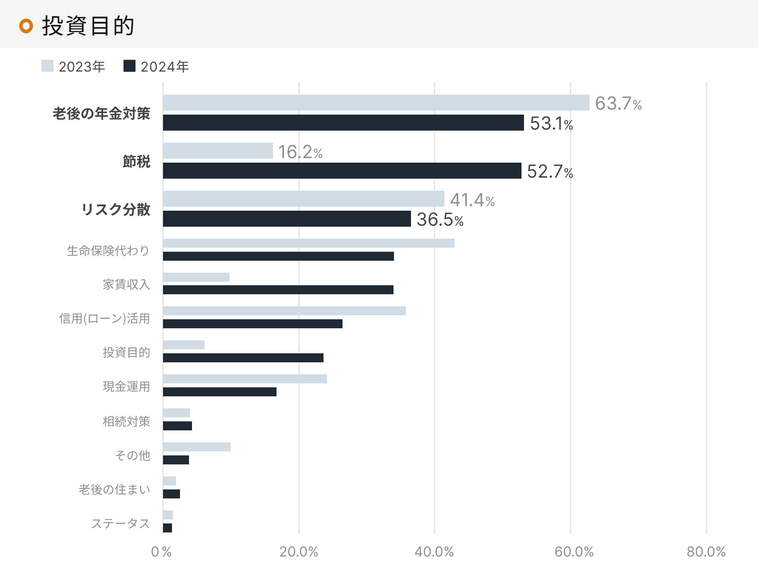

不動産投資の目的

投資の目的は広く「資産形成」ですが、不動産投資の目的に関してはRENOSY(リノシー)の顧客データを見ると、より具体的な目的が示されています。

2024年のデータで最も高い割合を占めている投資目的が「老後の年金対策」です。不動産投資なら、ローンを支払い終えて収支が安定すれば、年金の補填として活用できる可能性があります。

不動産投資で収益を得られる仕組み

不動産投資で収益を得られる仕組みは、次の2つに大別されます。

- インカムゲイン(家賃収入)

- キャピタルゲイン(売却益)

それぞれについて詳しく解説します。

1. インカムゲイン(家賃収入)

インカムゲインは、購入した不動産を貸し出して得られる家賃収入のことで、コツコツと稼ぐモデルです。家賃は毎月変わるものではないため、ほかの金融商品に比べて景気変動の影響を受けることが少ないといわれています。

家賃収入に対して、どれだけの経費(管理費や修繕費など)とローンの返済額があるかで、月々の収支は赤字か黒字かが決まります。

不動産投資におけるキャッシュフローの重要性と賢い運用方法とは

2. キャピタルゲイン(売却益)

キャピタルゲインとは、不動産を購入した価格よりも高い価格で売却することで得られる利益(売却益)のことです。不動産価格が上り調子のタイミング・エリアであれば、キャピタルゲインを狙えます。

かつてのバブル期には、キャピタルゲインを目的とした不動産投資が多く、家賃収入は二の次というスタイルが一般的でした。

キャピタルゲインを狙うためには、良い物件を相場より安く購入するための知識や目利き、タイミングやエリアの見極めが必要なため、初心者には難しいといわれています。

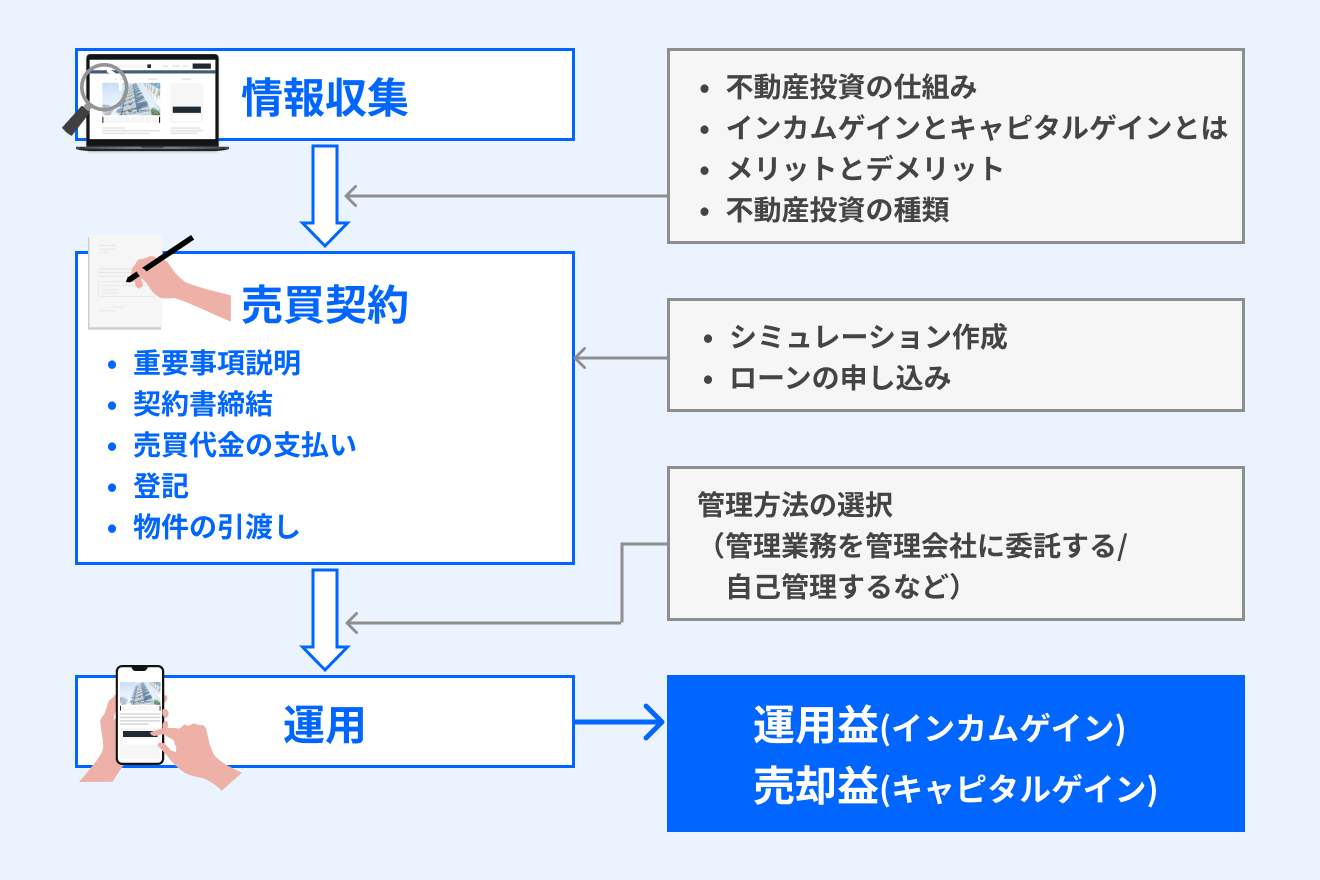

不動産投資で収益を得られるまでの流れ

不動産投資で収益を得られるまでの流れは、次のとおりです。

- 自分で情報を収集する

- 不動産投資会社に相談する(シミュレーション、物件探し)

- 売買契約を結ぶ

- 不動産を運用する

- 収益が発生する

まず、書籍やセミナー、不動産投資会社のメディア(RENOSYマガジンなど)などを活用してある程度の基礎知識を学び、ご自身の投資目的に合致する手法かどうかを明確にすることが第一歩です。

次に、不動産投資会社に相談し、物件を探しながら具体的な収支シミュレーションで収益性を確認します。購入したい物件が決まれば、重要事項説明を受けて売買契約とローン契約を結びます。

不動産の運用にあたっては、入居者管理を専門の会社に委託するのが一般的です。物件の引き渡し後、毎月の家賃を得られるようになります。

不動産の運用は1件、1棟で完結するということはなく、複数物件を運用する手法をとるケースも多いです。ある1件の物件のローンを繰上返済することで完済し、次の物件購入に充てながら増やしていく方法もあります。

また物件のエリアやタイミングによっては、物件を売却して収益を得る方法もあります。物件の売却まで、運用開始後も親身になって相談に乗ってくれる不動産投資会社を選ぶことが大切です。

不動産投資の始め方6ステップ! 物件購入までの具体的な手順を紹介

代表的な不動産投資の種類

不動産投資には、さまざまな種類があります。居住用・商業施設・物流施設など不動産の用途もさまざまです。

ここでは、居住用の不動産をメインに、代表的な5種類を紹介します。

- マンション・アパート一棟投資

- 区分マンション投資

- 戸建て投資

- 不動産投資信託(REIT)

- その他

それぞれの特徴を理解したうえで、自分に合った種類を選ぶことが大切です。

1. マンション・アパート一棟投資

マンション・アパート一棟投資とは、アパートやマンションを一棟丸ごと購入して物件全体を所有し、賃貸する投資手法です。

複数の部屋があるため、区分投資に比べて収入が急にゼロになる可能性が低いのが大きな特徴です。また、土地ごと所有するため資産価値が高く、民泊の可否といった管理規約を自分で決められる自由度の高さも魅力といえます。そのため、広い土地を持つ投資家や、安定した収益性を求める投資家に向いています。

ただし、初期費用が高く、老朽化などで集客力が低下すると建物全体の空室率が上昇してしまうリスクには注意が必要です。

2. 区分マンション投資

区分マンション投資とは、マンションの一室または複数戸を購入して貸し出すことで家賃収入を得る方法です。

一棟投資に比べて比較的少額から始められるため、投資資金を抑えたい方に向いています。また、物件数が多く選択肢が豊富なうえ、売りたいときには売却しやすい流動性の高さが特徴です。

所有する部屋が一つだけの場合は、空室になると家賃収入が完全にゼロになってしまうリスクに注意が必要です。

3. 戸建て投資

戸建て投資とは、一戸建ての住宅を購入して貸し出すことで家賃収入を得る方法です。

アパート経営が難しい、広さの限られた土地でも実践できるほか、物件数が少ないため競争相手も少ないのが特徴です。また、土地と建物を所有するため、資産価値を維持しやすいというメリットもあります。

ただし、区分所有に比べて維持管理費用が高くなる傾向があるうえ、ターゲット層がファミリーに絞られるためアパートより需要が少なめであり、空室リスクが大きくなりやすい点を考慮しなければなりません。

4. 不動産投資信託(REIT)

上記3種類は、ある特定の不動産を対象とした投資ですが、不動産投資信託(REIT)とは、資産運用会社が投資家から集めた資金を不動産に投資し、そこから得られた家賃収入や売却益を投資家に分配する投資信託の一種です。

証券取引所に上場しており、株式のように少額から売買できる特徴があります。また、現物の不動産ではないため、不動産取得税や想定外の修繕費が発生しないこともメリットです。

比較的少額で始められるので、不動産投資を試してみたい方に向いています。

ただし、自己資金に応じた投資となり、レバレッジを効かせることはできません。

5. その他

ほかには、次のような種類があります。

- 民泊・ホテル

- 駐車場

- コインランドリー

- 寮・社宅

- トランクルーム

- 工場・倉庫

不動産投資の7つの魅力

不動産投資には、次の7つのメリットがあります。

- レバレッジ効果を活用できる

- 所得税・住民税の節税効果が期待できる

- 安定した収入を得られる

- 老後の資産形成につながる

- 生命保険・死亡保険として活用できる

- 相続税対策になる

- インフレへのリスクヘッジができる

それぞれ詳しく解説します。

不動産投資のメリットとは?知らないと損するデメリットも併せて解説

1. レバレッジ効果を活用できる

「レバレッジ効果」とは、金融機関からのローン(他人資本)を活用することで、自己資金だけでは購入できないような高額な物件に投資できる、不動産投資ならではのメリットです。

たとえば、自己資金500万円で2,500万円の物件を購入すると、5倍のレバレッジをかけたことになります。このように、少ない自己資金でより大きなリターンを狙うことが可能です。

マンション投資の売上高・マッチング件数で全国No.1獲得のRENOSYで始める不動産投資のメリット・デメリットを、データを交えながらご説明します。こちらのフォームよりお問い合わせいただければ、より詳しい内容がわかります。

2. 所得税・住民税の節税効果が期待できる

不動産投資の開始当初は、節税効果を期待できる場合があります。それは、不動産投資の利益から経費などを差し引いた「不動産所得」にかかる税金が、総合課税の対象となっている税制のためです。

不動産を購入すると、購入時にのみかかる不動産取得税などの税金や、所有権の移転(所有者の変更)のための登記費用などの初期費用が発生します。これらの諸経費を計上すると、家賃収入よりも経費の方が上回り、不動産所得は赤字となります。赤字分は損益通算という仕組みで給与所得と相殺できるため、結果として納める税金を減らせる可能性があるわけです。

さらに、不動産の購入費用(建物および建物付属設備のみ)を減価償却費として計上することで、実際のキャッシュアウトなく帳簿上の所得を圧縮できるため、キャッシュフローは黒字のまま節税できる場合もあります。

・不動産投資は節税にならない? 仕組みと節税効果が高い人を解説

・高所得者にとって不動産投資は節税になる? 税理士が注意点を解説!

・【不動産投資と税】減価償却は土地と建物の割合によって変わる

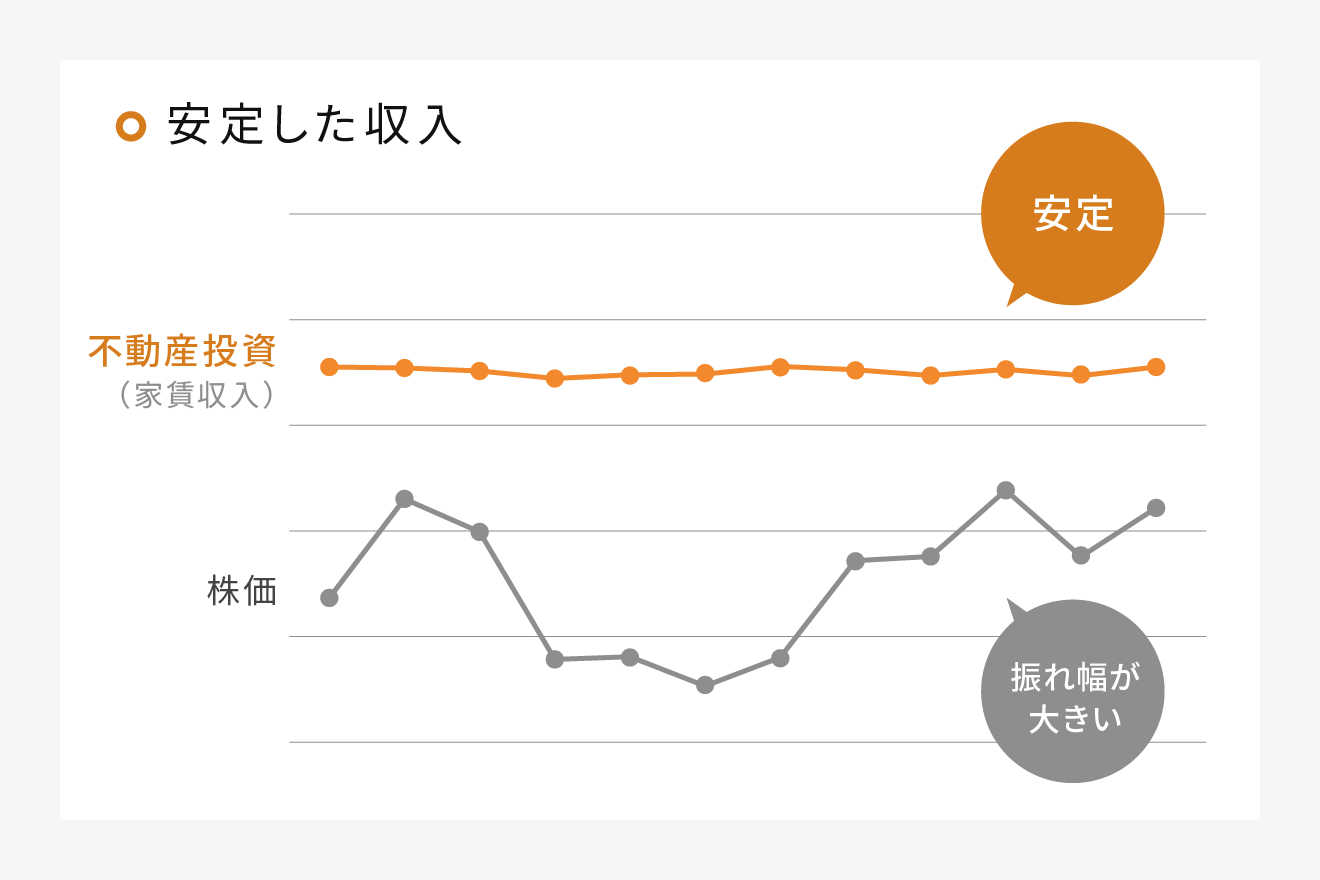

3. 安定した収入を得られる

家賃は、株価のように日々変動することはありません。たとえば、区分マンション投資で賃貸契約が2年間なら、基本的にその間の家賃収入は安定して得られるため、未来の収入を予測しやすいというメリットがあります。

4. 老後の資産形成につながる

入居者からの家賃でローンを完済したあとは、家賃収入が手元に残りやすくなるため、家賃収入が年金の代わりになります。

将来受け取る年金の金額と実際必要となる生活費には開きがあり、老後に不足すると試算された2,000万円ほどの費用を、準備する必要があるといわれています。

自宅の購入や教育費などお金のかかる時期に、貯蓄のみで将来のための備えを達成できるかというと、難しい時代となっています。そこで老後の公的年金の足しになる選択肢の一つとして、不動産投資が注目されています。

5. 生命保険・死亡保険として活用できる

不動産投資ローンを組む場合、団体信用生命保険(団信)への加入を求められるケースが多いです。

ローンの返済期間中に、加入した投資家本人が死亡または高度障害状態になった場合などは、団信が適用されるとローン残高(残債)がゼロになります。

残された家族は、不動産を所有し続けて家賃収入を得るか、または物件を売却して売却益を得られます。

実際、がん特約つきの団信に加入していた人が、がんと診断されてローン残高がゼロになった例がこちらにあります。

・不動産投資が生命保険の代わりになるって本当? 理由や死亡保険との違いについて解説

・何気ない会話から物件を売却へ。期待以上の利益が得られ、引き続き不動産を持っておきたく改めて購入しました。 | RENOSY(リノシー) 不動産投資

6. 相続税対策になる

相続の際、現金や預貯金は額面そのものが課税金額対象となりますが、不動産の相続税評価額は時価よりも低く算出されるため、相続税の負担を軽減できる可能性があります。

土地の評価額は時価の8割程度とされる「路線価」を、建物の評価額は「固定資産税評価額」をもとに計算されるのが一般的です。

さらに、その不動産を第三者に貸し出している場合、土地は「貸家建付地」、建物は「貸家」として扱われ、所有者自身が利用している場合に比べて評価額が圧縮されます。貸家建付地・貸家は他人の権利(居住権など)が設定されているため、所有者でも利用が制限されるからです。

そのため、同じ価値の資産でも、現金より不動産で相続した方が、相続人の税負担を軽減できる可能性があります。

詳細は、1,500万円の現金での相続と、不動産による相続とを比較したこちらの例をご覧ください。

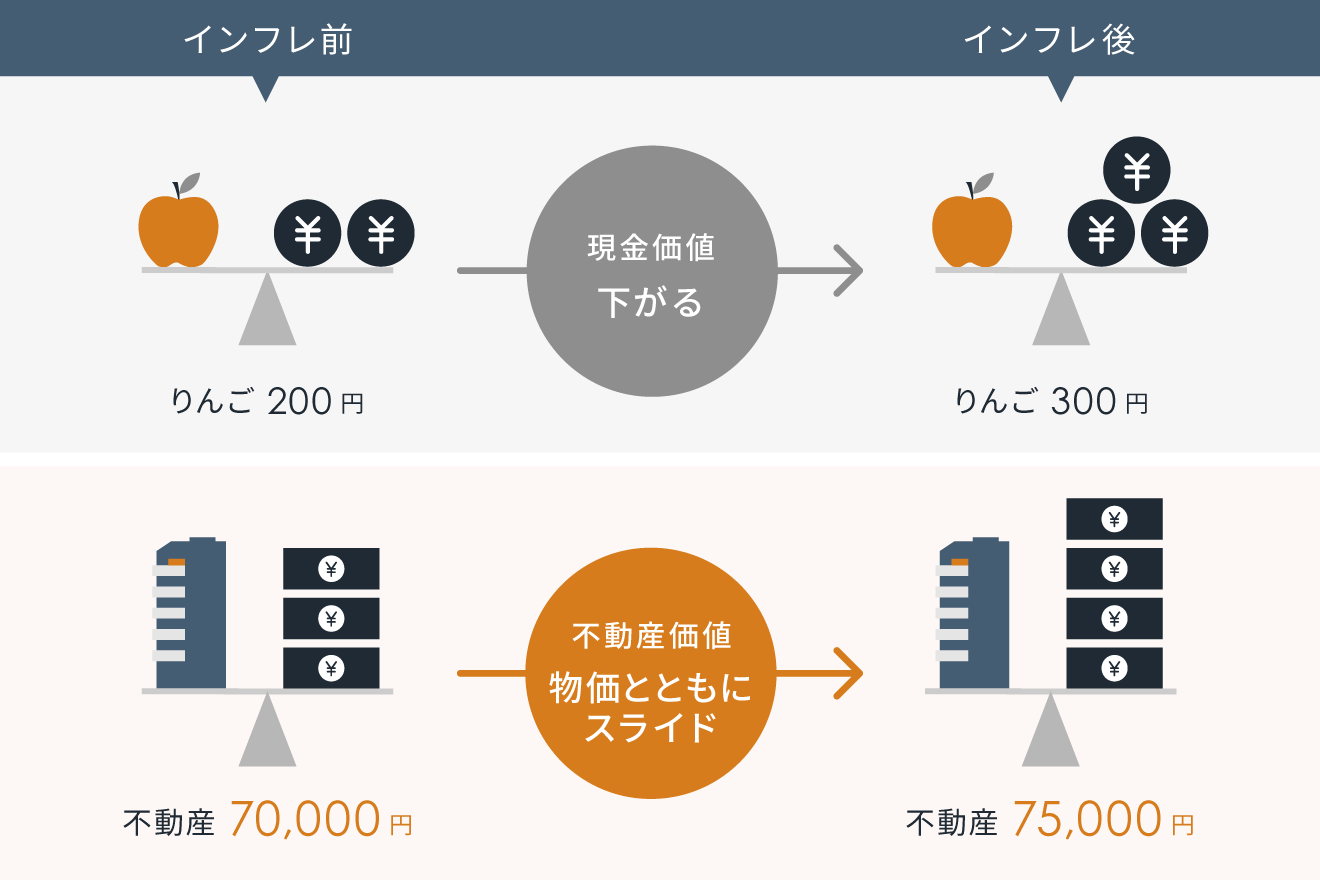

7. インフレへのリスクヘッジができる

インフレで物価が上昇すると、現金の価値が相対的に下がります。

インフレになった場合、実物資産のマンションの価値は建築費や土地代の上昇に連動して上がる傾向があるため、資産の価値が目減りせず、物価変動に強い特徴があります。

・日本のインフレの現状と見通し。不動産投資に与える影響は?

・融資を活用した不動産投資は、金融のプロが用いる投資手法と同じだった

・FPの私が不動産投資(ワンルームマンション投資)をする2つの理由

不動産投資の4つの注意点

不動産投資には、次の4つのデメリットがあります。

- 初期費用が必要になる

- ランニングコストがかかる

- 流動性が低い

- 不動産投資特有のリスクがある

1. 初期費用が必要になる

不動産投資ローンを使って不動産を購入する場合でも、購入時には初期費用がかかります。主な初期費用の内訳は、以下のとおりです。

- 頭金(フルローンならば、なしでもOK)

- 不動産登記費用(登録免許税、司法書士報酬)

- 各種税金(不動産取得税、印紙税)

- ローン事務取扱手数料

- ローン保証料

- 火災保険料(地震保険料)

- 仲介手数料(不動産業者を介す際)

- 清算金(固定資産税・都市計画税、管理費・修繕積立金)

初期費用を合計した場合の目安は、10万~100万円程度です。

2. ランニングコストがかかる

不動産は購入したら終わりではなく、管理業務が発生します。不動産の管理には、建物管理と賃貸管理の2つがあります。

建物管理とは、エントランスや廊下といった共用部分の清掃、エレベーターの定期点検など、建物全体の資産価値と住環境を維持するための業務です。分譲マンションの場合、これらの業務のために所有者には毎月「管理費」や「修繕積立金」がランニングコストとして発生します。

賃貸管理は、入居者の募集や家賃の集金、入居者からのクレーム対応、退去時の手続きや原状回復工事の手配など、入居者に直接関わる一連の業務です。

一般的に、これらの対応は管理会社に委託するため、「管理委託費」が発生します。

3. 流動性が低い

不動産はほかの投資商品に比べて流動性が高くありません。たとえば株式投資であれば、証券会社のアプリを使って同じ日に何度も売買することも可能です。

しかし投資用不動産を売却するときは、どんなに早くとも数週間はかかります。これは、不動産は金額が大きく個別性が強いことから、購入者の検討期間が長くなる傾向があるためです。

不動産投資会社自身が直接買う(買取)場合でも数週間、不動産会社が買主を探して(仲介)売主と買主が売買契約を交わす場合には、数カ月単位の時間がかかります。

4. 不動産投資特有のリスクがある

不動産投資に限らず、投資にはリスクがつきものです。不動産投資にも以下のような特有のリスクがありますが、事前に把握しておけば対策を講じることが可能です。

- 空室リスク

- 金利上昇リスク

- 不動産価格・家賃下落リスク

- 修繕・老朽化リスク

- 天災リスク

- 倒産リスク

空室リスク

物件が空室状態となり、家賃収入が得られなくなるリスクです。空室期間中もローン返済や管理費、税金の支払いは続くため、自己資金で補う必要があります 。

空室保証などをしている管理会社に管理を依頼することでリスクを軽減できます。

金利上昇リスク

不動産投資ローンを変動金利で組んでいる場合、金利上昇が起きたとき、それに伴って返済金額の負担が大きくなります。

返済額が増えるとキャッシュフローが悪化する可能性があるため、固定金利を選ぶ、金利上昇を想定したシミュレーションを行うなどの対策が考えられます。

不動産価格・家賃下落リスク

不動産の価値や家賃は、経年により建物や設備が劣化することで、下落する可能性があります。特に、周辺に競合となる新築物件が建つと、家賃を下げたり設備を新しくしたりしないと入居者がつかなくなることがあります。

ただし、都心部など立地が優れていたり、管理の行き届いた建物であれば価値を維持できる可能性は高まります。

修繕・老朽化リスク

物件の修繕が必要になり、多額の修繕費用がかかるリスクです。

修繕費用には、入居者の退去時のリフォーム費用や設備交換費、老朽化による外壁や屋根の塗装などが含まれます。大規模な修繕では、一度に数百万円の費用がかかることもあります。

こうしたリスクに備えるためには、物件購入前に建物診断を行ったり、過去の修繕履歴や将来の修繕計画を把握したりすることが大切です。

天災リスク

台風や地震などの自然災害により不動産がダメージを受ける可能性があります。

たとえば、大雨による浸水被害にあった場合にはその復旧費用がかかります。地震による最悪のケースでは、建物に入れなくなり家賃収入がなくなる可能性もあるでしょう。

天災リスクに備えるためには、ハザードマップや地盤強度をチェックしたうえで、災害に強い物件かどうかを選定することが大切です。また、火災保険や地震保険へ加入し、もしものときに備える必要があります。

・地震保険の基本と必要性。不動産投資オーナーが知っておきたい上乗せ補償5例

・不動産投資でなぜ火災保険は必要なのか? その補償内容と選び方を解説

・不動産投資における地震リスクへの対処法

倒産リスク

売主の不動産投資会社や、賃貸管理を委託している不動産管理会社が倒産するリスクです。もし、管理会社の倒産に直面したときは、代わりの賃貸管理会社を見つけることで対処できます。

倒産リスクを最低限に抑えるためには、不動産投資を始めるときに不動産投資会社の財務状況や実績などを確認し、信頼できる会社かどうかを見極めることが大切です。

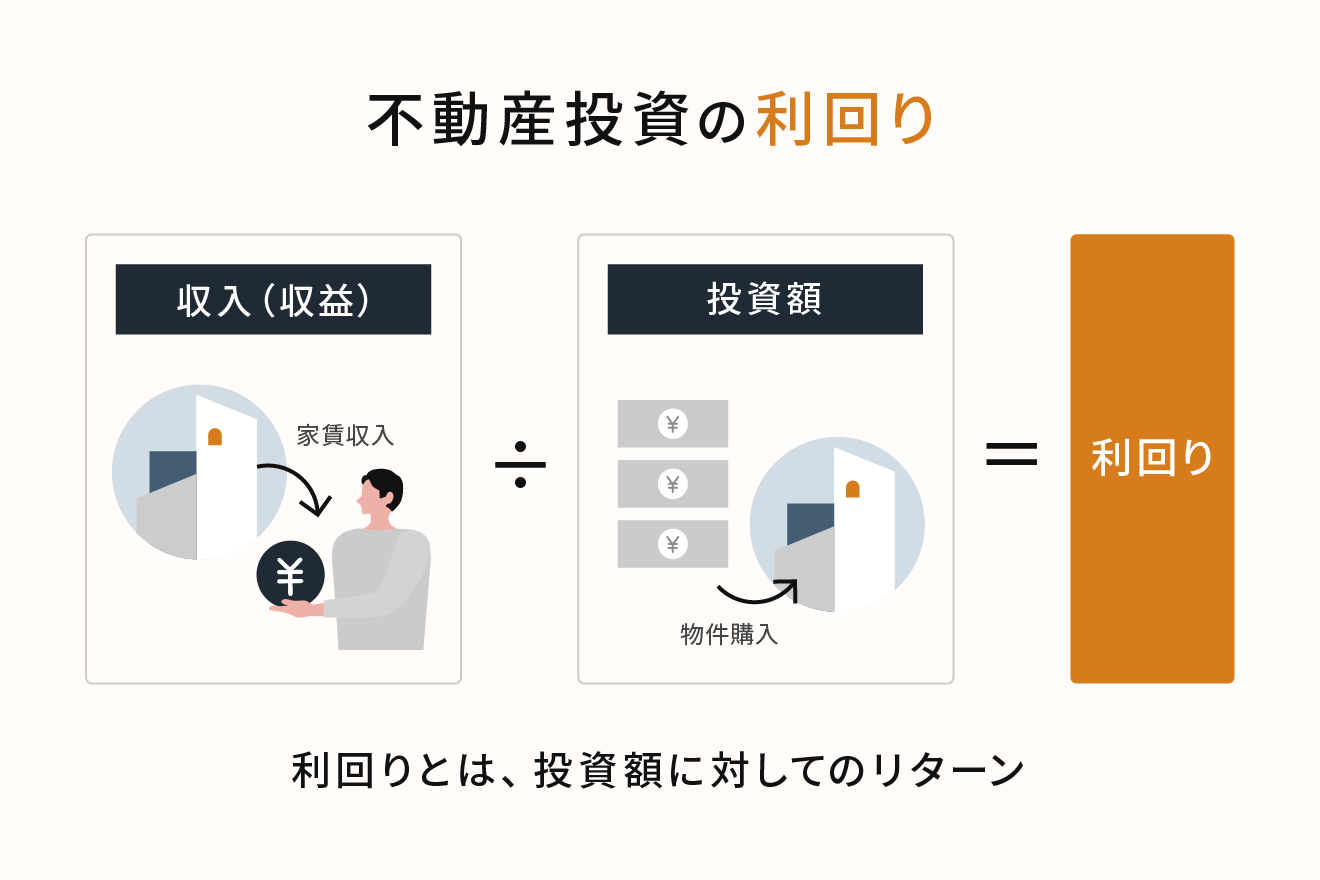

不動産投資の利回りと相場

メリットおよびデメリットがわかったところで、気になるのは実際どれくらい利益が得られるのかではないでしょうか。不動産投資では、投資額に対してのリターンである「利回り」を一つの指標として扱います。

参考になるのは先輩不動産投資家がどれくらいの利回りを求めて不動産投資を行っているかです。

一般財団法人 日本不動産研究所の第53回「不動産投資家調査」(2025年10月現在)の調査によると、東京および政令指定都市において、次のような期待利回りとなっています。

- ワンルームタイプ:3.7〜5.0%前後

- オフィスビル:3.2〜5.2%前後

- 商業店舗:3.3〜6.2%前後

- 物流施設・倉庫:3.8〜4.5%前後

- 宿泊特化型ホテル:4.2〜5.3%前後

東京のワンルームタイプは城南地区で3.7%、政令指定都市では札幌・仙台・広島において5.0%と地域によって開きがありますが、上記のような期待利回りを不動産投資に求めていることがわかります。

なお、不動産投資には「表面利回り」と「実質利回り」2種類の利回りがあるので、おさらいしましょう。

1. 表面利回り

表面利回りは、投資物件を購入した際の諸費用や管理費、修繕積立金、税金といった物件の購入・維持にかかる諸経費などを含まない、物件の収益性を簡単にあらわした指標です。「グロス利回り」や「想定利回り」ともよばれます。

不動産投資会社が販売図面(マイソク)などで提示している利回りも、一般的にこの表面利回りです。計算方法は、以下のとおりです。

「想定する年間家賃収入」は、一般的に一年を通して満室である場合を想定した金額となっています。

あくまで概算値を出すためのシンプルな計算方法のため、物件の状態を簡単に把握し、複数の物件を大まかに比較検討するときの指標として活用します。

2. 実質利回り

実質利回りは、投資物件の購入時にかかった諸費用や管理費、修繕積立金、税金といった年間の諸費用を考慮して計算するため、表面利回りよりも正確な収益性を把握できる指標です。「ネット利回り」ともよばれます。

計算方法は、以下のとおりです。

実質利回りは、物件購入を本格的に検討する際に、より具体的な収支をシミュレーションするために活用します。ただし、表面利回りと同様に年間を通して「満室」を想定して算出されるのが一般的で、空室リスクが考慮されていない点には注意が必要です。

不動産投資に向いている人の特徴

ここでは、不動産投資に向いている以下のタイプの人の特徴を解説します。

- 収入が多い人・年収500万円以上の人

- 貯蓄がある人

- 勤続年数1年以上の人

1. 収入が多い人・年収500万円以上の人

年収が高い人は、不動産投資にかかる費用に対して資金の余裕があるため、比較的容易に不動産投資を始められるメリットがあります。さらに、不動産投資の種類の選択の幅も広がります。

また、収入は金融機関からローンの融資を受ける際に重視されるポイントの一つです。年収500万円以上あることが条件の一つとなっている金融機関が多い傾向にあります。

2. 貯蓄がある人

不動産投資は初期費用を支払ったあともさまざまなランニングコストがかかるため、ある程度の余剰資金を確保しておく必要があります。

入居者が長期間いないという万が一の事態も想定し、1年分の家賃収入分の預貯金は用意しておきましょう。

3. 勤続年数1年以上の人

勤続年数が1年以上あると、ある程度収入が安定しており、将来の収入も保証されているだろうと金融機関から判断される傾向にあります。

そのため、不動産投資の融資の借入れが問題なくできる可能性が高くなります。

不動産投資の初期費用

不動産投資は、購入する不動産の種類、購入相手によって大きく変わりますが、必要な初期費用は、仲介手数料を含めて

が目安とされています。

仲介業者を通さず直接売主から買う場合は仲介手数料が発生しないので、取引の仕方によって初期費用は変動します。

RENOSYを運営しているGA technologiesの場合、不動産投資物件に関しては売主となり、仲介業者ではないので仲介手数料は発生しません。中古区分マンションの販売を主にしているRENOSYの場合は、初期費用はおおよそ50万円から60万円です。

不動産投資にかかる初期費用には、主に以下のようなものが含まれます。

- 頭金(フルローンならば、なしでもOK)

- 不動産登記費用(登録免許税、司法書士報酬)

- 各種税金(不動産取得税、印紙税)

- ローン事務取扱手数料

- ローン保証料

- 火災保険料(地震保険料)

- 仲介手数料(不動産業者を介す際)

- 清算金(固定資産税・都市計画税、管理費・修繕積立金)

いくらあると安心? 不動産投資に必要な自己資金の目安

不動産投資の勉強方法

不動産投資において情報や知識はとても重要です。代表的なものは、書籍や不動産投資会社のメディアなどでの独学や、オンラインセミナーへの参加などが挙げられます。

セミナーへの参加は、信頼のおける不動産投資会社と出会える機会でもあります。

不動産投資に関するよくある質問

ここからは、不動産投資に関するよくある質問に回答します。動画「リノシーチャンネル」でも解説しているので、あわせてご覧ください。

1. どのような人が不動産投資をやっていますか?

年収500万円以上の、一般的なサラリーマンの方が多い傾向です。少額から始められるうえ、RENOSYでは賃貸管理など煩わしい業務は代行してくれるので、負担をかけることなく始められます。

2. ワンルームマンションとファミリータイプはどちらが投資に適してますか?

目的によって異なります。キャピタルゲインをメインで狙い、かつ一定のリスク許容度がある方は、ファミリータイプが向いています。

一方で、リスクを極力抑えながら、安定的なリターンを求めていきたいのであればワンルームマンションが向いているでしょう。

都市部における単身者世帯の増加は顕著で、今後も高い需要が見込まれます。そのため空室リスクも低く、賃料の安定も期待できます。また、リフォームやメンテナンスにかかる費用と期間もワンルームの方が有利です。

3. 不動産投資における「複数物件の所有」にはどのようなメリットがありますか?

不動産投資において、所有物件を増やす「買い増し」は、リスク分散と資産形成を加速させる合理的な選択肢となります。特定の物件で空室が発生しても、他の物件の家賃収入でローン返済や諸経費を補填できるため、経営全体の安定性が高まるからです。また、1件目の運用で得たキャッシュフローを2件目の繰上返済に充てるなど、雪だるま式に資産を拡大させる効果も期待できます。ただし、借入総額が増える分、より慎重な収支管理と手元の余剰資金の確保が求められます。立地や築年数、物件種別をあえて分散させることで、災害や局所的な需要変化に対する耐性を強めることも、長期的な安定稼働に向けた有効な戦略の一つ。

4. 不動産知識のない初心者では難しいのではないでしょうか?

不動産の管理については、所有者が行わずに管理会社に任せるという方法があります。初心者で賃貸運営ノウハウがなくても不動産投資を始めることはできます。

物件の選定に関しては、将来性のある立地かどうかを含め、収益のシミュレーションを事前に確認することが必要です。

5. 不動産投資に失敗してしまうリスクはないのですか?

もちろん、可能性としてはあります。ただ大前提として、何を失敗とするかの定義づけが大事です。

たとえば、不動産投資を行った全期間で損失が出ることなのか、突発的な支出が一定金額以上出てしまうことを失敗と定義づけるか、などです。

目的に沿って失敗を定義づけて、成功の可能性を高めることが大切になります。

6. 不動産投資を始めるのにおすすめのエリアはありますか?

人口集中が進むことが想定されている都市部がおすすめエリアです。今後の日本は都市圏への人口集中と過疎化の進展が並行して進むことが想定されています。

7. 東京都内におけるワンルーム規制はどのようなものがありますか?

東京都のワンルームマンション開発規制条例により、分譲ワンルームマンションの数はバブル期以降のピーク時に比べ約半減しています。そのほか、ホテル事業の土地買収なども相まって、土地が足りないこともあり、今後も供給が足りない状態が続くと見込まれています。

8. インフレ局面における不動産投資の優位性はどのように捉えればよいでしょうか?

貨幣価値が相対的に下落するインフレ局面において、不動産投資は実物資産としての価値を維持しやすいという強みがあります。物価の上昇に伴い建築コストや土地価格も上がるほか、時間を置いて家賃相場も上昇する傾向があるため、資産の目減りを防ぎやすいからです。さらに、固定金利でローンを利用している場合は、借入金の額面が一定のまま資産の評価額が上がるため、インフレによって実質的な債務負担が軽減されるという「債務者利得」の恩恵を受けることも可能です。ただし、急激な物価変動は金利上昇を招く可能性もあります。低金利のうちに繰上返済を用いて残債を減らすなど、コスト変動のリスクを織り込んだ長期的な視点が欠かせません。

9. 不動産投資の「売却」を検討する際の適切なタイミングはありますか?

不動産投資における「売却(出口戦略)」の検討は、不動産市況や税制上の区切り・物件のライフサイクルなどを考慮して行うことが重要です。売却時に発生する譲渡所得税は、所有期間が1月1日時点で5年を超えると税率が大幅に下がる「長期譲渡所得」に該当するため、この時期が収支上の大きな転換点となります。また、大規模修繕が行われる直前や、周辺の再開発計画が完了し地価がピークを迎える時期なども、有利な売却タイミングといえます。一方で、ローンの完済後に安定した家賃収入を得ることを重視する場合は、無理に売却せず長期保有を選択するのが最善の選択となるケースも少なくありません。運用開始時から将来の売却可能性を見据え、定期的に物件の市場価値を把握しておくことが大切です。

10. 賃貸管理会社や建物管理会社の質は不動産投資の収益性にどの程度影響しますか?

管理会社の対応力は、不動産投資の成否を分ける空室期間や建物の維持管理コストに直結します。集客力の高い管理会社であれば、退去が発生しても速やかに次の入居者を確保できるため、機会損失を最小限に抑えられるからです。また、入居者からの要望に迅速かつ丁寧に対応することは、長期的な入居を促し、結果として原状回復費用の発生頻度を下げることにも貢献します。建物管理会社については適切なタイミングで予防的な修繕を提案できる会社であれば、建物の老朽化を遅らせ、将来的な大規模修繕費用の高騰を防ぐことも可能です。オーナーが自ら業務を行わないからこそ、報告の透明性や最新技術を活用した効率的な管理体制を備えているかどうかが、信頼できるパートナー選びの基準となります。

11. 不動産投資に失敗する人に特徴はありますか?

不動産投資をうまく運用できず、失敗してしまう人には次のような特徴があります。

不動産投資会社の言いなりになっている

信頼のおける不動産投資会社は良い物件の情報を教えてくれます。逆に投資初心者からすれば、良い物件を見つけるためには、良い不動産投資会社とのつながりが不可欠といっても過言ではありません。

しかし、不動産投資は自己責任であり、オーナーは所有者である人自身です。決して不動産投資会社の言いなりにはならず、主体的に決断できなければ、不動産投資で継続的な成功は望めません。

セミナーなどに参加せず情報収集をしない

不動産投資会社などが定期的に行っているセミナーは情報収集に非常に適しています。最新のトレンドや基本的な知識まで幅広く理解することができます。無料で参加できることが多いので、参加するようにしましょう。

12. 法人化はどのタイミングで行うのでしょうか?

不動産投資を継続的に行い、事業としての規模が大きくなってきた場合には法人化することも視野に入ります。

また収入や資産状況によっては個人として事業を進めていくよりも、払う税金が安くすむ場合があります。個人事業主としての課税所得が900万円を超えたあたりからが法人化を検討するタイミングといえます。

ただし会社設立および維持には費用がかかります。法人化はご自身の資産ポートフォリオをよくご確認のうえ、税理士など専門家と話し合いながら行うとよいでしょう。

・資産管理会社とは?作るメリットとデメリット

・給与所得2,000万円超で考える資産管理会社の活用方法。不動産は個人と法人のどちらで購入する?

・不動産投資は個人事業主として行うのがいいのか? メリットや法人化のタイミングも紹介

不動産投資を学んで新たな資産運用を始めよう

不動産投資は、投資信託や株式投資と比較してミドルリスク・ミドルリターンの投資手法です。毎月発生する家賃収入が資産形成を後押しするため、コツコツ稼ぎたい人に適しています。

空室リスクや金利上昇リスクなど不動産投資特有のリスクもありますが、リスクがはっきりしている分、事前に対策を講じることが可能です。そのためには多くの知識が必要になります。RENOSYマガジンもぜひご活用ください。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード