融資を活用した不動産投資は、金融のプロが用いる投資手法と同じだった

金融業界に身をおく投資のプロフェッショナルは、自分自身の資産運用についてどう考えるのか。13戸の区分マンション投資を行う外資系証券マンの藤川さんは、企業を相手に長年投資活動のアドバイスを行ってきたプロフェッショナルです。

その藤川さんがなぜ不動産投資を選んだのか、2022年7月に開催された金融セミナーのなかからその内容をご紹介します。

講師の職歴

講師をつとめた藤川祐一さんは、大学卒業後に三菱UFJ銀行へ入行、法人営業を担当し、日本企業のみならず、日本企業以外のクライアントも相手に海外勤務も経験。「シンジケートローン」という複数の金融機関を集めて融資実行・資金調達をしたり、社債の発行までと、多岐にわたる業務に従事します。

その後、三菱UFJモルガン・スタンレー証券で、M&A・株式引受・社債引受・IPO・証券化など、さまざまなアドバイザリー業務に従事。ゴールドマン・サックス証券では、前職とは異なる業種の企業に対してアドバイザリー業務を遂行。M&A、株式引受、社債引受、 IPO等に関わります。

銀行・投資銀行・証券会社それぞれで、事業や企業の買収を含めた企業と企業を引き合わせ価値を最大化させる業務にずっと携わってきた方です。

セミナーは、区分マンション投資をRENOSYで行うオーナーの方々が集まる場で開催されました。

セミナー前半では、資産運用を行ううえで知っておきたい我々を取り巻く外部環境、債券や株式など資産運用のプロダクトごとの利回り水準の紹介、そして海外からの視点も含めた日本の不動産市況。後半に、個人として取り組む考える不動産投資の考え方が紹介されました。

業務で関わった投資手法

藤川さんの業務のなかには、未上場企業を含めた企業間の吸収・買収をサポートする業務が含まれています。PEファンドもその一つです。

PEファンドとは、プライベート・エクイティ・ファンド(private equity fund)の略。PEファンドは投資対象企業の株式持分の過半数以上を取得して経営権を握ります。そしてその企業の価値を高める活動を行い、価値を高めてからその企業を売却・上場させるなどして資金を回収、投資家に利益配分をする手法です。

藤川さんは、PEファンドの買収の手法が不動産投資の手法と同じだと気づきます。

PEファンドでは、LBOという手法で投資を行います。LBOとは、レバレッジド・バイアウト(Leveraged Buyout)の略。借入金を使って投資効果を最大化する投資方法です。

この「借入金を活用」という点が、不動産投資の手法と同じというわけです。

借入れを活用して投資ができる、不動産投資

不動産投資は、勤務先や年収といった自身の信用力と不動産自体の価値によって、金融機関から融資がおります。融資を活用できると、手元にある自分のお金をそれほど使わずに、高額な不動産という商品を手に入れることができます。

ところで「金融機関から融資を受ける」とは、お金を借りることです。「お金を借りる、借金」と聞くと、よくないこととイメージする方もいるかもしれません。しかし藤川さんは、ご自身が業務で関わっている融資の手法だと知って、非常に安心感を覚えたそうです。

金融のプロが不動産投資を決めた4つの理由

藤川さんが不動産投資を始めようと決めた理由は、上記で紹介したPEファンドの手法を含めて以下の4つです。

- 業務で関わる投資手法と不動産投資が同じ(高いリターンを得るPEファンドと同じ)

- 手元現金がなくても信用力(職務履歴)を背景に、資産を増やせる

- 資産運用商品のなかで、計画的に高いリターンが見込める

- 家族に感謝してもらえる資産を残すことができる

1.業務と同じ投資手法で安心

1つ目の理由は、PEファンドと同じ手法で安心したという点以外にも、国外のPEファンドが日本の不動産に注目している実情があるということも、購入の理由に挙げられています。

円安の影響で、日本の不動産を従来よりも安く外貨で買えるという状況で、海外のPEファンドが積極的に日本の不動産を購入する動きが目立っているようです。

2.信用力を背景に、資産を増やす

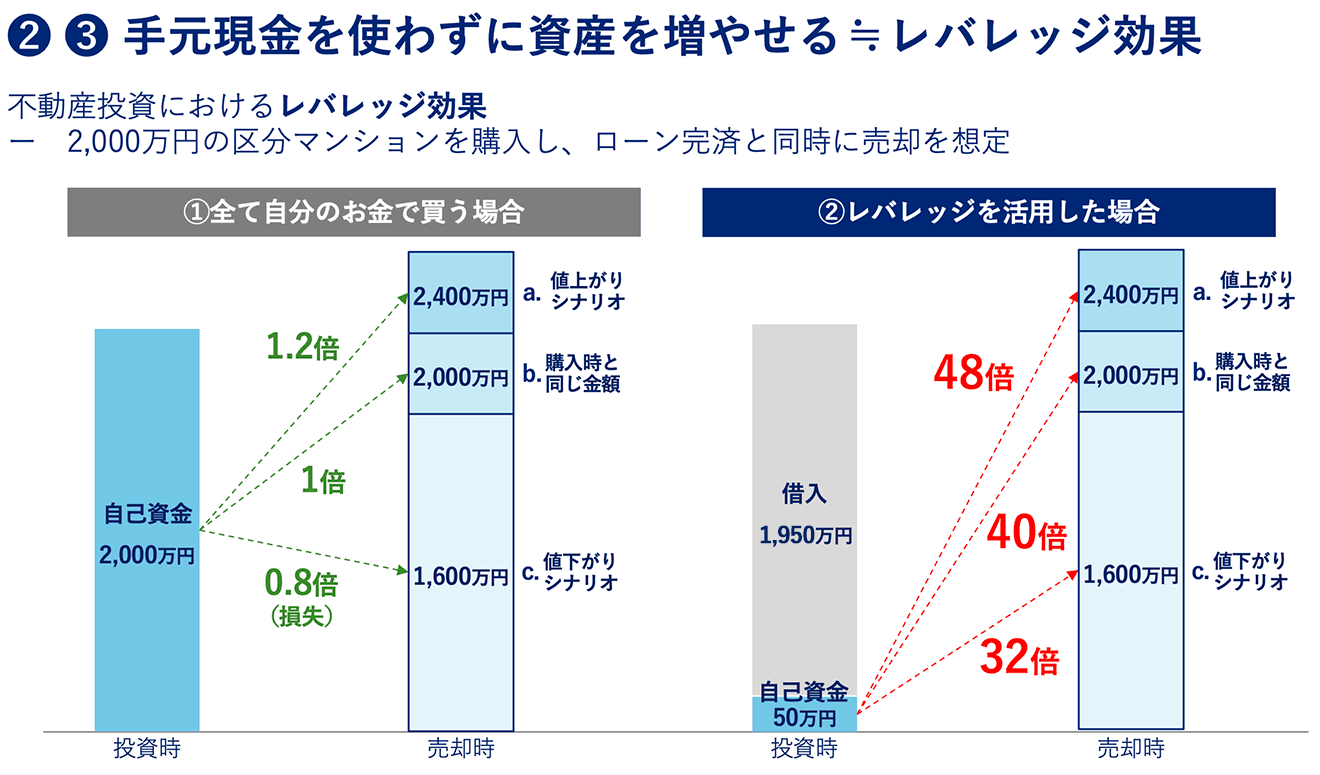

2つ目の理由はレバレッジの活用です。投資信託やREITなどを買おうとしても、そこにお金を貸してくれる銀行はありません。自分の手元にあるお金を使って投資をしていくしかないので、手元にお金がたくさんある人は投資規模を大きくできますが、手元に資金がない人は投資規模も小さくなります。

しかし不動産投資をするときは、その人が働いている会社によって信用力があると判断されれば、銀行はお金を貸してくれます。信用力のサポートがあると、手持ち以上に大きな金額で投資をすることが可能に、つまりレバレッジを活用できることになります。

藤川さんは業務上、個別株の取引ができないという縛りがあります。そのなかで、資産を大きく増やせる不動産投資は、「自分にとっては使い勝手の良いプロダクト」ということです。融資を活用して資産を増やすことができる、ほかにはない資産運用のプロダクトだと思われたそうです。

3.資産運用商品のなかで、計画的に高いリターンが見込める

不動産投資の利回りは、家賃収入に対する物件価格で表面利回りを計算します。しかし不動産投資ローンを活用することで、自分の手元から出ていくお金は非常に少なくすみます。レバレッジが非常に効いたプロダクトのため、藤川さんは次のように計算しました。

レバレッジをかけられる特性に着目し、自己資金に対して資産がどれだけ増えるかを考えた際に、ほかの金融商品ではなかなか実現できない規模で資産が増やせると思われたそうです。

4.家族に感謝してもらえる資産を残せる

4つ目は、個人的な考え方としながらも、家族に感謝してもらえる資産を残すことができるという点が、不動産投資をした大きな理由だそうです。

生命保険をかけてはいるものの、不動産投資のローンを活用する際に入る団体信用保険の存在が大きかったようです。

例えば藤川さんがもし死亡した場合、ローンはそこで完済された状態になります。すると藤川さんの残した、価値の合計が4億円ある不動産と、その不動産13戸から毎月入ってくる家賃が表面利回りで4%、年間1,600万円の家賃が入るそうです。

不動産を売却するにしても家賃収入にしても、どちらにしても規模感のあるものを残せるという意味で、不動産の持つパワーは大きいと感じられたそうです。

信用力に応じた資産の増やし方

藤川さんは1戸あたり2,000万円を大きく超える不動産を13戸購入できるという大きな信用力を持っていました。そしてその「藤川さんの信用力」を最大限に生かして、不動産を購入されます。

ローン返済中ではあるものの、資産価値4億円分の不動産を一気に手にされた藤川さんは、レバレッジを最大限生かして資産を増やしたことになります。

億単位の資産形成は、サラリーマンの給与だけでは難しいと藤川さんは考えます。

株価のように乱高下しない家賃という収入を安定的に得るために、賃貸需要が長期間にわたって見込めるエリアを、PEファンドの考え方を参考に選定されたそうです。

ポートフォリオの組み方が気になるオーナーの方々

質疑応答の時間では、複数物件の購入タイミング、ほかの金融商品と不動産投資とのバランス、また売却の考え方など、すでに不動産投資をしている方々ならではの質問が投げかけられました。

参加者からの質問が加わることで、藤川さんの考える不動産投資への理解がより深まった時間となりました。

将来的な土地の価値下落などリスク分散の観点からも、1〜2件所有するという方法でなく、可能な限り保有する方針をとられていることがわかりました。

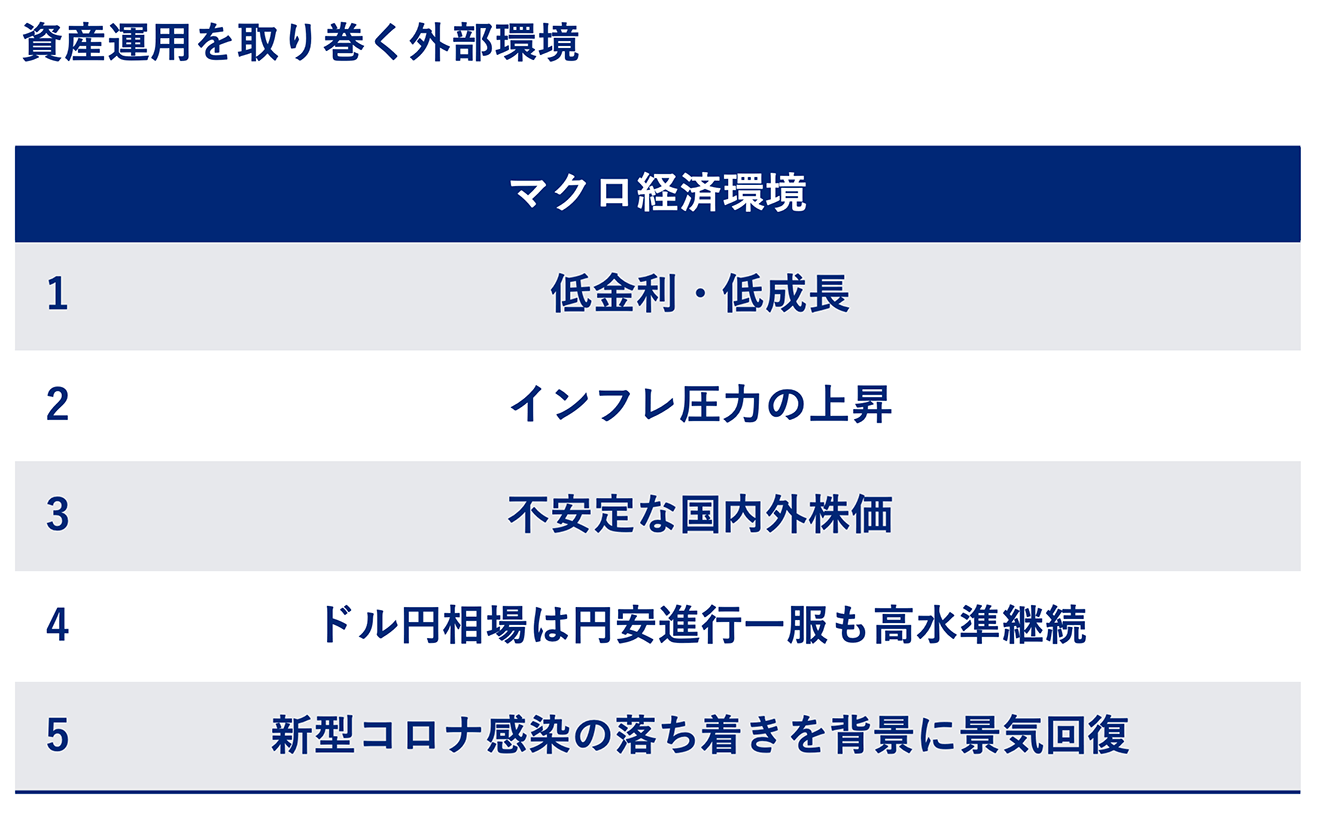

資産運用を取り巻く外部環境

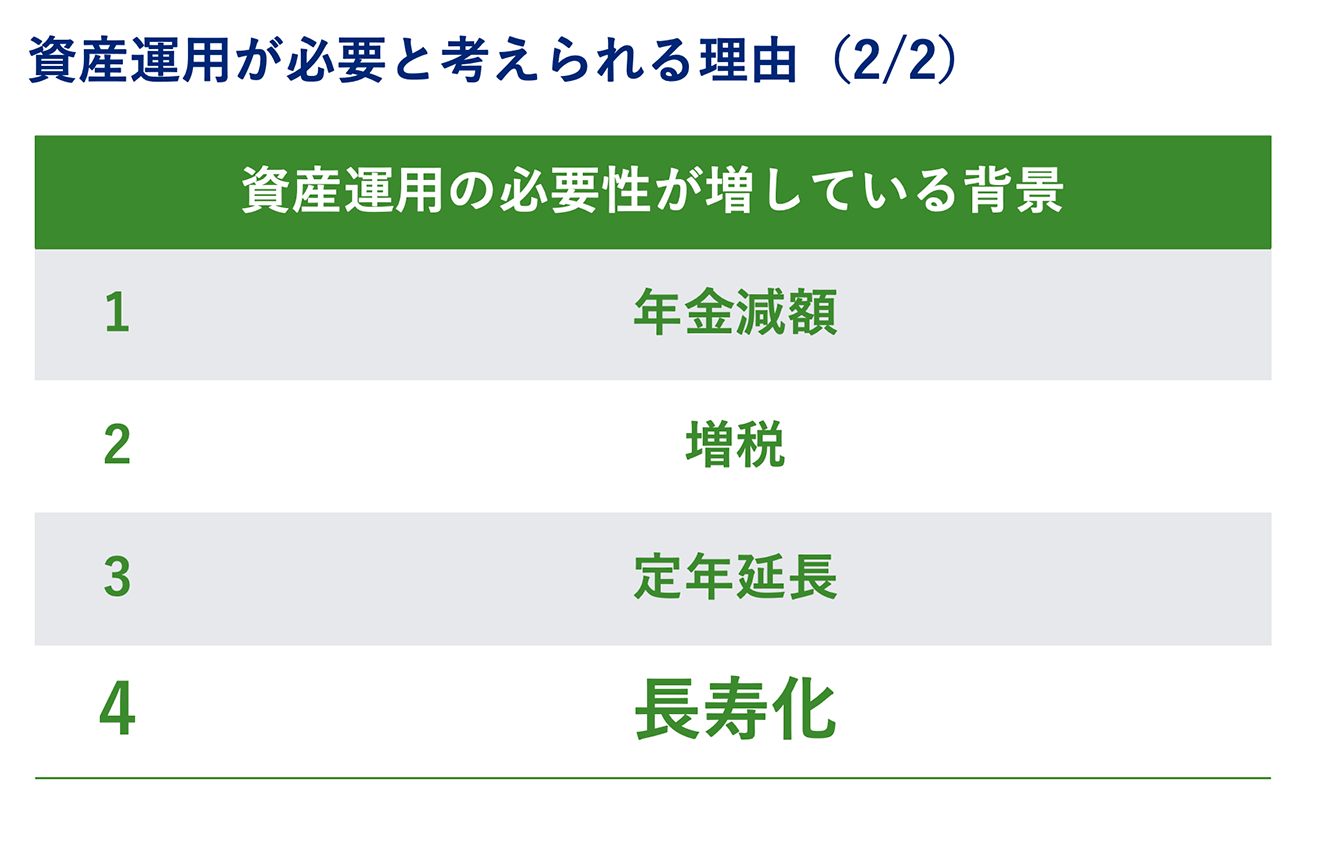

資産運用をする必要がなぜあるのか、私たちを取り巻く外部環境をみると、上がらない賃金に対するインフレの影響は大きそうです。

長生きするということは、その分お金も必要になります。自分自身が労働しなくても、「お金に働いてもらう」選択肢を少しでも増やすことができれば、将来への不安は少し軽減するかもしれません。信用力の違いは人それぞれであっても、活用できる場合は考えてみてはいかがでしょうか。

仕事で投資業務に関わる方が、本業の考え方と重ね合わせながら個人の不動産投資をどのように考えているのか。同時に、日本の不動産への注目が熱いこともわかるセミナーでした。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード