法定相続分の役割とは? 相続人別の割合をわかりやすく紹介

法定相続分は、民法で定められた法定相続人ごとの遺産の取り分です。法律上は、誰が・どのくらいの遺産を取得できると規定されているのでしょうか? 被相続人に「養子」や「非嫡出子」がいる場合の法定相続分についても解説します。

法定相続分以外の方法でも遺産分割は可能

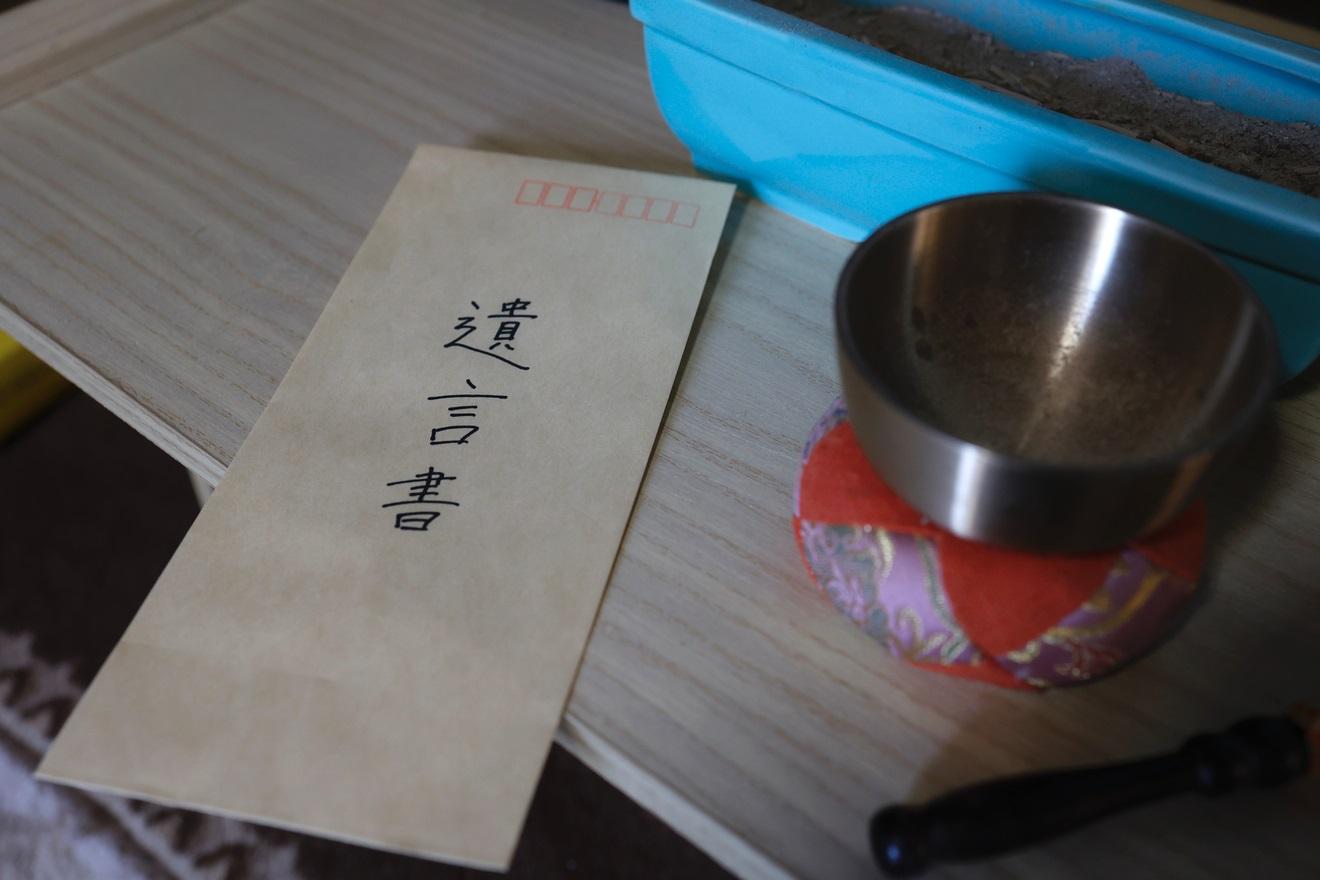

遺産相続では、被相続人(故人)の遺産を誰がどう引き継ぐかが争点となります。民法で定められた相続割合は「法定相続分」とよばれますが、遺言書があった場合はどちらが優先されるのでしょうか? 遺産分割の基本ルールを理解しましょう。

基本は遺言書を優先

相続人の範囲や各相続人の相続割合は、民法によって定められています(法定相続分)。ただし、必ず法定相続分で分割しなければならないわけではありません。

被相続人が遺言書を作成していた場合は、遺言書が優先されるのが一般的です。以下は民法902条の記載です。

(遺言による相続分の指定)

第九百二条 被相続人は、前二条の規定にかかわらず、遺言で、共同相続人の相続分を定め、又はこれを定めることを第三者に委託することができる。

2 被相続人が、共同相続人中の一人若しくは数人の相続分のみを定め、又はこれを第三者に定めさせたときは、他の共同相続人の相続分は、前二条の規定により定める。

引用:民法902条 | e-Gov法令検索

遺言書により財産を譲り受ける人は「受遺者(じゅいしゃ)」とよばれます。受遺者と他の相続人との間で全員の合意があれば、必ずしも遺言書の通りに分割する必要はありません。

また、遺言書で指定されていない遺産がある場合は、相続人全員で「遺産分割協議」を行い、相続割合を決定します。

法定相続分で分けるのはどんなとき?

法定相続分にしたがって遺産を分割するのはどのような場合でしょうか?

相続人全員の合意があれば、遺産の相続割合を自由に決めることが可能です。しかし相続人の間で話し合いがまとまらず、お互いに自分の利益を主張し合うような場合は、民法が定めた法定相続分で分割するのが合理的といえるでしょう。

「法定相続分に納得ができない」という相続人がいる場合には、「遺産分割調停」や「遺産分割審判」の手続きに進みます。

遺産分割調停とは、調停委員が当事者の間に入り、それぞれの言い分を聞いて調整を進める手続きです。それでも解決策が見いだせない場合には、家庭裁判所の審判によって分割割合が決定されます。

相続税の計算には法定相続分を必ず使用する

遺産を取得した相続人は、取得した財産の価額に応じて「相続税」を納める必要があります(基礎控除あり)。

実際に納める相続税は、各人が実際に取得した「遺産取得割合」に応じますが、相続税を計算する過程においては、法定相続分で分割したと仮定して相続税額の総額を算出します。以下は、相続税を計算する大まかな手順です。

- 遺産の合計額を算出する

- 遺産の合計額から相続税の基礎控除額を差し引く

- 法定相続分で分けた場合における各相続人の「仮の取得額」を算出する

- 仮の取得額に税率を掛けて、各人の相続税額を算出する

- 各人の相続税額を合算する

- 各人の実際の取得割合に応じた相続税額を算出する

法定相続分ではなく話し合いで相続割合を決める場合でも、法定相続分の考え方を理解しておくことは重要です。

配偶者と子が相続するケース

被相続人の配偶者は常に相続人となり、配偶者以外の人は「子」「直系尊属(親など)」「兄弟姉妹」の順番で相続人となります。被相続人の配偶者と子がいる場合、そのほかの相続人に相続する権利はないと考えましょう。

配偶者+子が相続する場合

被相続人に配偶者と子がいる場合、「配偶者」と「子」の両方が相続人となります。子は法定相続人の第1順位で、子が相続をしない場合に限り、次の順位に相続権が移ります。

- 第1順位:被相続人の子

- 第2順位:被相続人の直系尊属(父母や祖父母など)

- 第3順位:被相続人の兄弟姉妹(兄弟姉妹が亡くなっているときはその子ども)

法定相続分は、配偶者が1/2、子が1/2です。注意したいのが、遺産を相続できる配偶者は「法律上の婚姻関係」のみに限られる点です。婚姻届を提出していない「内縁」や、婚姻関係が終了した「元配偶者」は法定相続人にはなれません。

被相続人の子がいない場合、相続割合は以下の通りです。

- 配偶者と直系尊属が相続人:配偶者2/3・直系尊属1/3

- 配偶者と兄弟姉妹が相続人:配偶者3/4・兄弟姉妹1/4

配偶者のみで相続・子のみで相続する場合

配偶者のみ、または子のみで被相続人の遺産を相続するケースもあります。

例えば、配偶者との間に子がおらず、被相続人の両親も兄弟姉妹もいないという場合に限り、配偶者が遺産のすべてを引き継ぎます。

また、被相続人の配偶者が他界していて、子がいる場合は、子が遺産のすべてを引き継ぐのが原則です。子が複数人いる場合は、人数で頭割りします。例えば遺産総額が5,000万円、子が2人の場合は、子1人の法定相続分は2,500万円です。

子のみの相続はもめやすい

両親のどちらかが亡くなり、もう片方の親(故人の配偶者に当たる人)と子が遺産を相続するケースは「一次相続」とよばれます。

一次相続の後に残された親も亡くなり、子のみが相続人になるケースが「二次相続」です。二次相続は一次相続よりも、もめ事が起こりやすいといわれています。

親というまとめ役がいなくなると、それぞれが自分の利益を主張し合い、兄弟げんかのようになってしまうのです。

例えば、子の1人が「生前に親から婚姻のための資金援助を受けていた」という場合、他の兄弟姉妹と同じ相続分を獲得するのは不公平といえます。

被相続人から受け取った生前贈与や遺贈は「特別受益」とよばれ、これを相続財産の前渡しとみなすのが一般的です。そのため、特別受益分を考慮し、各相続人間の公平を図るケースが多いでしょう。

子の法定相続分を詳しく解説

被相続人の子には、「実子」「養子」「非嫡出子」などのさまざまなパターンがあります。被相続人が離婚をして再婚していた場合、「再婚相手の連れ子」がいるケースもあるでしょう。子の立場によって、法定相続分の割合はどう変わるのでしょうか?

養子の場合

相続においては、養子も実子と同じように法定相続人として扱われます。相続人が被相続人の配偶者と養子の場合、相続割合は1/2ずつです。

ただし、以下の計算をする場合は、法定相続人に含められる養子の数に限りがあります。実子がいる場合は1人まで、実子がいない場合は2人までです。

- 相続税の基礎控除額

- 生命保険金の非課税限度額

- 死亡退職金の非課税限度額

- 相続税の総額の計算

実親との親子関係を断ち、養親との間に法的な親子関係を結んだ「特別養子縁組」の場合は、実子と同じ扱いになるため、すべての法定相続人の数に含まれます。

また、特別養子縁組の養子は養親の法定相続人にしかなれないのに対し、実親との関係性を維持したまま養子となった「普通養子縁組」の養子は、実親と養親の両方の法的相続人として認められます。

非嫡出子(婚姻していない男女間の子)の場合

非嫡出子の法定相続分は嫡出子と同等です。被相続人の配偶者と非嫡出子が相続人になる場合、それぞれが遺産の1/2を相続します。配偶者・嫡出子・非嫡出子の3人が相続人になる際の法定相続分は以下の通りです。

- 配偶者:1/2

- 嫡出子:1/4

- 非嫡出子:1/4

2013年12月5日に民法の一部が改正される前までは、900条の規定により「非嫡出子の相続分は嫡出子の1/2」とするルールでした。しかし嫡出子と非嫡出子の法定相続分に差があるのは、憲法14条の「法の下の平等」に反するとして、同等に扱う民法改正が行われたのです。

参考:日本国憲法14条 | e-Gov法令検索参考:民法900条 | e-Gov法令検索

父母が異なる子の場合

父母が異なる子の場合は、「被相続人との間に法的な親子関係があるかどうか」がポイントです。

被相続人に離婚歴があり、元配偶者の間に子が1人いると仮定します。被相続人が亡くなった場合、元配偶者との間の子は離婚して疎遠になっていたとしても、必ず法定相続人となります。

一方、同居しているかどうかにかかわらず、再婚相手の連れ子は法定相続人にはなれません。実子と同じように再婚者の連れ子にも相続をさせたい場合は、連れ子を養子にするか、遺言書に明記する必要があるでしょう。

その他のケース

被相続人にマイナスの遺産が多い場合、相続放棄をする人が出てくる可能性があります。相続放棄をすると、法定相続人の順位はどう変わるのでしょうか?

相続放棄した者がいる場合

「相続放棄」とは、被相続人の財産の一切を引き継がないことです。相続人は「自己に相続の開始があったことを知ったときから3カ月以内」であれば、相続放棄を選択できます。

相続放棄をすると、その人は初めから相続人でなかったものとみなされます。したがって、第1順位の全員が相続放棄をした場合には第2順位に相続権が移り、第2順位の全員が相続放棄をした場合は第3順位へと相続権が移動するのです。

被相続人に配偶者と子(長男・次男)がいると仮定しましょう。本来であれば、配偶者が1/2、長男が1/4、次男が1/4を相続しますが、長男が相続放棄をした場合、配偶者が1/2、次男が1/2を相続します。

なお、相続税の計算をする際は、相続放棄をした人も法定相続人に含めて計算する点に注意が必要です。

遺言書通りに分ける際の注意点

遺言書の通りに遺産を分割する場合、人によっては法定相続分よりも取り分が少なくなる可能性があります。明らかに不平等・不公平な場合、自分の取り分を主張することはできるのでしょうか?「遺留分侵害額の請求」について詳しく解説します。

遺言書の内容に納得できない場合

遺産相続では、法定相続分よりも遺言者の意思が優先されるのが基本です。しかし、その内容が明らかに不平等である場合、受遺者に対して「遺留分侵害額請求」を行い、自分の取り分を確保できるケースがあります。

遺留分とは、法律で一定の範囲の相続人に留保されている最低限の相続分です。遺留分の権利は「配偶者」「子」「直系尊属」のみに与えられています。

例えば、遺言書で「(被相続人の)弟にすべての財産を相続する」と記されていた場合、被相続人の配偶者や子は、生活が困窮する恐れがあるでしょう。遺留分は、民法で認められた「生活の保障」と考えることもできます。

なお、法定相続分や遺産分割協議によって確定した遺産を相続する場合は、遺留分侵害額請求はできません。

遺留分権利者と法定相続人は異なる

遺留分を請求できる「遺留分権利者」は、法定相続人とは異なります。前述した通り、配偶者・子・直系尊属のみで、兄弟姉妹は含まれません。遺留分の割合は以下の通りです。

| 相続人 | 遺留分の割合 |

|---|---|

| 配偶者のみ | 1/2 |

| 配偶者と子 | 配偶者1/4・子1/4 |

| 配偶者と直系尊属 | 配偶者1/3・直系尊属1/6 |

| 配偶者と兄弟姉妹 | 配偶者1/2・兄弟姉妹なし |

| 子のみ | 子1/2 |

| 直系尊属のみ | 直系尊属1/3 |

| 兄弟姉妹のみ | なし |

例えば、遺産の合計額が1億円で、相続人が配偶者のみの場合、遺留分は遺産の1/2にあたる5,000万円です。相続人が配偶者と子1人の場合は、配偶者と子のそれぞれの遺留分は2,500万円となります。

法定相続分通りに分ける際の注意点

法定相続分で遺産を分割しても、相続人の間でトラブルが生じるケースがあります。特に現金とは異なり分割ができない「不動産」は、共有名義よりも単独名義にするのが賢明です。

もめ事を回避するために、相続人全員の署名・押印のある遺産分割協議書を作成しておきましょう。

不動産の共有名義はトラブルの元

遺産に不動産が含まれる場合、法定相続分で分割して共有名義にすると、「不動産を売りたい」「賃貸物件として活用したい」という際に、共有者の同意が必要になってしまいます。

土地や建物を売却するときや土地に家屋を建てたいときは、共有者全員の同意がなければなりません。賃貸物件の賃料を変更したい場合は、共有持分の過半数の同意が必要です。

共有者間で意見が合わなければ、不動産は放置されたままになり、有効活用ができなくなってしまいます。共有者が多くなれば多くなるほどもめ事に発展する可能性は高まるため、できるだけ単独所有にするのが望ましいでしょう。

遺産分割協議書は作成するのが無難

法定相続分以外の割合で遺産を分割する際は、相続人全員で遺産分割協議を行い、合意に至った内容を「遺産分割協議書」にまとめておくのが一般的です。

遺産分割協議書は法律上、作成が義務付けられているものではなく、法定相続分で分ける場合は作成の必要はありません。

ただし、後々のトラブルへの備えとして、遺産分割協議書は作成しておくのが無難でしょう。全員の署名と捺印があるため、「言った、言わない」によるもめ事が回避できます。

さらに、相続人全員の合意形成を証明する資料になり、金融機関などでの相続手続きがスムーズに進むでしょう。

遺産分割や相続税計算のために覚えておこう

法定相続分とは、民法が定めた法定相続人ごとの遺産の取り分です。あくまでも目安であり、必ずその割合で分割しなければならないわけではありません。主に、相続人同士での遺産分割協議がまとまらない場合に適用されます。

また相続税の計算過程では、法定相続分で分割したと仮定して、相続税の総額を算出するのがルールです。法定相続分通りに相続を行わない場合でも、法定相続人の範囲とその割合を把握しておきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。