25歳独身、60年後の生活はどうなっている? 人生100年時代を乗り切るライフプランの作り方

人間の寿命は延びていて、長い人生を過ごす私たちにとって「お金の問題」はより切実な課題です。漠然としたお金の不安を取り除くには、未来に必要なお金を具体的な金額に落とし込み、イメージしてみることが有効です。中長期のお金の流れを見える化するツール「ライフプラン表」の作り方とその活用方法についてお伝えします。

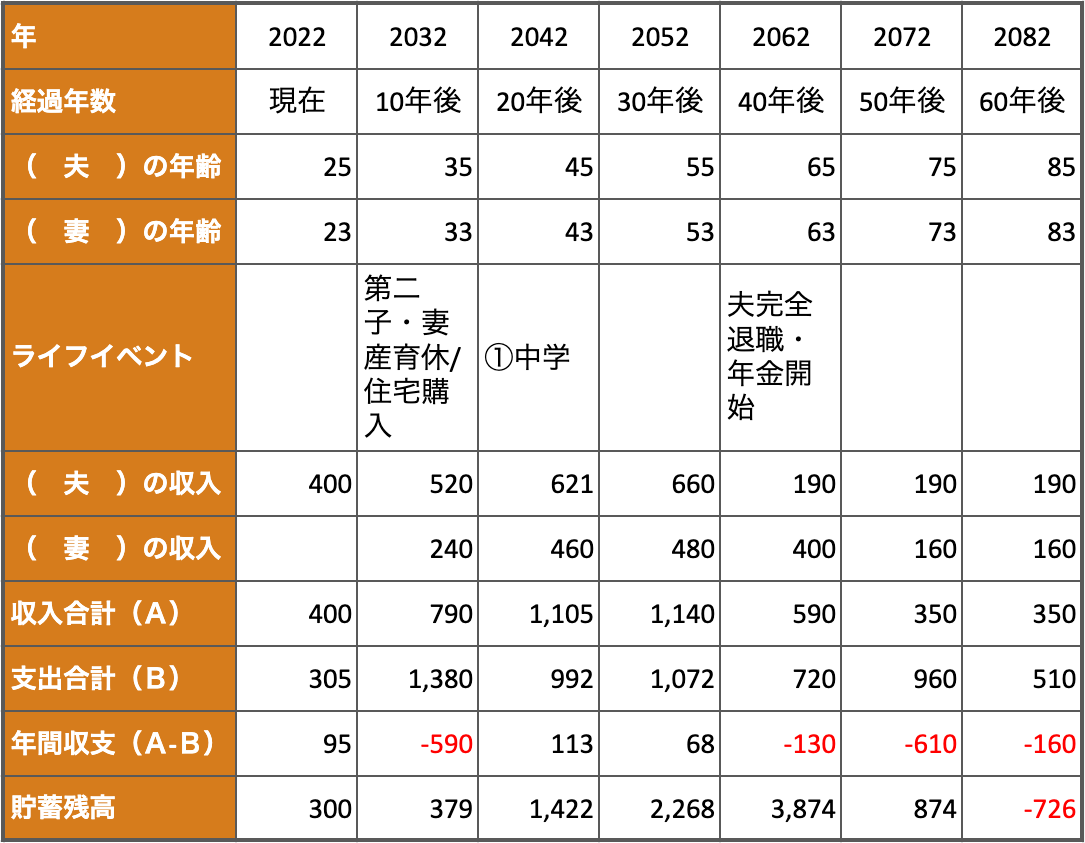

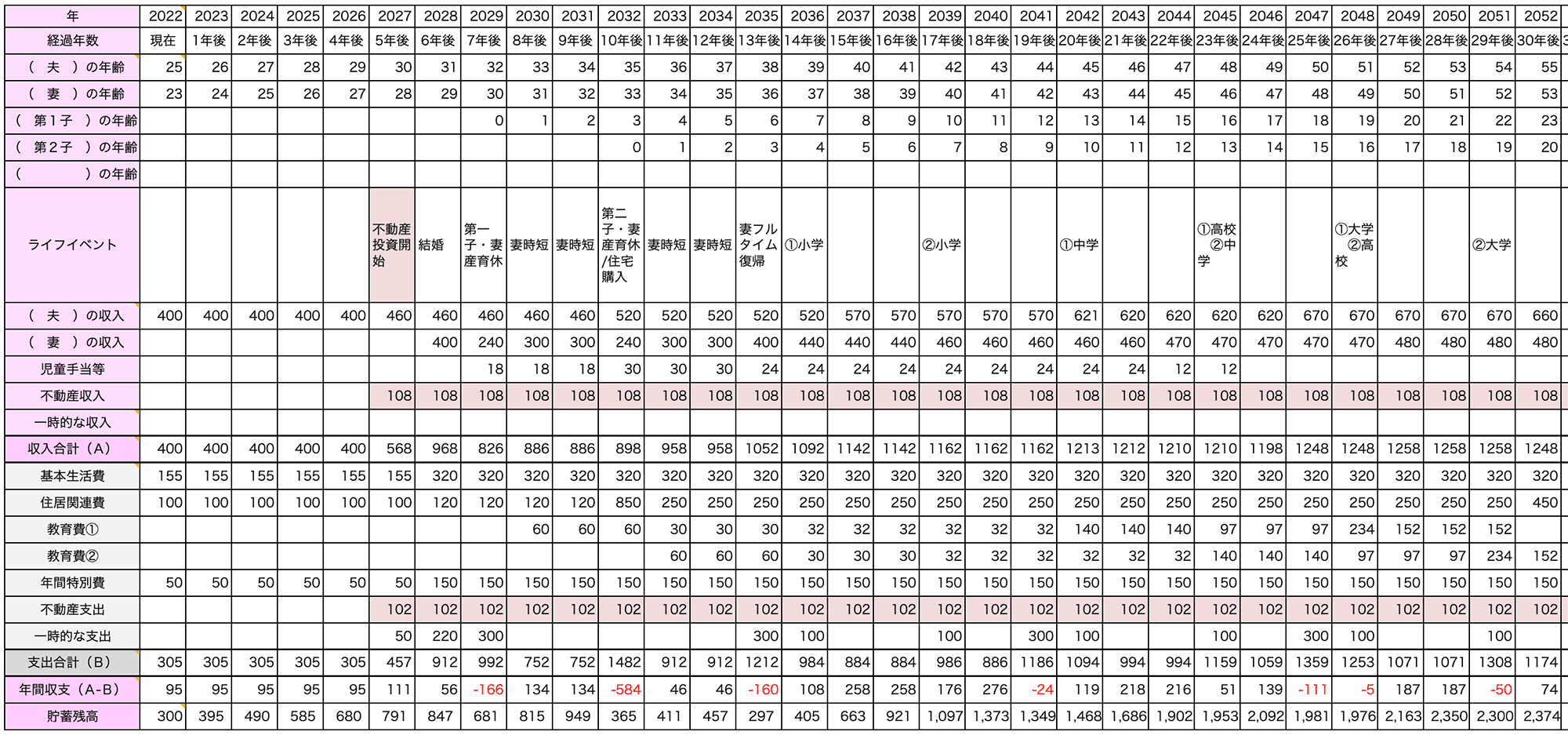

東京暮らし25歳男性のライフプラン表

まず最初に、25歳の男性をモデルにした以下の表をご覧ください。「こんな生活ができたらいいな」という理想の生活を前提に85歳になるまでの60年分のライフプランを想像して、シミュレーションを作りました。

モデルは首都圏に暮らす25歳の独身男性です。大学を卒業し、比較的安定した企業に就職します。後半でも詳しく説明しますが、31歳の時に29歳の女性と結婚。その翌年(32歳)に第一子、3年後(35歳)に第二子誕生。将来転職するかもしれませんが、途切れることなく65歳まで働きたいと考えています。

詳細は下記の動画でも解説しますが、まず、収入と支出を合計したシミュレーション結果を先にお見せします。

把握していただきやすくするため、25歳から85歳まで、収入と支出およびライフプランを10年区切りで抜き取った状態にしました。

表の見方は、次の通りです。

- 年:西暦

- 経過年数:現時点からの経過年数

- 家族とその年齢:結婚、出産による家族変化を記入

- ライフイベント:人生の大きめな出来事を記入

- 収入:税金や社会保険料をマイナスした手取り金額。退職後は年金の受取額

- 支出:経費まで含めたお金

- 収支合計:プラスなのかマイナスなのかを見る

- 貯蓄残高:赤字はマイナス

上記の結果では、男性が80代で資金がショートすることとなりました。

モデルケースを使って、ライフプランの立て方とその活用方法について、順を追って説明していきます。

ライフプランの立て方

ライフプラン表とは?

あらかじめ、いつ何をしたいのかを考えることが「ライフプラン」です。就職、結婚、出産、住宅購入など人生にはいくつかの大きな「ライフイベント」があります。また「かなえたい夢」もたくさんあるでしょう。そのイベントや夢を時系列で書き出し、見える化するツールが「ライフプラン表」です。

現時点や近い将来のことは考えられても、未来のことは忙しくて考えられないという人も、ライフプラン表を作ると、10年後・20年後の自分をイメージしやすくなります。もちろんプラン内容は作成時点での暫定プランで、一度立てた内容は何度でも変更しアップデートしていくことができます。

独身の方は結婚、出産、子どもの数など未定の部分が多いと思います。「30歳ぐらいには結婚したい」「子どもは2人欲しい」など、自分の理想をまずは書き込んでみましょう。

ライフイベントを考える

モデルの会社員は、将来の夢、理想の暮らし方をまずイメージして、ライフイベントの欄に、結婚、出産、住宅購入などの人生のイベントがいつ発生するかを予測し記入していきます。

【モデルケース男性の理想の暮らし】

- 31歳の時に29歳の女性と結婚※1

- 結婚後翌年(32歳)に第一子、3年後(35歳)に第二子誕生

- 第二子誕生の年に都内に住宅を購入

- 子どもは中学校から私立に進学、大学まで私立(大学は文系)

- 子育てのために定期的に車を購入

- 家族でときどき海外旅行に行く

このようなプランを立てました。

※1 男性の平均初婚年齢31歳、女性の平均初婚年齢29歳(2020年 人口動態統計月報年計 概数)

必要な費用を想定する

次にライフイベントで発生する費用を書き出します。企業や公的機関の調査データがある費目についてはその金額を用いました。

●結婚費用(負担額)※2

- 220万円(結婚式〜新婚旅行費用総額は469万円)

●車購入費用

- 300万円×3回:第一子誕生から6年ごとに買い換え

- 200万円×3回:子ども独立後から6年ごとに68歳まで買い換え

●海外旅行費用

- 100万円×7回:第一子が7歳の時から大学卒業まで3年おき

- 50万円×7回:子ども独立後、夫婦で3年に1回75歳まで

(これら3項目はライフプラン表の「一時的な支出」欄に記入します)

●教育費用※3

- 私立保育園:年間60万円(幼保無償化の時期は年間30万円)

- 公立小学校:年間32万円

- 私立中学校:年間140万円

- 私立高校:年間97万円

- 私立大学文系:入学費用81.8万円、在学費用年間152万円

(ライフプラン表の「教育費」欄に子ども2人分をそれぞれ記入します)

●住居費用

- 独身時:賃貸年間100万円

- 新婚時:賃貸年間120万円

- 都内新築分譲マンション購入後:ローン返済年間約200万円、管理費等年間約50万円※購入条件:6,123万円※4

(返済期間35年、固定金利1.5%、返済額約17万円。ボーナス払いなし。頭金300万円、諸経費300万円) - リフォーム代:20年目に200万円、40年目に400万円

(ライフプラン表の「住居関連費」に記入します)

※2 出所:ゼクシィ結婚トレンド調査2020(リクルート発行)調べ

参考:結婚にかかる費用(金融広報委員会「知るぽると」)

※3 出所:文部科学省子供の学習費調査(平成30年度)、日本政策金融公庫教育費負担の実態調査結果(令和3年度)

※4 首都圏 新築分譲マンション市場動向 2021 年 11 月

ライフプラン表を用意

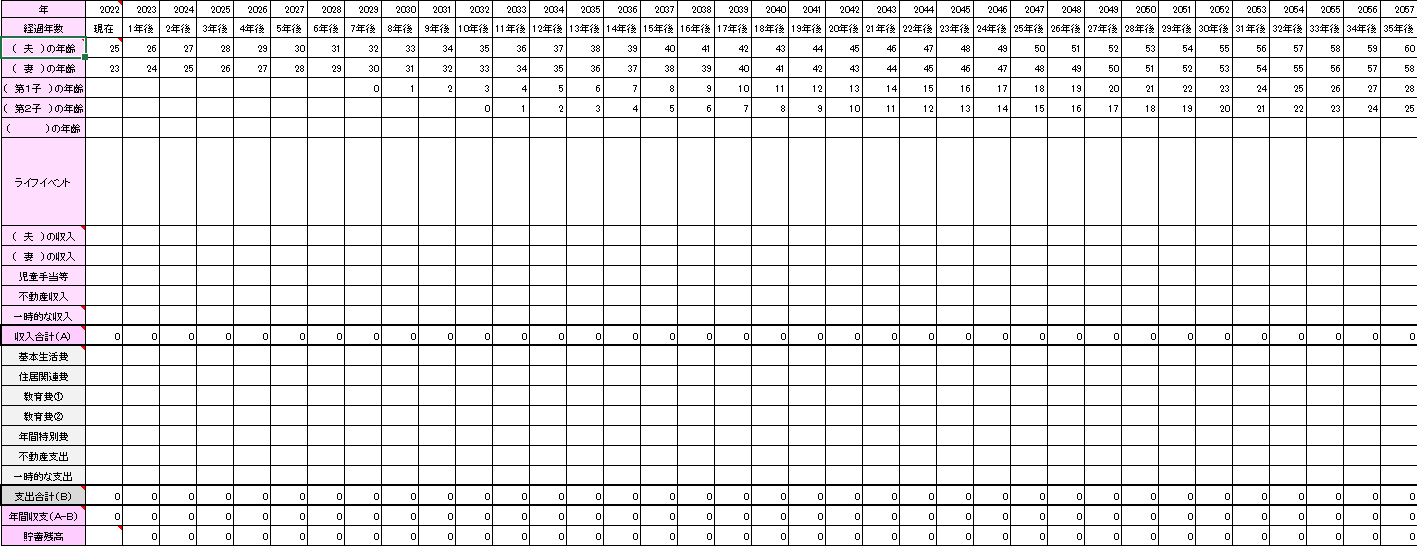

想定されるライフプランとそれにともなう費用感がわかったところで、ライフプラン表に記入していきます。

簡易的なライフプラン表はエクセルで作成できます。以下の表は日本FP協会 「便利ツールで家計をチェック」からダウンロードした表を修正加筆したものです。

左のピンクの部分を見てください。上から「西暦」「経過年数」「家族の年齢」「ライフイベント」と並びます。それぞれ該当する年のセルに、将来起こるイベントを記入していきます。

次に「手取りの収入」を記入します。ここは予想額になります。将来、何歳までどんな働き方をしたいのかを考えながら記入します。

収入の下、グレーの部分は「支出」です。収入から支出を引いた結果が「年間収支」、最下段は「貯蓄残高」です。前年の「貯蓄残高」に当年の「年間収支」を足し合わせます。

おおまかに見積もった毎年の収入と支出を、その年の費目の欄に記入していきます。そうすることで、収支や貯蓄の年単位での変化を見える化していきます。

収支を書き入れる

収入の部

収入は実際に使えるお金として「手取り金額」を記入します。生涯の手取り額を試算してみます。

もととなるデータに

生涯賃金 2億7,000万円(男性)、2億2,000万円(女性)※5

を使いました。

年収の2〜3割程度は社会保険料や所得税・住民税などで差し引かれますので、上記金額より2.5割引いた金額をざっくり手取り収入として記入しました。

※5 大卒の男性がフルタイムの正社員を60歳まで続けた場合、生涯賃金は2億7,000万円、同条件の女性は2億2,000万円(退職金を含めない)(ユースフル労働統計 2020 労働統計加工指標集(PDF)|労働政策研究・研修機構)

参考:賃金の分布(PDF)|厚生労働省

60歳以降も同じ会社の継続雇用として65歳まで勤め、退職金はないと仮定します。妻の給与は時短勤務で平均よりも少し下がると仮定。児童手当などの給与以外の収入も書き入れます。

文字で追いつくのがだんだん大変になってきたという方は、動画でも解説しています。ぜひご覧ください。

さらに65歳以降は、年金の収入を入れます。ここにも手取り金額を記入します※6。

- 夫:約220万円×0.87=約190万円

- 妻:約180万円×0.87=約160万円

※6 年金の計算式は複雑なため、以下の通り概算で計算

- 国民年金(老齢基礎年金):年間約78万円(40年間支払いの満額)

- 厚生年金(老齢厚生年金):

報酬比例年金額=平均標準報酬月額×5.769÷1,000×厚生年金加入月(平成15年以降就業開始)

・夫:50万円×5.769÷1,000×(42年×12カ月)=約145万円

・妻:35万円×5.769÷1,000×(42年×12カ月)=約100万円 - 年金合計額(額面)

・夫:78万円+145万円=約220万円

・妻:78万円+100万円=約180万円

ここから社会保険料、所得税等で平均13%程度引かれるとした

支出の部:基本生活費

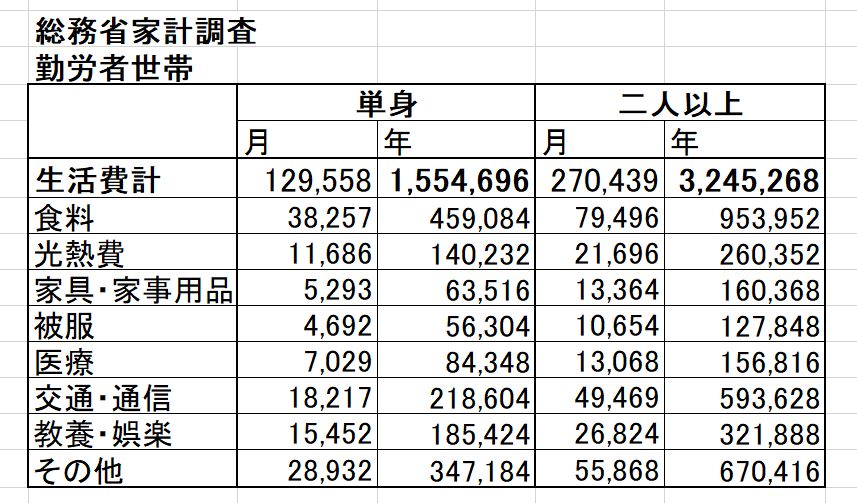

「基本生活費」は、独身時代は月13万円・年間155万円、結婚後は月27万円・年間320万円としました(総務省家計調査の数値を参考)。

基本生活費の内訳

「基本生活費」の内訳は、食費・水道光熱費などです。

また夫婦の老後もゆとりある生活を求め、現役時代と変わらない支出としています。

支出の部:年間特別費

帰省、冠婚葬祭、家具家電の購入など、大きく変動する費用は「年間特別費」とし、「基本生活費」と項目を別にします。

年間特別費の内訳

独身時50万円、結婚後150万円

帰省、交際費、家具家電、季節のイベント費、バッグ、アクセサリー等の装飾品、高額な医療費などを想定しました。

支出の部:ライフイベントに関わる費目

「住居関連費」「教育費」は「ライフイベントにかかるお金」として独立した項目を設け、試算しました。

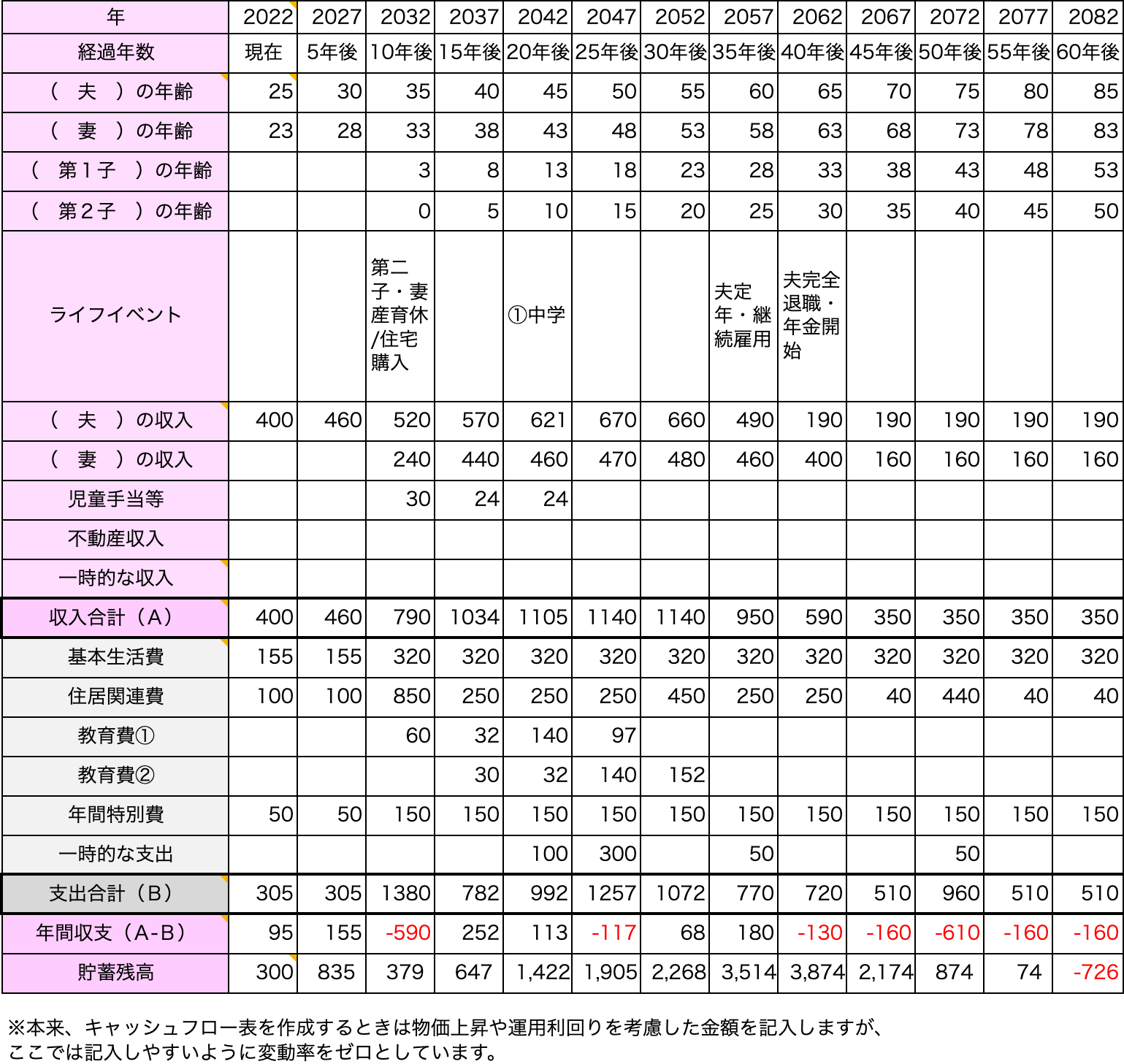

完成したライフプラン表を見る

上記内容をライフプラン表に記入した結果が、記事冒頭でもお見せしたシミュレーション結果の詳細となります。夫婦フルタイム(妻は途中で産休、時短)で働いても夫81歳時に貯蓄が底を突き、資金がショートする予想です。なおこのシミュレーションでは物価上昇は考慮していないので、実際にはもっと厳しい結果になりそうです。

【ライフプラン表】

モデルケースの試算では、夢をすべてかなえようとすると、資金が尽きてしまう可能性があることがわかりました。そこで、対策を考えることになります。収支を改善するにはまずは支出を減らすこと、そして収入を増やすことを検討します。

支出を減らす

ライフイベントに優先順位をつけてみましょう。例えば、子どもの教育費は何としても確保したい。私立中学に行かせるのが最優先であれば、新築マンションではなく中古マンションを検討してみる。旅行の頻度を落とす、海外旅行ではなく国内旅行にするなどが考えられます。

ライフイベント費用をあまり削りたくない場合は、基本生活費を見直してみましょう。月3万円、年36万円削ることができれば30年では1,080万円を削減できます。

収入を増やす

収入を増やす手段は大きく分けて2つあります。一つは労働による収入を増やすこと、もう一つは若いうちから投資をして、資本から収入を得ることです。長い老後に備えるための資金は、インフレに対応できるものを検討しましょう。

労働収入を増やす

スキルアップのための自己投資は、労働収入を増やすことにつながります。雇用保険の教育訓練給付金を利用して資格を取得する。興味のある分野を学ぶためにスクールに通うなど、知識を身につけて稼ぐ力を伸ばしましょう。

投資で収入を増やす

将来、物価が上昇しインフレとなることも想定に入れて、投資を検討します。2%の物価上昇が仮に20年続いた場合には、物の値段は約1.5倍になります。現金だけでなく、株式・金・不動産などで資産運用することがインフレ対策となります。

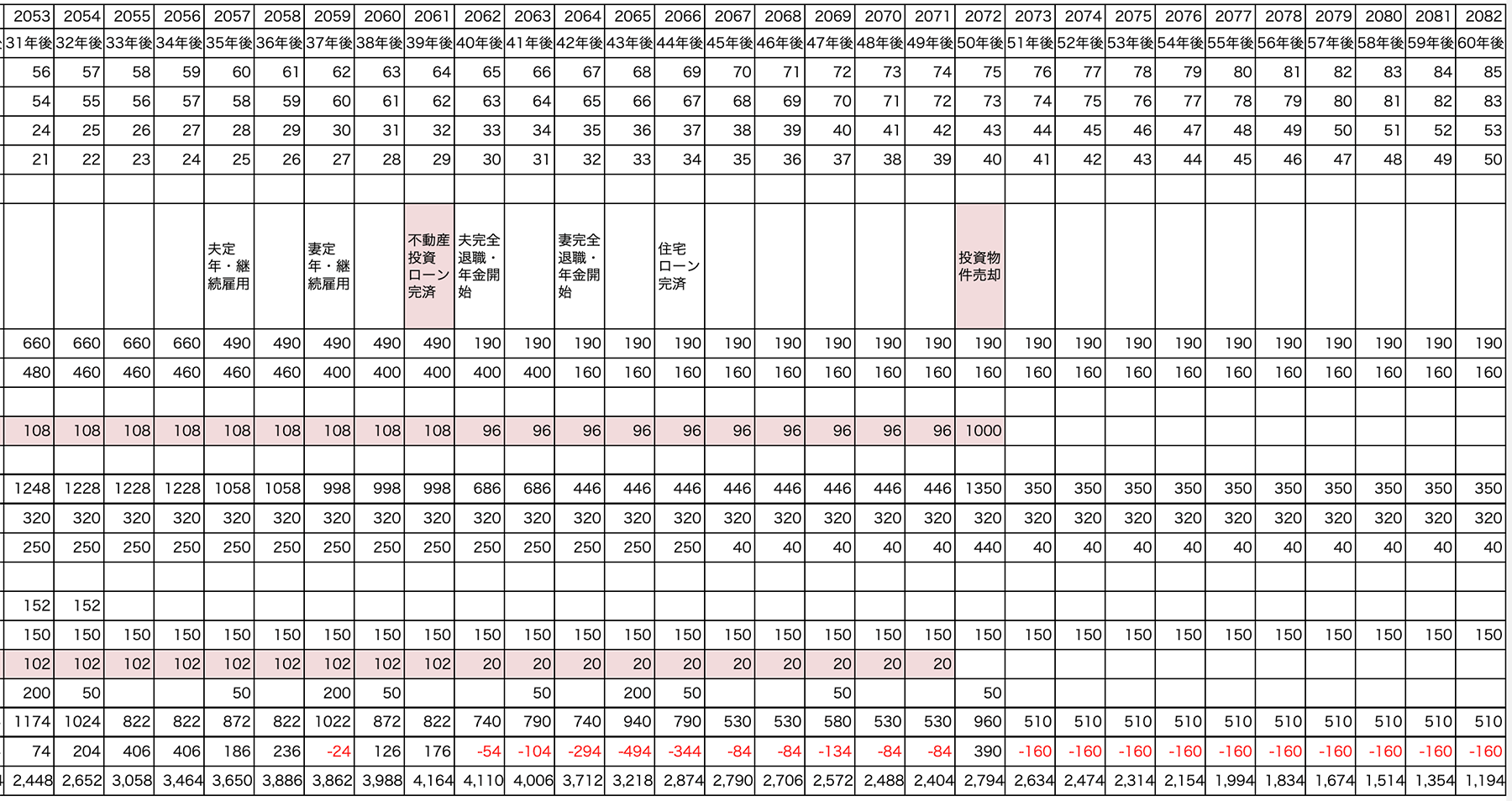

モデルケースに不動産投資を加える場合

例えば、モデルケースの25歳会社員が以下の条件で30歳から不動産投資をした場合、シミュレーションはどう変化するでしょうか。

【不動産投資を下記条件でライフプランに追加】

- 30歳で都内中古マンション購入2,200万円

- 35年ローン変動金利1.8%(頭金なし、ボーナス払いなし、初期費用50万円)

- 団体信用生命保険に加入

- ローン返済額月7万円、ランニングコスト1.5万円

- 当初家賃収入月9万円、65歳から74歳まで家賃収入月8万円

- 65歳で不動産ローン完済

- 75歳1,000万円で売却

65歳でローン完済後、月8万円から1.5万円の経費を差し引くと月6.5万円の実収入となります。75歳時に1,000万円で売却したと仮定すると、ライフプラン表は以下の通り改善します。81歳でマイナスになっていた数字は85歳まで数百万円の貯蓄を維持できる状況になります。

また、子どもが小さいうちは、死亡保険が必要です。投資用不動産を購入する際、ローンを組む場合には団体信用保険に加入しますので、もし男性が死亡するとその時にローンの支払いがなくなり、不動産が残ります。死亡保険に加入する金額を減らせるので、保険料の負担を軽減することもできます。

不動産投資の注意点

不動産投資ローンを組んで、その後、住宅を購入する場合、住宅ローンを組める額が少なくなります。

モデル会社員の場合は35歳で住宅購入するプランを立てました。その時の手取り年収は推定520万円で、額面年収は650万円です。返済比率は額面年収の35%以下ですので、年間返済金額は約228万円までです。月に換算すると19万円。不動産投資ローンが月7万円あるため、夫名義では残り月12万円までしか住宅ローンが組めないことになります。

希望する新築分譲マンションを購入する場合、返済額は月17万円との試算ですので、夫婦ペアローンを組むことになります。空室リスクを考慮すると、妻の働き方に変化があった場合に返済が厳しくなることが注意点です。老後の資金を育てることを優先するなら、購入する住居費を少し抑えるなど、お金のバランスを考えましょう。

・不動産投資ローンの融資額と必要な年収は?年収別の金融機関も公開

・不動産投資ローンとは?住宅ローンとの違いやメリット、金利、金融機関(銀行融資)の特徴を解説

・【マイホームが欲しい】不動産投資ローン支払い中に、住宅ローンは利用できるのか?

不動産投資に向いている人

不動産投資の注意点は第一に空室リスクです。家賃収入がない期間は貯蓄からローンを支払うことになります。

そのため給与等の安定した収入があり、万が一に備え収入から一定額を貯蓄に回すことができる人は不動産投資に向いているといえるでしょう。不動産ローンは一般に住宅ローンよりも金利が高くなりますが、安定した収入のある方は金利を優遇してもらえる場合があります。

不動産投資に限らず、まずは知識を得るなど行動を起こしてみて自分に合う投資は何であるか検討してみるのがおすすめです。

ライフプラン表を作るメリット

ライフプランを作る意義は、ライフイベントを考えると同時に、いくらお金がかかるのかも想定できることです。そうすることで、そのお金を準備するためにはどんな働き方をするのかを検討することになります。

つまりライフプランを立てることで、同時に将来のマネープランとキャリアプランを考えることになります。

夫婦でライフプラン表を作成すると、お金の価値観を共有することができ、将来の目標が明確になり、二人で力を合わせて計画的に準備をすることができるようにもなります。

夢を実現するためにライフプランを立てよう

子どもの頃、長い夏休みを計画なしに過ごして、最終日にあわてて宿題をすることになった思い出をお持ちの方も多いと思います。人生も長いようであっという間に時が過ぎていきます。ライフプラン表を作成することで、いつどのくらいお金が必要なのか、ざっくりと見えてきます。ライフプラン表は一度作ったら終わりではありません。変化に応じてバージョンアップしていきましょう。

若いうちに資金を準備して早期にセミリタイア生活を送りたい、健康で長く働きたいなど、人生における夢や価値観は人それぞれです。夢や希望をライフプランに書き込んで、実現をめざして行動していきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード