【マイホームが欲しい】不動産投資ローン支払い中に、住宅ローンは利用できるのか?

こんにちは。商社業界に勤務する都内在住のLePenseurです。RENOSYマガジンでの連載6回目の今回は、少し投資からは離れて住宅用不動産購入に関わるお金のことをみなさんと考えていきたいと思います。

不動産投資ローンを組んだ後に、住宅ローンは利用できるか

私は田舎出身者であることもあり、東京都心に出てくるまでは一戸建てに住むことが当たり前の感覚を持っていました。大学で上京した際に学生寮で4年間過ごし、大学院時代には3畳一間のおんぼろアパートに住んでいたのですが、そこでの経験を通して、住宅を購入することがいかに経済的に大変かを認識するようになり、一度は戸建購入の夢は諦めるようになっていました。

しかしRENOSYで始めた投資用ワンルームマンションの購入をきっかけに、不動産や資産形成をあらためて考えるようになりました。

そうなると私の思考は、住宅の購入は高いから諦めようではなく、高いけど「どうしたら購入できるか」「どのレベルであれば安全か」「投資用ローンに加えて、住宅ローンを組むことは可能か」へと変化しました。

結論としては、不動産投資ローンを組んだ後でも、住宅ローンを組むことはできました。私の経験からそれらローンの違いや限度額、金利などに触れつつ、深堀りしたいと思います。

不動産投資ローンと住宅ローン

さて、改めて不動産投資ローンと住宅ローンの違いとはなんでしょうか。

どちらも不動産を購入するために金融機関から融資を受けるローンという点では共通です。違いは、融資してもらうお金の使途の違いです。

住宅ローンは自分または家族が「住む」ことを目的に家を購入するために融資を受けるローンであり、不動産投資ローンは「投資」とあるように投資や事業を目的に家やアパート、場合によっては商業施設を購入するためのローンとなります。

将来住宅購入したい人が不動産投資ローンを組む際に気を付けること

ローンの違いをおわかりいただけたところで、読者のみなさんの中で将来住宅を購入したいと思われ、並行して将来の資産形成として不動産投資も検討されている方が気をつけることとは何でしょうか。

融資上限額

金融機関からの融資は、残念ながら無限に借りられるものではありません。言われてみると確かにと思われるかもしれませんが「上限」が存在します。

年収に対して「融資を受けられる金額の枠」が決まっています。例えば年収500万円の人は4,000万円、年収600万円の人は4,800万円のような上限が存在します。

年収1,000万円の人で、とある銀行の審査だと10倍まで融資がおりる人ならば融資上限は1億円となります。上限ギリギリまで借りたいときには下記のようなローンが可能ということになります。

(例)年収1,000万円の場合の融資上限

- 不動産投資ローン 3,500万円

- 住宅ローン 6,000万円

- 自動車ローン 500万円

合計1億円

金融機関によって上限額は異なりますが「枠」自体はあるため、不動産投資ローンや住宅ローン、その他のローンも合わせた、融資の合計金額を意識してローンを組む必要があります。

では、実際いったいどれくらい借りられるのでしょうか。

みなさんが個人事業主なのかサラリーマンなのかで大きく変わりますが、今回は一般的なサラリーマンを対象にお話します。

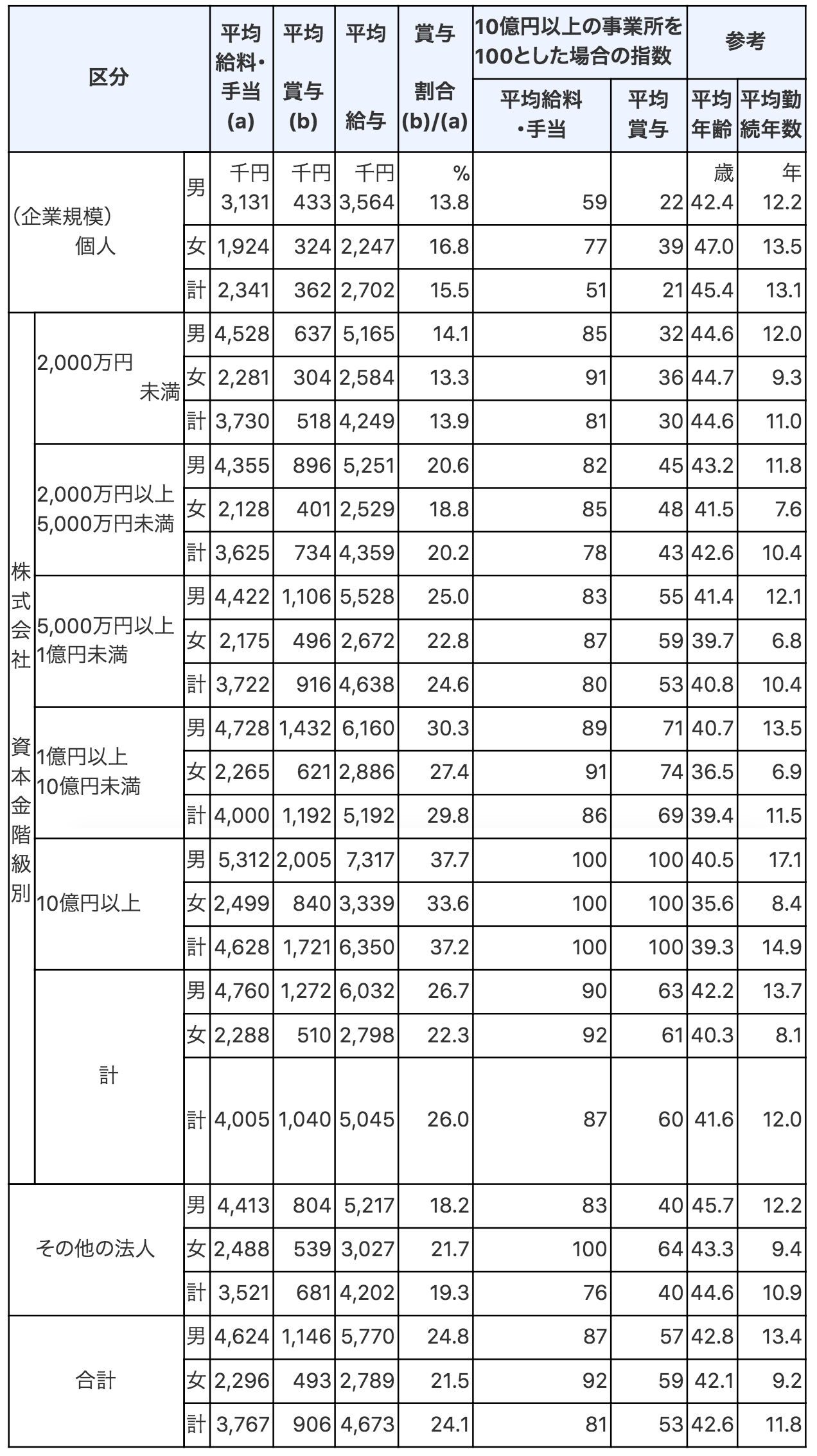

一般的なサラリーマンであれば、融資上限額は年収の8倍程度と言われています。国税庁の発表している平均給与に関するデータによると、資本金2,000万円未満の株式会社勤務で425万円、資本金10億円以上であれば635万円ということなので、8倍すると3,400~5,080万円。これだけのお金を多くのサラリーマンが借りることができます。

引用: 平均給与〔企業規模別の平均給与〕|国税庁

また、大企業に勤務する人はその会社の信用力が高いということを背景に、金融機関によっては10倍程度まで借りられることも多いようです。結局いくら借りられるかは、その個人の他の資産や勤め先企業の業績によっても左右されるので、およそ年収の8倍くらいまでは借りられると考えておきましょう。

もちろん、たとえ10倍まで借りられるからといって上限額一杯まで借りてしまうのではなく、以前お伝えした通り自身の今後の資産計画や性格を考慮したリスク許容度に応じて、無理のない範囲でお金を借りることが肝要です。

私は不動産投資ローンと住宅ローンの2つのローンを借りて、これからダブルで返済していくことになります。この点について、もちろん見たことも持ったこともない金額を借りることに不安はありました。

しかし、住宅ローンは家賃と考える、空室が続き不動産投資ローンを家賃で返済できない時には最悪アルバイトでカバーする力がある、と考えることで納得させました。

金利の違い

お金を金融機関から借りている間には、融資金額と期間に応じて金利を金融機関へ支払うことになるわけですが、不動産投資ローンと住宅ローンでは金利の大小が異なります。

一般的に住宅ローンの方が金利は小さく(変動金利では)0.4%~、不動産投資ローンの場合は1.4%~となっています。

住宅ローンの方が金利が小さいのは、自身の居住用であることが前提であり、家は生活になくてはならないものという側面があるためといえるでしょう。

ネット上には金利の違いによる総支払額のシミュレーションができるサイトがあるので試していただきたいですが、金利によって、返済金額の合計金額もかなり変わることがわかるかと思います。

基本的にはできるだけ金利は小さいところから借りる、場合によっては金融機関ときちんと金利の減額交渉をすることを覚えておいて下さい。金利の減額交渉はできます(少なくとも私の場合はできました)。

審査のポイント

住宅ローンは自身や家族の居住用向け住宅の購入のために利用します。金融機関が気にするのは、購入しようとしている家そのものではなく、そこに居住する人自身の信頼性、つまりサラリーマンでいうところの年収や勤め先の規模や安定性がポイントになります。

いわゆる大企業に勤められていれば不動産投資ローンに加えて住宅ローンを組むことも比較的容易ですが、今の年収は高くとも例えばスタートアップ企業でその企業の純利益が赤字だとすると、住宅ローンは難しい傾向にあるようです。

不動産投資ローンにおいては、融資審査のポイントは購入する物件の収益安定性です。例えば、新築で機能が充実した物件でも、山奥にあって借り手がつきそうもない物件に対して金融機関がお金を貸すかというと、そうではありません。都心の駅近の物件で安定的に借り手がいて家賃収入の見込める物件への融資の方が金融機関も安心してお金を貸すことができますね。

極論ですが、事業性の高い掘り出し物の投資物件を見つけることができれば(情報化社会でなかなか起こりにくいご時世にはなっていますが)、年収など関係なく不動産投資ローンの審査を通す金融機関はあると考えられます。

私の住宅購入検討の実体験とお金のこと

次は私が住宅購入決定に至るまでに検討したポイントについて、お話します。

融資サービス

住宅購入を決めたら、どの金融機関からお金を借りようかを考えます。一般的にお金を借りられる金融機関には以下の種類があります。

- 住宅金融支援機構

- 都市銀行

- 地方銀行

- 信用金庫

- ネット銀行

ご覧の通り、現在はさまざまな金融機関から融資サービスを受けることができます。中でも特徴的なのは住宅金融支援機構で、一般的に金利は高くなる傾向にありますが、審査も比較的優しく、多くの方が自身のお家を所有することを実現させる独立行政法人です。組織の名前はピンとこなくても「フラット35」なら聞いたことがあるという方も多いかもしれません。

私は検討の結果、都市銀行にしました。ネット銀行も検討しましたが断られてしまい、比較的金利の競争力もあって、かつ私の希望する融資の満額を満たしてくれた都市銀行を選択することにしました。

初期費用

いきなりですが、住宅(土地+建物)が4,000万円で販売されていたら、4,000万円+税で購入できるでしょうか? 答えとしては、できません。住宅の購入には、購入代金以外にもさまざまなコストがかかります。

一般的には、

- 仲介手数料

- 手付金

- ローン代行手数料

- 融資手数料

などです。

4,000万円の住宅を購入する設定で話します。

仲介手数料は、素敵な物件を紹介してくれてありがとうを伝える不動産仲介会社に支払うお金。仲介手数料は約3%が相場なので、120万円が必要です(減額交渉可能なので、必ず行いましょう)。

手付金は、購入したい気持ちを伝えるための前払い費用と言えます。住宅費用の一部として組み込まれるため追加費用ではないのですが、例えば100万円程度を手付金として購入意思を伝えるためにすぐさま支払うことが慣習上必要となるため、気をつける必要があります。

ローン代行手数料は、不動産仲介会社に金融機関の紹介や金融機関との交渉の対価として支払うお金です。したがって、自身で金融機関を探し、お金を借りる交渉を行えば支払う必要はありません(当たり前のように支払いを要求してくる不動産仲介会社さんもいるので気をつけましょう)。相場は10~20万円ですが、減額交渉も十分可能ですし、無料の仲介会社も多いと聞きます。

融資手数料は、金融機関に対して支払う住宅ローンの受付から完済に至る事務費用相当諸費用です。個人的には、そんなに諸費用ってかかるのか......と思うのですが、融資金額の約2%が相場です。今回のケースだと80万円です。

さまざまなコストを紹介しましたが、まとめると4,000万円の住宅には、300万+α程度の現金を用意しておくことが必要といえます。他にも、団体生命保険に加入するなどの保障契約書に貼付する印紙代(数万円程度)の負担も要求されることがあるので、契約の際にはよく確認されることをおすすめします。

金利種類

一口に住宅ローンと言っても、金利の大小は異なります。金利には3つの種類があります。

- 変動金利

- 選択型固定金利

- 全期間固定金利

変動金利は融資期間中の経済状況や政府施策に合わせて変動する金利、全期間固定金利は、融資期間中の金利が一定の金利を指します。選択型固定金利は、融資開始から一定期間が固定で、一定期間終了後は変動or固定が選べるようなものになっています。

どちらが良いかといった議論は金利動向によって変わるので正解はありませんが、固定金利は融資期間中の金利を固定できるため資金計画を立てやすいことがメリットですし、変動金利は固定金利より金利が低く設定されていることがメリットですが、金利上昇時には支払い金額が大きくなるリスクを負うことになります。

私は検討の結果、変動金利を選択しました。日本は長期的に低金利が続いていることはご存知の通りですが、足元の返済額をできる限り小さくしたいとシンプルに考えたことが一番の理由です。

もちろん将来金利が上昇することも考えられますが、その兆候を感じた場合は、借り換えなどを検討することで都度納得感をもって対応する予定です。

ペアローンと不動産の名義

ペアローンはご存知でしょうか。ペアローンはあなたがご結婚されている場合、配偶者とともに融資を受けられるサービスです。現代では共働き世帯が増えていると思いますが、自身と配偶者の二人の信頼を武器に、より大きなローンを組むことができます。

もちろん忘れてはいけないのは、言い換えるとその分多額の借金を抱えることと同義ですので、資金・返済計画はきちんと注意しましょう。

私はペアローンを利用することにしました。理由は、後述の住宅ローン控除がそれぞれで受けられるという経済的な面と、二人で借りている方がお互いに協力して頑張る気持ちになれると思ったという精神的な側面からです。

ペアローンを組んだ場合の不動産の所有権は、融資金額に応じた不動産の所有権を持つことが一般的なので、個人的には2人で一丸となって家庭を築くモチベーションになると感じています。

事前に調べたいその他施策

住宅購入においても、不動産投資と同様に考慮すべきさまざまなポイントがあることを感じていただけたかと思います。最後に、住宅購入に際して政府や自治体から受けることが期待できる優遇制度につき、最も一般的で適用範囲の広い代表的なものを2つ簡単に紹介します。

- すまい給付金

- 住宅ローン控除(減税)

すまい給付金は消費税増税に伴う住宅取得の負担軽減を図るため支給が開始されたもので、収入に応じて最大50万円を給付金として受け取ることが可能です。

住宅ローン控除は、毎年の住宅ローン残高の1%を10年間所得控除されるものです。加えて、消費税率10%が適用される住宅を取得していた場合は控除期間が+3年間延長で13年間受けられる可能性もあるので、該当する方はよく調べて、必ず利用するようにしましょう。

私も上記の施策は利用予定です。予定、というのはまだ建物が建っていないので、適用が入居後になるためです。

今回は不動産投資に加え住宅の購入を検討されている方々へ、住宅購入に際して押さえておくべき事項を紹介させていただきました。他にも、マンションvs戸建、地方vs都心 など、さまざまな疑問が尽きませんが、まずは住宅に関わるお金について参考になっていれば幸いです。

不動産投資ローンを組むときに必要な年収と、最大の融資額はいくら?

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用: 平均給与〔企業規模別の平均給与〕|国税庁

引用: 平均給与〔企業規模別の平均給与〕|国税庁