不動産投資ローンの融資額と必要な年収は?年収別の金融機関も公開

不動産投資をする際、融資を受けるため多くの人は不動産投資ローンを組みます。ローンを組み融資が受けられるかどうかは、金融機関の審査基準をクリアし審査が通るかどうかで決まります。審査基準の一つには「年収」があり、年収別に融資額の上限や融資条件と関連があります。

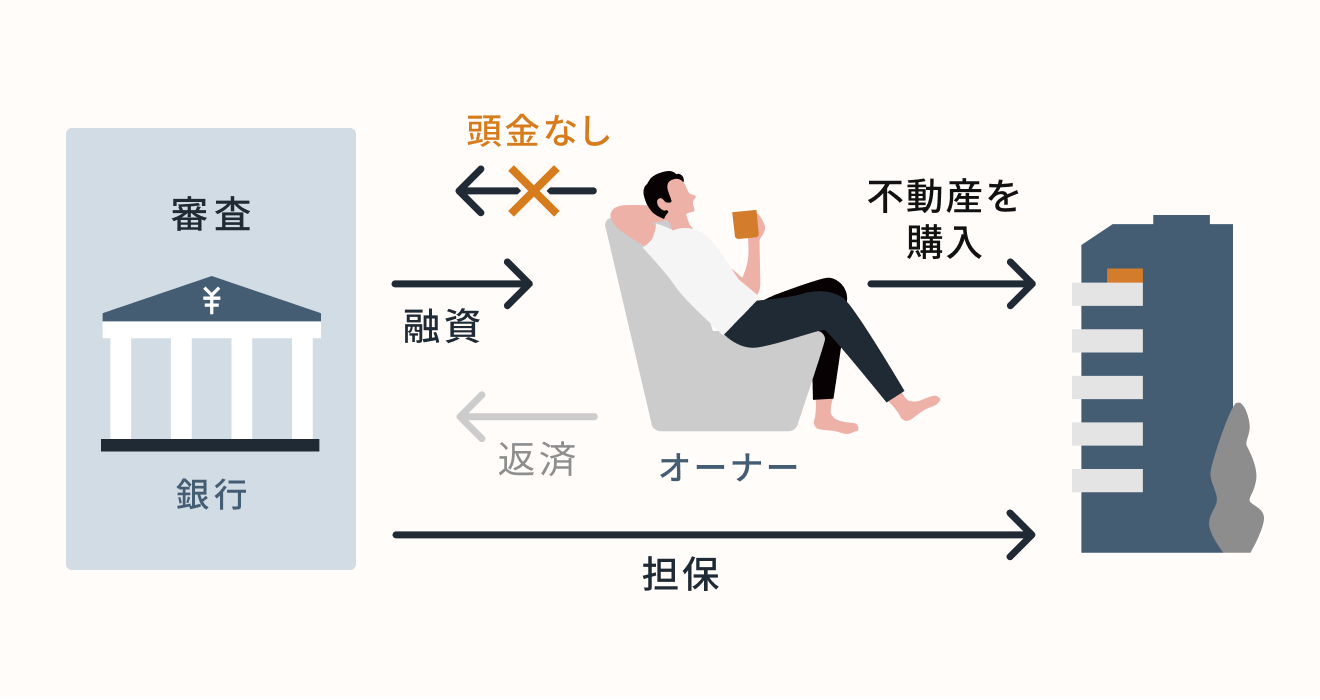

不動産投資ローンを組み融資を受けるには?

不動産投資用に不動産を購入したいと思っても、価格は数千万円ときに数億円規模になります。不動産購入価格の現金を保有していれば、年収に関わらずもちろん現金一括で購入はできますが、実際にそういう人は少数派。多くの人は金融機関から不動産投資ローンとよばれる融資を受けます。

動画「リノシーチャンネル」でも解説しています。

不動産投資ローンとは

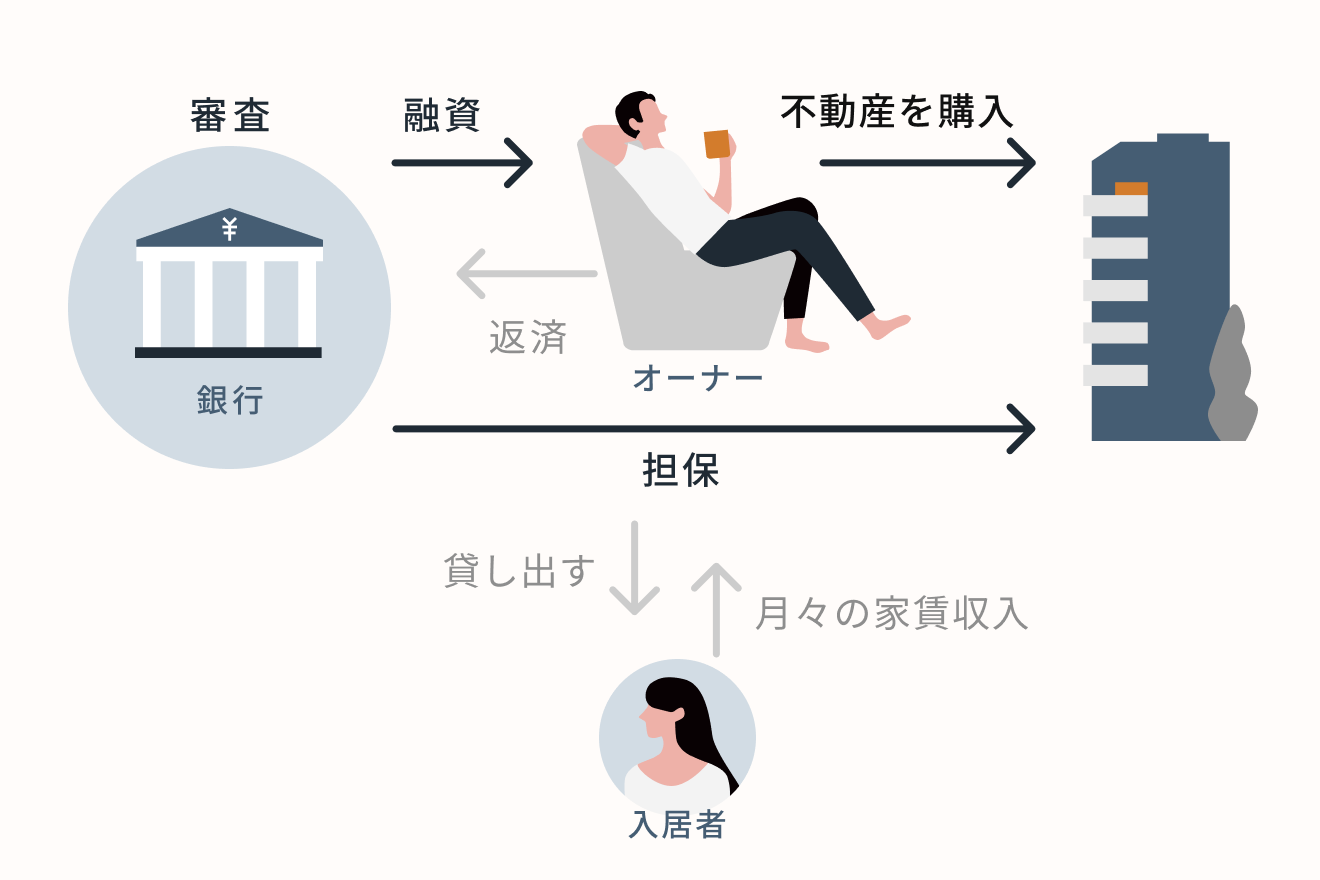

不動産投資ローンとは、マンションなどの収益物件を購入するために、金融機関がその物件の価値を審査し、その物件を担保にすることで、購入資金の一部または全部、場合によっては物件価格以上の資金を融資するローンです。

不動産投資ローンを受けるには審査があります。審査項目でまず重視されるのは、物件の価値です。購入する物件自体に「稼ぐ力」はあるのか、毎月の家賃収入の中から返済ができるのかが重視されます。

融資は年収が審査対象に

しかし物件の価値だけで融資が決まるわけではありません。物件の価値を審査したうえで、空室リスクや老朽化リスクなど、万が一のトラブル時にもローンの返済が滞ることがないよう、本人の年収や資産背景など、属性とよばれる内容が審査されます。

また、年収は一般的に直近の年収のみならず、数年前に遡って過去の年収も関係してきます。

融資条件にも関係する

金融機関や審査結果によっては融資条件が提示されます。年齢や年収・借入金額などで金利や融資期間が変わったり、物件所在地が限定されるなど、融資条件は細かく変化する場合があります。

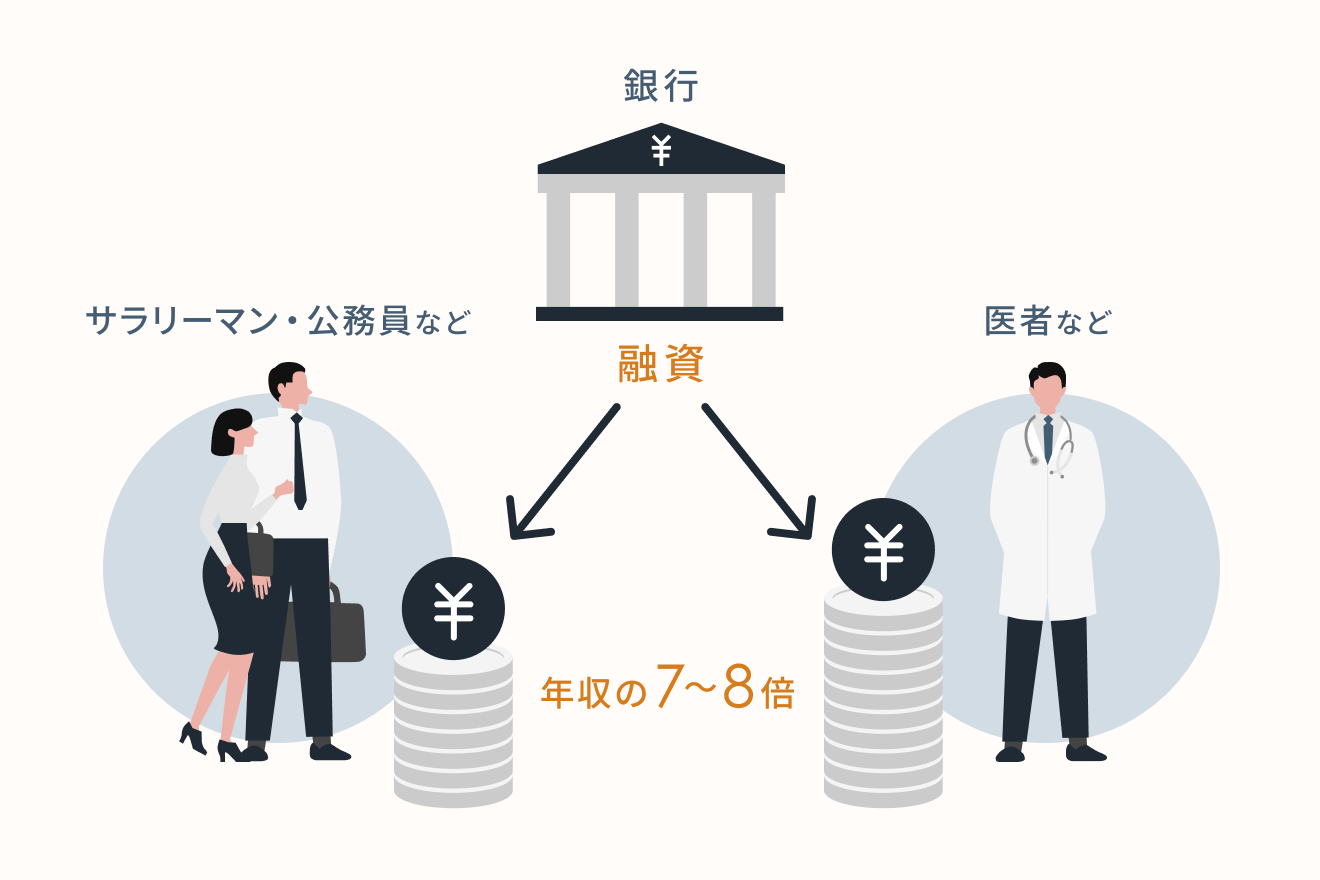

ローンの融資額は年収の7~8倍ほど

不動産投資ローンは、金融機関から「安定した収入がある」と見られている「サラリーマン」「公務員」「医師(勤務医)」が借りやすいといわれています。高収入であっても、会社経営者は「安定した収入がある」とはみなされないようです。

・老後対策だけじゃない!?サラリーマンが不動産投資をする7つのメリットとは

・公務員に向いている不動産投資。規定違反しないための注意点とはなぜ?

・医師が不動産投資をするべき理由とは? 節税対策の考え方や注意点も解説

では、サラリーマン・公務員・医師の年収に対して、最大いくらくらいまで金融機関は融資をするのでしょうか。金融機関やローンの種類によっても異なりますが、目安としては次のような内容です。

アパートローンの場合

条件が整っていれば比較的短期間で審査の通るパッケージ型の「アパートローン」というタイプの場合、年収の7倍から8倍程度となることが多いようです。

もちろん、融資を受ける人がほかのローン(たとえば車のローンなど)をすでに組んでいたりすると、受けられる融資金額は変わってきます。

プロパーローンの場合

借入れ希望者一人ひとりに適したローンをゼロから組み立てる、「プロパーローン」というタイプの場合は、年収の10倍を超える融資が受けられる場合もあります。

金融機関による傾向

なお、不動産投資ローンと一口に言っても、区分マンションへの投資なのか、アパート1棟への投資なのか、商業施設への投資なのかなど、どのようなタイプの不動産投資かによって、融資が通りやすい金融機関は異なります。

年収別の利用想定金融機関

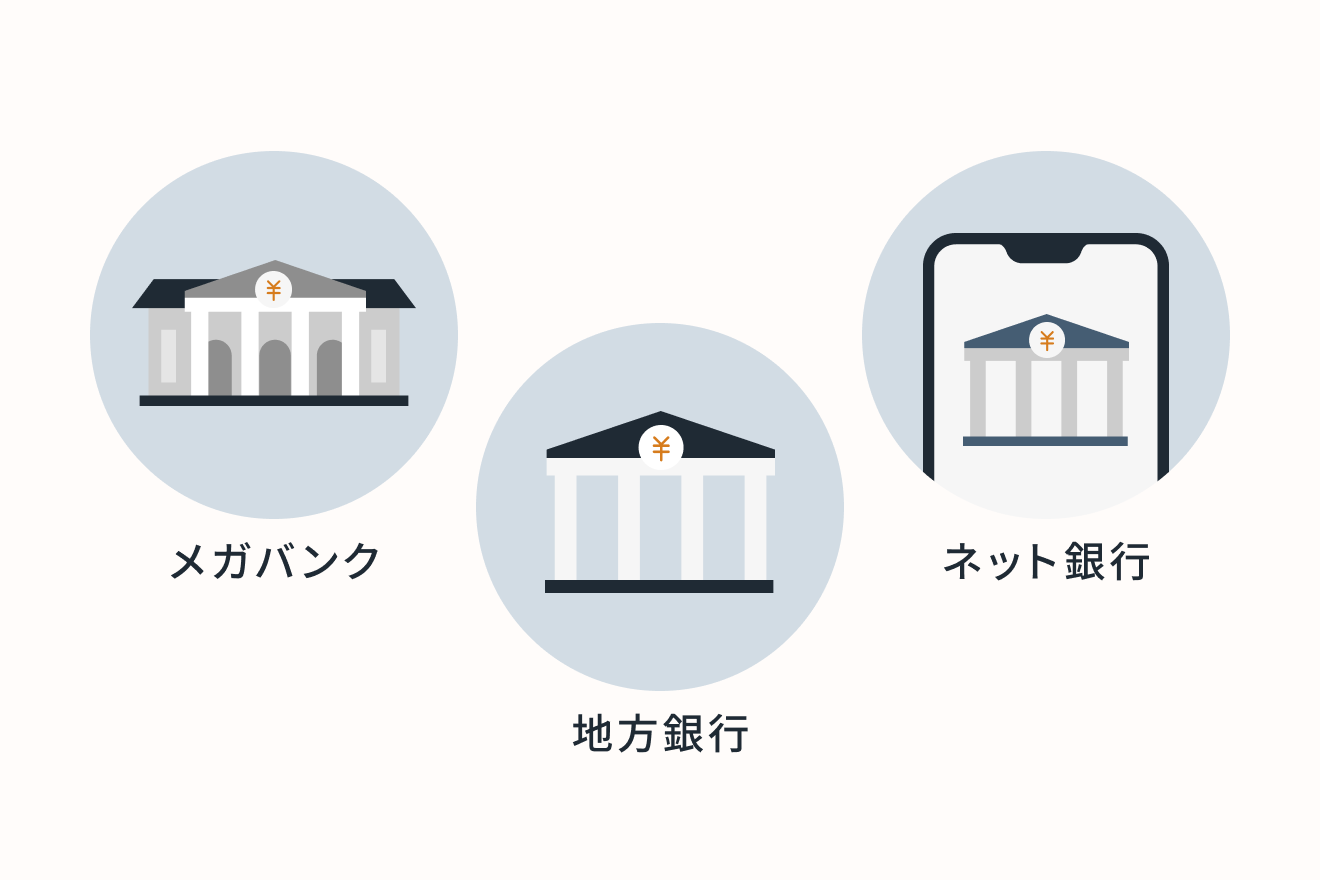

年収帯によってローン審査が通りやすい金融機関も異なります。下記は、年収別に区切って利用想定先の金融機関をあらわした表です。

| 年収 | 利用想定金融機関 |

|---|---|

| 700万円〜 | メガバンクや信託銀行 |

| 500万円〜 | 地方銀行・ノンバンク・ネット銀行 |

| 500万円未満 | 政府系銀行 |

金融商品の中には、「年収700万円以上の人しか融資をしない」ことを資料で明言しているローンもあります。「前年度の税込年収(自営業の方は所得)が700万円以上で、ご返済期間中安定した収入が見込めるお客さま」などです。このように条件があらかじめ示されている場合は、借り手にとってもわかりやすいです。

ただ実際には、公表されている情報だけでは一律に判断できない場合もあります。

たとえば、金融機関と融資を紹介する不動産会社との独自な商品開発、提携ローンがある場合などは、その不動産会社を通してローンを組んだ方が有利な条件で借りられる場合もあります。

一般的には、年収別に、次のように考えることができます。

年収別の利用想定金融機関1.年収500万円未満

日本政策金融公庫など、政府が全額または一部を出資し、民間のサービスが届かない部分を補うもので、現在5社(日本政策金融公庫、日本政策投資銀行、国際協力銀行、商工組合中央金庫など)があります。

不動産投資のための融資は、この中では小口の事業資金融資などを取り扱う日本政策金融公庫が受け持ちます。

特徴としては金利が低く、融資が比較的受けやすいところでしょう。ただ、一般貸付だと融資金額は上限4,800万円で融資期間は5年までなので、一棟物件など高額な物件には向いていないかもしれません。

年収別の利用想定金融機関2.年収500万円~

年収500万円以上ある人なら、地方銀行やノンバンク、インターネット銀行が選択肢になるでしょう。なお、年収500万円から不動産投資をはじめる場合の注意点についてはこちらをご覧ください。

地方銀行

地方銀行はマンション一棟投資の際の相談先として考えられます。

地方銀行は不動産投資への融資に積極的なところが多いですが、シェアハウスへの融資問題もあり、以前よりも融資審査は厳しくなっていると推測されます。

地方銀行は融資可能エリアが限定されていることが多いです。また、地方銀行は長く付き合うほど信頼が増し、融資に対して理解を示してくれる傾向にあります。さらにエリア内の顧客のみを対象とする信用金庫は、地方銀行よりも融資のハードルは低めだといわれています。

ノンバンク

ノンバンクは、銀行以外の金融機関のことをいいます。預金の受け入れをせず、貸出ししか行わない金融機関のことです。銀行などと比べて融資のハードルが低いという利点があります。一般的な銀行よりも融資が通りやすいといわれており、ノンバンク系の不動産投資ローンの融資は増えています。

ネット銀行

主にインターネット上で取引を行うネット銀行は、利用者も増えています。不動産投資ローンにおいても、店舗を構える一般的な銀行よりも、融資が通りやすいといわれています。

ネット銀行では、区分マンションの融資に対して、パッケージ化された「アパートローン」と一般的にはよばれる融資が提供されています。

年収別の利用想定金融機関3.年収700万円〜

大手都市銀行や信託銀行は金利が低い一方で融資のハードルが非常に高いとされています。大手企業で勤続3年以上、年収が1,000万円以上あるような人といった、いわゆる「属性の高い人」には、年収の10倍以上の融資をつけてくれることもあります。

地方銀行や信用金庫と違い、物件のエリアで左右されることはありません。中古物件については厳しく審査するところもあるようです。

融資を受けるときに必要な費用

動画「リノシーチャンネル」でも解説しています。

次に、実際に借入れをする金額と、物件価格の関係について考えていきます。

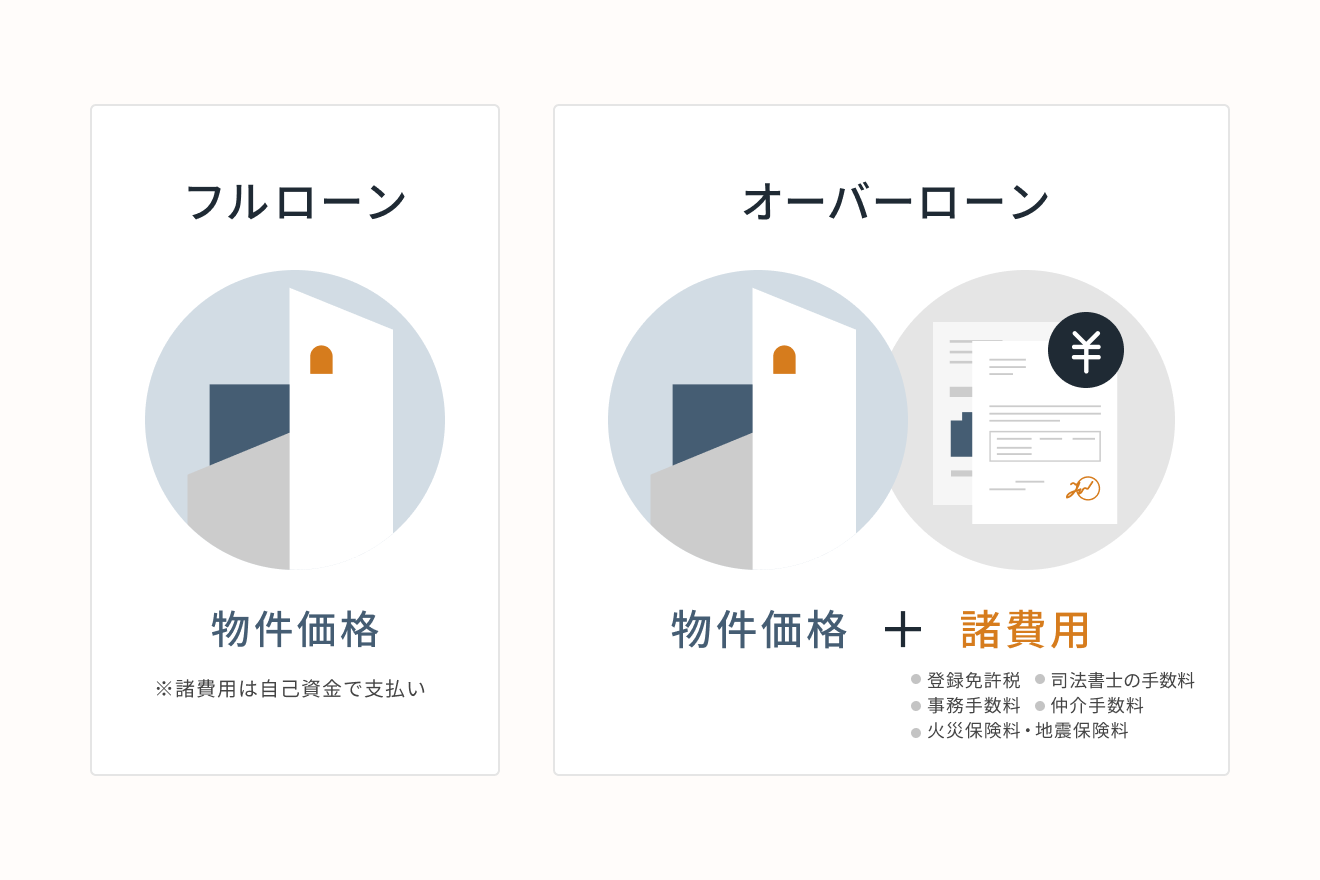

収益物件を購入する際には、物件本体の購入費用のほかに、「諸費用」がかかります。諸費用とは、不動産の登記にかかる登録免許税、司法書士の手数料、ローン借入れの際に発生する事務手数料、火災保険料、地震保険料、仲介手数料などです。これらすべてを合わせると、多めにかかる場合では物件価格の7%前後の金額になるとされます。

諸費用は自己資金で支払い物件価格の全額を借りることをフルローン、自己資金ゼロで諸費用まで含めて借りることをオーバーローンといいます。

オーバーローンが可能かどうかは、物件の担保価値が高いこと、属性が高いことの両方が求められます。

オーバーローンを付けることができれば、資金効率は非常に高まりますが、同時に毎月の返済金額は高くなります。家賃収入に対する返済比率とキャッシュフローをきちんと把握した上で取り組むことが重要です。

注意としては、オーバーローンとは物件価格以上の買い物をすることともいえます。「身の丈」以上の勝負はリスクが高いはずです。返済総額も多くなります。

融資を受けるために預貯金があると望ましい理由

不動産投資ローンを利用して、「頭金ナシで不動産投資物件の購入」が可能です。現在は超低金利といわれており利息の金額もバブル期になどと比較してはるかに抑えられるので、フルローンを活用しようと考える人も多いです。

手持ち資金をまったく使わない購入方法がいいのかどうかは、考え方次第です。諸費用のほかに、自己資金を使って頭金を入れることで、月々の返済金額を抑えることもできます。ローン完済までの時間の短縮にもつながります。

低金利のローンを最大限に活用するか、頭金を入れてリスクにならない程度に月々の返済金額を抑えようとするか、もちろん金融機関の審査はありますが、ご自身でも返済計画のシミュレーションをすることは重要です。

また、空室の発生に限らず、家を貸すと、エアコンやトイレなどの設備にもコストがかかることになります。基本的には設備費用はオーナー負担です。壊れるときは一気に壊れることもあります。万が一の費用発生に備えて、ある程度の貯金は必要となります。

低収入でも上手なアピールで道は開ける

一般的に金融機関から融資を受ける場合、勤務先が安定企業とみなされ年収の高い人が有利です。

ただ、年収が低いからと諦めるのではなく、少額でも計画的に積み立てて自己資金を用意し、事業の準備が計画的にできる人間であること、シビアな金銭感覚を持つ人物であることを示すなど、金融機関のハードルを突破する方法を考えてみてもよいでしょう。

まず小さな案件で賃貸経営を成功させ、金融機関の信用をアップさせて実績を積み上げれば、さらに大きな投資にチャレンジできる可能性も広がります。

融資を受けるため、まずは金融機関に相談を

区分マンションの不動産投資を始めようとアパートローンを利用する場合には、年収500万円以上が必要だと一般的にはいわれています。500万円にギリギリ届かないという場合には、年齢その他の条件も考慮され、融資が通る場合もあります。

一方で、個別に作成するプロパーローンの場合には、収益性(事業計画)と人間性が見極められるといいます。

不動産投資に限らず、これから起業しビジネスで成功したいと考えている人が、自己資金を用意し、本気度を示すことができれば、相談に乗ってくれる金融機関もあるでしょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード