20代から始める資産のつくり方。30代男性が実践中の資産運用ポートフォリオを大公開

こんにちは。商社業界に勤務する都内在住のLePenseurです。RENOSYマガジンでの連載も5回目を迎えました。これまで不動産投資やソーシャルレンディングを中心に投資について紹介してきました。今回は、一個人の資産全般の配分を考えるとき、私(30歳代)の実際のポートフォリオをご紹介しつつ、考え方を共有したいと思います。

投資の世界のポートフォリオとは

タイトルにも資産ポートフォリオと書きましたが、その前に、投資資金をどのカテゴリにどのような割合で配分するかを決める行動を「アセットアロケーション」といいます。

「ポートフォリオ」は厳密には具体的な金融商品名までを指すようですが、ポートフォリオも慣習的に資産配分比率を意味する言葉として使われています。

この記事では、投資資金ではない部分も含めた私個人の資産全般の配分をご紹介するので、資産ポートフォリオと言いたいと思います。

定義

金融の世界にあまり足を踏み込んでいないという方は、ポートフォリオは聞いたことがない単語かもしれませんので、まずはポートフォリオの意味からさかのぼりたいと思います。

第1の意味は「書類や地図、図面などを入れる主に皮の大きくて薄い書類入れ」とあります(ケンブリッジ辞典)。

金融の世界では、「金融商品の組み合わせのこと」とあります(ポートフォリオ|投資の時間|日本証券業協会)。

このことから、もともと紙だった証券や株券をまとめておく書類入れだったのが、形態に関わらず「金融商品の組み合わせ」を意味するようになったと思われます。

また金融における「ポートフォリオ」が語られる際に登場するのは、アメリカの経済学者ハリー・マーコウィッツです。1952年に『ポートフォリオ選択(Portfolio Selection)』を発表し*、証券の分散投資をすることで、利益を最大化しリスクを最小化する理論を数式を用いて提唱しました。ここから、一定のリスク許容度を決めた上でアセットアロケーションを行えばリターンが得られるという「モダンポートフォリオ理論」が発展していきます。

理論の紹介はここまでにとどめ、要は、自分自身のお金をリスクに応じてどういったモノに割り振っていくのか、どういった金融商品に割り振っていくのか、ということを指します。

*)Markowitz, Harry Markowitz. (March 1952). "Portfolio Selection". The Journal of Finance 7 (1): 77–91. doi:10.2307/2975974. JSTOR 2975974.

資産投資ポートフォリオの考え方

最適なポートフォリオを組むためには、どういった視点に注意すべきでしょうか。利回りが高ければ高いほど、良いのでしょうか? 「利回りが高い=リスクが高い」ことを考えると、低いほうが良いのでしょうか? 働き盛りの方々と定年を迎えた方々は同じで良いのでしょうか?

これらの問いに対して、みなさんさまざまなお考えがあると思います。私の結論は、みなさんの最適な投資ポートフォリオは、人それぞれ「最適」が異なるということです。

そこで、それぞれの「最適」を考えるために必要な、投資商品のリスクの違いや、あなたご自身の状況について考えていきましょう。

リスクを分類する

私は自身のお金を投資商品に割り振る際に、その商品そのものがそもそもどんなものかを理解することはもちろんですが、加えて、その商品のリスクの大きさをざっくり3段階(大・中・小)に分けることを考えています。

そうすることで、安全資産(無リスク資産)と株式、投資信託などの危険資産(リスク資産)をわけ、資産のコントロールができるようになるからです。

リスク小の投資

代表的なリスク小の投資としては、

- 現金(厳密には投資ではない)

- 銀行普通預金、定期預金

- 個人向け国債

- 生命保険

- 確定拠出年金(401k, DC, iDeco)

があります。利回りでいうと、0〜2%の投資でしょうか。

リスク小の投資といっても、銀行預金の利回りは現在の低金利時代では0.001%、つまり100万円預金しても1年で10円(税引き前)の利息となります。個人向け国債では0.05%なので、同様に500円となかなか厳しいリターンであることが実態です。但し、メリットとしては、元本割れがない点です。

生命保険は商品内容が複雑なため詳細な解説は控えますが、一般的な終身保険の仕組みとしては、保険料払い込み期間を満了後は、払い込んだ保険料の累計よりも返戻金の金額の方が大きくなり、死亡や病気時の保障を兼ね備えた金融商品です。

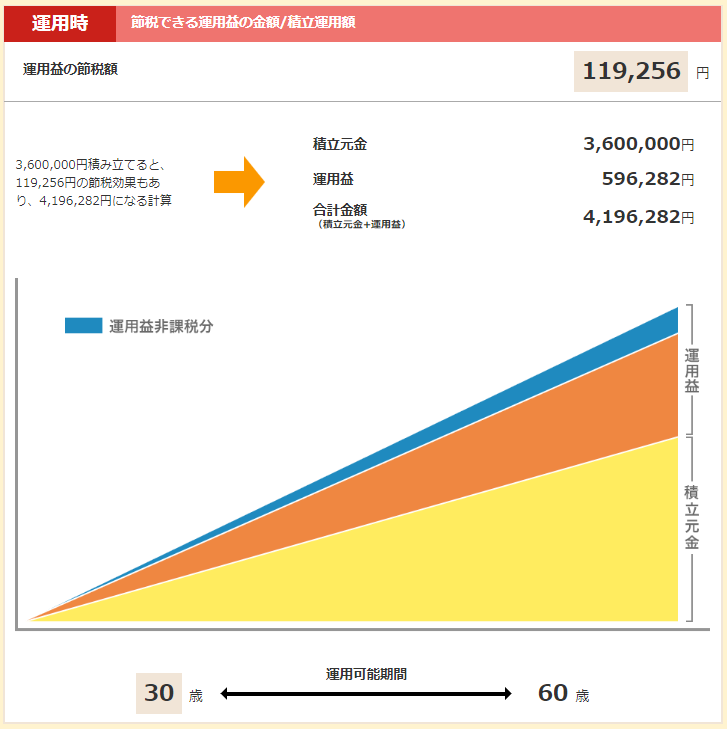

確定拠出年金は、掛金を自分自身で投資信託などの金融商品を選択・運用しながら積み立て、原則60歳以降に受け取る仕組みの自己積立型年金で、(1)掛金が全額所得控除、(2)運用時の分配金が非課税、(3)受取時の利益が非課税、と節税メリットの大きい金融商品です。通常投資信託の運用は価格コントロールができないのでリスクが高くなりがちですが、節税メリットのある確定拠出年金は、リスク小に分類できると言えます。

例えば、年収500万円の30歳サラリーマンが毎月の積立金額 1万円として、60歳まで(積立期間 30年)続け、1%の利回りで運用できたとすると、積立額360万円に対して、約60万円の運用益(節税含む)が見込める計算になります。

リスク中の投資

代表的なリスク中の投資としては、

- 不動産投資

- ソーシャルレンディング

- 投資信託(インデックスファンド)

があります。利回りでいうと、2〜5%の投資でしょうか。

不動産投資については、記事で説明しておりますが、「サラリーマンオーナーかつワンルームマンション投資」としての利回りは3〜5%が一般的と思います。

ソーシャルレンディングは4回目の記事で説明しておりますが、信頼のできる事業者を見つけることで1万円~といった少額から、また値動きはないので、サラリーマンでも利回り2〜10%程度を狙える金融商品です。選択する商品によって利回りに幅がありますが、小口で融資を行うことのできる「不動産」「太陽光発電」「企業向けの運転資金」といった商品に利回り2〜5%が多い印象です。

リスク大の投資

代表的なリスク大の投資としては、

- ソーシャルレンディングのうちの、新興国投資商品

- 株式(個別株)

があります。利回りでいうと、5%以上の投資でしょうか。

ソーシャルレンディングの中でも、新興国(ペルーや東南アジア、アフリカなど)へマイクロファイナンスを行う商品においては、目標利回りが5〜10%のものが多く、事業者でいうとクラウドクレジットなどが同商品を扱っています。

株式(個別株)は、価格変動を読むことが難しいことからリスク大と分類しています。配当利回りだけみると、日本取引所グループの統計データによると、2020年3月現在、東証一部上場銘柄の有配会社(配当を実施している企業のこと)平均利回りは2.41%とのことです。例えばJTは高配当(7%超:2020年7月現在)で有名ですし、私のいる商社業界も5%を超える利回りの企業が多く、利回りの大きな企業も数多く存在します。

いずれにしても、現代の盛者必衰のサイクルは過去と比べてもものすごく早いので、値動きのある投資商品であることは、やはりリスク大の商品と呼べると思います。

適切な資産運用ポートフォリオを考えよう

投資商品のそれぞれのリスクの大きさを見てきました。リスクの大きさがわかったところで、それら均等にポートフォリオを組めば良いかと言われると、まだ考慮すべき点があります。

次に何を考慮するかというと、あなた自身の状況です。以下では、考慮すべき状況と理由を一緒になぞりながら、考えていきましょう。

あなたの年齢

さて、あなたは現在おいくつでしょうか。働き始めたばかりの若者、はたまた定年を迎えられた人生の先輩でしょうか。

なぜ年齢を考慮すべきかというと、一般的に若い方々の方がリスクをとるべきで、他方、年配の方の方がリスクをとる必要はないと考えられるからです。

わかりやすい例でいうと、定年を迎えた方がリスク大の投資、例えば退職金の多くを投資しして失敗、老後の生活を圧迫されたといったニュースを耳にされたことはないでしょうか。

他方、もしこれが若い方であればどうでしょうか。まだまだ元気な若者であれば、自身の労働力と体力を武器に、たとえアルバイトであってもイチからやり直すことができますが、年配の方だとそう簡単にいかないことは想像できると思います。

したがって、年齢によって、とるべき、とれるべきリスクは変わっていく、一般的にいって、若い方々の方が大きなリスクをとっても取り返しがつくということが言えます。

あなたの家族構成

あなたはご結婚されていますでしょうか。またお子さんはいらっしゃいますか。

家族構成で考慮すべきなのは、結婚の有無、またお子さんの有無と言えると思います。なぜかというと、あなたが独身でお子さんもいなければ、たとえ失敗しても困るのはあなただけです。

不動産投資を30代で始めるメリットやデメリットとは?

他方、既婚でお子さんが2人おり、はたまたお子さんがこれから小学校に入学するなんてことになると、やはり配偶者のためお子さんが高校・大学を卒業されるまでの資金は安全に運用しようと思うのではないでしょうか。

また生命保険/終身保険は、死亡や病気に備えながら貯蓄を行える商品となりますが、これは独身の方に向いている商品と言える商品かと言われると、死亡後に残す相手もいないのに死亡の保障のための支払いを含む終身保険を選択することは、効率が悪いと言わざるを得ません。

したがって、家族構成によって、とるべきリスクや選択すべき商品は変わってゆくこと、また特にお子さん(自身で稼ぐことはままならない)が多ければ多いほど、投資商品のリスクには注意すべきことがご想像頂けたかと思います。

あなたの現在の現預金額

あなたは現預金をいくらお持ちでしょうか。現預金とは、手元の現金やすぐに現金として手元にもてる銀行預金などを指します。

なぜ、現預金額が重要なのかというと、たとえあなたが独身でお子さんもいらっしゃらない悠々自適な生活な送っているとしても、病気・事故などに遭えば収入は途絶えてしまいます。もし全ての資産をすぐに現金化できない形で投資を行ってしまうと、足元の生活がままならず、両親や親友などに迷惑をかけてしまう可能性があります。

したがって、生活資金となる手元の現預金額は、きっちり確保しておく重要性を認識する必要があります。一般的には、100万円+生活費の3か月程度が妥当と言われています。これに満たない現預金しかない方は、お金が貯まるまで投資をしないといった決断も、重要と言えると思います。

毎月5万円からはじめる資産運用。おすすめの資産配分とは?

あなたのリスク許容度(性格)

あなたの性格は心配性でしょうか。若しくは、リスクをとってハラハラすることも厭わないタイプでしょうか。投資ポートフォリオを考えるうえで、自身の性格を理解することは重要です。

たとえば、株式投資をメインに据えて投資を開始したのに、値動きが気になって仕事が手につかないとなって本業の収入が減ることに繋がっては、本末転倒です。

他方、株式で損をしたくないために一生懸命勉強する、投資先検討のために財務分析を行うことで知識が身につくなどの恩恵もあり、少額であれば心配性だからこそ堅実な株式投資を行えることもあると考えられます。

株式投資はどこで始める? 間違いない証券会社を選ぶ3つのポイント

私の資産運用ポートフォリオ公開

ここまで、リスクの大小それぞれの金融商品、また人それぞれ異なる考慮すべき個人の状況を見て参りました。

そんな私の資産全般のポートフォリオを公開したいと思います。

私の資産運用ポートフォリオ

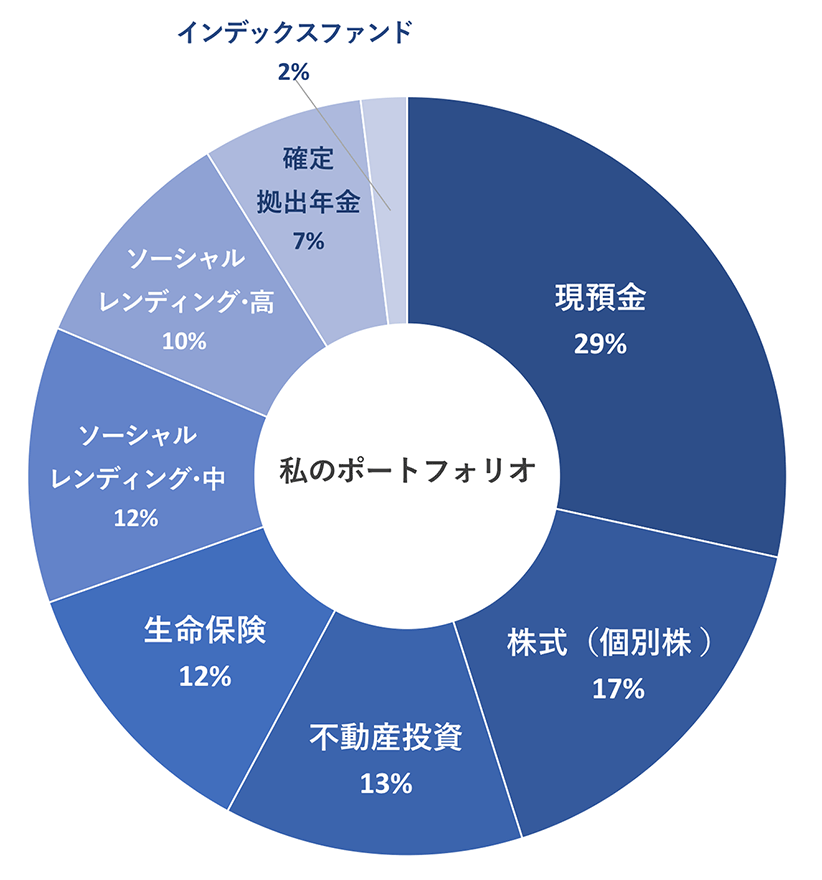

私・現在30歳代(既婚)のポートフォリオは現在以下の通りです。

私のポートフォリオでは、おおよそ半分はリスクの小さい現預金・生命保険・確定拠出年金などに割り振り、残り半分で少し積極的に投資を行っているイメージです。

RENOSYで行っている不動産投資・ワンルームマンション2戸を、現時点での金額として表すことが難しいため、上記では、「不動産投資開始時に自己資金を使った金額」としました。

ワンルームマンションはリスク中に分類しているので、イメージとしてはリスク中/リスク大が50/50になることを意識しています。

個人的な話になりますが、私は結婚を機にリスク小の現預金と生命保険をぐぐっと増やしました。当時保有していた株式の大半を売却し、現預金と生命保険に割り振ったのです。

思えば昔はほぼ株式と、ソーシャルレンディングのリスク高めでポートフォリオを組み、損をすることも多々ありましたが、興味の向くままに投資を楽しんでいました。しかし自分のことだけを考えておけばよい時代は過ぎ、少し堅実なポートフォリオを組んでいるのが現在となります。

投資運用ポートフォリオは人それぞれ

私のポートフォリオを公開して、みなさんは何を感じていただけたでしょうか? 少なくとも、個々の状況に応じてポートフォリオは変わるし、また私ならこうする!など感じていただけたと思います。実際に私も状況に応じて、ポートフォリオが日々変化しておりますし、今後も変化を繰り返すと思います。

どのポートフォリオが正解ということはなく、人それぞれ、性格やそのライフステージに応じて、きちんと自身の投資商品のリスクを把握したうえで、資産を形成していただければ幸いです。

お金のプロに聞いた!私の資産ポートフォリオ

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード