【入門編】投資初心者のための資産運用の基礎知識|株式投資、投資信託、ETF、FX、不動産投資、iDeCo

「人生100年時代」といわれている現在。長生きできることで楽しい時間も増えて喜ばしく思う反面、そのうえで気になってくるのが老後資金です。「年金だけだと心配だ」「将来のために投資を始めてみたいけど、どれがどれだかわからない」と感じている方も多いでしょう。そこで本記事では、投資初心者がまずは知っておきたい各投資(株式投資、投資信託、ETF、FX、不動産投資、iDeCo)の基本情報をまとめました。

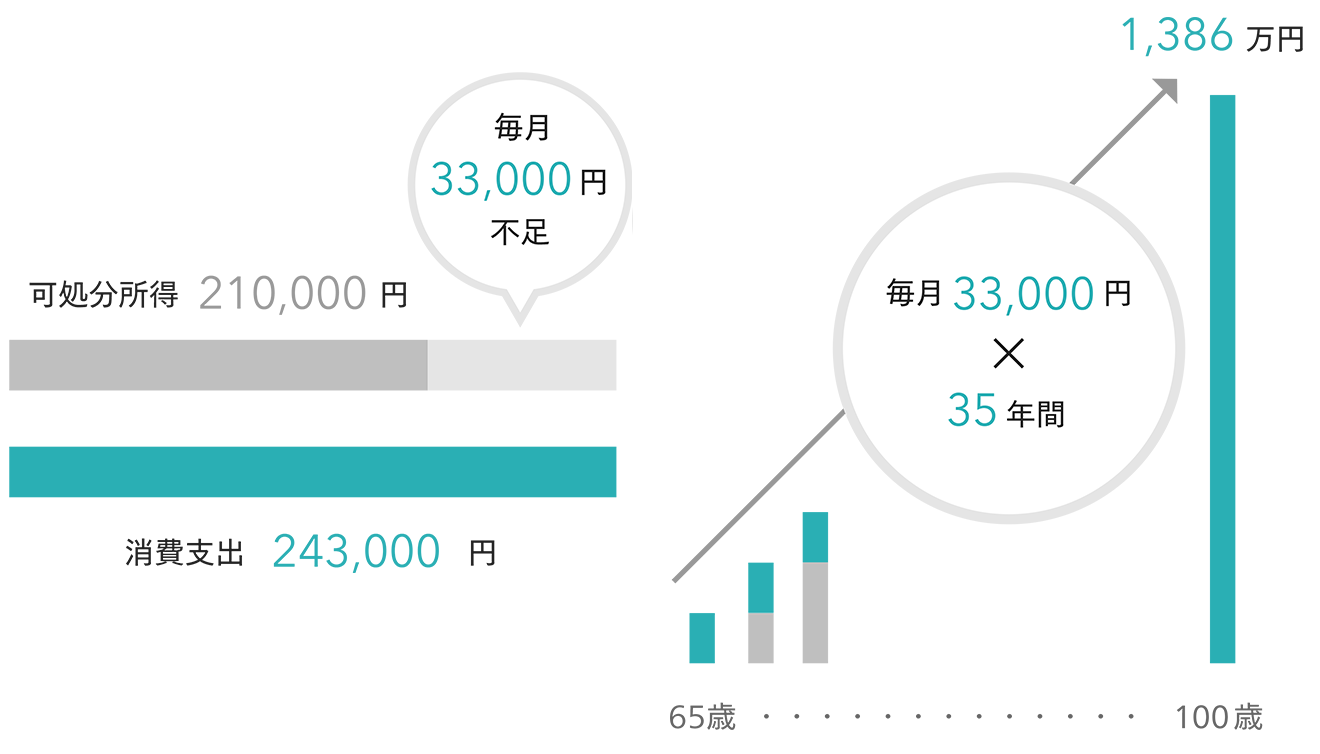

老後は最低1,386万円必要に!?

総務省の家計調査によると、世帯主が60歳以上の無職世帯(二人以上の世帯)が毎月消費しているお金(消費支出)は約24万3,000円とのこと。しかし、可処分所得は約21万円しかなく、残りは預貯金を取り崩しているのが実態です。

参考: 統計局ホームページ/家計調査(家計収支編)調査結果

上図のように、たとえば65歳で定年退職し、その後100歳まで生きたとしましょう。毎月3万3,000円を、35年間にわたり預貯金で補うとしたら、1,386万円が必要になります。ゆとりある生活をしたいなら、さらに資金が必要になっていきます。

投資初心者が知っておきたい株式投資

株式投資とは、企業が発行する「株式」の売買を通じて、利益を獲得する投資手法のことです。市場に上場されている株式であれば、誰でも証券会社を通じて購入することができます。購入価格は、売りたい人と買いたい人との需要によって決まります。

株式投資が資産運用になるポイントは主に以下3つです。

株価の値上がり

株の価格は企業の業績や景気、経済状況によって目まぐるしく変わるため、購入した価格よりも高くなれば、株を売却して利益を得ることができます。

株主優待制度

企業によっては「株主優待制度」を活用しているところもあります。株主優待とは、企業が株主に対し、配当金とは別に品物やサービスを提供する制度のことです。これにより、多くの株式を保有している株主は、株主優待によって得することができます。

配当金

株を保有しておくことにより、配当金が得られることも資産運用につながります。超低金利時代の現在、現金をそのまま保有しているだけでは増えませんが、株式には配当があるため、保有しているだけで利益が得られるということです。

投資初心者が知っておきたい投資信託

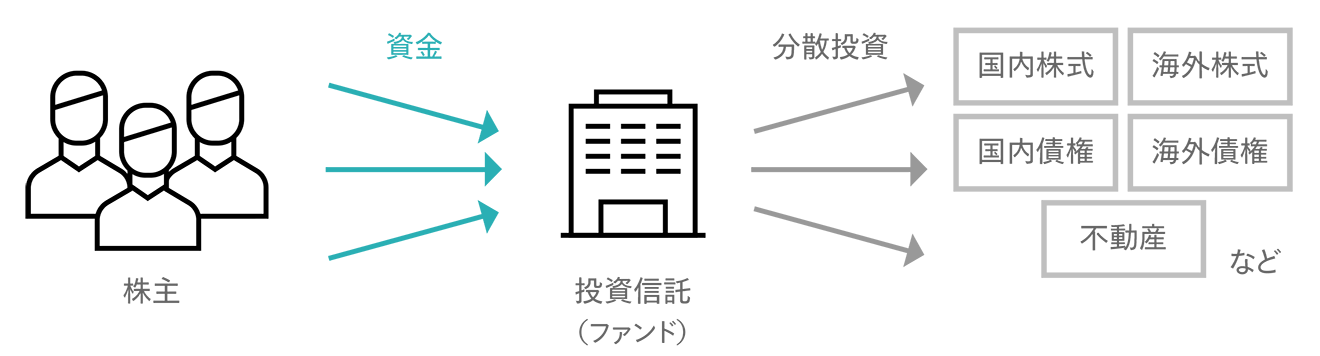

投資信託とは、投資家から集めたお金をまとめてひとつの大きな資金とし、運用の専門家(ファンドマネージャー)が株式や債券などに投資・運用する金融商品のことです。

そしてその成果として得た利益が投資額に応じて分配されます。投資家から集められた資金がどのように投資・運用されるかについては、投資信託ごとに設定されている運用方針によります。

一般的な投資信託の場合、証券会社だけでなく、銀行や郵便局でも購入することが可能です。値段は販売会社が算出する純資産総額をファンド保有者の総口数で割った基準価額となります(毎営業日に1回算出)。

投資のプロが運用

運用のプロであるファンドマネージャーは、市況や経済の状況を勘案し、最適なポートフォリオを組むことによって、利益の獲得を目指して投資を行います。もちろん、場合によってはマイナスになることもあり得ます。

分散投資

ファンドマネージャーは投資に潜むリスクを加味し、複数の銘柄に資金を分け投資をしています。投資信託に投資すれば、経済や市況の変化を含むさまざまなリスクを分散・軽減することができます。

手数料(信託報酬)

ファンドマネージャーに運用・投資を委託する関係上、保有している間も手数料がかかります。これを「信託報酬」といいます。信託報酬は商品ごとに異なりますが、年間0.5〜2%ほどが目安となりますので、決して小さくはありません。

お金のプロが選ぶ、おすすめの投資信託はズバリこの3本

投資初心者が知っておきたいETF(上場投資信託)

ETF(上場投資信託)とは、「ExchangeTradedFunds」の略称で、日本語では「上場投資信託」とよばれており、投資信託の一種となります。

東京証券取引所をはじめとする、金融商品取引所に上場されている投資信託となるので、日経平均株価や東証株価指数(TOPIX)などの値動きに連動する運用成果を目指しています。

そのため、証券会社が提供している一般的な非上場の投資信託とは異なります。証券会社を通じて購入する点は同じですが、ETFの場合は株式と同様に市場で取引が行われます(株式と同じように「指値 / 成行注文」によって取引され、価格が決まります)。

一般的な投資信託との違い

| ETF | 投資信託 | |

|---|---|---|

| 上場・非上場 | 上場 | 非上場 |

| 取得可能な時間 | 取引所の取引時間中 | 申込期間中の9時〜15時 |

| 取得価格 |

リアルタイムで変動する市場価格 |

1日1回算出される基準価額 |

| 取得場所 | 証券会社 |

ファンドごとに異なる販売会社で、証券会社や銀行、郵便局など |

ETFとは一体何? 仕組みや投資信託との違いも解説

ETFの種類

ETFの種類としては、国内株式・債券に連動する商品のほか、「REIT(不動産投資信託)」「コモディティ(先物)」などがあります。そのなかでも最もスタンダードなものはやはり、日経平均株価やTOPIXに連動するタイプのETFになるでしょう。

海外の場合、米国株や欧州株をはじめとする先進国にまとめて投資できるものもあれば、中国やロシア、ブラジル、インドなど、新興国の株にまとめて投資することもできます。もちろん、国ごとの投資も可能です。

| 国内株式 | 国内株式指数に連動するETFほか、規模別や業種別など |

|---|---|

| 先進国株式 | NYダウやS&P500などの株式指数に連動するETF など |

|

REIT (不動産投資信託) |

REITが発行する投資証券に投資するETF(複数のREITに投資) |

|

コモディティ (先物) |

金や銀、プラチナ、原油などの値動きに連動するETF |

投資初心者が知っておきたいFX(外国為替証拠金取引)

FX(外国為替証拠金取引)とは、日本円と外国通貨の取引を通じて、差益の獲得を目指す投資手法のことです。たとえば、1米ドルを100円で購入し、その後円安が進んで、1米ドル120円となった場合、購入した1米ドルを売却すれば120円となります。

FXで取引できる通貨は、円と米ドルだけではありません。FXが「ForeignExchange」の略称であるように、ヨーロッパのユーロやイギリスのポンド、あるいは豪ドルなど、さまざまな通貨と取引することが可能です。

レバレッジ

FXの取引は、証券会社などの取引業者に対し、担保となるお金(証拠金)を預けることによってはじまりますが、預けた資金の何倍もの取引を行う(=レバレッジ)ことも可能です。

たとえば、10万円の資金に対し、100万円の取引を行ったとしたら、そのレバレッジは10倍ということになります。なお、レバレッジは規制により25倍までが限度となります。つまり、10万円に対して250万円までとなります。

FXのリスク

レバレッジを効かせられるということは、それだけリスクもあることを意味します。もし損失が発生してしまった場合には、証拠金の不足分を補填(追証)しなければなりません。FXがハイリスク・ハイリターンな投資というイメージがあるのもそこに理由があります。

大きな損失を防ぐロスカット

相場の動きが予想に反した場合に損失も大きくなります。損失が一定以上発生したとき、FX会社によって強制的に決済される仕組みがロスカットです。ロスカット発生のタイミングは各社によって基準が異なりますが、たとえば証拠金維持率が100%以下になった場合などに、保有ポジションのすべてが強制的に決済されます。

投資初心者が知っておきたい不動産投資

不動産投資とは、特定の不動産や不動産関連の金融商品を購入し、そこから収益を得る投資手法のことです。大別すると、実物の不動産(マンションやアパートなど)に投資する「現物投資」と、金融商品である「REIT(不動産投資信託)」に分けられます。

不動産投資とは〜初心者が知るべき仕組み・失敗しないための勉強法

一般的に不動産投資といえば、前者の現物投資を指します。現物の不動産投資には、購入した物件を貸し出して家賃収入を得る方法(インカムゲイン)と、物件を売却してその差額を利益とする方法(キャピタルゲイン)があります。

他人のお金で投資し、家賃で返済

一般的に投資は自己資金の持ち出しで行いますが、不動産投資はローンを組み、銀行をはじめとする金融機関から融資(不動産投資ローン)を受けて物件を購入します。そのため手持ち資金が少なくても、金融機関の審査が通れば、巨額の投資を行うことが可能です。

入居率など事前にしっかりと調査を行うことができれば、ある程度の収益予測を立てたうえで返済していけるでしょう。

不動産投資は中古マンションがおすすめ! その理由とは

節税のほか、老後の年金や生命保険代わりにも

不動産投資にかかる費用を経費として計上して所得税を減らせたり(節税効果)、年金や生命保険代わりになったりするといったメリットがあります。安定した家賃収入は年金のようなものですし、団体信用生命保険に加入することで既存の生命保険と同様の働きをしてくれます。

・不動産投資が節税対策と言われる仕組みと注意点【税理士取材】

・不動産投資は老後の年金代わりになるのか?

・不動産投資ローン中にがんと診断。団信を使って残債0円にした20代オーナーの葛藤と安堵

インフレへのリスクヘッジ

インフレとは、モノの価値が上がり相対的にお金の価値が下がることを指します。そのため、現金を不動産に変えておけば物価価格とともに不動産の価格も上昇し、価値が目減りしません。インフレで現金の価値が下がった場合でも、実物資産のマンションの価値は物価価格とともにスライドするため、安定資産として価値があるといえるでしょう。

初心者から経験者まで! 2023年版・不動産投資の始め方

投資初心者が知っておきたいiDeCo(イデコ)

iDeCo(イデコ)とは、個人型確定拠出年金(加入者が毎月掛金を積み立て、運用し、将来受け取ることができる年金)のことです。確定拠出年金法に基づいて実施される「私的年金制度」を指します。

具体的には、掛金を60歳まで拠出し、60歳以降に老齢給付金を受け取ることができます。受け取れる金額については、拠出した金額(掛金の合計額)や運用成績によって異なります。任意で加入できるだけでなく、掛金の拠出や運用方法も自分で選ぶことができるため、新しい年金のあり方として注目を集めています。

月額5,000円という手軽な掛金から始められるため、余剰資金がない方などでも、比較的無理のない範囲での金額に設定されています。また、一般的に金融商品では利益が出ると、その利益に対して20%の税金がかかりますが、iDeCoでは運用によって得た利益に対する税金は優遇されます。

ただし、加入区分に応じて掛金の上限が定められていること、60歳まで引き出せないこと、受け取り(給付)時には課税されることなど、さまざまな注意点がありますが、ほかの投資より税制面で有利になるため、資産運用としての効果が相対的に高くなるでしょう。

詳細については以下の記事をご覧ください。

初心者は最適なポートフォリオを見つけよう

ここまで紹介してきたように、資産運用の手法にはさまざまなものがあります。ただ、どの方法を選択するにしても、大切なのはリスクとリターンのバランスをきちんと把握しておくことです。それが、あらゆる投資に欠かせない資産運用の基本となります。

短期間で大きく資産を増やせる方法は、一方で、資産を大きく減らしてしまうリスクを内包しています。いわゆる「ハイリスク・ハイリターン」という言葉のとおり、許容できないリスクを取ってしまうと、取り返しのつかない失敗へとつながりかねません。

だからこそ、取れるリスクの許容量を見極め、適切な資産運用のバランスを把握することが大切です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード