ETFとは一体何? 仕組みや投資信託との違いも解説

「ETF」という言葉を聞いたことはあっても、具体的な内容をご存知ない方も多いのではないでしょうか。ETFは「上場している投資信託」です。仕組みは投資信託の一種で重なる部分があるため、それぞれの違いがよくわからずに悩んでしまうケースは少なくありません。今回は、ETFの基礎的な仕組みや、メリットとデメリットを解説します。

CONTENTS目次

ETFとは

ETFとは、Exchange Traded Fund(上場投資信託)のことです。

投資信託とは、投資家から集めた資金をひとつの大きな資金としてまとめ、運用のプロが国内外の株式・債券・不動産などに投資して運用し、成果を投資家に分配する金融商品です。

ETFは、東京証券取引所などの金融商品取引所に上場している投資信託で、TOPIX(東証株価指数)やJPX日経インデックス400などの株価指数、金価格などの指標と連動するように運用されています。

運用の仕組みは投資信託でありながら、投資信託とは異なり上場しているので、株式のようにリアルタイムで売買ができます。指値注文や成行注文、信用取引も可能です。

ETFの特色と種類

ETFは、日経平均株価や東証株価指数(TOPIX)、ニューヨークダウなどの指標への連動を目指します。例えば、日経平均株価と連動しているETFを購入すると、日経平均株価を構成している225銘柄すべてに投資している状態と同じになります。

もし255銘柄の個別に購入しようとすると、トップ10の銘柄だけでも数百万円、全銘柄で数億円の資金が必要となります。それぞれタイミングを見計らっての売買をすることを想像しても、手間を含めて個人では到底難しいでしょう。ETFでは簡単に分散投資ができることになります。

ETFの種類

ETFは、大きく2種類あります。国内の金融商品取引所に上場しているETFと、海外で組成され海外の金融商品取引所に上場しているETFです。海外ETFは、取引所がある国の現地通貨で取引されているため、為替リスクがあります。そして配当金(分配金)に税金がかかる場合があり(二重課税)、確定申告をして還付を受ける必要があります。

それぞれでどのような指数があるかは、以下のようにさまざまな種類が取り扱われています。

- 株式:国内株式、先進国株式、新興国株式

- 債券:国内債券、外国債券、新興国債券

- REIT(不動産投資信託)

- 商品(コモディティ):金、プラチナ、原油など

また次のような、新しい指標に連動するETFも多数登場しています。

TOPIXなど原指標の騰落を増幅させた指標を意味する「レバレッジ型指標(ブル型)」、暴落を反転させた指標を意味「インバース型指標(ベア型)」などです。

ETFのメリットとデメリット

ETFのメリット

ETFのメリットは、以下の4点が挙げられます。

1. 少ない資金で分散投資ができる

リスクを抑えるためには、分散投資が有効です。しかし、株式投資をする場合、1つの銘柄を購入するのに数万円〜数十万円からしか購入できないことがあります(単元株)。つまり株式投資で分散投資を行うには、多額の資金が必要です。

一方で、ETFは多くの銘柄が数千円〜数万円程度で購入できます。つまり多額の資金がなくとも、さまざまな株式や債券など指標ごとになど分散投資が可能です。さらに株式のように値動きに応じて売買もできるため、ETFは株式と投資信託の良い点を併せ持った金融商品といわれています。

2. 保有コストが安い

投資信託のコストも下がってきてはいますが、ETFは保有中の信託報酬が投資信託よりも安い傾向にあります。ETFの運用コストは0.1~1%程度です。長期運用では特に、運用中のコストはリターンに非常にかかわってきます。

3. 値動きがわかりやすい

上場しているため、株式と同じように取引時間中はリアルタイムで値動きが確認できます。また日経平均株価やTOPIX(東証株価指数)は、テレビなど身近なところから情報を得られるため、値動きが把握しやすいです。

4. いつでも売買ができる

ETFは、金融商品取引所の取引時間中ならいつでも売買が可能です。ETFは株式と同じように指値注文や成行注文で相場を見ながらリアルタイムで売買できます。

対して投資信託は、1日1回基準価額が算出され、その基準価額で解約となります。

ETFのデメリット

ETFにもデメリットがあります。以下の点は覚えておきましょう。

1. 売買手数料がかかる

一般の株式と同様、ETFの売買取引には手数料がかかります。売り買いをするたびに手数料が必要です。ネット証券を選択することで、コストを大きく抑えられます。

2. 自動で積立投資できない場合がある

自動積立投資とは、事前に設定しておけば毎月一定額を自動で購入してくれる機能です。しかし、自動積立投資でETFを購入できる証券会社は、非常に限られています。

口座を開いた証券会社が自動積立投資に対応していないと、ドルコスト平均法によってリスク分散したい場合、手動で購入しなければなりません。証券会社によって、るいとう(株式累積投資)を利用した自動積立に対応している場合があります。ETFの口座を開く証券会社を選ぶときは、自動積立機能があるかどうかも選択基準になるでしょう。

3. 分配金は再投資されない

ETFは決算を行う決算日があり、分配金の金額が決まります。各ETFごとに年1回の決算なら年に1回、年12回の決算なら毎月分配金が支払われることになります(分配金が支払われないETFもあります)。

投資信託は分配金を再投資することを選べるのですが、ETFは選べません。分配金を再投資しようとする場合、最低購入金額まで分配金を貯める、売買手数料を払う、手動でETFの買い付けタイミングを見る必要があります。

4. つみたてNISA対象商品が少ない

つみたてNISAとは、長期・積立・分散投資を支援する少額投資非課税制度のことです。証券会社でつみたてNISAの口座を開くと、毎年40万円までの投資で得られた利益が非課税となります。

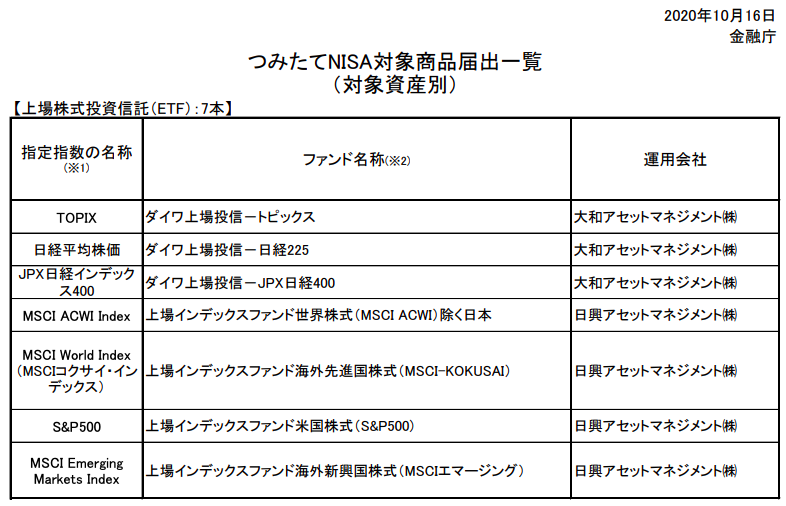

しかし、つみたてNISAで投資できる商品は投資信託が中心で、選択できる対象商品は7本です(2020年10月時点)。またiDeCo(個人型確定拠出年金)では、ETFを選択できません。

引用: つみたてNISAの対象商品 : 金融庁 つみたてNISA対象商品届出一覧(対象資産別)

まとめ

ETFは投資信託のように手ごろな金額で購入でき、株式のようにリアルタイムでの取引が可能な、株式と投資信託のメリットを兼ね備えています。投資を始める際は、デメリットを把握したうえで、ETFも選択肢のひとつとして検討してみてはいかがでしょうか。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用: つみたてNISAの対象商品 : 金融庁 つみたてNISA対象商品届出一覧(対象資産別)

引用: つみたてNISAの対象商品 : 金融庁 つみたてNISA対象商品届出一覧(対象資産別)