不動産投資とREIT ETFは何が違う? それぞれの特徴や投資先の選び方を解説

不動産投資といっても、不動産に投資する手法はいくつかあります。現物の不動産を購入する以外にも、REITやREIT ETFを購入することでも不動産に投資することが可能です。

しかし、現物購入による不動産投資、REIT、REIT ETFによる投資はそれぞれどのような違いがあるかわからないという方も多いでしょう。この記事ではこれらの不動産投資の違いや、自分に合った不動産投資の手法を選ぶポイントを解説します。

現物購入の不動産投資・REIT・REIT ETFの特徴

まずは現物購入による不動産投資と、REITおよびREIT ETFそれぞれの特徴を見ていきましょう。

現物購入による不動産投資

マンションやアパート、ビルなど特定の不動産を自分で購入し、家賃収入を得る方法です。これは入居者が支払う家賃が、不動産所有者である投資家の主な収益源になります。もう一つの収益源は、購入時と売却時の価格差による売却益(キャピタルゲイン)です。

不動産の物件価格は、都内であれば一室の区分所有でも1千万円〜、ビルを1棟購入するとなれば億単位の金額が発生します。そのため、100%自己資金で購入するのは多くの個人投資家にとって困難です。しかし不動産投資ローンを活用すれば、数十万円〜など、比較的少ない自己資金でも始めることができます。

購入後は管理が必要になります。入居者とのやりとりや物件の管理など不動産運営は、不動産会社に外注することができます。他者に任せるのではなく、賃料設定・老朽化した設備の更新など、不動産経営に関するさまざまな要素を自分で決めることを選択する人もいます。

REIT

REITは日本語で言うと「不動産投資信託」です。不動産投資のプロが、投資家に代わって資金をさまざまな不動産へ投資します。投資家は、賃料収入を主な原資として支払われる配当金が収入となるほか、投資先の不動産の市場価格などを反映してREITの価格も日々変動するため、購入時と売却時の価格差も投資家の収入源となります。

自分で物件選びや物件管理を行う必要がないため、不動産経営に関する専門知識が高くなくとも始めやすい投資商品です。

個人が一般的に投資するREITは、東京証券取引所に上場している「J-REIT」となります。銘柄によりさまざまなタイプの不動産に投資を行います。マンションやオフィスはもちろん、ホテルや物流倉庫に投資するREITもあります。

個別銘柄のREIT

東京証券取引所に上場している個別の銘柄は60ほどあります(新規取引停止中の銘柄含む)。新規購入できるもっとも安い銘柄は4万円強、高い銘柄は数十万円です(2021年8月27日時点)。

現物購入の不動産投資と比較すると、個別銘柄のREITは少額から始められます。また、東京証券取引所が開いている時間であれば、証券会社を通じていつでも、銘柄によっては1口単位から売買が可能です。

ちなみに非上場のREITもありますが、こちらは主に機関投資家向けの商品となります。最低投資金額が1億円〜など高額に設定されるケースがほとんどであるため、個人の投資手段として検討されうるのは、基本的に上場しているJ-REITと考えてよいでしょう。

個別銘柄を複数組み入れたREIT

個別のREITを複数組み入れた、世界のREIT、日本のREIT、特定の国のREITなどさまざまな銘柄を集めて1つの商品にする投資信託もあります。こちらは、ネットの証券会社などを利用する場合には100円から購入が可能です。

REITを活用することで投資する不動産の選択の幅が広がります。

REIT ETF

ETFについては以前の記事でも紹介していますが、東証をはじめとした証券取引所に上場されている投資信託のことです。

REITの場合、先に紹介したJ-REITも上場しているため少し複雑なのですが、REIT ETFの場合は「複数のREITから構成される特定のREIT指数に連動するように運用が行われる」点が特徴です。株式に例えると、J-REITが個別株のようなものであるのに対して、REIT ETFは日経平均など株価指数に投資するETFといった位置付けです。REITの投資信託とREIT ETFの方が近い関係になります。

REIT ETFの投資先であるREITから発生する分配金の総額が主な分配金の原資となるほか、REIT ETFの価格変動による売買価格の差が損益となります。

複数のREITに投資を行うことから、ETFを1銘柄購入するだけでも分散投資の効果が期待できます。上場しているため東京証券取引所が開いている時間であればリアルタイムで売買が可能です(上場しているJ-REITでも同様ですが、ETFの方が取引が活発な傾向にあるため、より柔軟に売買できます)。

また、最低購入価格はETFの銘柄それぞれの市場価格と購入口数によりますが、相場環境によっては1口単位・1,000円強で購入できる銘柄もあります。

さらにREIT ETFの中には個人投資家が投資先として選択しにくい海外不動産のREIT指数に連動するETFもあります。つまり、日本にいながら手軽に海外の不動産へ投資することができるのです。

現物購入による不動産投資とREIT、REIT ETFの比較

現物購入による不動産投資とREIT(以下、上場している個別銘柄のJ-REITを想定)、REIT ETFそれぞれについてさまざまなポイントから比較していきます。投資信託のREITは、REIT ETFに近いとイメージしてご覧ください。

最低投資金額や流動性

最低投資金額や流動性について改めてまとめると次の通りです。

| 現物購入 | REIT | REIT ETF | |

|---|---|---|---|

| 最低投資金額 | 高い フルローンでも数十万円程度〜 |

低い 銘柄とその時点の市場価格によるが数万円程度から |

低い 銘柄とその時点の市場価格によるが数千円程度から |

| 流動性・換金性 | 頻繁な売買は困難 | 取引所が開いている時間はリアルタイムで売買可能 | 取引所が開いている時間はリアルタイムで売買可能 |

REITやREIT ETFの場合は、具体的な金額は銘柄によるものの基本的に少額投資が可能で、また日々柔軟に売買が可能。毎月少額ずつ投資する積立投資にも適しています。

一方で、現物購入による不動産投資は、上場しているREITやETFと異なり頻繁な売買を行うのは現実的ではありません。不動産投資ローンの活用により初期費用は抑える手段があるとはいえ、諸費用のために数十万円程度の資金は必要になるのが一般的です。

リスクや収益性

続いては投資判断において大事な要素である、リスクや収益性に関する特徴について比較します。

| 現物購入 | REIT | REIT ETF | |

|---|---|---|---|

| 価格変動の影響 | 小さい | 大きい | 大きい |

| 利回り | 物件によりさまざま | 平均3%程度 | 平均3%程度 |

| キャッシュフローの頻度 | 多くは年12回 (家賃収入) |

年1〜2回 | 年2〜6回程度で商品により異なる |

| レバレッジ | 40倍程度までは可能 | 不可 | 不可 |

現物購入による不動産投資は、月々の賃料収入を収益源として行うのが一般的。賃料は不動産の市場価格とはあまり連動しないため、不動産価格の変動の影響をあまり受けることなく、安定運用が可能です。

一方で、REITとREIT ETFの場合は日々市場価格が変化し、売買のタイミングによって損益が発生します。現物購入よりもリスクの高い不動産投資であるといえるでしょう。

利回りについては現在REITやREIT ETFは3%程度が平均的です(実際には銘柄により異なります)。一方で、現物購入による不動産投資の場合、利回りは物件によりさまざま。参考までに、一般財団法人日本不動産研究所が発表した「不動産投資家調査」(2025年10月現在)によると、ワンルームタイプの期待利回りは都心部が3〜4%台、地方政令指定都市で5%台です。

なお現物不動産(一棟)のマンションの利回り推移は次の通りです。

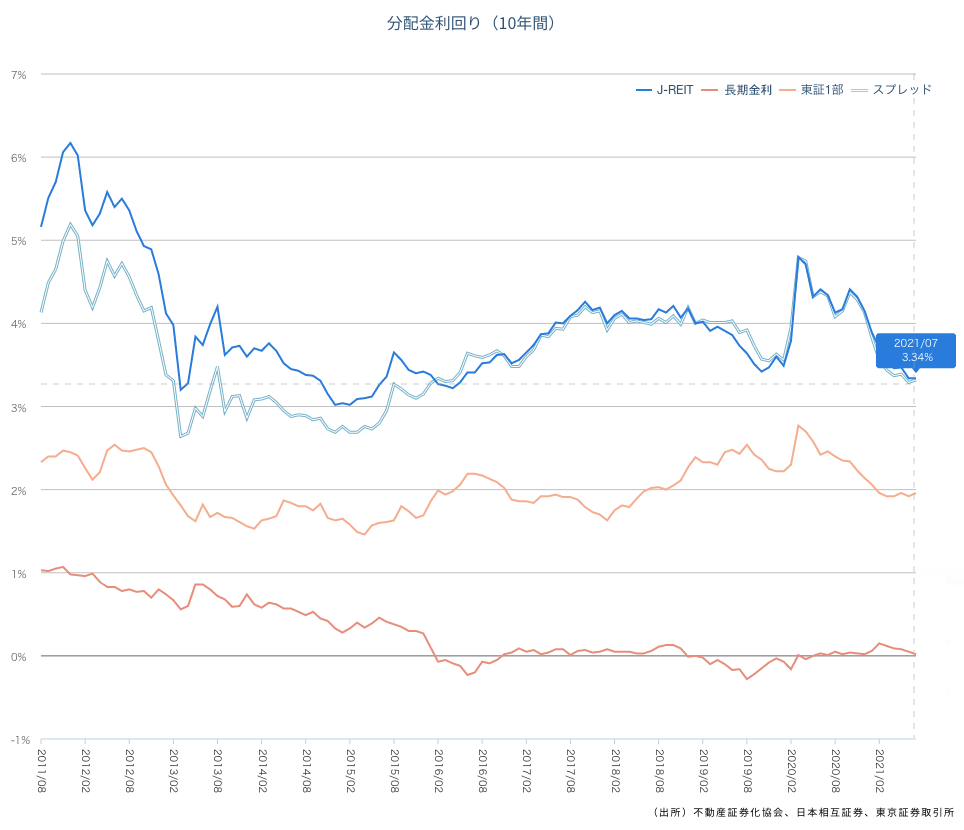

J-REIT(REIT)の平均予想分配金の利回り推移は次の通りです。

引用:マーケット概況|J-REIT.jp | Jリート(不動産投資信託)の総合情報サイト | ARES J-REIT View

ランニングコスト

REITやREIT ETFでは保有している間にほとんどコストがかかりません。一方で、現物購入による不動産投資では修繕費やローン支払いなど、ランニングコストが発生します。

そのため、REITやREIT ETFと現物購入による不動産投資を比較する際には、現物不動産の方は諸費用を差し引いた「実質利回り」を基準して比較した方がよいでしょう。実質利回りはローンの条件や物件管理にかかるコストにより変わってきますので、不動産物件の条件だけでは確定しない点に注意が必要です。

キャッシュフローとレバレッジ

そのほか、定期的な現金収入が欲しい方にとっては、キャッシュフローが発生する頻度も見逃せません。現物の不動産投資の場合、賃料は大抵月次で発生するため、毎月=年間12回の賃料収入が期待できます。

一方、REITやREIT ETFは銘柄により異なりますが、分配金の支払い頻度は年2〜6回程度と、現物購入による不動産投資より少なくなるため注意が必要です。

収入の大きさを比較する上ではレバレッジの観点も重要です。現物購入による不動産投資では不動産投資ローンを活用することにより、投資元本より大きな金額の資産を保有できます。保有する資産の規模が大きければ、利回りが同じ場合でも得られる収益金額は大きく異なります。

次の図で、投資元本を100万円として、現物購入とREITによる不動産投資で、同利回りだった場合の年間収益額をシミュレーションしました。

シミュレーション

| 現物購入 | REIT | |

|---|---|---|

| 投資元本 | 100万円 | 100万円 |

| レバレッジ | 20倍 | 1倍 |

| 購入する資産金額 | 1,900万円 (100万円×20倍-諸費用100万円=1,900万円) |

100万円 |

| 利回り* | 3% | 3% |

| 年間で得られる収入額** | 57万円 | 3万円 |

*現物購入による不動産投資の利回りは実質利回り(諸費用を控除後の利回り)とする。

**簡単化のため、収益金を得られる頻度の違いは無視している。

このように同じ投資元本と利回りでも、レバレッジを活用することで、現物購入による不動産投資の方が大きな収益を獲得するチャンスがあります。それぞれの不動産投資の収益性を考える上では、レバレッジについても着目することが大切です。

運用の手間や税金制度の比較

運用の手間や税金に関しても現物購入による不動産投資、REITやREIT ETFで異なり、次のように整理されます。

| 現物購入 | REIT | REIT ETF | |

|---|---|---|---|

| 運用中のコスト |

|

支払う現金はなし | 支払う現金はなし |

| 運用期間の手間 |

|

特になし | 特になし |

| 適用される課税制度 | 不動産所得:総合課税 売却益:分離課税 |

分離課税 | 分離課税 |

現物購入による不動産投資では、運用期間中にランニングコストが発生します。それに対して、REITやREIT ETFの運用は金銭面も作業的な負担もありません。金銭面では運用コストが間接的には発生するのですが、いずれの場合もREITの運用者がコストを控除したうえでパフォーマンスを計算するため、定期的に投資家が金銭を支払う必要はありません。

課税制度の差異も認識しておく必要があります。現物不動産は賃料収入が中心となる不動産所得が総合課税、売却益が分離課税となります(税率は、保有期間によって2パターンあります)。不動産投資を検討するうえで重要な両者の違いは次の点です。

- 税率が総合課税は累進課税(所得により税率が変わる)、分離課税は水準が一定(分離課税については、不動産売却の場合は保有期間が5年以下の短期譲渡所得が合計39.64%、5年超の長期譲渡所得が合計20.315%。REITやREIT ETFはいずれも20.315%)

- 総合課税はほかの総合課税の項目との損益通算ができるが、分離課税は同じ課税項目内でしか損益通算ができない(例えばREITと損益通算ができるのは、株式などの投資による損益)

節税効果を期待して不動産投資を行う場合にはこの違いを把握しておく必要があります。不動産投資を活用した節税テクニックとして、減価償却費などを費用計上し、見かけの所得を減らすことで、給与をはじめほかの所得と通算をして所得税額・税率を抑制する手法があります。この手法は総合課税が適用される現物購入の不動産投資でなければ活用できません。

自分に適した不動産投資とは?

ここまで比較してきたそれぞれの特徴を踏まえて、現物投資、REIT、REIT ETFそれぞれがおすすめな人を紹介していきます。

現物購入による不動産投資がおすすめな人

現物購入による不動産投資は、おおむね次のような特性を持つ人におすすめです。

- 信用力(勤続年数3年以上など)があり、不動産投資ローンを利用できる人

- 数十万円〜のまとまった資金を投入できる人

- 本業が高所得で節税効果を享受しやすい人

- 長期安定運用を好む人

- 物件管理に携わる余力のある人(自主管理の場合)

現物購入による不動産投資では多くの人が不動産投資ローンを活用するため、銀行の審査がおりるよう十分な定期収入があるなどローンを活用できる状態にあることは必須条件です(ただし現物不動産を現金一括で購入できるほど資金がある場合を除く)。また、諸費用支払いのために、投資開始時点で数十万円の現金が必要です。

現物購入での不動産投資により享受できる総合課税による節税効果は、所得が高い人の方が一般的に高い効果を享受できます。また、不動産価格の影響を受けずに、長期にわたり安定した家賃収入を獲得していきたい方にも適しているといえます。

REITやREIT ETFが向いている人

REITやREIT ETFによる不動産投資が向いているのは、次のような人です。

- 少額投資・積立投資を行いたい人

- ホテル、倉庫、オフィスなどのタイプの異なる不動産に投資したい人

- 海外不動産に投資したい人

- ハイリスクをとって、不動産価格の上昇を収益につなげたい人

- 物件管理などを行わずに手軽に不動産投資をしたい人

REITやREIT ETFは数千〜数万円程度から投資が可能なうえ、証券会社で手軽に購入が可能です。現時点で投資可能資金が少ない人や、定期的に積立投資を行いたい方には適しています。

また、ホテルや倉庫、オフィスなどといったタイプの不動産は個人で購入する手段が限られています。しかし、REITを活用することでこれらのタイプの不動産投資にも手軽にチャレンジできます。もし、海外不動産に投資したい場合、海外REITが組み込まれた指数に連動するREIT ETFに投資するとよいでしょう。

REITやREIT ETFは現物の不動産投資と比較すると、不動産の市場価格の変動の影響を大きく受けます。リスクが高い一方で、好景気などで不動産価格が上昇する局面では高い収益を得られるチャンスもあるでしょう。

複数の手法を併用するのもおすすめ

現物購入とREIT・REIT ETFに分散投資するのもおすすめです。例えば、アパート、マンションなどは現物購入、ホテルやオフィスなどはREIT、海外不動産はREIT ETFといったように、複数の手法を併用することで、さまざまな不動産に投資が可能になります。現物購入の部分ではレバレッジ効果をも享受できます。

このように複数の投資手法を活用することで、「分散投資というREITやREIT ETFの長所」と、「レバレッジによる収益拡大という現物購入のメリット」を両取りできるのです。

また、まずは今ある資金を元手に現物不動産を購入し、その後月々発生する余剰資金を少しずつREITやREIT ETFを積み立てていくといったように、一括投資と積立投資の両立も可能です。

それぞれの特性を理解して自分に合った不動産投資にチャレンジしよう

今回紹介したように、現代では個人投資家が取り組める不動産投資の手法が複数存在しています。それぞれが、最低投資金額やリスク、管理の手間や収益性など、異なる特徴を持っています。

自分の資金状況や投資方針に合った特定の手法を選んで投資を行うのもよいですが、自分で購入できる不動産は現物購入、海外不動産やホテル・オフィスなど購入が難しい不動産はREITやETF、といったように、複数の手法を採り入れて分散投資を行うのも一案です。

保有資金や投資方針などを踏まえて、自分に合った投資手法の組み合わせで不動産投資に取り組むことをおすすめします。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: