不動産投資はFIREの大きな助けに! 不動産投資の成功に欠かせない2つのポイント

「FIRE(Financial Independence, Retire Early / 経済的自立と早期リタイア)」では、資産運用から得られる収入で生活費をまかなうことで早期退職を目指します。FIREを目指す資産運用には、株・投資信託・ETFなどが王道ですが、不動産投資もFIREの大きな助けになります。

今回は不動産投資がFIREに役立つ理由と、不動産投資の成功に欠かせない2つのポイントを紹介します。

不動産投資は経済的自立を安定させる投資

資産形成では、お金を減らさずに増やすことが大切です。FIREに必要な資産を早く作るためにハイリスクな投資ばかりしていたら、お金を増やすどころか大きく減らしてしまうことになります。

お金を減らさずに増やすには、総資産の7割〜9割を「長期・安定運用」のコア資産、残りの1割〜3割を「積極運用」のサテライト資産で運用する「コア・サテライト戦略」が欠かせません。

コア資産には、現預金・インデックスファンド・バランスファンド・国債・米国債・社債・金(ゴールド)などがあります。不動産投資もコア資産です。対するサテライトには、日本株・米国株・アクティブファンド・FX・仮想通貨などがあります。

不動産投資をコア資産に加えると、FIREの「FI(経済的自立)」の部分が盤石になります。例えば、FIRE後に市場の暴落が起きた場合、株や投資信託といった資産だけだと資産運用の収入で生活費をまかなえない可能性があります。

こんなときに取れる選択肢には

- FIRE資産とは別の預貯金があればそれを取り崩す

- 勤労収入を一時的に増やす

- FIRE資産を取り崩す

といったものがあります。

ただ、預貯金を取り崩す場合、暴落を乗り切れるかは預貯金の金額次第になってしまいます。FIRE資産とは別に用意しておく、というハードルも高いといえます。勤労収入を増やすのはいいのですが、年齢によっては働きたくても働けない可能性もあります。そしてFIRE資産を取り崩すと、その後の資産から得られる収入が減ってしまうので、FIREの生活が続けられなくなる可能性があります。

しかし、不動産投資をしていれば、そこから得られる家賃収入は、簡単に減るものではありません。市場が暴落したからといって、みんな引っ越してしまうわけではないからです。不動産投資をすることで、経済的自立の安定度が上がるのです。

不動産投資は通常、ローンを組んで物件を購入します。スタートすれば手出しが少ないため、投資信託や株式投資といった、FIREを達成するための投資も並行して進めやすいのもメリットです。

不動産投資は「ローン返済後」に役に立つ

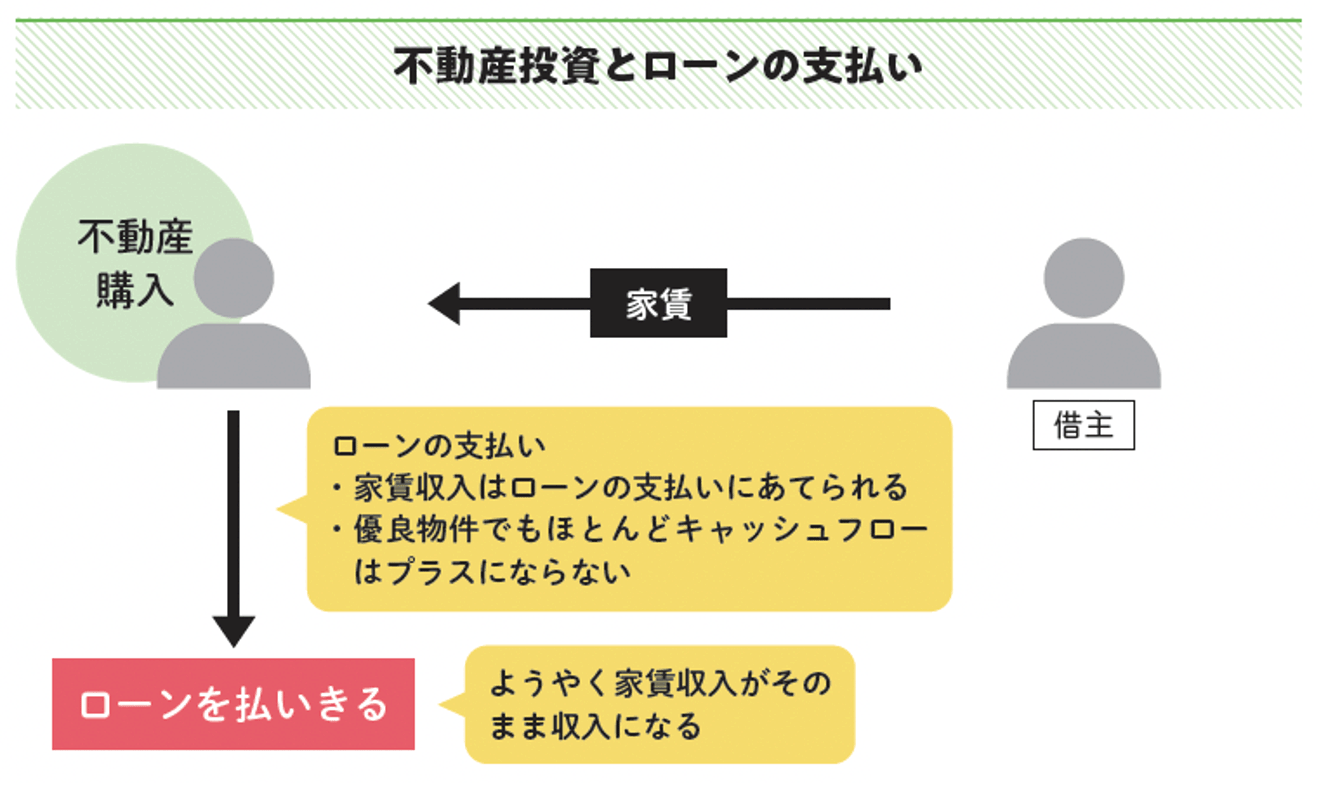

不動産はFIRE資産として取り入れていただきたい投資です。しかし不動産投資は、ローンの返済中はFIREの助けにはなりません。

なぜなら、家賃収入の大半はローンの支払いにあてられてしまうからです。キャッシュフロー(家賃とローン返済額の差額)はよくてもわずかにプラスになる程度ですので、不動産投資だけでFIREを実現することは、あまり現実的ではありません。

不動産投資とローンの支払い

しかし、ローンの返済が終われば、家賃収入が丸ごと収入となります。一気にキャッシュフローがプラスになるため、安定した収入が手に入ります。不動産投資がFIREの大きな助けになるのは、ローンの完済後です。

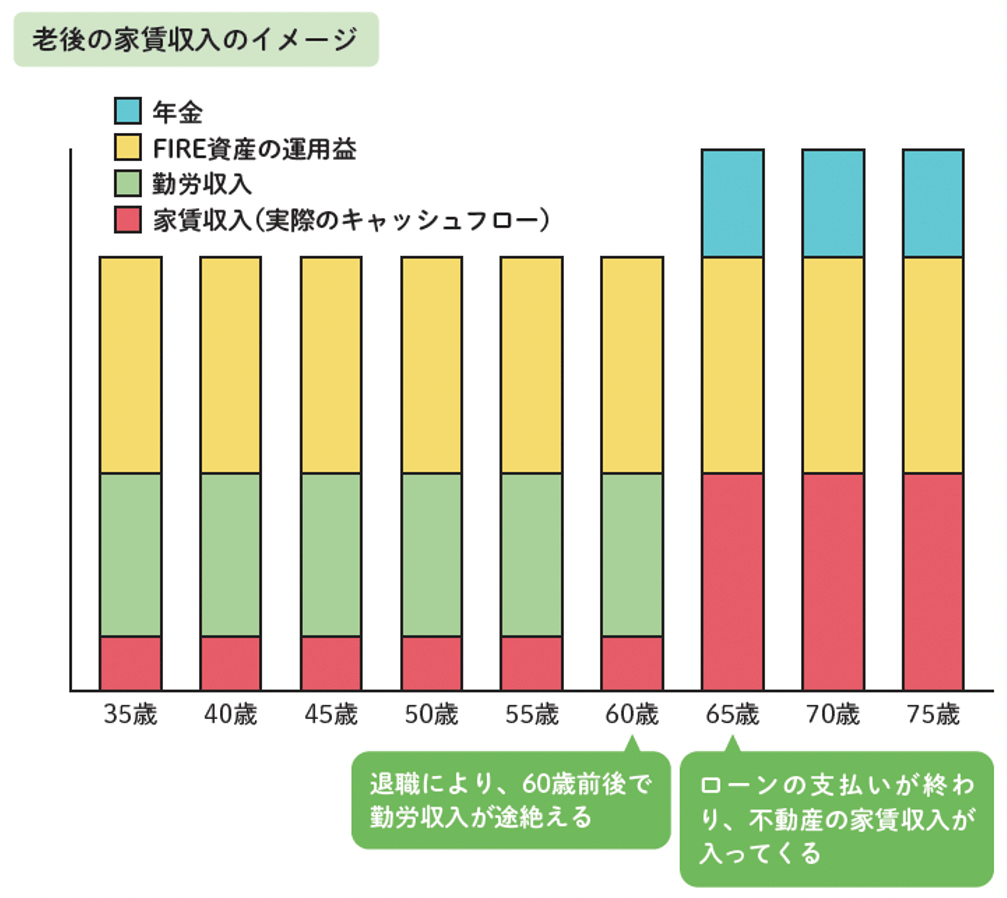

老後の家賃収入のイメージ

図は年齢別の収入をイメージしたグラフです。例えば60歳前後で退職し緑色のグラフ(勤労収入)が途絶えたとしても、不動産投資のローンの支払いが終わっていれば、家賃収入がそのまま収入になりますので、収入の補てんができるというわけです。

また、会社員・公務員を早期リタイアした場合、厚生年金が減るデメリットがあります。会社員・公務員の方は、国民年金に加えて厚生年金にも加入して、老後は国民年金と厚生年金の両方から年金が受け取れます。しかし早期リタイアすると、厚生年金に加入できないため、将来もらえる厚生年金が減ってしまうのです。

厚生労働省「令和4年度厚生年金保険・国民年金事業の概況(PDF)」によると、厚生年金(国民年金含む)の受給額の平均は月14万3,973円です。決して多い金額ではありませんが、それでもFIREしたことで年金額が月10万円、8万円……などとなってしまったら、やはり不安でしょう。

そんなときでも、不動産投資によって家賃収入が得られたら、減ってしまう年金を補うことができます。

不動産投資を成功させる2つの重要ポイント

不動産投資を成功させるために、次の2つのポイントを押さえておきましょう。

1. 賃貸需要のあるエリアを選ぶ

不動産投資で家賃収入を得るためには、当然借りてくれる人がいなくてはなりません。長きにわたって賃貸需要が旺盛なエリアに投資することが大切です。

人口が減っている日本において、人口流入が進むエリアといえば、やはり東京です。新型コロナウイルスの影響によってそのペースは多少鈍化したとはいえ、今なお人の流入が見込めます。

なかでも人気が高いのは、女性が住めるエリア・学生や単身者が住みやすいエリア・社宅などに利用されやすいエリア。「女性が住めれば男性も住める」といわれるように、女性に人気のエリア・物件は空室リスクが低いでしょう。学生や単身者が住みやすいエリア・社宅として利用されるエリアは日々の生活利便性が高いため、それだけ幅広いニーズのある地域だと考えられます。

2. 信頼のおける業者を選ぶ

エリア選びと同様にとても大切なのが、信頼のおける業者を選ぶこと。不動産投資は長期間に及びます。ですから、質の良い不動産業者を見つけることが大切です。

具体的には、以下のような点を確認してみるとよいでしょう。

・優良な物件を扱っているか

不動産業者に「入居希望の相談がどれくらいあるか」を確認してください。そもそも入居希望の相談が少なければ、空室になったときに新しい入居者が入りにくいかもしれません。

・営業担当者は優秀か

自社の不動産をなんとしてでも販売しようと、しつこく営業してくる営業担当者はNG。顧客の視点を持って接してくれているかをチェックしましょう。

・営業担当者と相性があうか

不動産投資は購入から売却までの一連のサイクルが数十年にも及びます。長く投資を続けている間には、困ったことや心配なことなどが出てくる場合もあるでしょう。そうしたときに、心を開いて相談できるような担当者を選びましょう。将来売るときに、出口戦略まで相談できるようなパートナーがいると心強いですね。

目的は、自由に働き楽しく生きるため

資産運用の手段はいろいろありますが、すべてにおいて完璧な資産運用はありません。そのなかで、不動産投資はFIREの大きな助けになることを紹介してきました。ぜひ取り入れて、将来の資産形成に役立ててください。

拙著『はじめてのFIRE』(宝島社)では、「サイドFIRE」に特化して紹介。本書でおすすめするサイドFIREは、早期リタイアを目的とせず、経済的に自立して、自由に働き、楽しく生きることを目的としています。特にFIREで重要とされる米国株・ETF・不動産投資などの投資術を具体的に紹介し、おすすめの個別銘柄を多数紹介。また、章ごとにマンガを挿入し、図解も多用して、投資の知識が少ない読者でもすぐわかる・取り組める、サイドFIRE実践の書です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード