誰もが目指せる「FIRE(経済的自立・早期リタイア)」を実現するためのステップは?

60歳を過ぎても働くことが珍しくなくなってきた日本。そんななかで、近年若者を中心に「FIRE」という概念が話題になっています。簡単にいえば、経済的自立をして早期リタイアを果たすということなのですが、その早期リタイアが、お金持ちに限らず誰でも目指せるとあって、注目されています。今回は、今話題のFIREの仕組みや考え方について、紹介します。

FIREを達成するためのステップ

FIREとは、「Financial Independence, Retire Early」という言葉から生まれた造語です。日本語に訳すと「経済的に自立をして、早期リタイアする」といった意味になります。

もっとも、早期リタイアの考え方そのものは昔からあります。

みなさんが早期リタイアと聞いてイメージするのは、億万長者などお金持ちではないでしょうか。億万長者ならば、働かなくても必要に応じて資産を切り崩し、生活に必要なお金を工面できます。ただ、億万長者を目指したとしても、その領域に達する人はほんのひと握り。この方法での早期リタイアは、難易度が高いといえます。

FIREは決して億万長者を目指すのではなく、資産運用から得られる利益などを収入とし、その収入で生活費の一部または全部をまかなうことを目指すものです。

- リタイア後の年間の生活費を計算

- その年間の生活費が、年間の資産運用収入でまかなえるための「FIRE」資産総額を計算

- 「FIRE」資産を貯めるためには、毎月投資が必要

- 毎月の積立金額を増やせば、FIREが近づくので支出を削る

以上の順番で考えますが、ご自身が行うことは、まず支出を減らし、お金をなるべく資産運用に回すことです。資産運用による不労所得を増やしていきます。

不労所得で入ってくる金額より生活費が少なければ、資産は減らないので、早期リタイアができるというわけです。従来の早期リタイアと異なるのは、資産を減らさず生活するという点にあります。

不労所得といえば不動産投資のイメージがあるかもしれませんが、株や投資信託でも、配当金や分配金という不労所得を得ることができます。株や投資信託を活用すれば、比較的少ない資産からでもFIREを目指せます。そのため、「誰でも目指すことができる」として話題になっているのです。

FIREは、「生活費を稼ぐための仕事やお金の悩み」から解放され、「自分の時間を好きなことに使えるようにすること」を目的にしています。

また、生活費すべてを資産運用の収入だけでまかなうのではなく、時短で働く勤労収入や副業収入と合わせてまかなうスタイル「サイドFIRE」という考え方もあります。

完全FIREするまでには努力とそれなりの積立・時間が必要なので、Twitterなどを見てみると「サイドFIRE」を目指す人も多いようです。

FIRE実現のために守る「4%ルール」

FIREを実現するための大事なルールに「4%ルール」があります。4%ルールは「生活費を投資元本の4%以内に抑えられれば、資産が目減りすることなく暮らしていける」というルールです。

アメリカのトリニティ大学の研究をもとに1998年に発表された、「Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable(=リタイア後の貯蓄:持続可能な引き出し率の選択)」という論文を根拠にしています。

これを言い換えると、FIREのために必要な資産は「投資元本(100%)÷年間支出(4%)」。年間支出の25倍の資産があれば、FIREが実現できるというわけです。

こう見ると、25年で生活費が底をついてしまうのでは? と思われるかもしれませんが、そうではありません。実際には、投資を行って増やしながら生活します。例えば、年間支出が250万円だとすれば、「6,250万円の資産×4%の運用」を行うことで、年間支出と同額、毎年250万円の不労所得を得ることができます。これを続けていれば、元本が減ることなく生活ができる、というわけです。

この4%の根拠はあくまでも過去のデータから導き出されているものです。よって、4%で運用を続けられることができず、2%や3%になれば不労所得が減ることになります。その場合、資産を減らしたくないのであれば2%や3%で得られる収入で生活するか、勤労収入で補うことになります。それが難しいのであれば、資産を取り崩すということになります。

もっとも、リーマンショックやコロナショックなど一時的な暴落が起こることがあります。資産の下落だけでなく、当然ながら不労所得も減る可能性があります。そうしたときに備えて、あらかじめ3年程度の緊急用の生活費を預貯金で確保しておいたり、働いて資産の取り崩しを減らしたりすることが考えられます。

FIRE資産を作るのに活用したいのが「複利効果」

複利効果とは、利息が次の利息を生み出し、効率的にお金を増やしていくものです。長期で取り組むほど雪だるま式にお金が増える可能性があります。

年利1%の投資商品を100万円購入したとしましょう。1年後には1万円が得られますが、それを受け取らず、2年後はこの1万円を元本に組み込んだ101万円に対して年利1%がかかるため、リターンは10,100円となります。

同様に、3年後のリターンは10,201円、4年後は10,303円……と、リターンが少しずつ増えていきます。これを繰り返すことで得られるリターンがどんどん大きくなるのが、複利効果です。

この複利効果は、アインシュタインが「人類最大の発明」とよんだほど、お金を増やすには大切な効果です。積立投資でももちろん複利効果は生かせます。

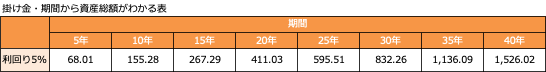

仮に年利5%で毎月10万円投資をしていけば、10年で1,553万円(10万円×155.28)、20年で4,110万円(10万円×411.03)です。下の表は便利なので、ぜひご活用ください。

仮に現在30歳として、50歳になるまでの20年間でFIRE資産6,250万円を貯めたいのであれば、年利5%の運用だと毎月15万円は積立投資に回す必要があることがわかります。

年利5%の運用ですが、S&P500の直近20年間(2001/4/1〜2021/3/31)の円ベースで年平均利回りは約5.7%となっていますので、米国株式インデックスを活用すれば、運用できる可能性があります(あくまで過去の結果なので将来そうなるとは限りません)。

上例のように、20年間でFIREしたいのであれば、支出削減や副業収入で得られたお金をどんどん資産運用に回して、毎月の積立金額を増やす必要があることが理解できたのではないでしょうか。「そんな生活はしたくない」「積立金をそこまで増やすのは厳しい」のであれば、無理に短い期間でリタイアを目指すのではなく、25年・30年で目指すのも手です。サイドFIREに切り替えるのもよいでしょう。

FIREで人気!「高配当株・連続増配株」

FIREを実現するには、資産運用を行い、不労所得を得ることが欠かせません。数ある資産運用のなかで特に注目されているのが、株を持っていることで得られる配当金です。

FIREの投資先で人気なのは「高配当株・連続増配株」。つまり、配当金がたくさんもらえる株・配当金が毎年増加している株です。企業が株主に還元する配当金の額を増やすことを増配といいますが、増配は、そもそも企業が成長して利益を出し続けないとできません。

高配当株・連続増配株の狙い目は、米国株です。米国株の中には、50年以上増配を続ける企業がたくさんあります。例えば、アメリカン・ステイツ・ウォーターはなんと66年連続増配。日本でもおなじみの会社でいうと、プロクター・アンド・ギャンブル(P&G)、スリーエム、ジョンソン・エンド・ジョンソン、コカ・コーラなどは、50年以上の増配を続けています。

こういった企業の株を長く保有し続けることで配当金を受け取るのがFIRE実現の基本戦略となります。不労所得が増えれば、その分FIREの実現が近づく、というわけです。もっとも、これらの企業が今後も増配するとは限らないことは覚えておきましょう。業績が悪くなれば増配を停止したり、配当金を少なくしたり、なくしたりする可能性もあります。

個別株だとリスクの観点から抵抗がある人は、アメリカの高配当株に投資するETF(上場投資信託)を選ぶという方法があります。ETFは、1本買うことで数十・数百の銘柄に投資するのと同じような効果を得ることができる商品です。

例えば、

- バンガード・米国高配当株式ETF(VYM)

- iシェアーズ・コア 米国高配当株 ETF(HDV)

- S&P500高配当株式ETF(SPYD)

などは、いずれも、アメリカのさまざまな高配当株に分散投資を行う商品。いずれも手数料(経費率)が0.1%未満と安いので、利益も得やすいのが特徴です。

FIREの“FI”には賛成だが、“RE”は無理に目指す必要はない

今回はFIREについて解説してきましたが、読者の多くが、FIREするには今の生活を厳しくしなければならないと感じたのではないでしょうか。

複利効果が凄いとはいえ、短期間でFIREを目指すとなると、

- リスクをとって利回りの高い運用をする

- 毎月の投資額を大きく増やす

の2つが必要です。

投資にはリスクがつきものですが、よりリスクをとればそれだけお金を失う可能性も高まります。毎月の投資額を増やすためには、「今の生活コストを極力下げる」「副業する」がありますが、お金と時間を切り詰めますので、今の生活が苦しくなる人が多いのではないかと思います。また苦しくなくても、今できること(若いからこそできること)を犠牲にするという観点もあるでしょう。

筆者としては、「今」を楽しむことは大事だと思っています。というのも、確かに経済的自由を手に入れれば自由な時間を手にできますが、20代・30代・40代と若いうちにしかできないこともあるからです。自分の価値を高めるという観点からも、若いうちからコツコツ、お金と時間をかけて自己投資をすることで、それが複利効果となってスキルアップ、人脈形成や健康増進につながります。

読者には、今の生活を犠牲にしてまでFIREを手に入れるのが、本当に良いのかどうかを考えてほしいと思います。経済的自立である“FI”達成を目指すことは良いですが、“RE”を急ぐ必要はなく、ましてやそれを無理して短期で行う必要はないというのが筆者の考えです。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード