本当に資産運用は必要なのか? 誰もが当たり前に資産運用をした方がよい理由

「お金を増やすには資産運用が必要」と聞いても、なんとなく面倒、難しそう、怖そうなどという理由で、資産運用をしていない人はいませんか? 今はそれでもなんとかなるかもしれませんが、このまま資産運用をせずにいると、将来お金が足りなくなるかもしれません。今回は、資産運用の必要な理由と、資産運用スタートにおすすめの戦略を紹介します。

人生にはお金がかかる

人生には、就職・結婚・出産・子育て・住居購入・定年など、さまざまなライフイベントがあります。人によって、いつ、どんなライフイベントがあるか、それにどのくらいの費用がかかるかは変わりますが、ライフイベントには何かとお金がかかります。

例えば、「人生の三大資金」とよばれる教育費・住居費・老後資金をとってみても、

- 教育費:子ども1人につき1,000万〜2,500万円程度

(大学まですべて国公立なら1,000万円程度、私立なら2,500万円程度。進学先により異なる)※文部科学省「子供の学習費調査」より概算 - 住居費:3,000万〜4,000万円程度

(住む地域や購入・賃貸の違い、物件のスペックにより大きく異なる) - 老後資金: 2,000万円程度

(高齢無職夫婦世帯の不足額毎月約3.3万円×26年(90歳まで)+万が一の費用1人500万円)※総務省「家計調査報告」2019年より概算

これだけの費用がかかります。老後資金の金額は最低限の生活費で計算したものであり、ゆとりある老後を送りたいとなればもっと必要です。

また、人生の三大資金のほかに、長い人生の間には、突然リストラにあって働けなくなったり、病気やケガで収入が途絶えたりするリスクもあります。もしものことがあっても、生活をしていかなくてはいけません。そんなときに、まったく蓄えがなければ、生活が一気にピンチになる可能性があります。

もちろん、国や会社から受け取れる給付金もありますが、それだけですべてをまかなうことはできません。何をするにも、お金が必要です。しかし今は、お金は「働いて貯める」だけで頑張るのは厳しい時代です。その理由は、2つあります。

「働いて貯める」だけでは厳しい理由1:賃金は減る可能性が高い

一つは、賃金はこれから減る可能性が高いことです。実は、私たちの賃金は、目に見えないところで減っています。というのもこの数年、もらえる給料の額を表す「名目賃金」よりも、物価を加味した給料の額を表す「実質賃金」が伸びていないからです。名目賃金より実質賃金の方が少ないということは、その分生活が苦しくなることを意味します。

また、社会保険料や税金などの負担もじわじわ増加しています。仮に年収が2倍・3倍になっても、手取りの金額は2倍・3倍にはなりません。なぜなら、年収が増えるほど、所得税・住民税・社会保険料が増えてしまうからです。特に所得税は「累進課税」といって、所得が低ければ5%ですが、所得が増えるほど段階的に増加。最大で45%にもなるのです。賃金は増えず、増えても生活に回せる金額が減る。そんな時代だからこそ、資産運用が欠かせないのです。

さらに言えば、ロボット・AIの台頭で私たちの仕事が奪われる可能性もあります。働きたくても働けないという事態になれば、「働いて貯める」生活ができなくなるわけです。

「働いて貯める」だけでは厳しい理由2:預貯金だけでは増えるどころか減る可能性も

もう一つは、預貯金でさえ減る可能性があることです。預貯金をしていない方はおそらくほとんどいないでしょう。ただ、将来のために貯めているお金をただ預貯金に入れたままだと、残念ながら減ってしまう可能性があるのです。なぜなら、物価の側が変わってしまうからです。

総務省統計局「消費者物価指数」によると、2015年を100とした場合の消費者物価指数(生鮮食品及びエネルギーを除く総合)は、次のようになっています。

2016年 100.6

2017年 100.7

2018年 101

2019年 101.6

2020年 101.8

簡単にいうと、2015年に1万円で買えたものが、2020年には1万180円出さないと買えなくなっています。物価は、1.8%上昇したというわけです。

2015年に預貯金に預けた1万円は、2020年も同じ「1万円」ではありますが、価値は目減りしているのです。もし、お金の価値を保ちたいのであれば、お金を物価の上昇と同じか、それ以上のスピードで増やす必要があるのです。

「72の法則」で計算しよう

しかし、銀行の預貯金では、お金はまったく増えません。それをイメージするために、「72の法則」で計算してみましょう。72の法則は、「預けたお金が何年で2倍になるか」を簡単に計算する数式。「72÷金利=お金が倍になるまでのおよその期間(年)」で計算されます。

大手銀行の普通預金の金利は年0.001%(2021年7月26日時点)ですから、預けたお金が2倍になるには「72÷0.001%=7万2000年」かかる計算です。生きている間には倍にならなそうです。

しかし、仮に年1.8%ずつ増やせたら、「72÷1.8%=40年」でお金が2倍になる計算。さらに、世界経済の成長(年3〜4%)と同じように増やせたら、18〜24年で2倍に。これならずいぶん現実的ですね。

最近話題のFIRE(経済的自立と早期リタイア)の実現も、預貯金だけでは不可能です。FIREでは、毎年の生活費を毎年の投資の利益で捻出することで、資産を減らさずに生活することを目指します。FIREでは投資で年間4%増やすこと(4%ルール)が基本の目標ですので、預貯金ではまず無理。資産運用が欠かせないのです。

資産運用に一歩踏み出せないのは、値動きでお金を失う可能性が怖いから

資産運用の大切さをお話ししても、「資産運用はしたくない」という方がいます。その理由はおそらく、「値動きでお金を失う可能性があり、怖いから」でしょう。

確かに、投資には元本保証がありません。値動きによっては、損をすることもあります。しかし、リスクとリターンは表裏一体。お金を増やしたいならば、ある程度のリスクをとって、値動きとうまく付き合うことが欠かせないのです。

資産運用は「勉強して知識をつけてから」「まとまったお金ができたら」などと言っているといつまでも始まりません。これらは、単なる言い訳にすぎません。資産運用は、最低限の知識を身につけたら、あとは実践しながら学べますし、少額から取り組むこともできます。今どきはスマホの簡単な操作で、100円程度から投資ができます。ですから、ぜひ行動に移していただきたいと思います。

お金を減らさずコツコツ増やす「コアサテライト戦略」

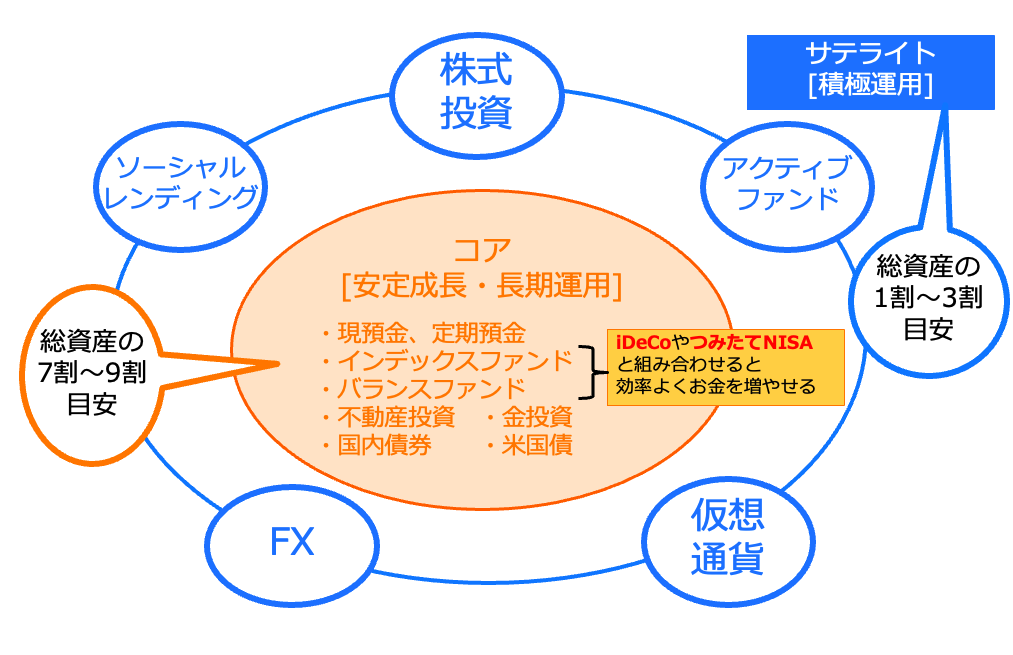

これから資産運用をスタートする方におすすめなのは、コアサテライト戦略です。コアサテライト戦略は、自分の資産をコアとサテライトに分けて運用する戦略です。

コアサテライト戦略のイメージ

総資産の7割〜9割は「コア」。現金や預貯金に加えて、安定成長・長期運用の投資信託(インデックスファンド・バランスファンド)、不動産投資、金投資などを活用します。

対して、残りの1割〜3割は「サテライト」として、株式投資や投資信託(アクティブファンド)、FX(外国為替証拠金取引)などを活用。積極的に運用します。この資産配分を守って投資することで、コアできちんと守りを固めつつ、サテライトで利益の上乗せを狙います。

これから資産運用を始めるならば、まずはコア資産から築くことが大切です。コア資産を築く際には、長期・積立・分散投資を意識しましょう。

長期投資は、じっくりと投資すること。ちょっとした値動きですぐに心配して売ってしまうようでは、お金はなかなか増やせません。最初から「このお金は長期間投資し続ける」と決めて、多少の値下がりには動じずに投資を続けましょう。

積立投資は、コツコツと一定のタイミング(毎月など)で一定額ずつ投資すること。投資の最大の敵は自分の感情といわれています。それをなくすため、値上がり・値下がりを気にせず、淡々と購入しましょう。平均購入単価が下がる効果も得られます。平均購入単価が下がれば大きく値上がりしなくても利益を出しやすくなります。

そして分散投資は、自分のお金をさまざまな投資先に投資すること。どこか1つに絞ってしまうと、値上がりしたときはいいのですが、値下がりしたときが大変です。複数の投資先に分散しておけば、リターンが安定します。

コア資産のメインは投資信託。投資信託は、1本買うだけでたくさんの投資先に投資ができる商品です。投資信託を購入するときには、運用益にかかる税金をゼロにできる「つみたてNISA」や、税金を減らしながら老後資金を用意できる「iDeCo」を使えば、より有利にお金を増やせます。

・毎月5万〜10万円ではじめる資産運用。おすすめの資産配分や投資信託とは?

・お金のプロが選ぶ、おすすめの投資信託はズバリこの3本!

・不動産投資はなぜ注目を集めているのか? マネーコンサルタントが3つのメリットを解説

また、合わせて不動産投資を行うことで、着実に資産形成ができます。話題のFIRE達成も、無理なくリスクを減らして目指すことができます。不動産投資については「不動産投資はなぜ注目を集めているのか? マネーコンサルタントが3つのメリットを解説」でも解説していますので、ぜひチェックしてみてください。

なお、不動産投資は投資用ローンを借りて行うのが一般的ですが、「年収500万円以上」と銀行から信用力の高い方でないと融資条件が悪くなります。年収500万円以上の方はぜひ実践してみてください。

これからの時代、お金を増やすには、資産運用が欠かせません。その理由をお伝えしてきました。ぜひ今すぐスタートして、じっくりとお金を増やしていきましょう。

不動産投資のメリットとは?知らないと損するデメリットも併せて解説

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード