不動産投資はなぜ注目を集めているのか? マネーコンサルタントが3つのメリットを解説

新型コロナウイルスの影響で、楽天証券やSBI証券などのインターネット証券で新規口座を開設する個人が急増しているようです。将来のために資産形成をスタートしている人が増えているのは喜ばしいことだと思います。

資産形成・資産運用と一口に言っても、株、債券、投資信託、不動産投資、FX、仮想通貨(暗号資産)、金など多岐にわたります。

リスクを減らして効率的に投資をする「分散投資」が資産形成の基本になるとは言え、全ての資産に投資する必要はありません。自分にあったものを組み合わせていけば良いでしょう。

今回は、着実に資産を形成する資産の一つ、「不動産投資」のメリットを解説します。

不動産投資のメリット1:得られる利益は「家賃収入」と「売却益」

毎月決まった家賃収入を得ることができるのが、不動産投資の最大の魅力です。

「老後資金2,000万円不足問題」は記憶に新しいと思います。言葉通り受け取ると、全ての人が2,000万円必要なように思えますが、この金額が必要かどうかは人によって異なります。

ある人は1,000万円で済むかもしれませんし、贅沢な暮らしがしたいなら1億円必要な人もいるかもしれません。確実に言えることは、年金だけでは老後の暮らしをまかなうのが難しいということです。

老後の生活では、毎月赤字家計になることを考えれば、毎月安定した収入があると楽になります。そんな時に不動産投資の収入が有利に働きます。

不動産投資は、入居者が決まってしまえば、毎月一定の家賃収入が入ってきて、収入が安定します。そして、購入後は管理会社に任せてしまえば、ほとんど手間もかからないので、株やFXのように値動きを気にして生活を送る必要はありません。

多少、景気が悪くなったとしても、入居者がいる限り安定した家賃収入が入ります。ですから、中長期的に安定して家賃収入が入る物件を選ぶことが不動産投資で成功する鍵を握っています。

不動産投資とは〜初心者が知るべき仕組み・失敗しないための勉強法

なお、通常、不動産投資をするときには、ローンを組んで物件を購入しますが、住宅ローンと違い、投資用ローンの返済は、入居者の家賃収入を元手に返済していきます。

つまり、自分のお金ではなく、他人のお金(銀行のお金)で不動産を購入でき、これまた他人のお金(入居者のお金)で返済できます。このようなスキームは不動産投資にしかありません。

不動産投資のもうひとつの利益として「キャピタルゲイン(売却益)」があります。不動産投資で大きな利益を得ることも夢ではありません。キャピタルゲインを得るコツは、優良な物件を実際の価値よりも安い価格で購入すること。

リーマンショック後の2009年〜2012年頃に優良物件を購入し、アベノミクスで景気が回復した時期に売却したケースでは、200万円から300万円の利益が出たケースも少なくなかったようです。

不動産投資のメリット2:インフレ対策として有効

インフレ対策としても不動産投資は有効です。インフレは、物価の値段が上がることですが、これはお金の視点からみると、お金の価値が目減りしていることを指します。

日本銀行では、2013年の当初から物価上昇率が安定的に2%になることを目標に金融政策を実施しています。実は、インフレ率2%は達成できていません。2%を達成できなかったのは、金融政策では対処できない構造的な問題がたくさんあったからと言われています。

とはいえ、今後もインフレ社会を目指すと考えられます。

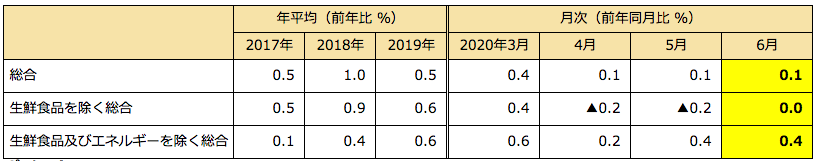

消費者物価指数全国(2020年6月分)によれば、2017年から物価上昇が少しずつ進んでいることがわかります。

出典: 消費者物価指数 全国(2020年6月分)│総務省統計局

ちなみに上記の見方ですが、消費者物価の動向では、よく「生鮮食品を除く総合」指数や「生鮮食品及びエネルギーを除く総合」指数が用いられます。なぜなら、「生鮮食品」は天候要因で値動きが激しいこと、「エネルギー」は海外要因で変動する原油価格の影響を直接受けることから、一時的要因や外部要因を除くのが有用とされています。

では上述したように、インフレが進行する中で不動産は、物価が上がれば不動産の物件価格や家賃も上がることが期待できます。同時に不動産投資では、通常ローンを組んで物件を購入しますが、インフレになるとお金(貨幣)価値が減るため、ローンを組んだ時点よりも借入金が目減りすることになります。

長期的な視点で見ると、物価は緩やかに上昇すると考えられるので、資産価値が上がるような物件に投資できれば、インフレ対策としても不動産投資は有効です。

不動産投資のメリット3:生命保険代わりになる

通常、居住用ローンを組む時に多くの金融機関で団体信用生命保険(以下、団信)に加入することが必須条件となっています。団信とは、住宅ローン契約者が亡くなったり、高度障害になったりした時などに、残りのローンを代わりに返済してくれる生命保険のことです。

実は、不動産投資でローンを組む場合も団信に加入します。

亡くなったり高度障害になったりした時などに保険金を請求すると、ローンの支払いがなくなるので、家族がいればローン返済済の不動産を残すことができます。最近は、団信の種類も増え、「三大疾病保障付保険」「ガン保障特約付団信」などがあり、保障が充実しています。

ただし、団信も他の生命保険同様、健康でないと加入できないので、不動産投資を検討している人は、若く健康なうちにスタートするのが良いでしょう。

不動産投資をするなら東京ワンルーム物件が正解

ご存知のように、日本の人口は減少しています。しかし東京の人口は年々増えている状況です。2015年の国勢調査をみると、東京の人口は1,351万人でしたが、2018年にはさらに10万人以上増え1,375万人、2020年6月時点では1,400万人となっています。

空室リスクを下げるためには、安定して長期的に賃貸需要があることを考えると、人口密度が高いということは大きなポイントになります。

また、一口に物件といってもワンルームタイプやファミリータイプがあります。どちらが良いかどうかは、今後の東京の人口構成を考えれば答えは明白です。

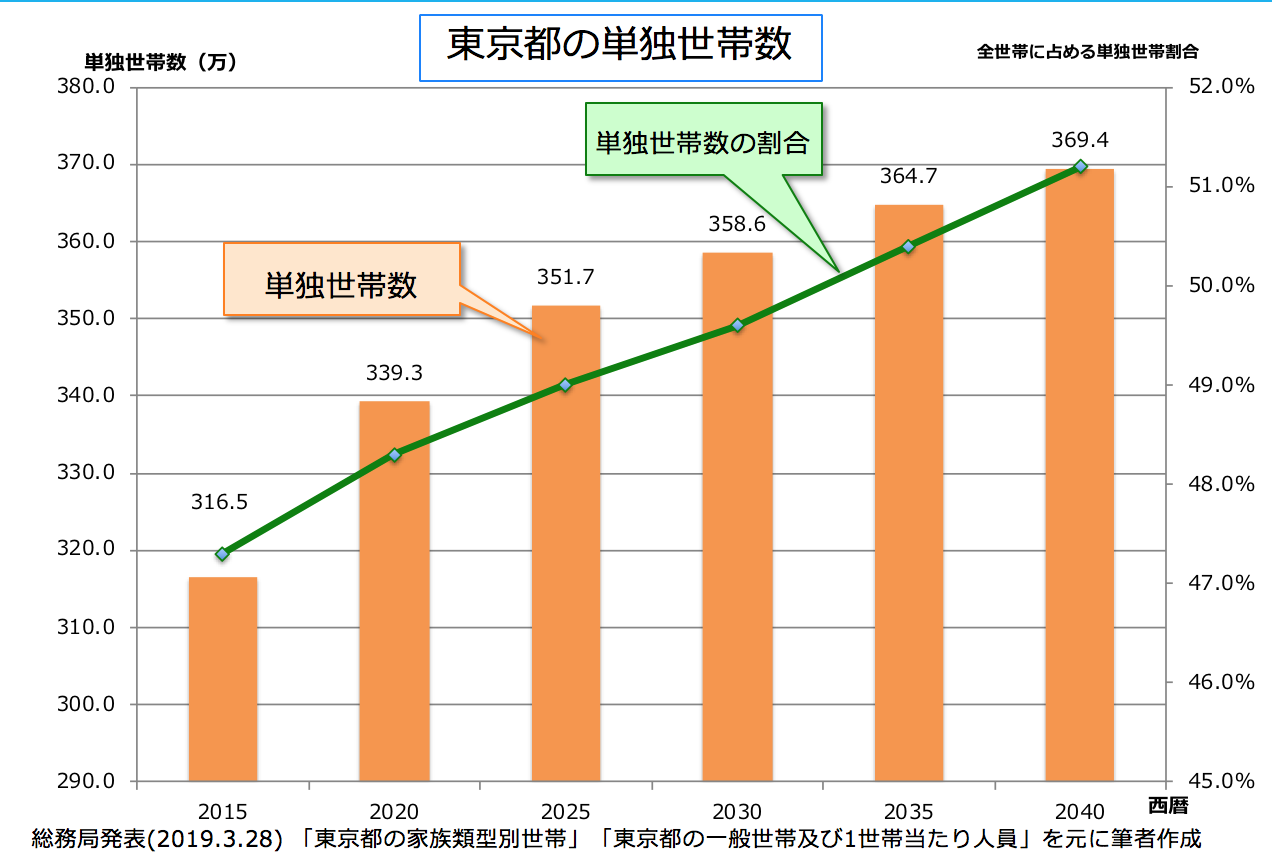

現在、東京では、約半数が単身世帯ですが、今後はさらに単身世帯が増え続け、2035年には単身世帯が半数を上回ることが予測されています。

よって、不動産投資をするなら、東京のワンルーム物件が候補に上がるでしょう。

ただし、東京のワンルームならどこでも良いのかといえば、それは違います。不動産投資の成否は「エリア」にかかってきます。エリア選定に関しては様々な方法がありますが、一つの方法として、上場企業が集中しているエリアが候補に上がるのではないかと考えています。

現在、上場企業約3,800社のうち、約半数が東京に本社を置いており、港区、千代田区、中央区の順で多く、次いで、渋谷区、新宿区、品川区となっています。上場企業が集中しているエリアでは、人も仕事も集中しているので賃貸需要は旺盛といえるでしょう。

しかも、上場企業に勤務している会社員は収入も高く、社会的な信用度も高い傾向にあります。上場企業が集まるエリアにある物件に投資するメリットは、そんな会社員が入居者になる可能性が高いところです。

リモートワークが浸透してきているとは言え、出社の必要がなくなったわけではありません。創造性を発揮する仕事や信頼を勝ち取る仕事は対面で行う方が断然効率が良いです。出社の必要があるならば、会社の近くに住みたいというニーズは残り続けます。

不動産投資は、基本的に長期的なスタンスでの投資になります。目先の景気に踊らされることなく、長い人生を見据えて物件を選ぶことが大切です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

出典: 消費者物価指数 全国(2020年6月分)│総務省統計局

出典: 消費者物価指数 全国(2020年6月分)│総務省統計局