「有事の金」を有事になってから買うのは遅い? 金投資の買い方やおすすめ方法をプロが解説

金(ゴールド)の価格が上昇基調となっています。世界的にインフレであることも起因しますが、主な理由は「有事」だからです。

金は、地政学的な問題(政治・戦争・天災)や世界経済を揺るがすような事態が発生したときの資産の逃避先となっています。そのことから、昔から金は「有事の金」と呼ばれています。

そんな有事の金を、「有事になったから買おう」「値上がりしているから買おう」と思った方もいるかもしれません。

今回は、金投資の活用法、金の特徴、おすすめの金投資の方法を解説します。

金価格は「有事」で上がる

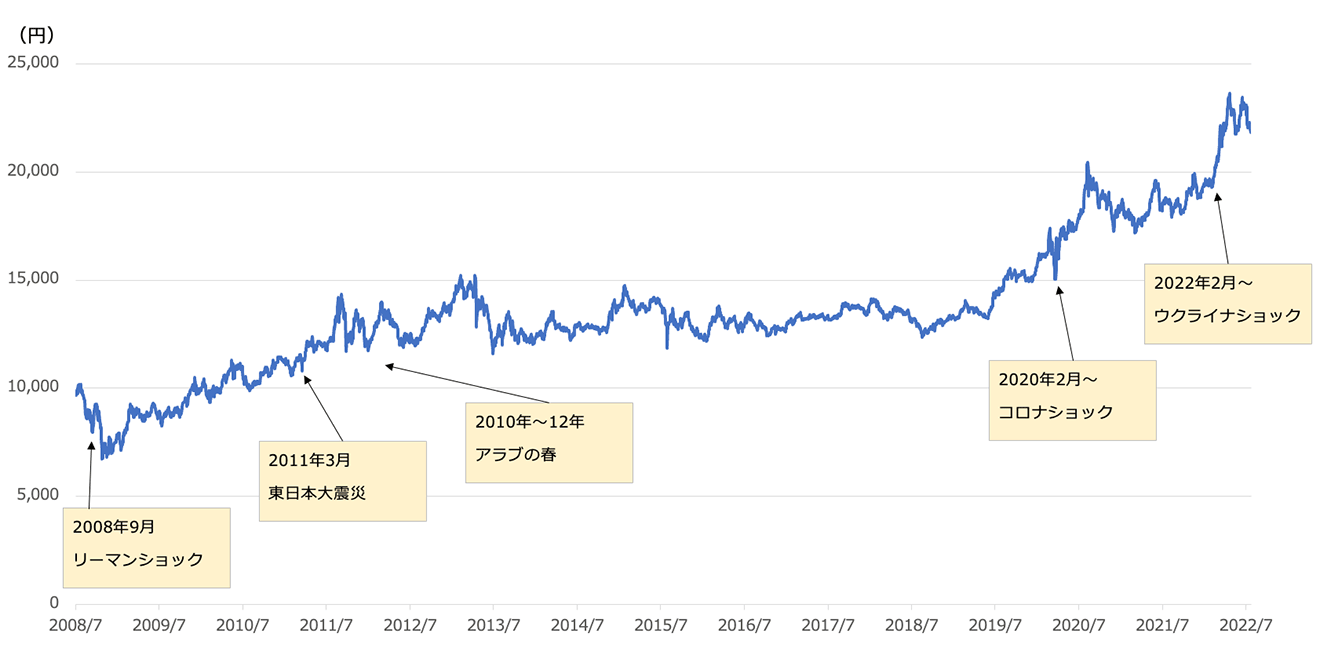

まずは金価格の推移を確認してみましょう。下のグラフは、金価格の値動きに連動するETF(上場投資信託)の「SPDRゴールド・シェア」(1326)の価格推移です。主な「有事」の発生時期と並べてみると、「有事の金」の傾向が見てとれます。

SPDRゴールド・シェア(1326)の価格推移(2008年7月1日〜2022年7月22日)

直近では2022年2月から始まったロシアのウクライナ侵攻の影響が挙げられます。グラフから、金価格が一気に上昇している様子がわかります。ただ、過去の有事はそれだけではありません。リーマンショック、東日本大震災、コロナショックなど、大きなできごとがあると、そのたびに株などが売られて金への投資が増える傾向があります。その上昇の幅はケースバイケースですが、有事になると株価などが下落する一方で、金価格は上昇するのです。

「有事になったから金を買う」はNG

ロシアのウクライナ侵攻は本稿執筆時点(2022年7月25日)も続いています。すると、今は有事だからと、金を買おうと考える方もいるかもしれません。しかし「有事になったから金を買う」のはおすすめしません。確かに、有事になると金価格は上昇します。しかし同時に、有事が収まれば金価格は下落するからです。

上のグラフでもわかるように、金の価格は過去最高値を更新する勢いで上昇しています。しかし、今有事になったからと金を買っても、有事が収まったときには値下がりして、高値づかみになってしまう可能性があります。もちろん、有事は収まるに越したことはないのですが、投資の面で考えると、金投資はタイミングを見計らって売買するものではない、というわけです。

では、逆に金投資には意味がないのかといえば、そうではありません。金は株などと別の動きをします。このことを生かして、分散投資の一環として金に投資しておくことは有効だと考えます。

たとえばロシアのウクライナ侵攻のような有事が発生したとき、もしも株しか持っていなかったら、資産が大きく値下がりしてしまっていたはずです。しかし、株だけでなく金も持っていれば、株の値下がりを金の値上がりでカバーできるため、資産の大きな値下がりを防ぐことができたでしょう。有事の前から、「金だけ」ではなく、複数の資産を組み合わせて投資しておくことが大切なのです。

金投資の特徴をチェック

金投資には、株や投資信託などとはまた違った特徴があります。

金はそのものに価値がある

金は株や債券などとは違い、金そのものに価値がある「実物資産」です。株や債券などは、万が一発行した企業や国などが破たんしたら価値がゼロになってしまう可能性があります。しかし、金の価値は日本のみならず世界中で普遍ですので、価値がゼロになることは考えにくいでしょう。

金はインフレに強い

金はインフレに応じて値上がりする傾向があります。インフレは、物の値段が上がり、お金の価値が下がることです。目下、さまざまな物の値上がりが相次いでいるインフレの状況は、資産を現金・預貯金だけで持っていると価値が目減りしてしまうことを意味しています。しかし、金の価格はインフレに応じて上がる傾向があるため、資産の目減りを防ぐ効果が得られるでしょう。

金は持っているだけでは利益を生まない

預貯金なら利子、株式投資なら配当金や株主優待、投資信託なら分配金という具合に、投資には保有していることでもらえる利益(インカムゲイン)があります。しかし、金には持っているだけで得られる利益はありません。利益は金の価格の上昇による値上がり益(キャピタルゲイン)のみとなります。

金の現物は盗難・紛失の恐れも

金にはそのものに価値があるので、金を現物で持っていると、盗難・紛失の恐れがあります。自宅でどれだけ大切に保管しても、盗難・紛失を100%防ぐことは不可能でしょう。また、銀行にある貸金庫に金の現物を預けて保管することもできますが、保管には手数料がかかってしまいます。

金投資の方法はいろいろある! おすすめは「純金積立」と「金ETF」

金に投資する方法には、金地金(きんじがね)・金貨・純金積立・金投資信託・金ETFがあります。

金地金(きんじがね)

いわゆる「金の延べ棒」を購入する方法です。金地金のサイズは、5g・10gといった小さなものから500g・1kgといった大きなものまでさまざまです。サイズに応じて購入価格は変わりますが、一般的に500g未満の場合は「バーチャージ」と呼ばれる手数料がかかります(重さにより5,000円~17,000円など、会社によって異なる)。1g=8,000円としても、500g買ったら400万円と、かなりまとまった資金が必要になります。また、盗難や紛失を避けるために、保管する場所も必要です。

金貨

オーストラリアやカナダなど、外国の政府が発行する金貨を購入する方法です。金貨は、専門店やデパートなどで販売されています。オーストラリアの「カンガルー金貨」にはカンガルーの刻印、カナダの「メイプルリーフ金貨」にはカエデの葉っぱの刻印がしてあり、見た目にも楽しめます。一番小さな「10分の1オンス金貨」は3gほど、一番大きな「1オンス金貨」でも30gほどとなっています。ただし1gあたりの単価は、加工費などがかかるため金地金より高くなりがちですし、保管場所の問題も生じます。

純金積立

純金積立は、毎月一定額ずつ金の現物に積立投資していく方法です。毎月一定額を積み立てることで、金の価格が高いときには少しだけ買い、逆に価格が安いときにはたくさん買うことができます。これを長く続けることで平均購入単価を下げ、値上がりしたときに利益を出しやすくする「ドルコスト平均法」の効果も得られます。

純金積立はSBI証券・楽天証券・マネックス証券などのネット証券や、田中貴金属・三菱マテリアルなどの貴金属商などで始められます。おすすめはネット証券で、月々1,000円から純金積立を始められます。ひとたび設定すれば、あとは自動引き落としにできるので手間もかかりません。

金投資信託

投資信託の投資先は、株式・債券・不動産などから選ばれることが多いのですが、中には金に投資する投資信託もあります。金に連動する投資信託を購入すれば、金価格の値上がりに合わせて資産を増やせます。

金投資信託は、実物の金に投資するよりも最低投資金額が少なく、100円といった少額でスタートできるのがメリットですが、金投資信託の保有中には信託報酬という手数料がかかります。

金ETF

金ETFは、金の価格に連動するように作られた上場投資信託です。実際に、金の現物を買うわけではないのですが、金を買うのと同様の投資の効果が期待できます。冒頭に紹介したSPDRゴールド・シェア(1326)は世界最大の金ETFとして知られています。

SPDRゴールド・シェアは1口2〜3万円で購入できます。金に投資する金投資信託よりも最低購入金額は高いものの、金投資信託よりも保有中の手数料が安いので、その分利益が得やすくなります。

金への投資方法まとめ

| どんな投資? | どこで買える? | 最低購入価格 | |

|---|---|---|---|

| 金地金 | 現物の金(インゴット、金の延べ棒)を購入する |

|

数万円 〜数百万円 |

| 金貨 | 外国の政府が発行する金貨を購入する |

|

数万円 〜数十万円 |

| 純金積立 | 毎月一定額ずつ金の現物に積立投資する |

|

毎月 1,000円〜 |

| 金投資信託 | 金に投資する投資信託に投資する |

|

100円〜 |

| 金ETF | 金に投資するETF(上場投資信託)に投資する |

|

数千円 〜数万円 |

| メリット | デメリット | |

|---|---|---|

| 金地金 |

|

|

| 金貨 |

|

|

| 純金積立 |

|

|

| 金投資信託 |

|

|

| 金ETF |

|

|

| 購入時手数料 | 保有中の手数料 | |

|---|---|---|

| 金地金 |

|

保管方法による 参考)三菱UFJ銀行貸金庫 16,170円〜 |

| 金貨 |

|

保管方法による 参考)三菱UFJ銀行貸金庫 16,170円〜 |

| 純金積立 |

|

年会費 0円〜3,000円 |

| 金投資信託 |

|

資産残高×0.4% 〜1%程度 |

| 金ETF |

|

資産残高×0.4% 〜0.5%程度 |

この中でおすすめの金投資の方法は、純金積立と金ETFです。純金積立は1,000円の少額からスタートできますし、積み立てで購入することで価格変動のリスクを抑えることができます。また金ETFは1口2〜3万円で購入でき、金投資信託に投資するより手数料を安く抑えることができます。株式と同じく市場で売買ができますので、売却しようと思ったら、市場価格ですぐに売却できる点も手軽です。

金価格が「有事の金」の名のとおり上昇していることを紹介しました。しかし、金投資は「有事になったから」行うものではありません。金投資は、資産全体の値下がりリスクを抑えるために行うのが基本戦略。分散投資の一環として株や投資信託などと組み合わせて投資しておくことが大切です。

純金積立や金ETFを利用すれば、手軽に金投資が可能です。ぜひ資産の一部に金を取り入れてみてください。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード