公的年金はいくらもらえる? 年金の支給額と不足分を準備する方法

毎月の給料明細を見ると、「厚生年金保険料が天引きされているけど、将来いくらもらえるのだろうか」と疑問をお持ちの方も多いかもしれません。「年をとって働けなくなり、年金収入だけでは暮らせないのでは」と不安をかかえている方のために、日本の公的年金制度について、また老後の暮らしにかかるお金と不足する分に備えるための手段についてお伝えします。

加入している年金制度を理解しよう

動画「リノシーチャンネル」でも解説しています。

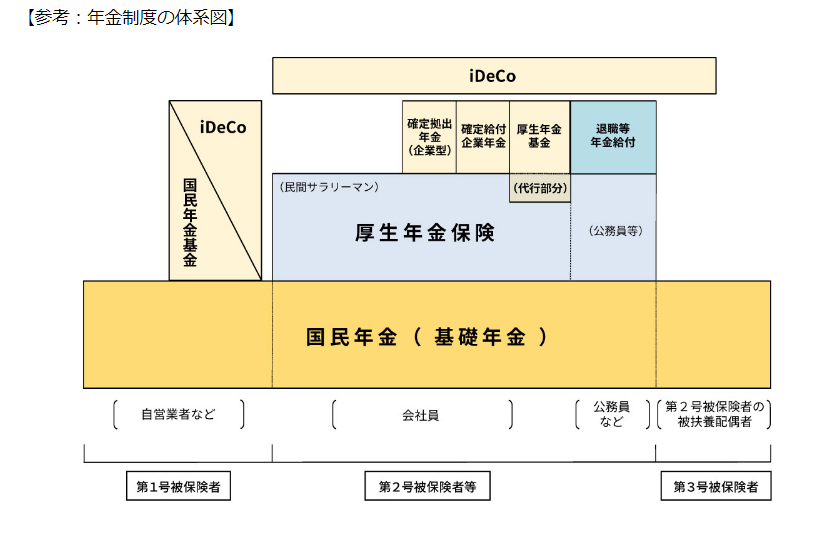

まずは日本の年金制度について概要を簡単におさらいします。年金制度はよく3階建てに例えられます。

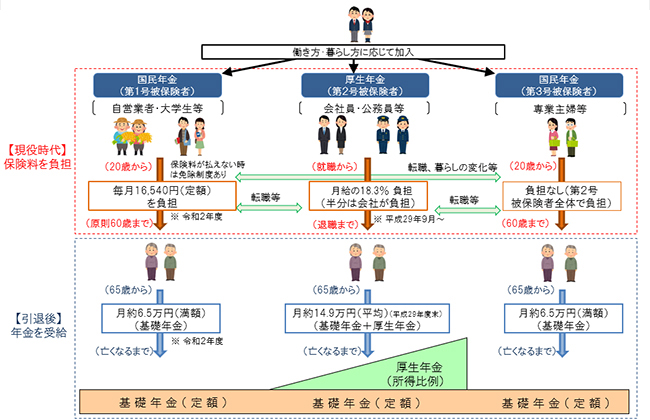

1階は国民年金(基礎年金)です。日本で生活する20歳以上60歳未満のすべての人が加入します。

2階は厚生年金保険です。国民年金に加え、厚生年金適用の会社に勤める会社員や公務員が加入します。将来、国民年金の上乗せとして、厚生年金分の給付を受け取ります。

この1階、2階部分が「公的年金」とよばれ、終身で年金を受け取ります。

これに加えて、任意に加入し、公的年金に上乗せする年金制度として「私的年金」があります。私的年金は3階に例えられています。国民年金基金、確定拠出年金(個人型)通称「iDeCo」、確定拠出年金(企業型)、確定給付企業年金などです。

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

私的年金部分は働き方によって加入できるものが違います。主だったものを働き方別に概略をお伝えします。

自営業・学生などの場合

国民年金の第1号被保険者となります。国民年金に加入していた人が老齢期に受け取る「老齢基礎年金」に上乗せして終身で給付を受け取れる「国民年金基金」および自分で掛金を毎月拠出して金融機関で運用し、運用結果を有期年金として受け取ることができる確定拠出年金(個人型)「iDeCo」があります。

会社員・公務員の場合

国民年金の第2号被保険者となります。1号と同様に確定拠出年金(個人型)「iDeCo」がありますが、勤める会社に企業型年金制度がある場合、規約によっては加入できないこともあるため、加入前に会社に確認が必要です。

また「確定拠出年金(企業型)」は事業主が掛金を拠出し(従業員が上乗せ拠出できるところもある)従業員が運用商品を選択、運用します。結果によって将来受け取る年金額が決まります。

このほか、勤め先によっては「確定給付企業年金(規約型・基金型)」や厚生年金基金に加入している会社もあります。詳しくは、自分が勤める会社の企業年金制度について調べてみましょう。

会社員や公務員の扶養配偶者の場合

第2号被保険者が扶養する配偶者で、20歳以上60歳未満の人は国民年金の第3号被保険者となります。ただし、年間収入130万円以上で健康保険の扶養となれない人は除きます。加入できる私的年金は確定拠出年金(個人型)「iDeCo」のみです。

参考: 厚生労働省HP「私的年金制度の概要(企業年金、個人年金)」

公的年金はいつからもらえるのか

では年金はいつからもらえるのでしょう。国民年金に加入していた人が受け取る老齢基礎年金は65歳から受給開始します。厚生年金に加入していた人は老齢基礎年金に加えて、老齢厚生年金を受給します。

従来、厚生年金の支給開始年齢は60歳でしたが、段階的に引き上げられることが決まっています。男性は令和7年度に、女性は令和12年度には65歳になります。

受給開始年齢は選択の幅があり、自分で年金の受給開始時期を月単位で決めることができます。

公的年金の繰上げ受給

65歳よりも前に受給したい場合には60歳から65歳になる前に「繰上げ受給」を申請します。

繰上げ受給の請求をすると、前倒しで年金が受給できますが、繰り上げする月数に応じて減額されます(以下の計算式を参照)。そして年金額は減額されたまま一生変わりません。

終身で受け取る基礎年金ですので、長生きリスクを考えるなら、減額となる繰上げ受給はおすすめではありません。

減額率=0.5%×繰上げ請求月から65歳になる月の前月までの月数

公的年金の繰下げ受給

また、65歳でまだ働いている、もしくは預貯金に余裕がある場合には65歳で年金を請求せずに、老齢基礎年金の権利発生から1年以上待って、66歳から70歳までの間で「繰下げ受給」をすることができます。

繰り下げした月数単位で年金額の増額が行われます。また、その増額率は一生変わりません(以下の計算式を参照)。

老後の定期的な収入元となりますので、体調がすぐれないなどの理由がない方は長生きに備え、増額となる繰下げ受給を検討したいところです。

増額率=0.7%×65歳に達した月から繰下げ申出月の前月までの月数

なお、令和2年5月に年金制度改正法が成立し、繰り下げの上限が75歳に引き上がります。繰り下げ増額率は1カ月あたり、プラス0.7%と変わらず(最大プラス84%)となります。この制度改正は、令和4年4月から適用され、令和4年4月1日以降に70歳に到達する方から対象となります。

公的年金はいくらもらえるのか

「ちゃんと払った分に見合う額がもらえの?」という疑問を解消するため、ここからは公的年金の受給額について制度ごとに解説していきます。公的年金は終身で受け取る年金であり、これが老後の基礎収入です。しっかり確認しましょう。

国民年金

現在、国民年金に10年以上加入していた人が受け取る「老齢基礎年金」は約78万円(年間)です。月に換算すると約6.5万円です。毎年、物価や名目手取り賃金変動率に応じた年金額の改定があります。ちなみに令和2年4月分からの年金額は、40年間保険料を全額払った人が受け取る満額では781,700円となっています。

基礎年金満額(現在約78万円)×国民年金保険料を払った月数÷480月

厚生年金

厚生年金に加入していた人は、働いているときに納める厚生年金保険料の中に国民年金分も含まれているため、老齢基礎年金分と、老齢厚生年金を合わせて受給します。保険料は給料に対して定率(令和元年度末現在で18.3%)です。給料の金額に応じて納付する額が異なり、将来受け取る年金額も違います。また、厚生年金は事業主(勤務先)が保険料の半額を負担しています。

【老齢厚生年金の計算式】

・定額部分(老齢基礎年金にあたる部分)

1,630円(令和2年度単価)×生年月日に応じた率×被保険者期間の月数

※生年月日に応じた率=昭和21年4月2日以後は1.000

・報酬比例部分(原則)

{平均標準報酬月額×(生年月日に応じた率(1))×平成15年3月までの被保険者期間の月数}+{平均標準報酬額×(生年月日に応じた率(2))×平成15年4月以後の被保険者の月数}

※生年月日に応じた率(1)=1000分の9.5~1000分の7.125

※生年月日に応じた率(2)=1000分の7.308~1000分の5.481

厚生年金は、働いていたときの給料と加入期間に応じて給付額が決められるため、計算式が複雑になります。また将来の受け取る給料によって支払う保険料額が変わり、将来の受給額も変わるため、現時点での予想は難しくなります。

詳細を知りたい場合には年金機構が提供する「ねんきんネット」を利用してください。

ねんきんネット|日本年金機構

また毎年誕生月にハガキで届く「年金定期便」をチェックしましょう。これまでの加入状況や年金見込額が記載されています。35歳、45歳、59歳の節目の年齢では封書でこれまでの加入情報が届きます。

【ねんきん定期便の見方】将来受け取れる金額をチェックしよう!

将来の年金額のおおよその目安として、現在年金を受け取っている方の平均額をお伝えします。厚生年金受給者の平均で基礎年金と厚生年金を合わせて月額約14.9万円(平成29年度末)となっています。

例えば、夫が会社員として厚生年金に加入し、妻が専業主婦として国民年金のみ加入だった夫婦の場合、夫の分月額14.9万円+妻の分月額6.5万円となり、夫婦合計で月額21.4万円となります。

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

老後に必要なお金について

ここからは老後の生活に必要なお金を考えていきます。生命保険文化センターの意識調査によると夫婦2人で必要と考える最低日常生活費は月額で平均22.1万円(令和元年度)でした。

参照: 老後の生活費はいくらくらい必要と考える?|公益財団法人 生命保険文化センター

この金額は生活費だけであり、ほかにイベント費として住宅のリフォームや車・家具・家電の買い替え、夫婦の海外旅行、そして介護費用や葬儀費用が必要となります。

老人ホームに入るにはいくら必要? 費用と相場を解説

求める生活レベルや今の資金状況からあなたの老後に必要な金額を診断します。以下から4問の質問に答えて診断してみましょう!

退職後の収支を考える

退職後、1年間の公的年金などの収入から毎月の生活費12カ月分と年間特別支出を引くと、年間の不足額が出ます。そしてこの年間不足額に退職後の年数をかけ、さらにイベント費を足すと、老後期間に不足するお金の目安が出ます。

例えば65歳で仕事を退職し、95歳まで長生きしたと想定した場合、30年間の老後生活をイメージして計算することになります。そして老後のための資金として前もって準備が必要な額は、以下のように計算できます。

【計算式】

- (毎月の公的年金収入×12カ月)-{(毎月の生活費×12カ月)+年間の特別費}=1年間に不足するお金

- (1年間に不足するお金×必要期間30年)+イベント費=老後に必要なお金

- 退職時に用意できるお金(退職金等)-老後に必要なお金=準備が必要な額

総務省「家計調査年報(家計収支編)」平成30年家計の概要によりますと、高齢夫婦無職世帯の実際の支出は月額約27万円でした。

参照: 総務省 家計調査報告(家計収支編)2019年「高齢夫婦無職世帯の家計収支」

先ほど例に挙げた、公的年金を合計で月額21.4万円受け取っているご夫婦をモデルケースとして老後の収支を計算すると、毎月約5万円強の赤字となり、年間60万円×30年で1,800万円が不足することになります。これに病気や介護といった万が一のことが起こったときの資金も加わるため、公的年金のほかに2,000万円の準備が必要だという試算になります。

さらに、老後は数年に1回海外旅行したい、ゴルフを楽しみたいといった老後の過ごし方のプランによって必要金額は変わります。

また夫婦共働きで2人とも厚生年金をかけて働くといった、これからのキャリアプランによっても将来受け取れる年金額は変わります。必要額の算出は、夫婦でよく話し合ってプランを立てることが大事です。

貯蓄から投資の時代へ! 年収を増やしても安心できない理由と対応策

余裕のある老後のために今からできること

自分の老後にはいくら資金が必要かを把握したら、具体的な解決策を考えてみましょう。代表的な方法についてお伝えします。

私的年金に加入

前述の通り、私的年金部分は働き方によって加入できるものとできないものがあります。会社員の場合は勤めている会社の企業年金について調べて、加入できるものを検討しましょう。

「iDeCo」は毎月掛金を拠出し、運用商品(定期預金含む)を購入し原則60歳まで運用し、60歳以降年金として受け取ります。

運用期間中の運用益が非課税となる、掛金は所得税・住民税の軽減があります。一方、加入する区分により掛金の上限額が決まっている、運用結果次第では元本割れする可能性がある、原則60歳まで引き出せないといったデメリットがあります。

長く働いて収入を得る

定年退職後も同じ会社で再雇用として働く、アルバイトをして収入を得る、資格を取得して独立開業し、定年のない働き方にシフトするなどの方法があります。

メリットとしては、年金以外の収入を得られること、仕事を持つことで生活にメリハリが出ることです。デメリットは、再雇用ではかつての部下の下で働く、アルバイトでは時給換算で働くため大変な割に収入が低い、独立開業の場合は収入の保障がないことが挙げられます。

投資を考える

大きなお金を準備するには、毎月家計から預貯金を積み立てるだけでは、なかなか目標金額に達しません。ある程度、預貯金が貯まったら余裕資金で少額から投資にチャレンジしてみてもよいでしょう。代表的な運用方法について解説します。

投資信託の場合

投資信託で老後資産を準備する場合、人気があるのは「つみたてNISA」です。対象商品は長期・分散・積立に適した一定の条件を満たす投資信託およびETFです。投資額は最大年間40万円まで。

運用益が出た場合、通常の口座では約20%課税されますが、つみたてNISA口座では最長20年間「非課税」となります。デメリットは、投資信託等は運用商品であり、元本割れする場合があります。長期保有し、値動きに一喜一憂しない方に向いています。

個人年金保険の場合

老後準備のための保険商品として「個人年金保険」があります。働いている時期に毎月保険料を支払い、老後に年金として受け取ります。生きている間年金を受け取れるタイプや受取期間と年金額を決めて加入する確定タイプと運用により年金額が増減する変額タイプなどがあります。

所定の条件を満たしている保険の場合、掛金は一定の額まで所得控除の対象となります。

デメリットは途中解約すると元本割れすること、近年の低金利で予定利率が下がり、長期に掛金を支払い続けなければならない割にあまり増えないことです。預金ではついつい使ってしまうという方に向いています。

不動産投資の場合

手持ち資金と金融機関からの借入資金で 1棟売りマンションや区分マンションまたは1戸建てを保有し、「大家さん」として家賃収入を毎月得て、家賃収入からローン返済および諸経費を負担し、残りを実収入とするものです。

不動産投資とは〜初心者が知るべき仕組み・失敗しないための勉強法

家賃収入は景気変動が少なく安定していますが、急な資金需要のときにほかの金融商品に比べ、売却までに時間がかかること、空室のリスクがあることなどがデメリットです。本職で一定程度収入があり、多少のリスクがとれる方に向いています。

老後資金は早めの対策を

人生100年時代を迎え、老後働けなくなる期間が親世代よりも長くなり、公的年金だけでは不足することが想定されます。対策を早めに考え、実行し時間を味方につけることが大切です。それぞれのメリット・デメリットを理解し、自分にあった方法で余裕ある老後の準備をしましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省

引用: 日本の公的年金は「2階建て」 | いっしょに検証! 公的年金 | 厚生労働省