元本確保型はNG!? 企業型確定拠出年金でのおすすめ配分や運用商品の選び方

企業型確定拠出年金の商品選び、難しく考えていませんか? 利用状況調査によると、資産形成に結びつかない商品を選んでいる人が半数以上います。この記事では、従来、運用のプロが実践していたような年金づくりに適した「運用」について解説していきます。

会社が掛金を負担してくれる企業型確定拠出年金を上手に活用して、老後資金を増やしていきましょう。

確定拠出年金の運用で元本確保型商品を選ぶのは間違い?

企業型確定拠出年金は、制度ができた2001年当初、適格退職年金制度の後継制度として採用された経緯があります(適格退職年金制度は2012年に廃止)。

適格退職年金制度の運用は金融機関、つまり運用の専門家が行っていました。そして確定拠出年金に移行後、資産運用について学ぶ機会のなかったであろう加入者各自に運用が託されたため、「加入者は運用に消極的である」という問題が生じています。老後2,000万円問題などでも明らかな通り、多くの人は公的年金だけでは老後の生活を賄いきれません。

確定拠出年金で運用する商品は、金融機関によって用意された中から選びます。このとき、投資経験のない人にとっては、運用商品選びはハードルが高いようです。しかし、限られた選択肢の中で運用商品を選ぶことは、それほど難しいことではありません。

企業型確定拠出年金の運用商品選択状況

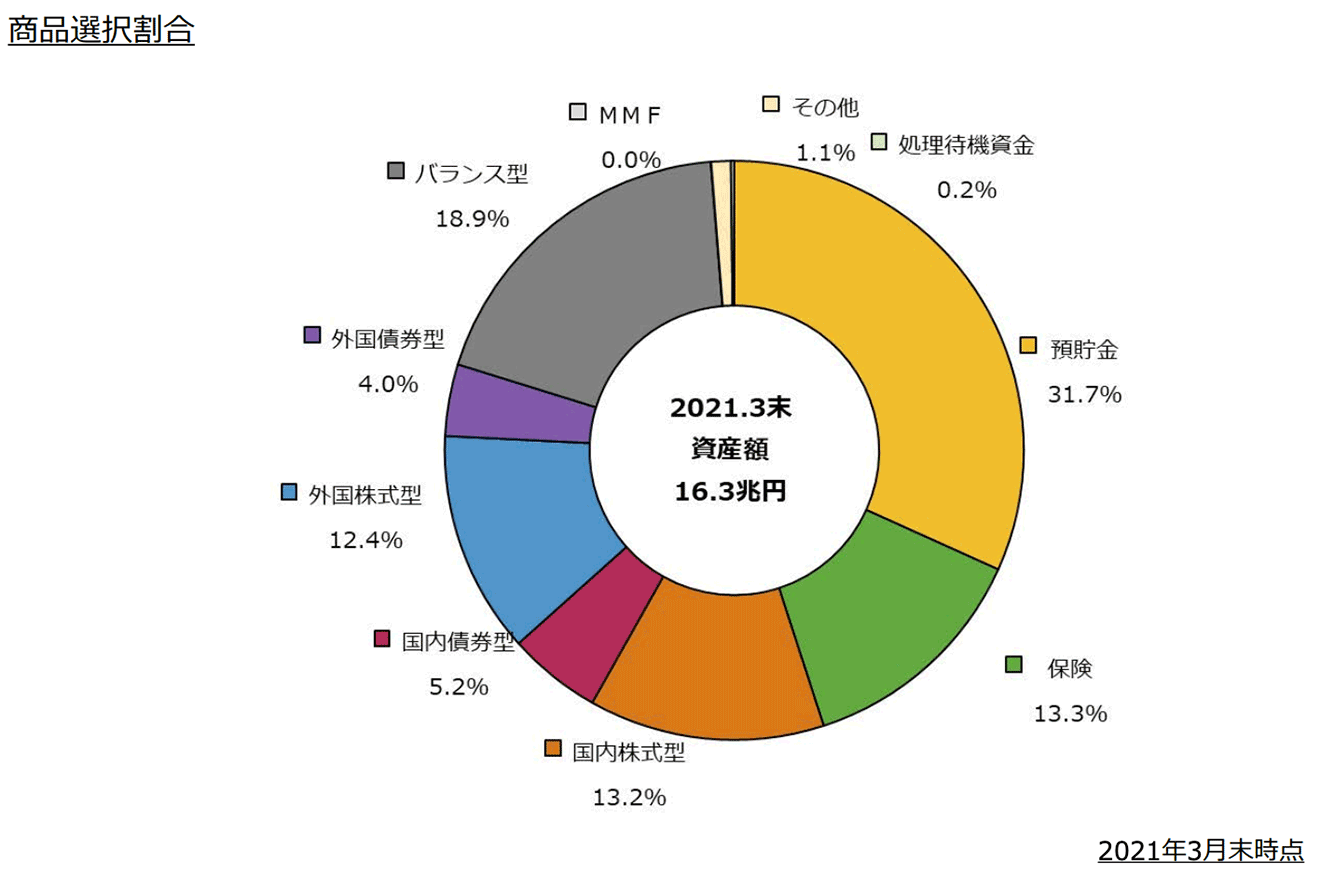

引用:確定拠出年金統計資料(2021年3月末)|企業年金連合会

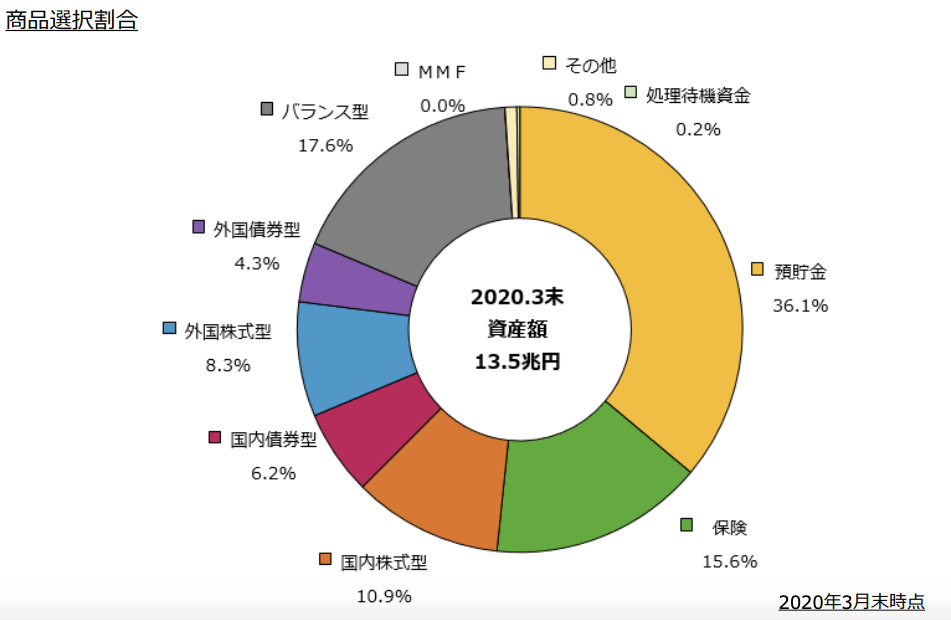

引用:確定拠出年金統計資料(2020年3月末)|企業年金連合会

確定拠出年金では、企業型・個人型ともに掛金の運用は加入者自身が行います。では企業型確定拠出年金の加入者は、実際にどのような金融商品を選んでいるでしょうか。上の図は、企業型確定拠出年金の商品選択割合です(2020年と2021年の3月末時点データ)。

預貯金、保険といった元本確保型の商品が、全体の半分近くを占めています。2020年3月末時点よりは6%ほど減っていますが、それでも元本確保商品が約半数をいまだ占めています。

元本確保型商品が半数以上となった原因の一つとして、確定拠出年金に「指定運用方法」という仕組みがあることが挙げられます。指定運用方法とは、加入者が一定期間に運用商品を選定しなかった場合に、自動的に購入される商品のことです。

企業の40.5%がこの指定運用方法を取り入れていて、その運用先として設定している商品の75.7%が元本確保型になっています。

参照:企業年金連合会2020(令和2)年度決算 確定拠出年金実態調査結果(概要)

つまり運用に対して消極的な人が、運用商品を選ばないでいると自動的に元本確保型になってしまうということも、元本確保型の商品の割合を押し上げている要因と考えられます。

会社が同じ金額を拠出しても、元本確保型だけで運用した人と、リスクを取って資産形成をした人とでは、受け取る年金に大きな差が生まれます。そこで記事後半では、シミュレーションを使って解説します。

元本確保型以外で運用したほうがいい理由

結果的に元本確保型を選ぶ傾向の人が多い企業型確定拠出年金ですが、運用商品の本数の平均は20.3本、そのうち元本確保型は4.5本です。

参照:企業年金連合会2020(令和2)年度決算 確定拠出年金実態調査結果(概要)

つまり運用商品の本数のうち、約78%は元本保証でない商品(投資信託)がラインナップされていることになります。

このことは、確定拠出年金の運用には元本確保型以外を取り入れたほうがいいことを示しているといえます。

では、なぜ元本確保型でない商品(投資信託)で運用したほうがいいのでしょうか。

企業によって想定利回りがあるから

企業型確定拠出年金の事業主で、適格退職年金から制度を移行してきた企業には「想定利回り」というものがあります。想定利回りとは、確定拠出年金をほかの退職金制度・退職年金制度から移行する場合に、従来の制度と同じ水準の給付になるために必要な運用利回りのことです。つまり「想定利回りを上回る運用成績を上げなければ、以前の退職金制度と同等の退職金を受け取ることはできない」ということになります。

なお、他制度から移行でなく、純粋に新規で企業型確定拠出年金を導入した企業には、想定利回りはありません。

実際の想定利回りは?

先ほどの企業年金連合会のデータによりますと、2020(令和2)年度の想定利回りの平均は1.97%です。想定利回りは1.5%から2.5%に設定している企業が多い傾向にあります。

それほど大きな目標ではありませんが、定期預金などの商品でこの利回りを達成できる可能性はほぼゼロです。

元本確保型ではインフレリスクに対応できないから

企業型に限らず、確定拠出年金は、老後の資金を準備するための制度です。そのため、現在のお金の価値が10年後、20年後には下がる可能性を考えておかなくてはなりません。

預貯金や保険はインフレに弱い金融商品

現状の金利はゼロに近く、この水準が将来的に続いた場合、預貯金や保険の将来の受取額は、積立額とほぼ同額になります。また、保険は長期固定金利の代表的な金融商品で、契約時に将来の受取額が決まります。

もし確定拠出年金で定期預金や保険だけで運用して、利率以上のインフレが起きた場合、将来の資産価値は目減りしてしまうことになります。

インフレに強い金融商品には何があるか

インフレに強いといわれる金融商品には、株式、商品(金などのコモディティ)、不動産などがあります。

確定拠出年金では、株式、不動産の投資信託を活用することができます。商品や不動産は実体のあるものなので、モノの価値が上がれば商品や不動産の値段も上がる仕組みです。

株式の場合、企業はモノの価値が上がった場合に商品の価格を上げて利益を得ることができます。企業の利益は株価に反映されるため、株式はインフレに対応できる金融商品なのです。

リスクある商品の運用に適している

確定拠出年金の運用は、毎月一定の金額で同じ金融商品を買い続ける積み立てによるものです。同じ投資金額で毎回価格が違うものを買い付けるため、値下がり時には多くの数量を買うことができます。

評価額=単価×数量ですから、数量を増やすことは資産全体を増やすために有利に働きます。そのように考えると、リーマンショックのような大暴落局面も大バーゲンのように考えることができるのです。

この運用スタイルを生かすには、あまり値動きのない金融商品より値動きが激しいもののほうが適しているといえます。

運用中の利益には課税されないから

確定拠出年金には、運用中の利益には課税されないという税制上のメリットがあります。

確定拠出年金で用意されている投資信託のほとんどは、一般の証券会社で購入可能です。それらを確定拠出年金の制度でなく、直接購入した場合、運用益に対し20.315%の税金がかかります。10万円の利益に対しおよそ2万円の税金がかかるところを、確定拠出年金であれば課税されないということです。

このメリットは運用益が多いほど大きいため、ほとんど運用益が期待できない元本確保型では有効ではないことになります。

確定拠出年金の運用商品の選び方

それでは、具体的な運用商品の選び方を解説します。

GPIFの運用を参考に資産の配分割合を決める

GPIF(年金積立金管理運用独立行政法人)は、国民年金・厚生年金の管理・運用を行っている国の機関です。GPIFでは、公的年金の資産を国内債券・外国債券・国内株式・外国株式の4種類で構成しています。

参考:基本ポートフォリオの考え方|年金積立金管理運用独立行政法人資産(アセット)の種類は株式や債券以外にもありますが、初心者が運用する場合はまず株式と債券で運用してみて、それぞれの特徴を理解してください。

株式と債券の特徴を知ろう

リスクは高いが収益性も高い株式

株式を発行した会社の業績が上がり収益が増えると、株価も高くなります。反対に業績が落ちれば株価が下がり、最悪の場合、倒産して株式がただの紙切れになり、出資したお金が戻ってこない可能性もあります。

株式による投資は、景気や政治など業績以外の変動要因が多いものの、長期的には収益性の高い投資方法です。

楽天証券で人気の投資信託商品を解説! ネット証券はなぜ好調?

安定はしているが高い収益は期待できない債券

株式の発行も債券の発行も、会社の資金調達の手段です。債券は会社が投資家に対して、決められた利息を支払うことや返済日を約束する借用証書です。

債券は市場で取引されるため、価格の変動はありますが、利息や返済が決められているため、一般的に株式のような大きな値動きはありません。また、収益は金利に連動するため、株式より収益性は低くなります。

外国の資産は国内の資産よりハイリスク

さて、GPIFの資産構成では、株式と債券を国内と外国に分けていました。国内でも外国でも株式と債券の性質は変わりませんが、為替リスクなどが加わる分、外国の資産は国内の資産よりリスクが高くなる傾向にあります。

各資産の配分を決める

株式は収益を得るため、債券は安定的な運用のために購入するものです。両者はアクセルとブレーキのような関係です。収益重視で考えれば100%株式で運用したほうがいいのですが、それでは下落する局面での損失が大きくなります。そこで、自分にとって最適な各資産の配分を考える必要があります。

目標とする運用利回りから考える

企業型確定拠出年金では、毎月の掛金額は会社が決めます。その掛金額を60歳まで積み立てて、最終的にいくらにしたいでしょうか。その金額から、必要な運用利回りを導き出せます。

例えば、毎月の掛金が20,000円で30年間運用して1,500万円の積立金にしたい場合、約4.5%の運用利回りが必要です。運用利回りを割り出すために、金融庁の資産運用シミュレーションを利用すると、簡単に運用利回りが求められます。

想定利回りのある会社にお勤めの人なら、想定利回りを目標にしてもいいでしょう。

求めた運用利回りを調整する

目標とする運用利回りが高いほど、運用中の利回りの振れ幅が大きくなります。つまり、積立金が大きく減る場合もあるということです。自分にとって目安の運用利回りが自分のリスク許容度から考えて高すぎると思ったら、無理せず低くしてかまいません。

運用商品は途中で変更できるので、運用に慣れてからリスクの高い配分にしていけばいいのです。反対に「もっとリスクを取って高い収益を目指したい」という場合は、高めの運用利回りを設定するといいでしょう。

年齢が若く運用期間が長い人は、損失が出ても挽回できる可能性が高いため、リスクを取りやすいといわれています。

GPIFの配分割合と運用利回りの目安

参考までに現在のGPIFの各資産の配分割合は以下の通りです。

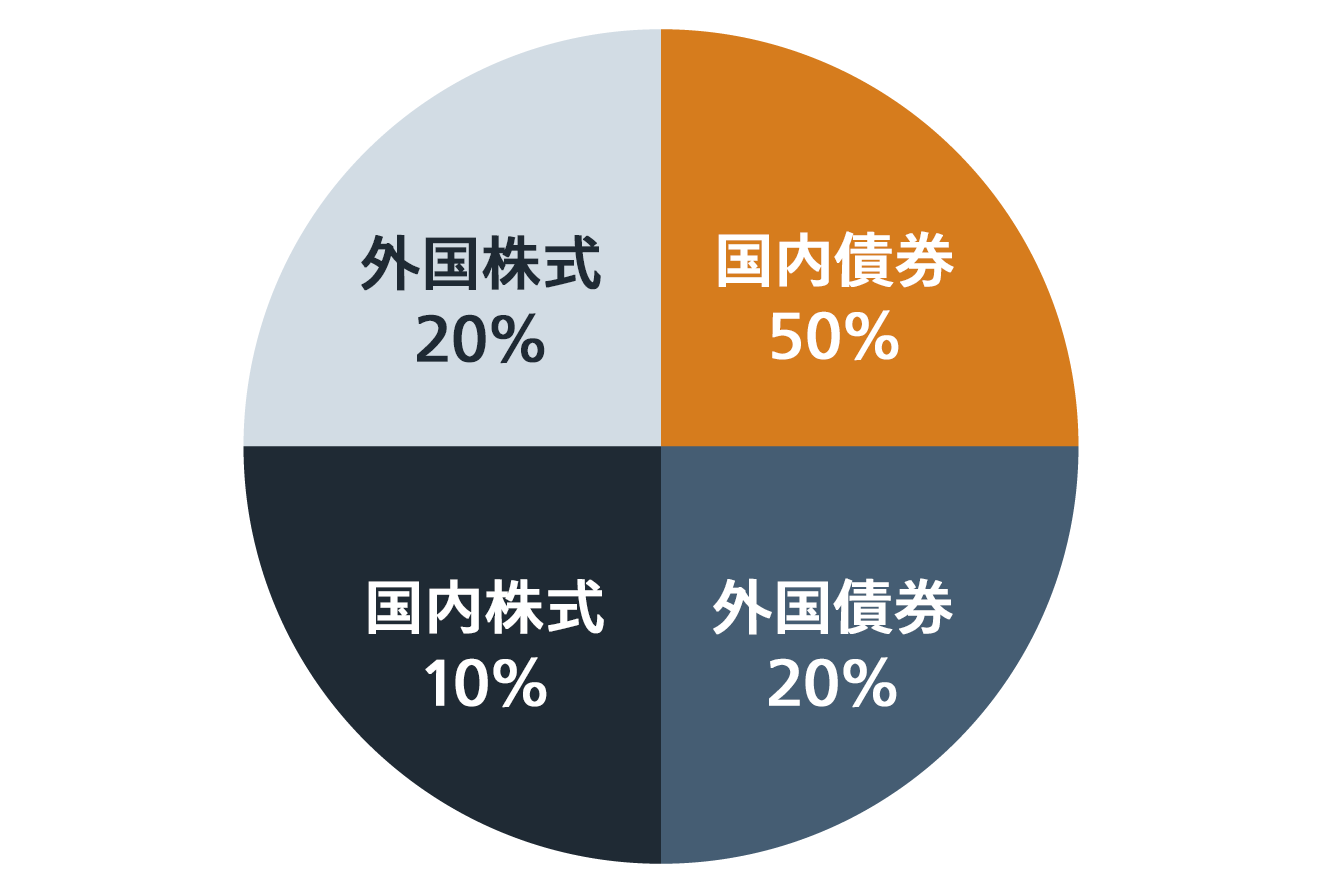

| 資産クラス | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

|---|---|---|---|---|

| 配分割合 | 25% | 25% | 25% | 25% |

| 期待リターン | 0.7% | 2.6% | 5.6% | 7.2% |

この配分割合全体での期待リターンは4.0%で、一般的に中くらいのリターンと考えられます。

参照:2020年度業務概況書 - 年金積立金管理運用独立行政法人

期待リターンとは、ある資産を運用して得ることが期待できるリターンの平均値です。

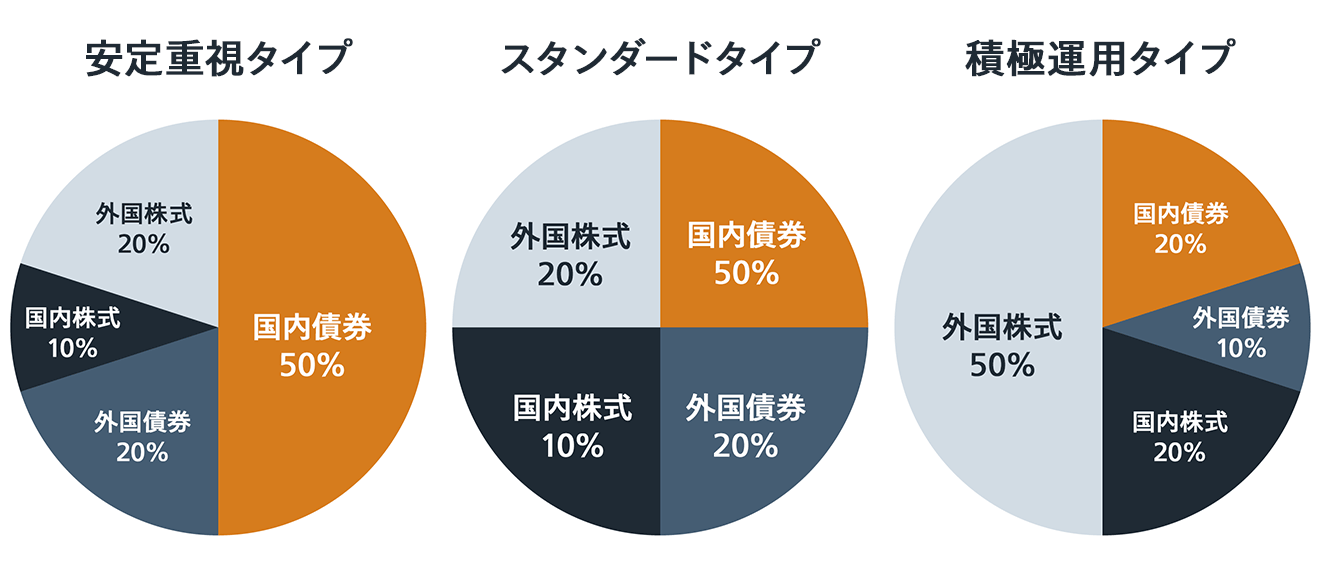

GPIFの期待リターンをスタンダードとすると、運用利回りの目安は次のように分類できます。

| リスクをあまり取らず、安定重視タイプ | 2.0~3.0% |

|---|---|

| リスクもリターンもほどほどのスタンダードタイプ | 3.0~5.0% |

| 収益性を重視する積極運用タイプ | 5.0~6.0% |

目標とする運用利回りからの各資産の配分割合の目安

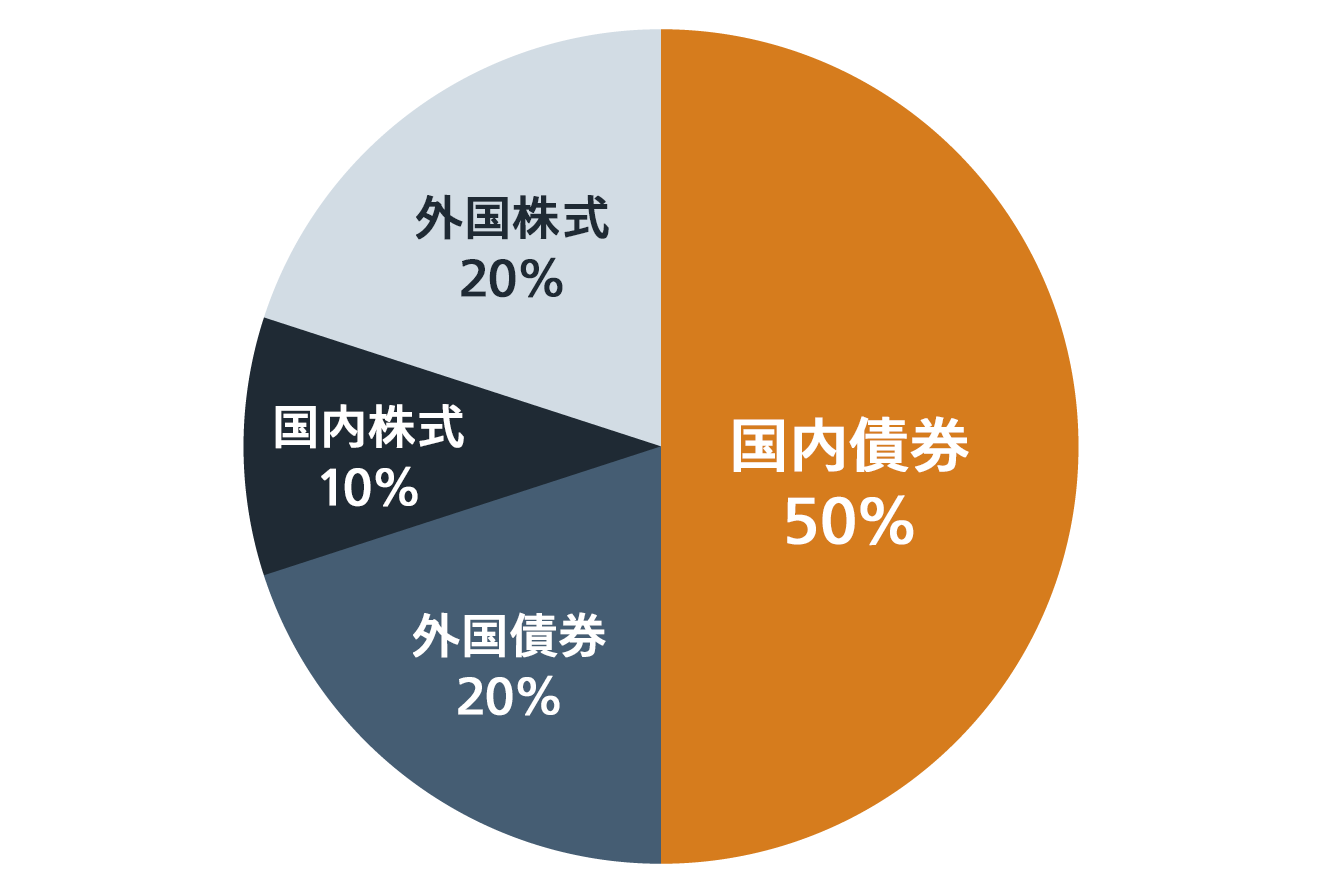

安定重視タイプ

| 資産クラス | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

|---|---|---|---|---|

| 配分割合 | 50% | 20% | 10% | 20% |

株式と債券の割合を3:7にした配分です。

あまりリスクを取りたくない場合、国内債券の比率を高くすることでリスクを低くできます。

この配分割合全体での期待リターンは2.89%です。この配分でも想定利回りの平均を上回っているため、最低限の収益も得られる可能性が高いといえます。

スタンダードタイプ

スタンダードタイプは先述したGPIFの内容と同様です。

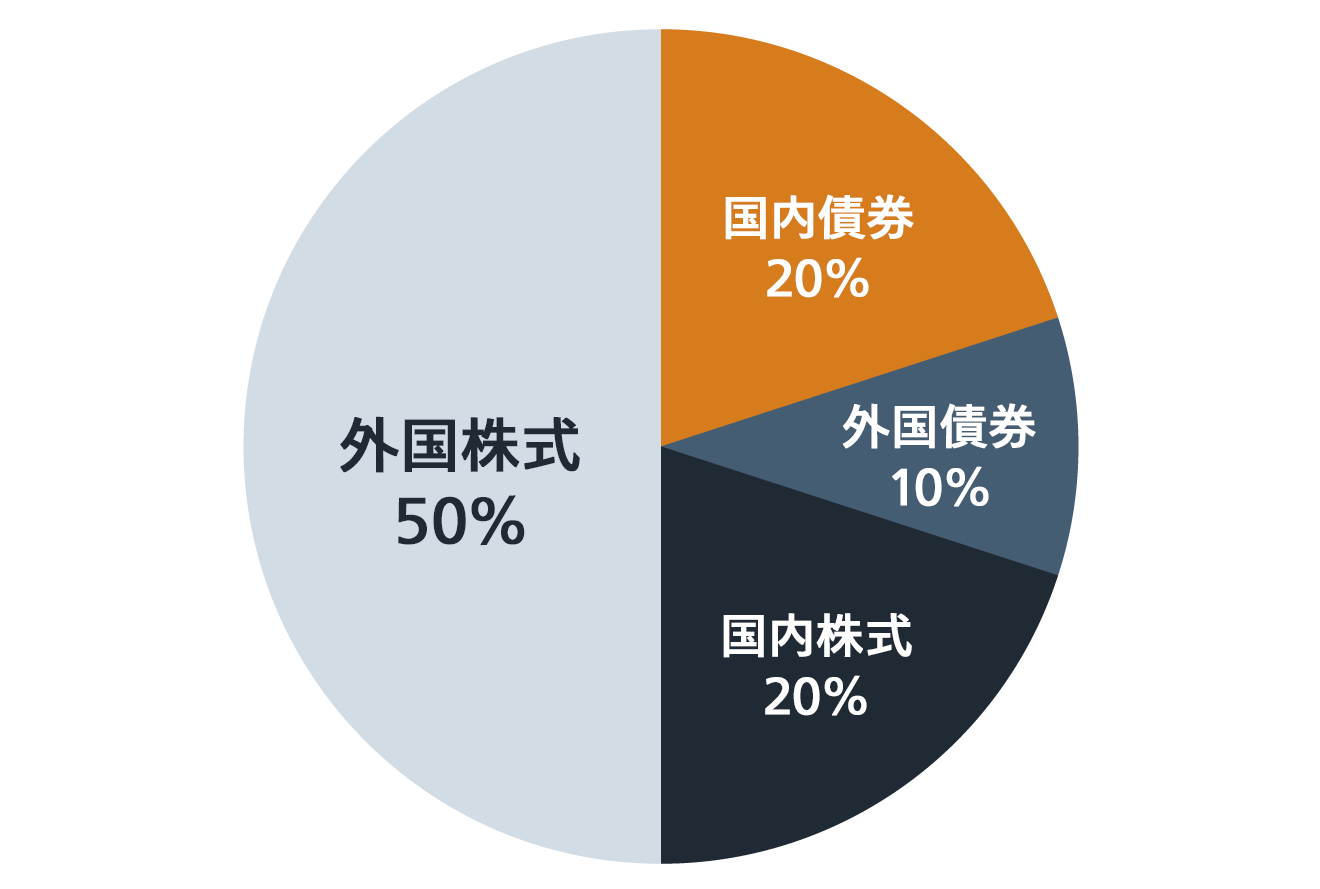

積極運用タイプ

| 資産クラス | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

|---|---|---|---|---|

| 配分割合 | 20% | 10% | 20% | 50% |

株式と債券の割合を7:3にした配分です。

経済成長の基盤は人口といえます。日本は少子高齢化で人口減少が進んでいますが、世界全体では人口は増加しています。よって、株式は国内より外国の割合を大きくしたほうが、長期的に収益性は高くなります。

この配分割合全体での期待リターンは5.13%です。

配分割合が決まったら資産クラスごとの運用商品を選ぶ

資産ごとの配分割合が決まったら、資産ごとの運用商品を選びます。確定拠出年金の運用商品に個別の株式や債券はありませんので、投資信託を通じて運用していきます。

ほとんどの金融機関で日本債券、外国債券、日本株式、外国株式それぞれの投資信託は用意されているはずです。

そこで、スタンダードタイプのように各資産を25%ずつであれば、「日本債券インデックスファンド」25%、「外国債券インデックスファンド」25%、「日本株式インデックスファンド」25%、「外国株式インデックスファンド」25%、のように選びます。

確定拠出年金の運用のコツ

確定拠出年金以外の資産も含めてバランスを取る

上記の確定拠出年金サンプルでは、元本確保型を取り入れませんでしたが、預貯金などの安全資産が必要ないわけではありません。資産にも適材適所があるため、確定拠出年金以外の資産も含めた全体のバランスを考えていく必要があります。

確定拠出年金は老後資金なので、すぐに使わない長期の資産です。資金はそのほかに生活費や緊急時のお金、住宅購入の頭金のような目的の決まったお金などがあります。それらの資金にはそれぞれ適した準備方法があり、すぐに使えるお金である預貯金もその一つです。

運用商品はコスト重視で選ぶ

確定拠出年金を取り扱う金融機関には、投資信託は平均すると15本くらいの商品が用意されています。資産の種類によっては複数の商品がある可能性もあります。例えば、「日本株式の投資信託が2本ある」などのケースです。そのような場合は、どんな基準で商品を選んでいけばいいのでしょうか。

結論から言うと、「コストの安いものを選ぶ」ことです。投資信託には購入時手数料、信託報酬などのコストがかかります。確定拠出年金で採用されている投資信託のほとんどは購入時手数料がかかりません。そこで、信託報酬を比較し、安いものを選ぶようにします。

リスクのある資産を賢く取り入れて老後資金を育てよう

確定拠出年金の運用は、長期の視点で資産形成をしていくものです。そのため元本確保型で運用するより、リスクを取って資産を増やしていくことに適しています。

会社が掛金を出してくれる企業型の場合、運用次第で同レベルの給与の人よりたくさんの退職金が受け取れることになります。自分のリスク許容度に合った資産の配分で運用して、上手に老後資金を育てていきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:確定拠出年金統計資料(2021年3月末)|企業年金連合会

引用:確定拠出年金統計資料(2021年3月末)|企業年金連合会

引用:確定拠出年金統計資料(2020年3月末)|企業年金連合会

引用:確定拠出年金統計資料(2020年3月末)|企業年金連合会