2022年は固定資産税や贈与税が値上げに? 来年以降の税制改正を税理士が予測解説!

年に一度の税金に関する制度の見直しは、年間を通して検討される中、9月の要望提出から、税制改正大綱の公表・法案提出・効力を発生させる施行という一連の流れがあります。新しい税制の施行は2022年4月1日ですが、その改正内容がいつから適用となるかは各項目によって異なります。この記事では不動産に関わる改正内容を中心に、各項目の適用日や、今後注視すべき項目を解説します。

税制改正までの流れ

2021年12月に閣議に提出された税制改正の大綱は同月24日に閣議決定されました。その後、国税は財務省、地方税は総務省が改正法案を作成し、国会に提出します。

国会で審議を経て本会議で可決されると、改正法が成立となります。そして定められた日から施行となります。

改正となる法律のうち「所得税法等の一部を改正する法律案」は2022年1月25日に国会に提出され、3月22日に国会で可決・成立しました。施行日は4月1日です。

参照: 税制改正のプロセスについて教えてください。| 財務省

変更の目玉、住宅ローン控除

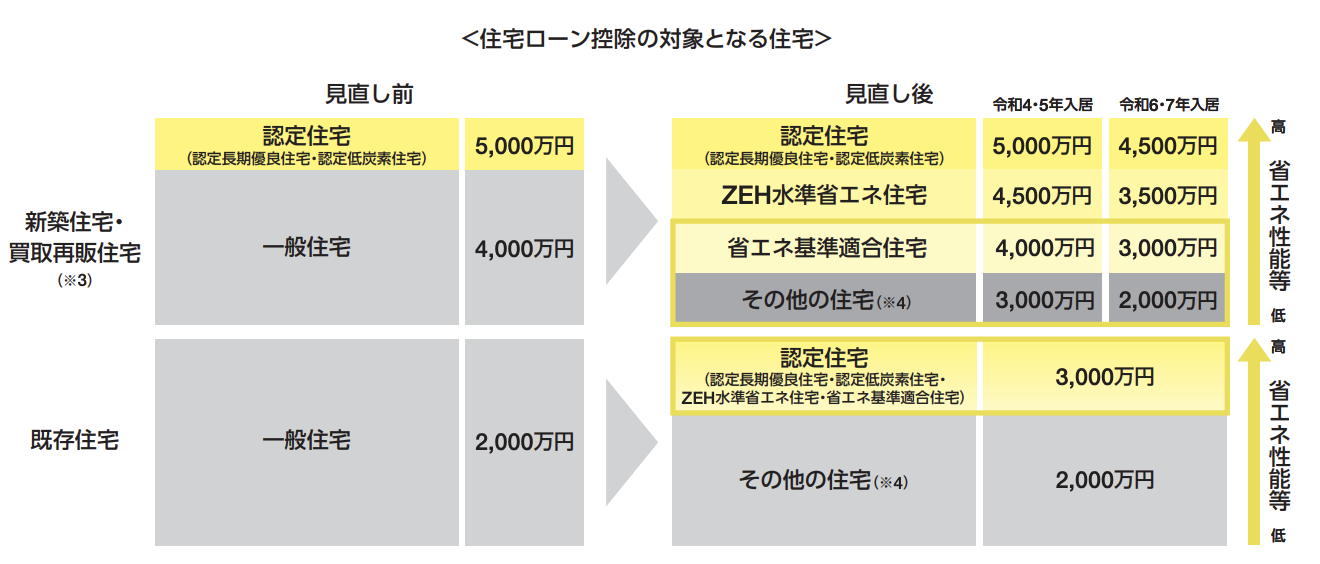

令和4年度の注目項目は、やはり住宅ローン控除の内容変更です。変更後の内容は主に次の通りです。

改正後の主な内容

- 住宅ローン控除の適用が4年延長(2025年12月31日までの入居)

- 控除率0.7%

- 省エネ性能の高い認定住宅等の場合には、借入限度額が1,000万円〜2,500万円アップ(新築・中古どちらも)(下図参照)

- 新築住宅の場合は控除期間が13年

- 新築住宅の場合は床面積40m2以上(2023年までに建築確認を受け、所得金額の合計が1,000万円以下の場合)

- 所得2,000万円以下の場合に住宅ローン控除が適用

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

一般の住宅に比べて、省エネ性能の高い住宅に対して借入限度額が高く設定されているのは、温室効果ガスの排出を全体としてゼロにする「カーボンニュートラル」を2050年までに実現しようとしているためです。借入限度額は新築住宅購入の方が高く設定されていて、新築の場合は導入が早いほど(2023年までの入居)限度額の上限が高い内容となっています。

今回の改正で、中古住宅でも省エネ性能の高い住宅に対しては限度額が上がりました。また既存住宅の住宅ローン控除要件から「耐火住宅25年、非耐火住宅20年」の築年数の要件は外され、新耐震基準を満たす住宅(登記簿上、建築日付が1982年1月1日以降の住宅)かどうかが問われることになり、要件が緩和されました。

2024年1月1日以後に建築確認を受ける新築住宅については、「一定の省エネ基準」が要件化されることになっています。

参照:令和4年度税制改正の大綱(PDF)|財務省、

参照:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

所得要件は、給与所得と不動産所得の合算

今回の改正で、所得が2,000万円を超える場合には住宅ローン控除が使えなくなります。では年収2,500万円、つまり給与所得が2,000万円前後の場合は住宅ローン控除が受けられないのかというと、そうではありません。

不動産投資を2022年に始めたとすると、初年度にかかる初期費用によって不動産所得はマイナス(赤字)になることが予想されます。給与所得と不動産所得は収支を合算できるため、不動産投資をすることで住宅ローン控除の適用が受けられる可能性があります。

高額給与所得者に最適な不動産の選び方もあります。詳しくは下記記事をご覧ください。

高所得者にとって不動産投資は節税になる? 税理士が注意点を解説!

適用日

改正後の内容は、入居開始時期が2022年1月1日から適用となります。それまでに住宅ローン控除の適用を受けた人に対しては、改正前の控除率(1%)が引き続き適用となり、影響は受けません。ただし所得要件については、2021年までは所得3,000万円以下は適用となっていましたが、2,000万円以下でないと適用されなくなります。

父母や祖父母からの住宅資金贈与

住宅購入に関しては、親からの援助がある場合もあります。住宅購入時に援助があったときの非課税措置に関しても改正がありました。

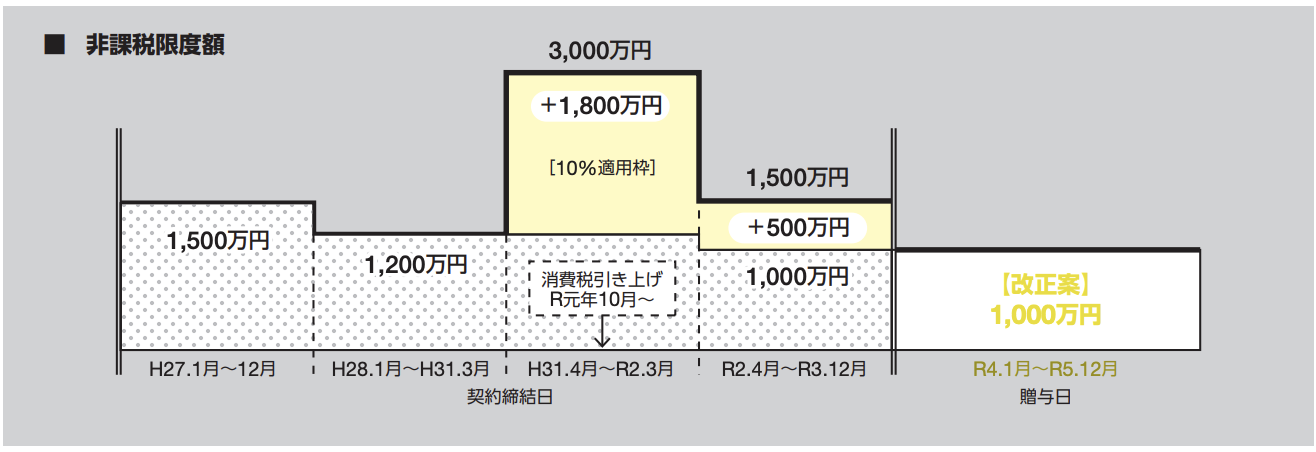

直系尊属(父母や祖父母など)から住宅取得等資金の贈与を受けた場合の贈与税の非課税措置の期限は今回の改正で2年延長され、2023年12月31日までの贈与に対して次の金額が非課税となります。

- 耐震、省エネ等の住宅 1,000万円

- 上記以外の住宅 500万円

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

消費税10%に増税された際には、非課税額の上限は省エネ住宅に対して最大3,000万円ありました。直近の法律では上限が1,500万円でしたが、今回の改正では1,000万円が上限となりました。

適用日

2022年1月1日以降の贈与に対して適用されます。

住宅地の固定資産税は値上げへ

固定資産税は、3年ごとに地価が見直されて税額が変わります。今回の改正では、商業地に対して1年限りで値上げ幅を本来の半分にするという措置が取られました。

本来、評価替えは3年に1回実施され、2021年に税額は変わる予定でした。商業地に対しては、変化が均等になるよう「負担水準」という考え方を設け、土地の課税標準額と評価額との差をみて、負担水準の高い土地は税負担を引き下げるもしくは据え置き、負担水準の低い土地は税負担を上昇させる仕組みが導入されています。

負担水準が60%未満の土地に対しては、本当なら前年度の課税標準額の5%が値上げされるところ、今回の改正で2.5%までに抑えられます。

なお住宅地については、負担水準の基準も商業地とは異なりますが、上昇した場合の据え置き措置自体が今回はありませんでした。そのため評価額が上昇した土地に対しては、固定資産税の値上げが発生する見込みです。

2023年以降の注目ポイント

2021年に税理士の間で話題になっていた、法律が改正されるかもしれない項目について紹介します。

相続税と贈与税

年間110万円までの贈与非課税(暦年贈与)について、金額が変わるかもしれないと噂されていましたが、2022年には改正がありませんでした。しかし2021年12月10日に発表された令和4年度税制改正大綱の基本的考え方では、「相続税・贈与税のあり方」の項目に「本格的な検討を進める」と記載があり、引き続き動向をチェックすべき事項であることがわかります。

財産債務調書制度等の見直し

その他、2023年分から変わる項目として、「その年の12月31日において有する財産の価額の合計額が10億円以上である居住者」に対して、 財産債務調書の提出が義務付けられるという内容があります。これまでよりも基準が厳しくなった項目となります。

これまで、財産債務調書の提出が必要な要件としては、

1.所得2,000万円超

2.資産合計3億円以上

の2つが重なった場合のみでした。今回の改正で上記2つに加えて、

3.財産価額の合計が10億円以上

が新たに要件に加わりました。3は単体でこの要件を満たすと提出が必要となるため、あてはまる人は増えると予想されます。

財産の価額は固定資産税評価額

所有する不動産については、何を基に金額を出すのかと迷われる方もいるかもしれません。

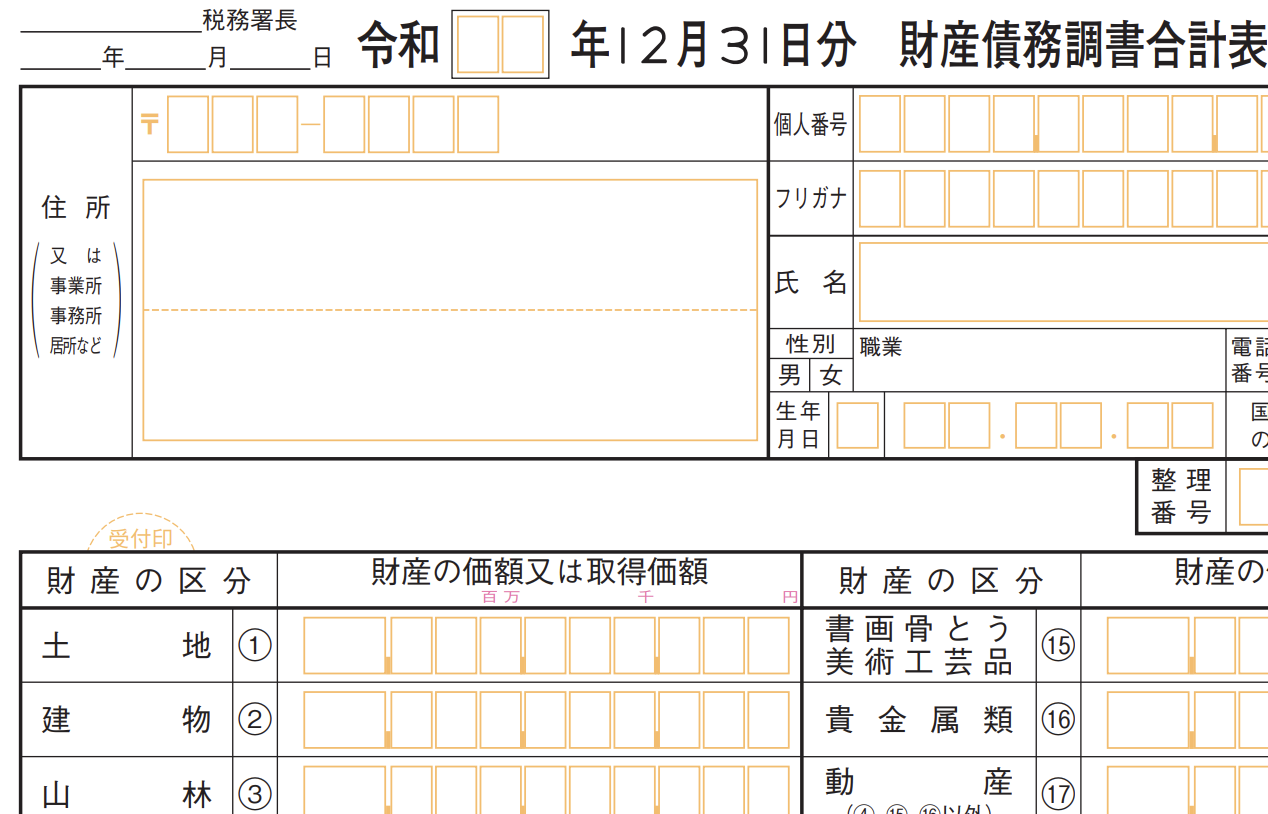

引用:財産債務調書合計表(OCR帳票)(PDFファイル/708KB)|国税庁

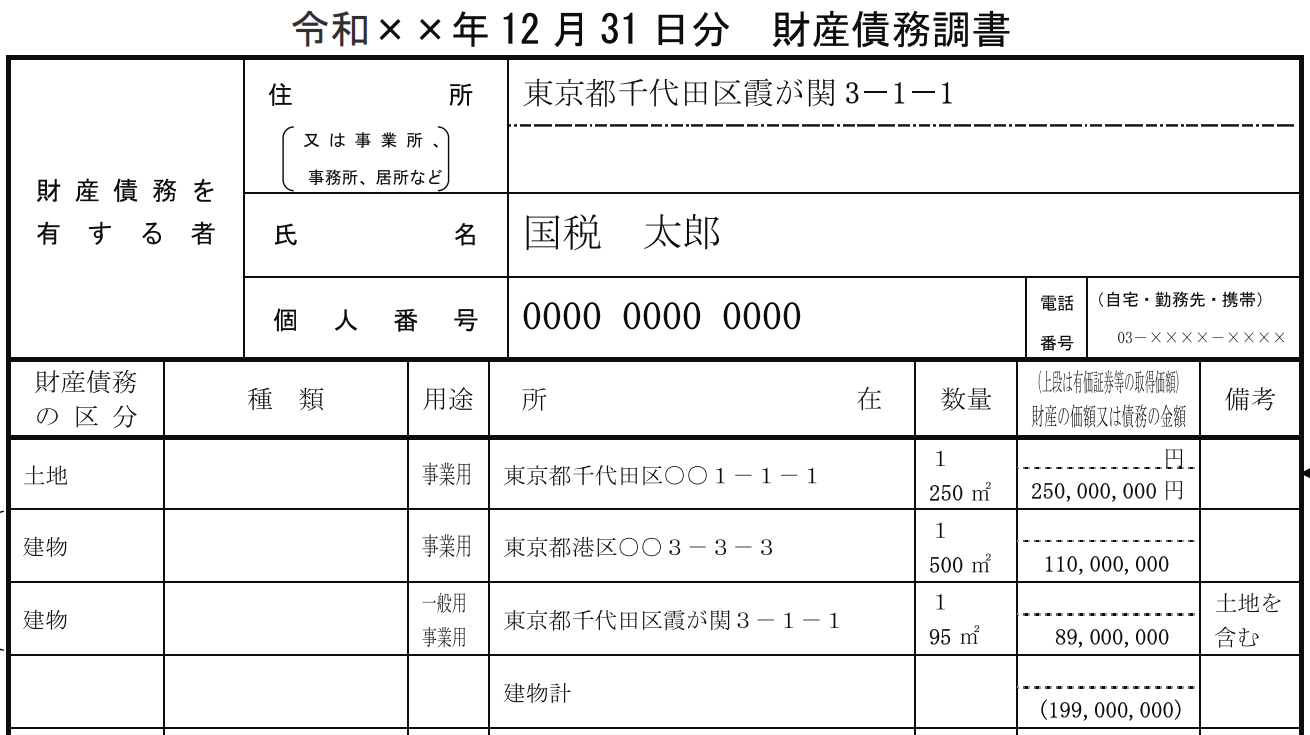

引用:《記載例》 財産債務調書の記載例(PDFファイル/7,208KB)|国税庁

財産債務調書への記入の仕方は、いくつか種類がありますが、簡単な方法としては土地・建物ともに、固定資産税評価額を基にすれば問題ありません。

提出期限の見直し

2023年分の提出日が変わります。提出期限は従来「その年の翌年の3月15日まで」だったのが、6月30日に変更となります。

税制動向は議事録などでいつでもチェックできます

税制改正の内容に盛り込まれるかもしれない項目については、税制改正の時期に注目するのはもちろんのこと、税制調査会での検討動向を追うことで、前もって知ることができます。

財務省や内閣府のサイトには、会議の議事録などの資料が公開されています。興味のある方はぜひ読んでみてはいかがでしょうか。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

引用:「令和4年度税制改正(案)のポイント」(令和4年2月)|財務省

引用:

引用: 引用:

引用: