【相続税と贈与税の一体化】持ち戻し期間が変わると相続税にどのくらい影響が出る?

2021年度の税制改正大綱により、「非課税が適用される年間110万円までの暦年贈与がなくなる?」と噂されています。相続税の税制度を振り返った前回の記事に続き、今回は、それらの噂のいずれかが現実化したとき「現在所有する財産にどのくらい影響があるのか」をシミュレーションしていきます。そして、今できることは何かを考えます。

生前贈与をシミュレーション(相続人が3人の場合)

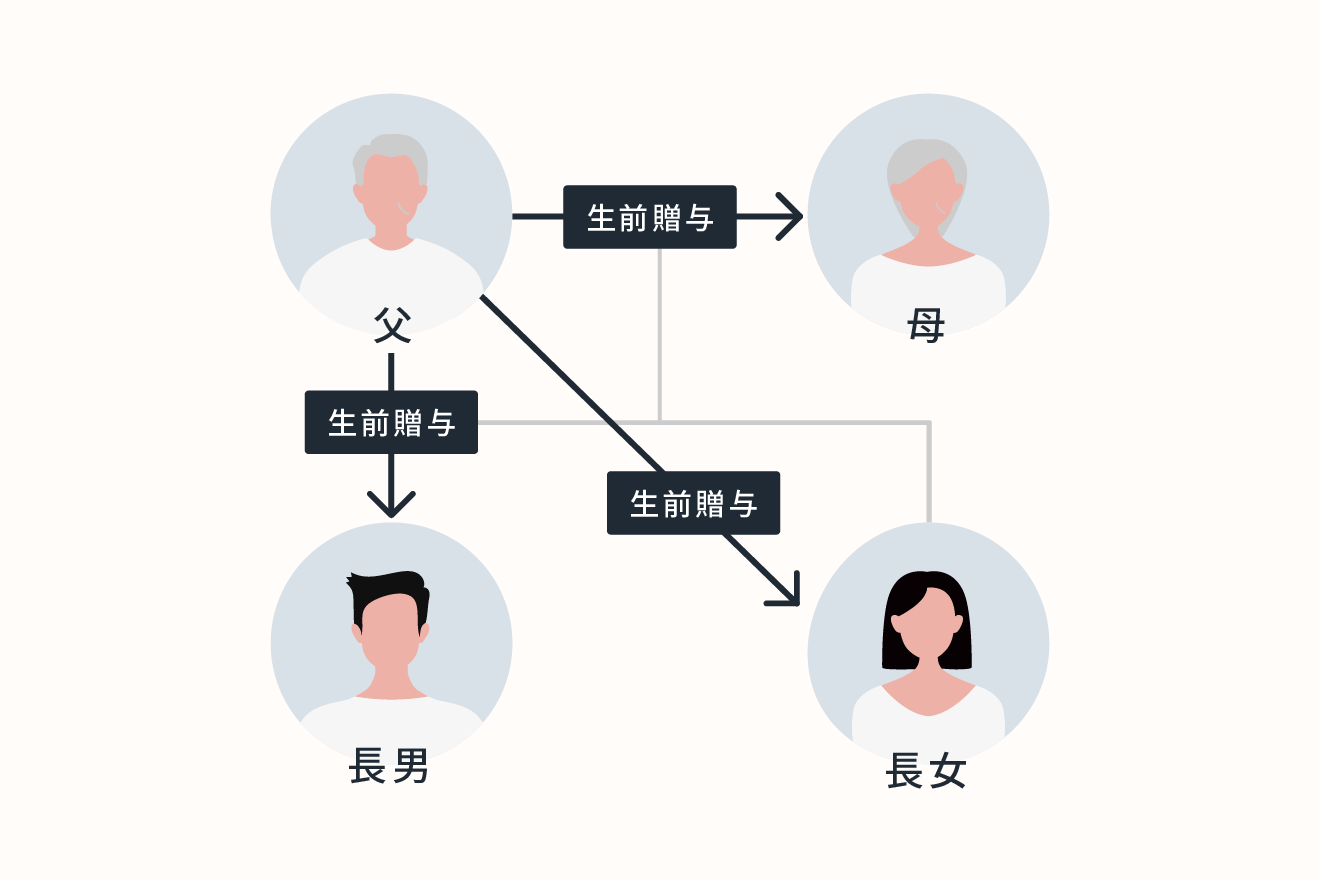

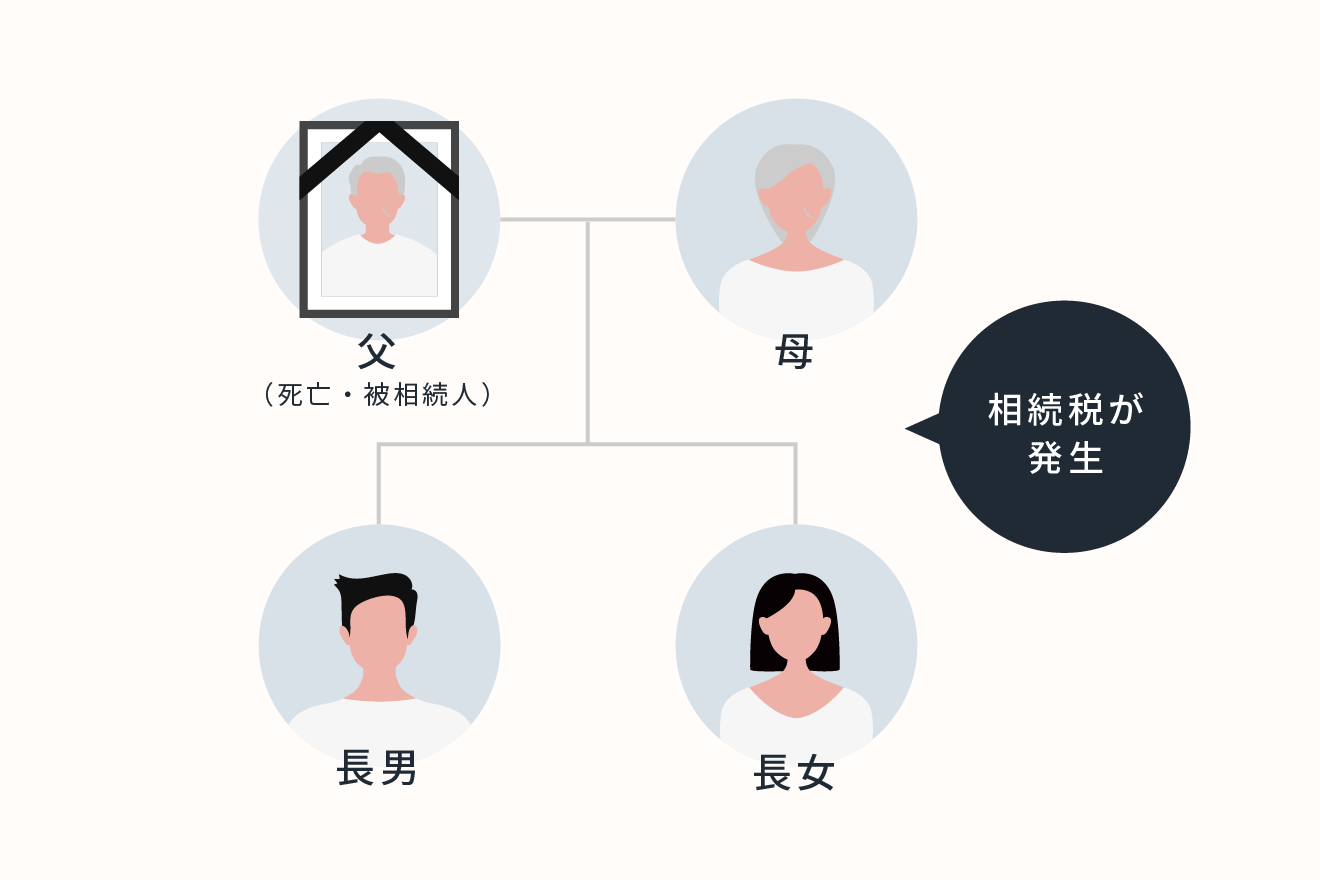

シミュレーションでは、財産を所有する父(推定被相続人)・母・その夫婦の子どもが2人いる、4人家族とします。予想される税制度の変更があった場合、死亡時に課税される金額にどのくらいの違いが出てくるのか、現行の税制度と比較します。

推定被相続人1人(父)と相続人3人(母・長男・長女)

財産を所有する父は、生前に家族3人に財産を贈与します。父の死亡時である相続時点での財産総額が、3億円、5億円、7億円それぞれの場合でシミュレーションしていきます。

持ち戻しの期間が3年から10年に?

現在の課税ルールでは、暦年課税による贈与のうち、「相続開始前3年以内に贈与されたもの」は、3年以内であれば「贈与税がかかっていたかどうかに関係なく」相続税に加算される(持ち戻しといいます)ことになっています。

参照:No.4161 贈与財産の加算と税額控除(暦年課税)|国税庁

財産を持っている人が死亡した時点で、「その死亡の日からさかのぼって3年前の日から死亡の日までの間に贈与された財産」は、相続税の対象、つまり課税対象となります(持ち戻し)。そのため持ち戻しの年数が3年から増えるということは、課税対象の金額が増えるということになります。

専門家の間で予想されているのは、持ち戻しの期間が、3年から10年になるという予測です。

なお相続と贈与に関する現行の税制については、前回の記事をご参照ください。

相続発生時(父が死亡した時点)の財産が3億円ある場合

暦年課税(暦年贈与)を選択して、父が生前、長年にわたり3人に贈与し、相続時(父の死亡時)の財産が3億円だった場合のシミュレーションです。

生前に贈与する年額は、非課税分の110万円までとは限りません。被相続人の財産規模、相続人の人数によって、贈与する金額は変動するものです。ここでは3つのパターンで違いを見てみます。

3人への毎年の贈与額が、非課税分のみの「110万円」の場合と、非課税分「110万円に課税分200万円をプラスした合計贈与額310万円」、非課税分「110万円に課税分400万円をプラスした合計贈与額510万円」だった場合、相続税の金額の違いは以下の通りです。

(単位:円)

| 生前贈与額 | 相続税(相続人3人の合計金額) | ||

|---|---|---|---|

| 【現状】 3年持ち戻し |

【改正予想】 10年持ち戻し |

差額 (負担が増える) |

|

| 110万 | 30,655,400 | 35,510,400 | 4,855,000 |

| 310万 | 34,432,000 | 48,414,600 | 13,982,600 |

| 510万 | 38,252,800 | 61,817,800 | 23,565,000 |

生前贈与額が毎年110万円の場合

現行ルールである持ち戻しの年数が3年の場合には、課税対象に持ち戻しされる金額は3人分を合計して990万円です。

それが持ち戻しの年数が10年になると、課税対象として持ち戻しとなる金額は3,300万円に増えます。母・長男・長女にかかる相続税の差は、約490万円増えることになります。

生前贈与額が毎年310万円の場合

生前贈与額110万円の場合と同様、持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は2,790万円から9,000万円に増えます。

3人にかかる相続税の差は、約1,400万円増えることになります。

生前贈与額が毎年510万円の場合

同様に、持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は4,590万円から1億5,300万円に増えます。

3人にかかる相続税の差は、約2,400万円増えることになります。

相続時の財産が5億円ある場合

遺産相続時(父の死亡時)に相続財産が5億円あった場合、それまで毎年、生前贈与を下記の金額で行っていた場合の、相続人3人合計の相続税の違いです。

(単位:円)

| 生前贈与額 | 相続税(相続人3人の合計金額) | ||

|---|---|---|---|

| 【現状】 3年持ち戻し |

【改正予想】 10年持ち戻し |

差額 (負担が増える) |

|

| 110万 | 68,091,400 | 74,060,000 | 5,968,600 |

| 310万 | 72,737,800 | 89,772,200 | 17,034,400 |

| 510万 | 77,414,200 | 105,788,600 | 28,374,400 |

生前贈与額が毎年110万円の場合

持ち戻しの差による金額の差は、上記3億円の相続財産がある場合と同額です。3人分の課税対象として持ち戻しとなる金額を合計します。持ち戻しの年数が3年の現行ルール990万円から持ち戻しの年数が10年になると3,300万円に増えます。

遺産の相続財産が5億円だった場合、母・長男・長女にかかる相続税の差は、約600万円増えることになります。

生前贈与額が毎年310万円の場合

持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は2,790万円から9,000万円に増えます。

3人にかかる相続税の差は、約1,700万円増えることになります。

生前贈与額が毎年510万円の場合

持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は4,590万円から1億5,300万円に増えます。

3人にかかる相続税の差は、約2,800万円増えることになります。

相続時の財産が7億円ある場合

遺産相続時(父の死亡時)に相続財産が7億円あった場合、それまで毎年、生前贈与を下記の金額で行っていた場合の、相続人3人合計の相続税の違いです。

(単位:円)

| 生前贈与額 | 相続税(相続人3人の合計金額) | ||

|---|---|---|---|

| 【現状】 3年持ち戻し |

【改正予想】 10年持ち戻し |

差額 (負担が増える) |

|

| 110万 | 111,443,000 | 117,867,600 | 6,424,600 |

| 310万 | 116,446,400 | 134,692,200 | 18,245,800 |

| 510万 | 121,469,000 | 151,748,400 | 30,279,400 |

生前贈与額が毎年110万円の場合

持ち戻しの差による金額の差は、上記3億円・5億円の相続財産がある場合と同額です。3人分の課税対象として持ち戻しとなる金額を合計します。持ち戻しの年数が3年の現行ルール990万円から持ち戻しの年数が10年になると3,300万円に増えます。

遺産の相続財産が7億円だった場合、母・長男・長女にかかる相続税の差は、約640万円増えることになります。

生前贈与額が毎年310万円の場合

持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は2,790万円から9,000万円に増えます。

3人にかかる相続税の差は、約1,800万円増えることになります。

生前贈与額が毎年510万円の場合

持ち戻し年数が3年から10年になると、課税対象として持ち戻される金額は4,590万円から1億5,300万円に増えます。

3人にかかる相続税の差は、約3,000万円増えることになります。

孫への贈与(相続人以外への贈与)も活用しましょう

2021年も残すところ2か月余りとなりましたが、「現在の税制が適用されているうちに生前の贈与をしておく」ことが、財産を次の世代に引き継ぐポイントなります。今回のシミュレーションには登場しませんでしたが、「孫」にあたる人物への相続は持ち戻しのルール適用がありません。そのため、長男や長女に子どもがいる場合には、贈与する人の対象を増やすことも考えられます。

詳しくは専門家に相談しましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード