公的年金にも税金がかかるの? 課税されるケースと税金の計算方法

高齢期にいくら年金がもらえるのか、気になる方も多いと思います。公的年金には原則税金がかかるため、実際の手取り額は少なくなってしまいます。この記事では公的年金から控除される「税金」について「課税されるケース」や「計算方法」について詳しく解説します。

公的年金は雑所得となり課税対象

公的年金には国民年金(老齢基礎年金)と、会社勤めの人の厚生年金(老齢厚生年金)の2種類があります。

これらの公的年金を受け取る際は、所得税法の雑所得に分類され、原則として所得税および住民税がかかります。

ただし、65歳未満でその年の公的年金等の受取金額が108万円に満たない方、65歳以上でその年の受取金額が158万円に満たない方にはかかりません(それぞれ基礎控除と公的年金等控除額の合計金額)。

公的年金とは

「公的年金等」に分類される年金は、主に以下のものがあります。

- 国民年金、厚生年金保険、国家公務員共済組合法などの法律の規定に基づく年金

- 一定の企業年金等(厚生年金基金、確定給付企業年金、企業型確定拠出年金)

- 個人型確定拠出年金(iDeCo)

これらは、老齢(高齢になったとき)および退職を支給要件とする年金です。

年金の受給金額は、国民年金が月額65,075 円・年額780,900円(令和3年度満額)です。厚生年金は、受給権者の平均受給額が国民年金分と合算で月額151,068円・年額1,812,816円(令和元年度実績)となっています。

つまり老後の収入が国民年金だけの場合には、課税されませんが、会社員として厚生年金に加入してきた人は課税対象となる方が多いということになります。

参考:令和元年度 厚生年金保険・国民年金事業の概況 │ 厚生労働省年金局(PDF)

公的年金はいくらもらえる? 年金の支給額と不足分を準備する方法

遺族年金と障害年金は非課税

遺族年金と障害年金も公的年金ですが、所得税および復興特別所得税の課税対象ではないため、非課税となります。

公的年金等控除額を差し引いて計算

課税の対象となる「公的年金等に係る雑所得」を求めるには、「公的年金等の収入金額」から「公的年金等控除額」を差し引きます。

年齢や収入金額によって違っており、計算には「公的年金等に係る雑所得の速算表」を使います。

【公的年金等にかかる雑所得の計算式】

【公的年金等に係る雑所得の速算表】

公的年金等に係る雑所得の速算表(令和2年分以後)

公的年金の雑所得以外の合計所得金額が1,000万円以下の人

65歳未満

| 公的年金等の収入金額の合計額(a) | 割合(b) | 控除額(c) |

|---|---|---|

| 600,000円以下 | 所得金額ゼロ | |

| 600,001円から1,299,999円まで | 100% | 600,000円 |

| 1,300,000円から4,099,999円まで | 75% | 275,000円 |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 |

| 10,000,000円以上 | 100% | 1,955,000円 |

65歳以上

| 公的年金等の収入金額の合計額(a) | 割合(b) | 控除額(c) |

|---|---|---|

| 1100,000円以下 | 所得金額ゼロ | |

| 1,100,001円から3,299,999円まで | 100% | 1,100,000円 |

| 3,300,000円から4,099,999円まで | 75% | 275,000円 |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 |

| 10,000,000円以上 | 100% | 1,955,000円 |

例えば65歳以上で、公的年金以外収入がなく「公的年金等の収入金額」が350万円の場合には、「公的年金等に係る雑所得の金額」は235万円となります。

【計算例】

源泉徴収されるケース

65歳未満でその年の年金の支給額が108万円以上の方や、65歳以上で158万円以上の方は、日本年金機構から「国民年金・厚生年金保険」が振り込まれる際、年金から「所得税および復興特別所得税」が源泉徴収されます。

支給額がそのまま課税所得になるのではなく、基礎控除、扶養控除などの各種所得控除や介護保険、国民健康保険料等の社会保険料を差し引いたものが課税所得金額となり、これに一律5.105%をかけて税額を算出します。

なお配偶者控除等の各種控除を受けるには「公的年金等の受給者の扶養親族等申告書」を忘れずに提出しましょう。

【源泉徴収額の計算式(1)】

参考:申告書を提出した場合の源泉徴収税額は、どのように計算するのですか。|日本年金機構

*国民年金は、年に6回、偶数月に2カ月分が支給されます。

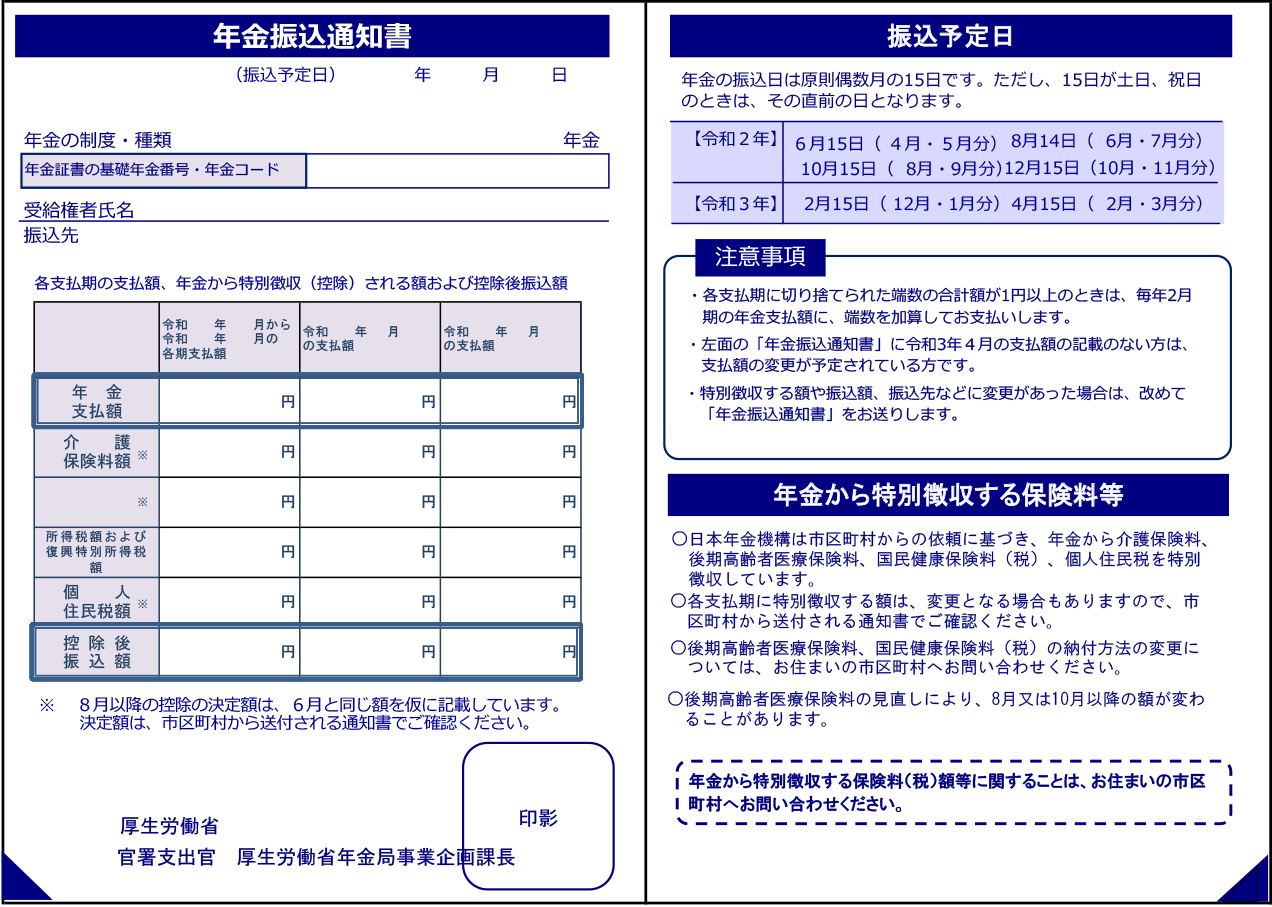

実際に控除される額は「日本年金機構」から毎年6月に送付されてくる「年金振込通知書」で確認することができます。

引用:年金振込通知書|日本年金機構

また、「国民年金・厚生年金」以外で公的年金等に分類される年金は、年金給付の都度、年金額に対して一律7.6575%の所得税が源泉徴収されます。

具体的には「企業型確定拠出年金」「確定給付企業年金」「個人型確定拠出年金」等です。例えば企業型確定拠出年金の受け取り方法で「年金」を選んだ場合が該当します。

【源泉徴収額の計算式(2)】

参考:年金と税金|連合会からの年金給付制度|企業年金連合会、参照: 給付金をお受け取りになる方 | 日本インベスター・ソリューション・アンド・テクノロジー株式会社

確定申告は必要? 申告の方法とは

一定の金額を超える公的年金等を受け取るときは、所得税及び復興特別所得税が源泉徴収されますが、年末調整が行われないため、確定申告をして1年間の税金の過不足を精算する必要があります。

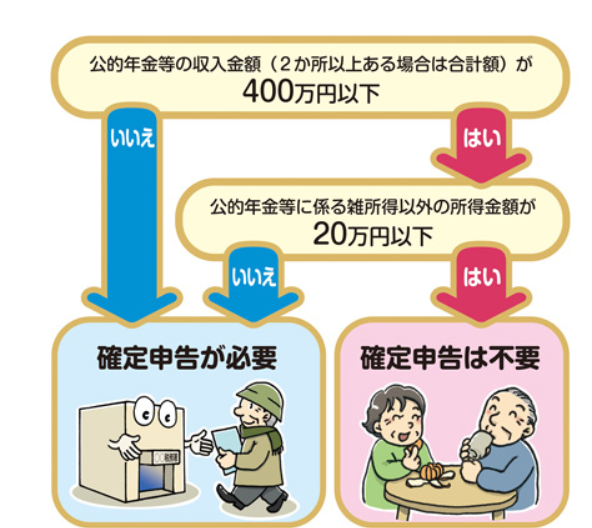

確定申告不要制度に該当すれば必要ない

公的年金受給者の確定申告の負担を減らすため、公的年金等に係る「確定申告不要制度」があります。具体的には、以下のいずれにも該当する場合は、確定申告の必要はありません。

(1)公的年金等の収入金額の合計額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる

(2)公的年金等に係る雑所得以外の所得金額が20万円以下である

引用:ご存じですか? 年金受給者の確定申告不要制度 | 暮らしに役立つ情報| 政府広報オンライン

年金受給のほかに給与所得がある場合は必要

公的年金が400万円以下であっても、公的年金以外に給与所得や個人年金、不動産所得などの収入が20万円以上ある方は、確定申告が必要です。

また、確定申告をする義務のない方でも、年金には年末調整の仕組みがないため、下記1〜5に該当する方は確定申告をして、源泉徴収された所得税及び復興特別所得税から還付を受けましょう。

(1)住宅ローンを利用して家を取得した場合

(2)一定額以上の医療費を支払った場合

(3)災害や盗難にあった場合

(4)年の途中で退職し、再就職していない場合

(5)ふるさと納税をした場合(ワンストップ特例制度を利用しないとき)

私的年金の受け取りに発生する税金

ここまでは公的年金等の税金について見てきました。次に私的年金「個人年金保険」の課税関係について見ていきます。

年金形式で受け取る場合と一括で受け取る場合では発生する税金が違いますので、それぞれ解説します。

年金形式で受け取る場合

契約者と年金受取人が同じ人の場合、年金形式で毎年受け取る(支払といいます)場合には公的年金等以外の雑所得として税金が課税されます。

雑所得の金額は、その年中に支払を受けた年金の額から、その金額に対応する払込保険料又は掛金の額を差し引いた金額となります。

【公的年金等以外の雑所得の計算式】

- 収入金額=公的年金以外の年金の支払(受取)金額+剰余金や割戻金

- 必要経費=公的年金以外の年金の支払金額×(保険料または掛金の総額÷年金の支払総額または支払総額の見込み額)

そして年金が支払われる際に雑所得の額に対し、所得税及び復興特別所得税が源泉徴収されます。ただし、年金の年額からそれに対応する保険料又は掛金の額を控除した残額が25万円未満の場合には、源泉徴収されません。

【源泉徴収額の計算式】

参考:No.1610 保険契約者(保険料の負担者)である本人が支払を受ける個人年金|国税庁

一括で受け取る場合

契約者と年金受取人が同じ人の場合、個人年金保険を一括して受け取る場合には年金を一括で受け取った場合は、一時所得の扱いとなります。

【一時所得の計算式】

受取金額から払込保険料と特別控除の50万円を差し引くことができます。そしてその金額の1/2に相当する額が一時所得となります。

一時所得は給与所得や不動産所得など、ほかの所得の金額と合計して総所得金額を求めたあと、納める税額を計算します。そのため総所得金額に応じた税率で計算し、確定申告をします。

保険料支払者と受取人が別のときは贈与税も

契約者(保険料負担者)と年金受取人が異なる場合には「贈与税」になります。年金として受け取る場合は、年金を受け取る権利を契約者から年金受取人に贈与されたとみなされ、年金開始時点での「年金受給権の評価額」が「贈与税」の対象となります。

そして毎年の年金の受け取りは「雑所得」となります。年金を一括で受け取る場合は、受取金額の全額が「贈与税」となります。贈与税の税率は所得税よりも高いため、契約者と年金受取人を同一人とする方がおすすめです。

年金だけでの生活は苦しい?

公的年金等を受け取る際には、税金以外にも介護保険料および国民健康保険料または後期高齢者医療保険料も引かれます。

そのため、実際の手取り額は「ねんきん定期便」等で見る予定額よりも少なくなり、年金だけでは生活は苦しくなる可能性もあります。それでは高齢期における収入確保について考えてみましょう。

【ねんきん定期便の見方】将来受け取れる金額をチェックしよう!

ゆとりがあると感じている世帯はわずか

定年を迎え、高齢期は給与収入がなくなるため、年金からの収入とこれまでの貯蓄を取り崩していくことになります。

子育てが終わることで教育費や子どものためのお金はかからなくなりますが、夫婦の基本生活費や交際費がかかります。高齢夫婦無職世帯の家計収支(家計調査年報2019年)によると、平均で毎月3万3,000円の赤字となっています。

年齢を重ねるごとに医療費や介護費もかかるようになり、余暇などのゆとりのために回せるお金は少なくなります。

参考:家計調査年報(家計収支編)2019年(令和元年)Ⅱ 総世帯及び単身世帯の家計収支(PDF)

仕事を続けるか、投資で収入を得るか

高齢期の赤字を埋める手段は主に2つあります。まずは、働いて収入を得ること。

定年後もこれまで勤めてきた会社で継続雇用として働く、またはマンション管理人や交通整理など短時間のパートをする、定年後に起業して個人事業主として働くなどの選択肢があります。仕事の継続は健康で働けることが前提です。

もうひとつは投資で収入を得ることです。

若いうちに収入の中から貯蓄をして、貯蓄に余裕が出てきたら、しばらく使う予定のない余裕の資金から投資をしていきます。

一定額を継続的に投資資金に回し、時間をかけて資産を形成していきましょう。長期的な投資対象に向いているものとしては株式や不動産などがあります。

株式投資で老後の準備をした場合

株式の場合は、投資した資金を上手に売却し、預金化して取り崩します。売却のタイミングは2通りあり、投資資金をまとめて売却し、すべて預金化して使っていく方法と、投資資金の運用を続けながら、一定の額または一定の率で売却し、預金化して使っていく方法があります。いずれも売却時に損失が出ないよう出口戦略が大切です。

区分マンション投資で老後の準備をした場合

区分マンションの投資の場合は、保有期間中の家賃が収入となります。支出は物件の購入時に組むローンの支払いと修繕費の積み立てや固定資産税などの維持費です。家賃収入からそれらの経費を引いて残りが実収入となります。

ローンの支払いが終われば、維持費と税負担以外は実収入となりますので、年金のように毎月一定額の収入となります。早めに準備して定年前に繰上返済をしておくことが大切です。

不動産投資は老後の年金代わりになるのか?

老後に年金以外の収入を確保しよう

公的年金は老後の大切な収入源です。しかし今後も高齢化が進み社会保険料の増加などにより、年金の手取り額は減っていくことが予想されます。

また物価上昇による貨幣価値の目減りについても考慮しなくてはなりません。そのため預金だけではなくインフレに強い投資先へ投資して資金を守ることも必要です。

まずは投資先のリスクについて理解することから始めましょう。そして将来受け取る公的年金にプラスして、老後に収入が得られるための手段を早めに確保したいですね。

いくらあれば安心? 老後資金の目安を教えます

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: 引用:

引用: