不動産投資は節税にならない? 仕組みと節税効果が高い人を解説

収入が増えると所得税や住民税が上がるため、「手元に残るお金を少しでも増やすために、節税対策があったら取り組みたい」と考える方も多いのではないでしょうか?

不動産投資は、節税対策にも効果があるらしいとして注目を集めています。ただし、不動産投資は、誰でも節税効果を得られるわけではなく、効果を高めるためには税制への理解と適切な不動産の運用が肝心です。

本記事では、不動産投資で節税できる仕組みや効果が期待できる人の特徴、効果を高めるポイントを解説します。

不動産投資は節税対策になる? 3つの税と仕組み

不動産投資は、ポイントを押さえた運用によって節税効果を感じられることがあります。ただし、購入する方の収入(所得)や購入する物件によって節税効果は変動します。そのため、あらかじめ税制に関する知識を身につけたうえで、物件を選ぶことが大切です。

まずは、不動産投資で節税に関わる3つの税とその仕組みを解説します。

- 所得税:損益通算を活用できる(住民税にも影響あり)

- 相続税・贈与税:評価額を圧縮できる

- 法人税:不動産投資にかかる費用を経費として計上できる

節税の仕組みを理解して、効果的な運用を目指しましょう。

なお、動画や関連記事でも詳しく解説しているので、あわせてご覧ください。

1. 所得税:損益通算を活用できる(住民税にも影響あり)

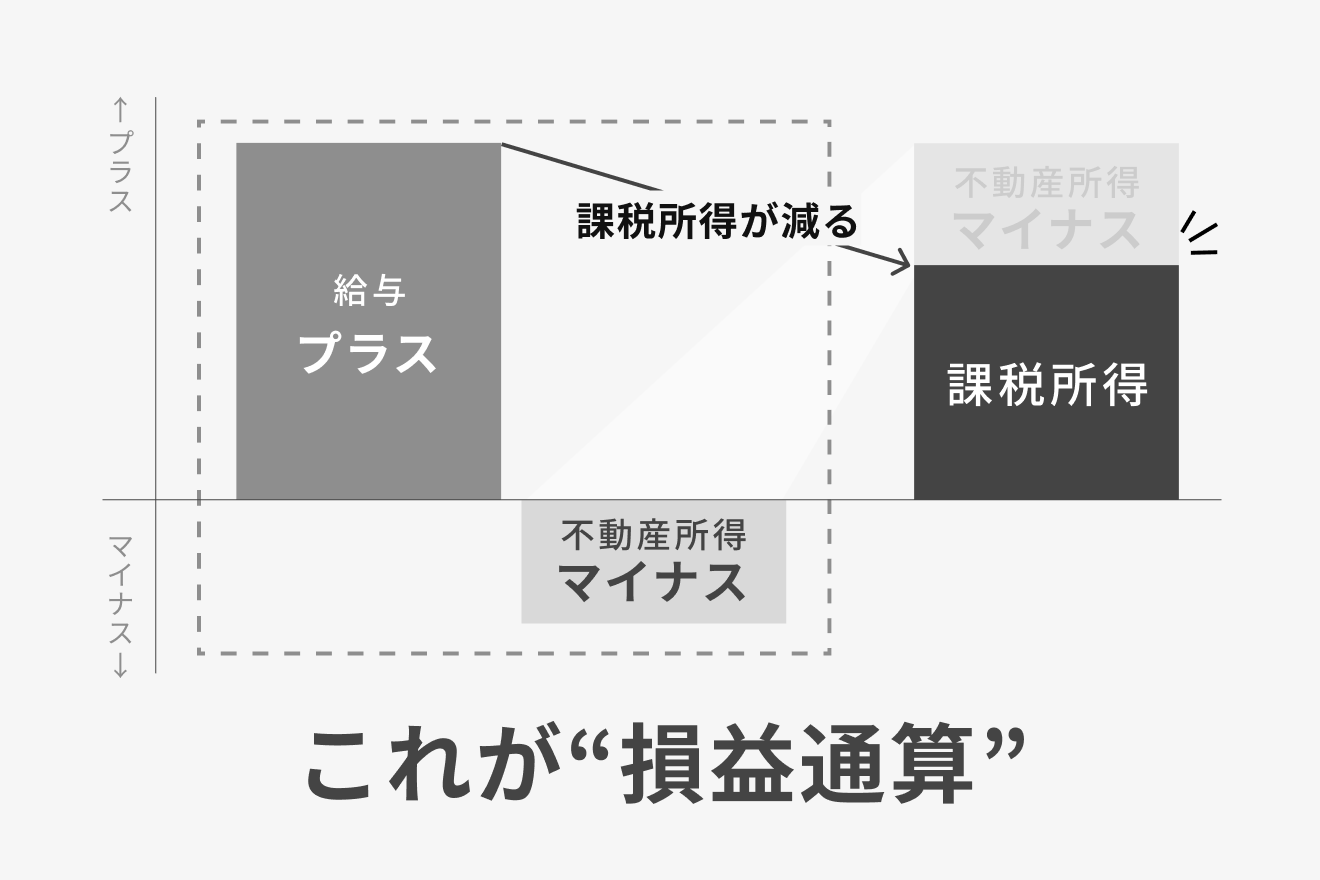

損益通算とは、会社からもらう給与と不動産投資の損失を合算して、課税所得を計算する仕組みです。不動産所得が赤字(マイナス)であれば、給与所得から赤字分を引いて課税所得を算出できます。

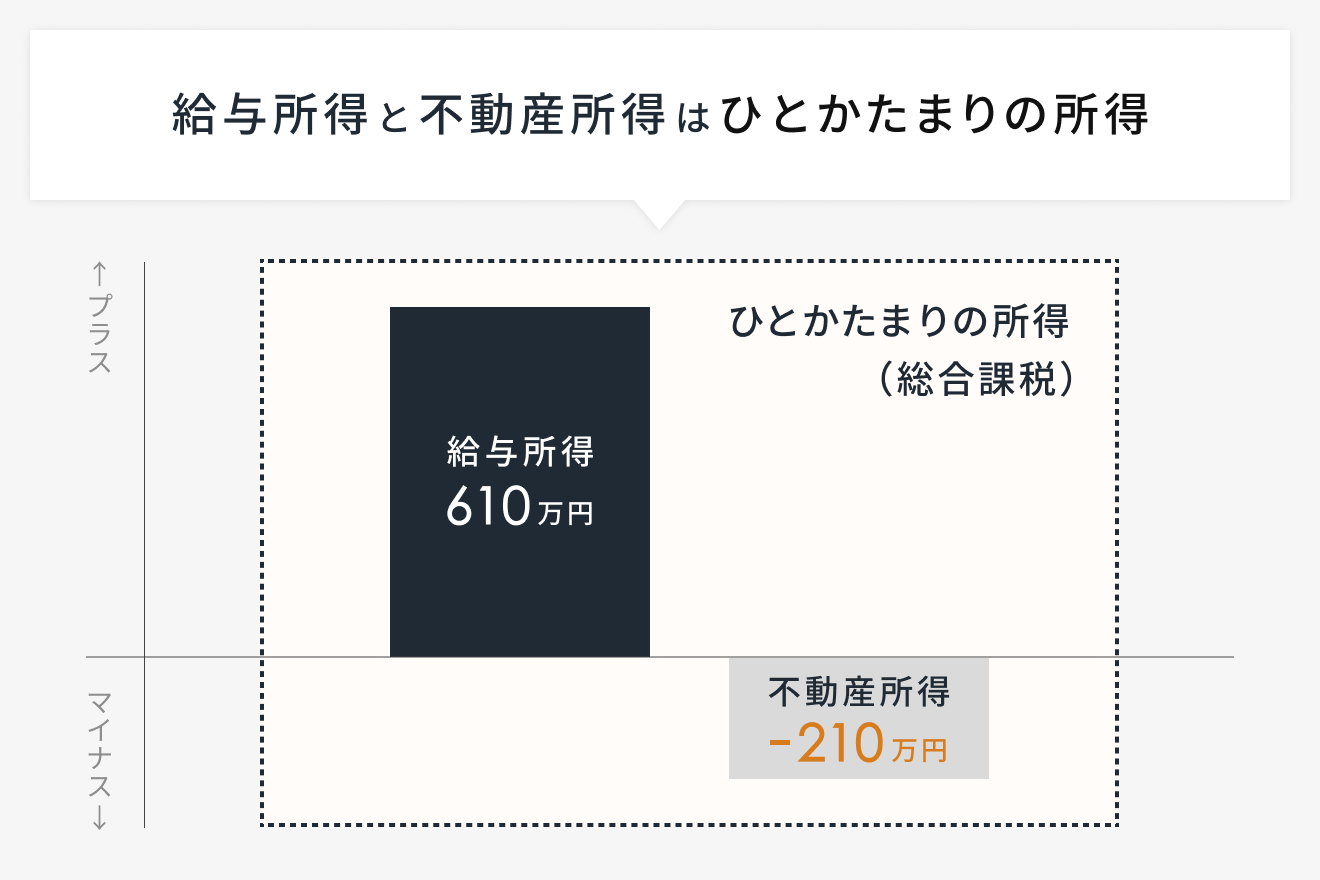

不動産投資で利益が出た場合、その不動産所得には所得税がかかります。不動産所得は、課税ルール上、給与所得などと合わせて「ひとかたまりの所得(総合課税)」として所得税を計算するのがルールです。

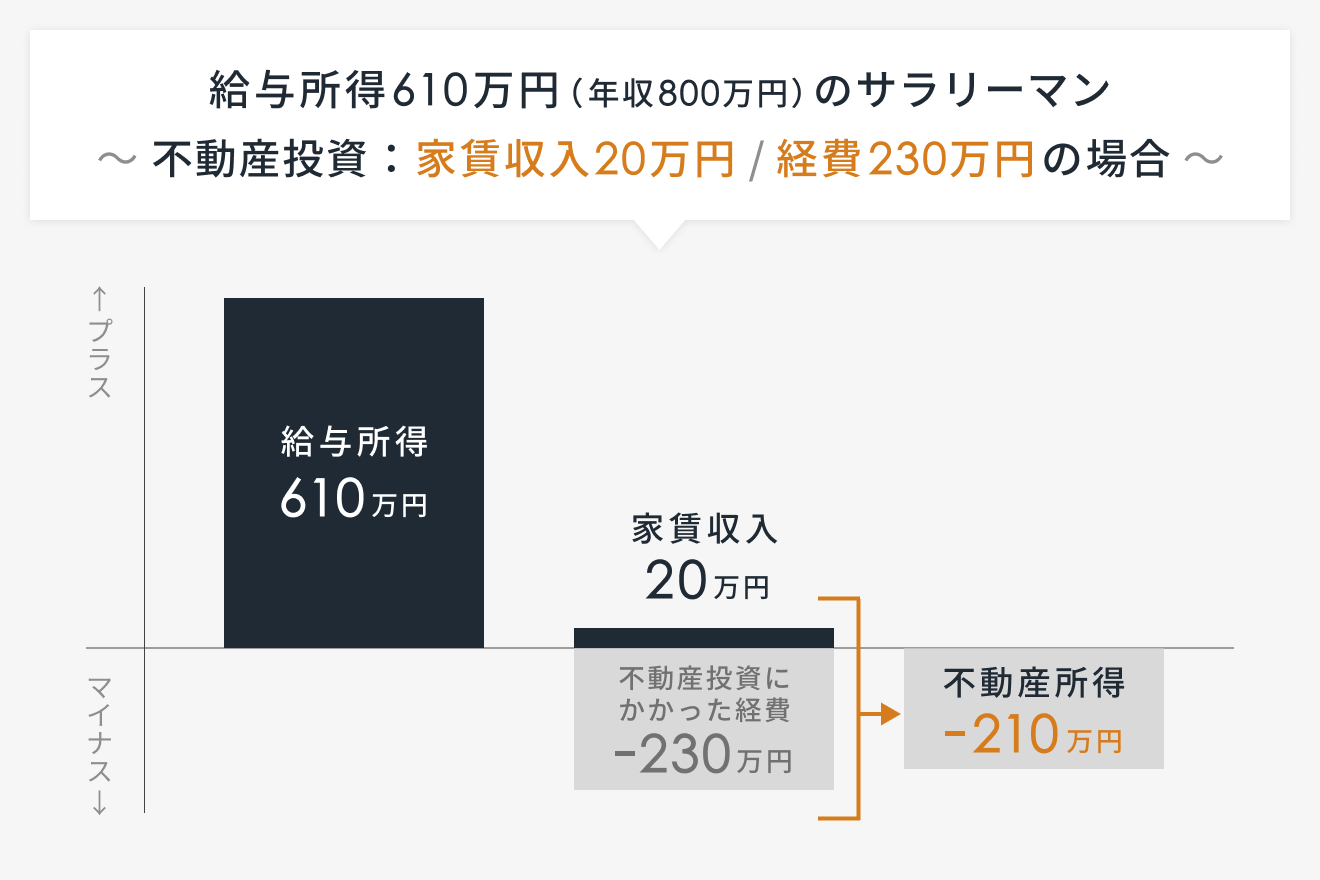

不動産投資を始めたばかりの頃は、初期費用など多くの出費があるため、不動産の家賃収入よりも経費が上回り、赤字になることがあります。

この場合、損益通算を利用して、勤務先の会社から受け取る課税所得から不動産所得のマイナスを相殺することが可能です。

たとえば、給与所得610万円(年収800万円)のサラリーマンが不動産投資を始めた初年度、不動産収入20万円に対して購入時の初期費用が230万円かかったとします。

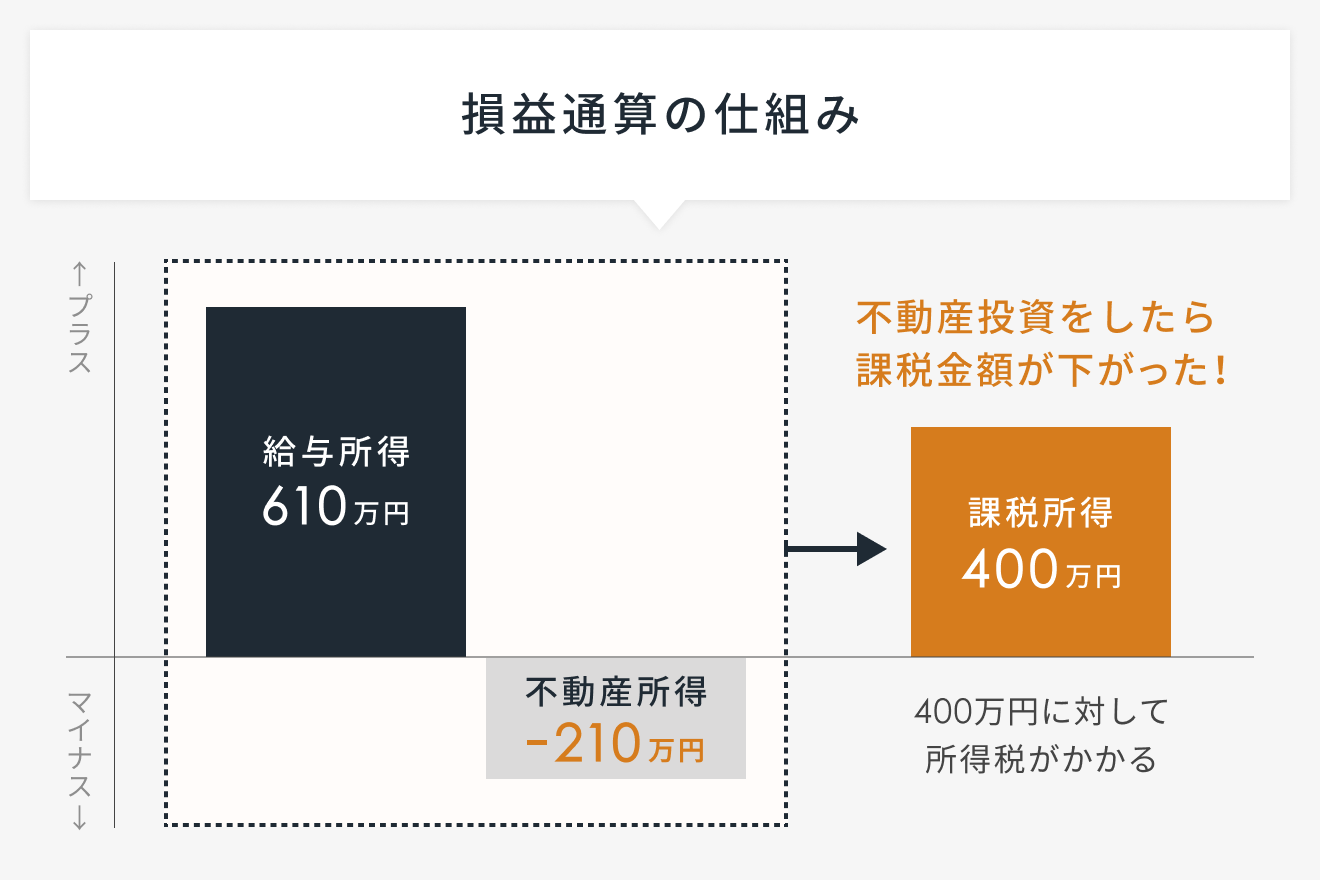

給与と不動産の所得をひとかたまりとして考えるので、不動産投資の損失分をサラリーマンの給与所得(課税所得)からマイナスできることになり、結果として納税額が減る仕組みです。

先ほどの例のサラリーマンが不動産投資を始めて確定申告をすると、課税される所得金額は610万円ではなく400万円となります。

サラリーマンの給与は、あらかじめ所得税が源泉徴収されており、会社が代わりに所得税を納める仕組みです。損益通算によって課税所得が減った場合、会社経由で先に納めていた税金は払いすぎていることになります。

そのため、確定申告をすることで、払いすぎた所得税の還付を受けることが可能です。

なお住民税は、国税の所得税が確定した後、市区町村側で計算されます。基本的には所得税の計算ルールと連動します。

そのため、所得税がマイナスになるのであれば、住民税もマイナスになり、節税効果が波及します。

2. 相続税・贈与税:評価額を圧縮できる

一般的に、不動産は現金よりも相続・贈与時の評価額が低くなるため、相続税や贈与税の課税対象となる金額(課税財産)が小さくなります。

その結果、将来的に不動産を受け取る相続人の税負担が軽くなり、節税効果が期待できます。

贈与の場合は、財産を受け取る側が不動産取得税と登録免許税を収めることになりますが、早めに財産を分散させることで長期間考慮した上での節税を目指します。

相続税や贈与税は、「財産の評価額」に対して課税される仕組みです。そのため、相続や贈与が発生したとき、国税庁が定めた「財産評価基本通達」に沿って、対象となる財産を評価します。

現金を相続・贈与するときは、そのままの金額が評価額となります。たとえば、相続人が1人で1,500万円の現金を相続する場合、財産評価額は1,500万円です。

一方、不動産を相続・贈与する場合、土地は路線価、建物は固定資産税評価額をもとに不動産価額が評価されます。

一般的に土地は8割程度、建物は7割程度の評価になることが多いです。販売価格1,500万円(土地800万円、建物700万円)の不動産は、1,130万円程度の評価額となります。

また、建物を賃貸用に貸し出していると、借地権や借家権の影響でさらに評価額が下がり、下記計算の通り850万円ほどになります。

【貸家建付地の評価の場合(借地権割合70%、借家権割合30%)】

(800万円の土地×80%×(1-70%×30%))+(700万円の建物×70%×(1-30%))=848万円

現金や預貯金などは、相続や贈与のときにそのままの金額が課税対象となるため、相続税・贈与税の負担が大きくなりがちです。

しかし、これらの資産を不動産に置き換えておくことで評価額を抑えられるため、相続税や贈与税を節税しつつ、資産を次世代へ引き継げます。

3. 法人税:個人の所得税より税率が低くなるケースがある

サラリーマンであれば「個人」で不動産投資をする方も多いですが、「法人」で不動産投資をすることで節税になるケースもあります。

小規模であれば法人税の節税メリットはないものの、もともと給与所得が多い人で不動産所得の規模が一定以上に大きくなれば、個人より法人の方が所得税を抑えられる場合があります。

なぜなら、個人の所得税・住民税は累進課税により最大税率が55%(所得税最大45%+住民税10%)になるのに対し、法人税の税率はそれよりも低く設定されているためです。

たとえば、給与所得が2,000万円を超える人が、不動産投資用の法人を設立して物件を所有した場合を考えてみましょう。不動産投資によってその法人に400万円以下の利益が出た場合、その法人にかかる実効税率(法人実効税率)は約22%となります。

所得税の税率

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

法人税の税率(資本金1億円以下の法人)

| 課税所得 | 法人税 |

|---|---|

| 所得800万円以下部分 (適用除外事業者以外の法人) |

15% |

| 所得800万円以下部分 (適用除外事業者) |

19% |

| 所得所得800万円超の部分 | 23.2% |

| 法人実効税率 法人の利益に対して課される法人税・法人住民税・事業税などを合計した税負担割合のことです。 |

| 累進課税 課税対象額が増えるほど、より高い税率を課する課税方式のことです。 |

不動産投資の節税効果が期待できる人の特徴

不動産投資の節税効果が期待できる人の特徴は、次のような税率となります。

- 所得税率が33%・40%・45%と税率の高い人

これらにあてはまる方は、不動産投資による節税効果を感じやすくなります。ご自身があてはまるかどうかをチェックしてみてください。

不動産投資が節税になる人、ならない人の特徴

所得税率が33%・40%・45%以上の人

すでに所得税率が33%・40%・45%以上の方は、現状の税負担が重い分、不動産投資による節税効果のインパクトが大きくなります。たとえば、所得税率が10%の方と45%の方の節税効果を比較してみましょう。

| 所得税率 | 10% | 45% |

|---|---|---|

| 課税所得 | 320万円 | 4,200万円 |

| 不動産投資による赤字額 | -100万円 | -100万円 |

| 節税額(※) | 約10万円 | 約45万円 |

※節税額=給与の所得税として先に納めていた分が還付される金額

上記のように、所得税率によって節税効果が大きく変わります。

日本の所得税は累進課税制度を採用しており、所得が増えるほど税率が高くなります。

不動産投資を始めると、初年度は特に経費がかかり、不動産所得が赤字になることがあります。給与の所得と不動産投資の赤字を損益通算することによって課税所得が圧縮される結果となります。

所得税率が23%以下でも損益通算することはできますが、税率が高い方に比べるとおさめる所得税額が少ないため、節税できる効果が少なくなります。

高所得者にとって不動産投資は節税になる?税理士が注意点を解説!

不動産投資における節税効果が高い物件の特徴

不動産投資の節税効果は、物件の特徴によっても変わります。不動産投資における節税効果が高い物件の特徴は、次のとおりです。

- 建物割合が高い物件

- 木造

- 築古

1. 建物割合が高い物件のほうが減価償却を活用しやすい

建物割合が高い物件は、減価償却費を多く計上できるため、節税効果が高まりやすい傾向があります。

減価償却とは、建物や設備などのように、時間とともに価値が下がっていく資産の購入費用を、一度ではなく数年に分けて経費として計上する仕組みです。不動産を購入した場合、建物部分の価格を耐用年数に応じて毎年少しずつ経費にできるため、課税される所得を抑え、節税につなげられます。

不動産価格は土地と建物に分かれており、土地部分は減価償却の対象外です。そのため、建物割合が高い物件ほど、減価償却費を多く計上でき、節税効果を高められます。

建物割合が高い物件は、土地価格が安いエリアで見つかることが多いですが、節税だけを考えた物件選びは収益性を損なうおそれがあるためエリア選びは慎重に行う必要があります。

2. 木造のほうが減価償却費を高く取りやすい

木造の建物は耐用年数が短いため、1年あたりの減価償却費を高く取りやすく、節税効果を高められます。

| 構造(住宅用) | 耐用年数 | |

|---|---|---|

| 木造・合成樹脂造 | 22年 | |

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造 | 47年 | |

| れんが造・石造・ブロック造 | 38年 | |

| 金属造 | 骨格材の肉厚が4mm超 | 34年 |

| 骨格材の肉厚が3mm超、4mm以下 | 27年 | |

| 骨格材の肉厚が3mm以下 | 19年 | |

3. 築古のほうが早期に節税効果を得られる

不動産投資では、新築よりも築古のほうが早期に節税効果を得られる傾向があります。

建物は耐用年数に応じて減価償却しますが、築古物件はすでに耐用年数が経過していることが多く、残存耐用年数が短くなります。短期間での計上となることで減価償却費を多く計上でき、課税所得を抑えられるため、早期に高い節税効果を得ることが可能です。

なお、残存耐用年数の計算方法は2通りあります。

| ケース | 計算式 |

|---|---|

| 法定耐用年数を すべて経過している場合 |

法定耐用年数×20% |

| 法定耐用年数の 一部だけが経過している場合 |

(法定耐用年数-経過年数)+(経過年数×20%) |

不動産投資の節税効果はいくら? シミュレーション例

ここでは、3つの年収パターンでシミュレーションします。

- 所得税の節税効果

- 住民税の節税効果

なお、今回のシミュレーションでは、以下の前提条件に従って計算しています。

|

ご自身の年収に置き換えて、節税効果を検証してみてください。

1. 所得税の節税効果

今回のシミュレーションでは、所得税の節税効果が以下のようになりました。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 節税額 | 約3万円 | 約10万円 | 約13万円 |

この結果にたどり着くためには、次の手順で計算を進めて節税額を割り出す必要があります。

- 給与所得の所得税を算出する

- 不動産所得を損益通算したあとの所得税を算出する

- 「給与所得の所得税」から「損益通算後の所得税」を引く

今回は、年収が660万円・1,400万円・2,400万円の3パターンで実際に計算をしてみました。

1-1. 給与所得の所得税を算出する

まずは、給与所得のみに対して発生する所得税を算出します。課税所得を算出するためには、次の式を使います。

この式を使って算出した所得税額は、次のとおりです。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 基礎控除額※ | 68万円 | 58万円 | 58万円 |

| 給与所得控除額※ | 176万円 | 195万円 | 195万円 |

| 社会保険料※ | 約102万円 | 約160万円 | 約180万円 |

| 課税所得 | 約314万円 | 約987万円 | 約1,967万円 |

| 所得税率 | 10% | 33% | 40% |

| 所得税・復興税額※ | 約22万円 | 約176万円 | 約518万円 |

※令和7年度税制に基づいて試算。社会保険料は健康保険料・厚生年金保険料・雇用保険料・介護保険料(東京都)

基礎控除額の表

| 合計所得金額 | 基礎控除額 |

|---|---|

| 132万円以下 | 95万円 |

| 132万円超336万円以下 | 88万円 |

| 336万円超489万円以下 | 68万円 |

| 489万円超655万円以下 | 63万円 |

| 655万円超2,350万円以下 | 58万円 |

| 2,350万円超2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

参照:令和7年度税制改正による所得税の基礎控除の見直し等について|国税庁

給与所得控除額の表

| 給与等の収入金額 | 給与所得控除額 |

|---|---|

| 1,900,000円まで | 650,000円 |

| 1,900,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

参照:令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)|国税庁(PDF)

1-2. 不動産所得を損益通算したあとの所得税を算出する

所得税額を算出したら、不動産投資の赤字と損益通算をして、不動産投資をした場合の所得税額を算出します。計算式は、以下のとおりです。

この式を使って算出した所得税額は、次のとおりです。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 課税所得 | 約314万円 | 約987万円 | 約1,967万円 |

| 不動産所得 | △30万円 | △30万円 | △30万円 |

| 損益通算後の課税所得 | 284万円 | 957万円 | 1,937万円 |

| 損益通算後の所得税率 | 10% | 33% | 40% |

| 損益通算後の所得税額 | 約19万円 | 約166万円 | 約505万円 |

今回は、損益通算前と損益通算後で所得税率が変わっていませんが、赤字が大きいと税率が下がることもあります。

1-3. 「給与所得の所得税」から「損益通算後の所得税」を引く

最後に、「給与所得の所得税」から「損益通算後の所得税」を引いて、節税額を算出します。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 給与所得の所得税 | 約22万円 | 約176万円 | 約518万円 |

| 損益通算後の所得税額 | 約19万円 | 約166万円 | 約505万円 |

| 節税額 | 約3万円 | 約10万円 | 約13万円 |

ご覧のように、所得税率が変わらなくても、節税効果を得られることがわかります。

サラリーマンの方が確定申告をすると、節税額分が還付されます。不動産投資を始めた初期は、赤字が大きくなることが多く収益性が低いものの、節税効果によって赤字の負担を軽減できます。

2. 住民税の節税効果

今回は、東京都のサラリーマンで、年収が660万円・1,400万円・2,400万円の3パターンをシミュレーションしてみました。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 節税額 | 約3万円 | 約3万円 | 約3万円 |

この結果にたどり着くためには、次の手順で計算を進めます。

- 給与所得の住民税を算出する

- 不動産所得を損益通算したあとの住民税を算出する

- 「給与所得の住民税」から「損益通算後の住民税」を引く

2-1. 給与所得の住民税を算出する

住民税を計算するときは、まず次の計算式で住民税の課税所得を算出します。

住民税の基礎控除は、以下のとおりです。

| 合計所得額 | 控除額 |

|---|---|

| 2,400万円以下 | 43万円 |

| 2,400万円超2,450万円以下 | 29万円 |

| 2,450万円超2,500万円以下 | 15万円 |

| 2,500万円超 | 0円 |

この計算式を使って、住民税の課税所得を算出してみました。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 給与所得控除額 | 176万円 | 195万円 | 195万円 |

| 社会保険料 | 約102万円 | 約160万円 | 約180万円 |

| 住民税の基礎控除額 | 43万円 | 43万円 | 43万円 |

| 住民税の課税所得 | 約339万円 | 約1,000万円 | 約1,982万円 |

※住民税の「調整控除」は考慮に入れず

続いて、以下の計算式を使って住民税を算出します。

住民税にはいくつか種類があり、不動産投資では「所得割」「均等割」「森林環境税」を使って計算します。

- 所得割:前年の所得金額に応じて課税される住民税

- 均等割:定額で課税される住民税

- 森林環境税:定額で課税される国税

|

参照:個人住民税|東京都

先ほど算出した住民税の課税所得を使って、損益通算前の住民税額を算出します。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 住民税の課税所得 | 約339万円 | 約1,000万円 | 約1,982万円 |

| 所得割額(A) | 約339万円×10% | 約1,000万円×10% | 約1,982万円×10% |

| 均等割額(B) | 4,000円 | 4,000円 | 4,000円 |

| 森林環境税(C) | 1,000円 | 1,000円 | 1,000円 |

| 住民税額 (A+B+C) |

約34万円 | 約101万円 | 約199万円 |

2-2. 不動産所得を損益通算したあとの住民税を算出する

次に、不動産所得を損益通算して、住民税を計算しましょう。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 不動産所得 | △30万円 | △30万円 | △30万円 |

| 住民税の課税所得 | 約309万円 | 約972万円 | 約1,951万円 |

| 損益通算後の住民税額※ | 約31万円 | 約98万円 | 約196万円 |

※所得割と均等割・森林環境税の合計

所得税と同様に、不動産所得がマイナスになればなるほど、住民税が下がります。

2-3.「給与所得の住民税」から「損益通算後の住民税」を引く

最後に、「損益通算前の住民税の課税所得」から「損益通算後の住民税の課税所得」を引いて節税額を算出します。

| 想定年収 | 660万円 | 1,400万円 | 2,400万円 |

|---|---|---|---|

| 損益通算前の住民税額 | 約34万円 | 約101万円 | 約199万円 |

| 損益通算後の住民税額 | 約31万円 | 約98万円 | 約196円 |

| 節税額 | 約3万円 | 約3万円 | 約3万円 |

なお住民税の所得割は一律10%と決まっていますが、均等割は自治体によって異なります。

不動産投資の節税効果を高める3つのコツ

不動産投資の節税効果を高めるためには、次の3つのコツを押さえた運用が大切です。

- 節税に適した物件を選ぶ

- 場合によっては法人化を検討する

- 諸費用を漏らさず経費計上する

1. 節税に適した物件を選ぶ

節税だけを目的にするならば、さきほど説明したとおり、

- 建物割合の多さ

- 木造かどうか

- 築古かどうか

がポイントになります。

出口戦略まで考慮し、不動産会社や税理士にも相談しながら物件を選ぶことが大切になります。

2. 場合によっては法人化を検討する

高所得者にとっては、法人化も視野に入ります。法人税率が所得税率よりも低くなるラインがあるからです。

ただし、法人化すると、会社設立費用や社会保険への加入、法人の住民税など何かと費用がかかります。専門家の税理士などと話し合い、不動産所得の規模と個人と法人での税率を比較して決めるのがよいでしょう。

3. 諸費用を漏らさず経費計上する

不動産投資では、諸費用を漏らさず経費計上することで課税所得を抑えられるため、節税効果を高められます。建物購入費のような高額な経費は一度に計上できませんが、減価償却を利用すれば数年にわたって少しずつ経費として計上でき、課税所得を抑えられます。

以下の例をもとに、減価償却費を計算してみましょう。

|

この場合、購入した年の翌年の確定申告では、2,000万円に減価償却率0.03をかけた60万円を12カ月分の6カ月(年の中途で購入したための月数按分、6/12)した30万円を、減価償却として経費計上します。

減価償却費以外にも、次の費用を経費として計上することが可能です。

|

不動産投資にかかった経費を漏らさず記録しておけば、課税所得をより抑えられるため、所得税や住民税の節税効果を高められます。

・不動産投資で見落としがちな固定資産税。計算方法や算出例で解説します

・不動産投資の経費どこまで落とせる?計上できる経費とNGまとめ

・不動産投資をするなら必ず理解したい、減価償却費とは?【基礎編】

・不動産投資で年収2,000万円超の人が考える、中古の建物を「躯体と設備」にわけた場合の減価償却シミュレーション

節税目的の不動産投資における3つの注意点

節税目的で不動産投資を行う場合は、次の3点に注意が必要です。

- 2年目以降の節税効果が下がる場合がある

- 不動産所得が赤字のとき通算損益できない項目がある

- 青色申告特別控除が使えない

1. 2年目以降の節税効果が下がる場合がある

初年度は、登録免許税や不動産取得税、仲介手数料などの初期費用をまとめて経費計上できるため、節税効果が大きくなりやすいのが特徴です。しかし、2年目以降は、これらの一時的な経費がなくなるため、初年度ほどの節税効果は見込めないケースが多くなります。

築古物件のように耐用年数が短い物件であれば、減価償却費を短期間で多く計上できるため、2年目以降も節税効果が続くことが多いです。一方で、築浅や新築物件は耐用年数が長く、減価償却費が少額になるため、2年目以降は初年度ほどの節税効果を感じられない場合があります。

2. 不動産所得が赤字のとき通算損益できない項目がある

不動産所得が赤字の場合、損益通算の対象にならない項目があるため注意が必要です。たとえば、土地を購入するときの借入金利息は、赤字の場合は損益通算できません。

損益通算を効果的に活用するためには、損益通算できない項目があることを理解したうえで、どこまでが節税対象になるかを確認することが大切です。

3. 青色申告特別控除が使えない

青色申告をした場合、青色申告特別控除として10万円もしくは最大65万円を控除できます。ただし、控除額を計上する前の時点で不動産所得がマイナスの場合は、青色申告特別控除を使えません。

また、控除上限は、控除額計上前の所得金額です。たとえば、青色申告特別控除前の所得が1万円で10万円の控除が使えたとすると、マイナス9万円になります。しかし、この9万円は切り捨てられてしまいます。

不動産投資で節税して資産形成を促進させよう!

不動産投資は、所得税や住民税、相続税・贈与税、法人税の節税効果があります。高所得者ほど節税効果が大きく、実感しやすいでしょう。

ただし、不動産投資は、節税効果だけではなく収益性にも注目しなければなりません。初期の赤字を乗り切ったあと、思うように収益を得られなければ、資産形成が思うように進まないためです。

そのため、物件選びのときは、節税効果の高さだけではなく、収益性や将来的な価格変動も考慮しましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード