不動産投資をするなら必ず理解したい、減価償却費とは?【基礎編】

不動産投資を始めたら、避けては通れない確定申告。初めて確定申告を行う際、申告書を作成する中で「減価償却費」が出てきます。この減価償却の理解と算出方法は、初心者の方なら必ず戸惑うはずです。難しいとあきらめずに、不動産投資を実践するすべての方に知っておいてほしい「減価償却費」を解説します。

不動産投資にかかるコストは経費計上できる

不動産投資事業には、固定資産税やマンションの修繕積立金および管理費など、一定のランニングコストがかかります。そしてこれらの費用は不動産投資事業にかかる経費として、確定申告の際に計上することができます。

・不動産投資のランニングコスト、いくらかかる?

・税金対策になる?不動産投資の仕組みを解説

不動産の建物価格は減価償却費として計上

基本的に経費は、前年にかかったものを翌年の確定申告時期に毎回計上します。

ここで、一つだけ例外があります。それは不動産購入の際にかかった建物価格です。不動産を購入した金額のうち「建物」部分の費用は、購入したタイミングで一度に計上することができません。購入費用を売主に全額支払ってはいるのですが、申告については一度にできないのです。

毎年、価値が減少する分だけ費用として計上する建物価格

建物は、「時間の経過とともに価値が減少する」と考えられています。

事業などの業務のために用いられる建物、建物附属設備、機械装置、器具備品、車両運搬具などの資産は、一般的には時の経過等によってその価値が減っていきます。このような資産を減価償却資産といいます。

引用:No.2100 減価償却のあらまし|国税庁

このように、時間の経過とともに価値が減少することを減価償却といいます。事業を継続する間に毎年減少していく建物の価値を、経費として計上します。つまり実際にはキャッシュアウト(現金の流出)が発生しないのに「その年分の費用」として計上するというルールになっています。

なお、不動産の「土地」部分については、土地の価格は経年で減少しないために減価償却費として経費計上できません。

・不動産投資の減価償却費!対象は建物だけ?不動産投資と税金のお話、計算もできるようになろう

・不動産投資で年収2,000万円超の人が考える、中古の建物を「躯体と設備」にわけた場合の減価償却シミュレーション

・【不動産投資と税】減価償却は土地と建物の割合によって変わる

初年度の確定申告さえクリアすればあとは簡単

不動産投資の確定申告が初めての方にとって、減価償却費の割り出し方は複雑で、なかなか難しいものです。考え方をマスターしましょう。

減価償却費を割り出すには、次の3つのステップで割り出せます。

- 建物価格を確認する

- 耐用年数・償却率を割り出す

- 減価償却費を割り出す

ステップとしては3つですが、各ステップで数字がすぐわかる場合もあれば、そうでないときもあります。詳しく見ていきます。

1)建物価格を確認

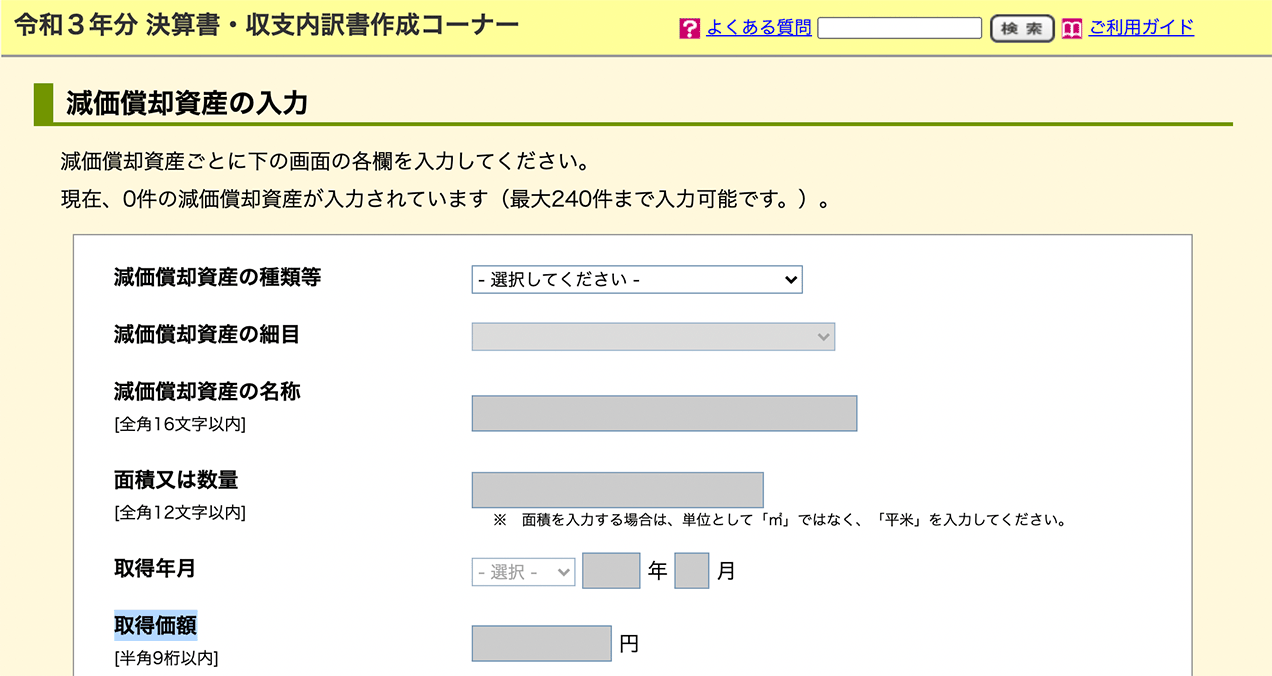

確定申告書には、「取得価額」という欄があります。ここに入れる金額を出していきます。

引用:【決算書・収支内訳書作成コーナー】-減価償却資産の入力|国税庁

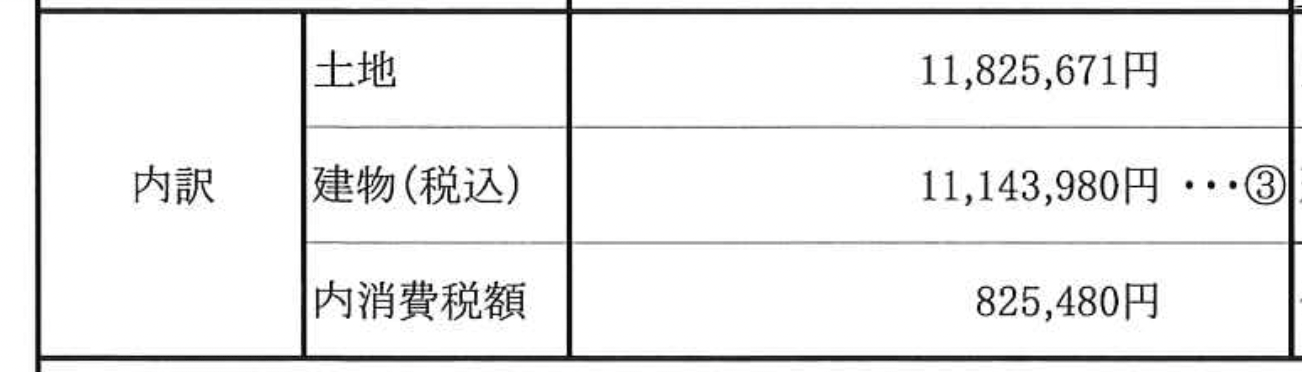

まず、不動産価格は「土地代」と「建物価格」に分かれます。不動産価格から建物価格を確認するには、まず購入時の契約書類を見返して、金額が記載されているかどうかを確認しましょう。

税込の金額を用いますので、税込金額を確認します。金額が書かれている書類が見つかれば、その数字を使います。

上記の例では、11,143,980円となります。

ここに、固定資産税清算金として支払った中から、建物価格分をプラスします。

固定資産税は、ある年の1月1日時点の所有者が1年分を支払うルールです。そのため、不動産が年の途中で売買されオーナーが変わった場合、所有権が移動したあとに発生した税金は、新しいオーナーが前オーナーに日割り計算して支払います。これを固定資産税清算金といいます。

ある年の12月に所有権が新たなオーナーに移り、固定資産税清算金が4,612円(1カ月分)だった場合の、固定資産税清算金の建物価格分は次の通りです。

固定資産税清算金×建物価格÷(建物価格+土地価格)

4,612円×11,143,980円÷(11,143,980円+11,825,671円)=2,237円(小数点以下切り捨て)

不動産事業を行うためにかかった取得価額は、

11,143,980円+2,237円=11,146,217円となります(ア)。

固定資産税清算金について、RENOSYの場合は、アプリ(OWNR by RENOSY)内にある「書類」の中の「決済明細書」から確認できます。

売買契約書等に建物価格が明記されていない場合は、固定資産税評価額から逆算して建物価格を割り出す方法があります。詳しくは次の記事をご覧ください。

不動産投資と節税に関わる減価償却とは。計算方法と注意点

2)耐用年数・償却率を割り出す

所有する不動産の耐用年数と、償却率を割り出します。

耐用年数

事業用の建物には、物理的に価値が存続する事業用の年数が決められています。建物の構造別に定められていて、「法定耐用年数」といいます。

耐用年数は、新築の場合は構造別に定められた年数がそのまま当てはまりますが、中古の場合はすでに年月が経過しているので、参照する年数が新築とは異なります。

「中古」の中でも、法定耐用年数が経過していない建物と、経過してしまった建物とで年数を割り出す計算式が異なります。

例では、法定耐用年数を経過していない、築15年のRC構造の中古ワンルームを購入した場合で計算します。

耐用年数を一部経過した物件の耐用年数=(法定耐用年数-経過年数)+経過年数×0.2

鉄筋コンクリート(RC)造の法定耐用年数は47年です。上の計算式に当てはめて、

(47年-15年)+15年×0.2=35年

築15年の中古マンションの耐用年数は35年となることがわかります(端数が出た場合は切り捨てます)。

RCのほか、法定耐用年数は次の通りです。

| 構造・用途 | 耐用年数 |

|---|---|

| 木造・合成樹脂造のもの | 22年 |

| 木骨モルタル造のもの | 20年 |

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの | 47年 |

| れんが造・石造・ブロック造のもの | 38年 |

| 金属造のもの | 骨格材の肉厚が 4mmを超えるもの:38年 3mmを超え、4mm以下のもの:27年 3mm以下のもの:19年 |

参照:耐用年数(建物/建物附属設備)|国税庁 確定申告書等作成コーナー*なお自分が住む家の耐用年数は異なります。

償却率

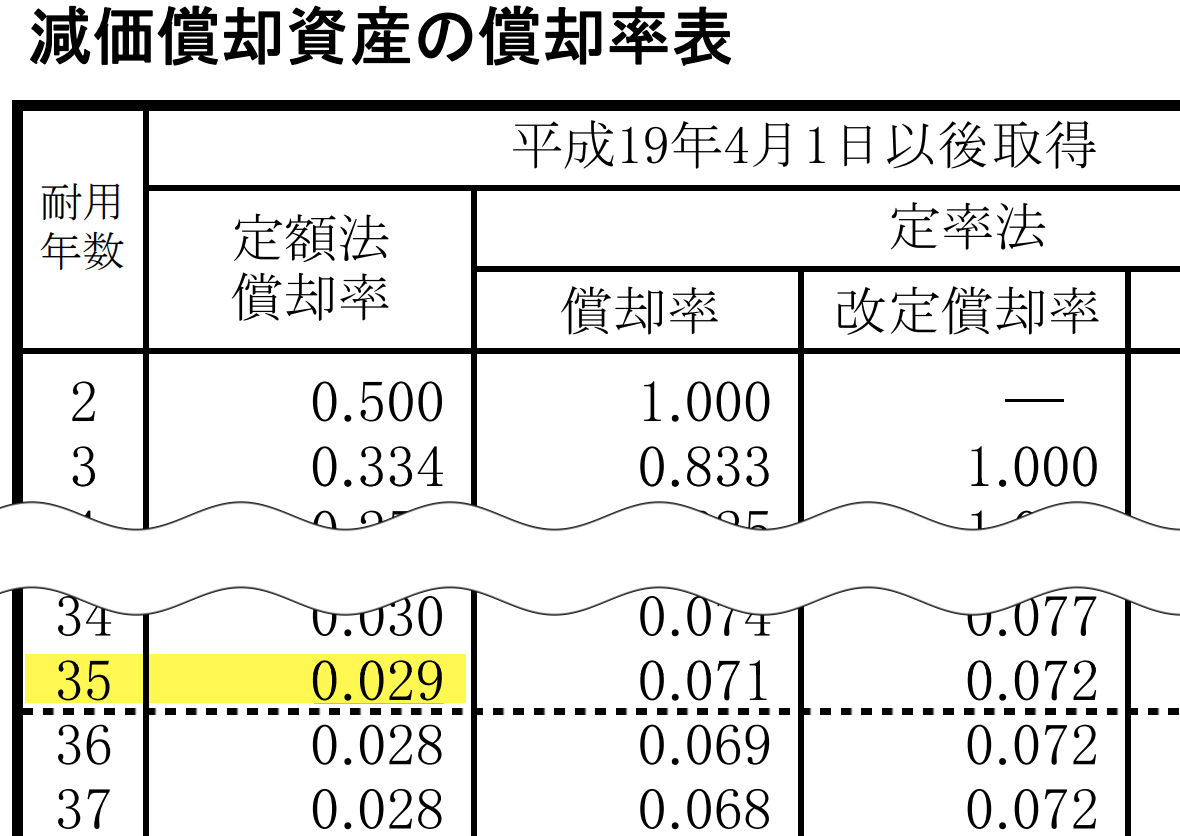

国税庁の「減価償却資産の償却率表」を使います。先に計算した耐用年数に相当する年の償却率を見ます(定額法を用います)。

先の例では、耐用年数「35年」に相当する償却率は「0.029」となることがわかります(イ)。

法定耐用年数を超える築年数の物件の計算方法は、次の記事をご覧ください。

不動産投資と節税に関わる減価償却とは。計算方法と注意点

3)減価償却費を割り出す

1、2で割り出した数を次の式に当てはめます。

建物価格×償却率=減価償却費

11,146,217円(ア)×0.029(イ)=323,240.293円

端数は切り捨てるため、323,240円が減価償却費として経費計上できることになります(ウ)。

定額法のため、以降、毎年、減価償却費がなくなるまで(例では36回分、毎年323,240円)同じ額を経費として計上します。

RENOSYのアプリなら自動算出

RENOSYで不動産投資を行う場合には、アプリ「OWNR by RENOSY」に自動計算してくれる機能もあります。この場合は、国税庁の減価償却資産の償却率表を参照する必要はありません。

なおRENOSY以外で購入した物件についてはアプリとの連携機能はありません。

不明な場合は専門家に聞きましょう

一度減価償却費がわかってしまえば、翌年以降の確定申告でも同じ減価償却費を用いればいいですし、e-Taxではデータが保存される機能もあります。

もしわからない場合は、税務署で質問できるコーナーも設けられます。もしくは税理士に依頼しましょう。

確定申告で不動産投資ローンの金利(借入金利子)は経費にできる?

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:【決算書・収支内訳書作成コーナー】-減価償却資産の入力|国税庁

引用:【決算書・収支内訳書作成コーナー】-減価償却資産の入力|国税庁