不動産投資を失敗する理由。初心者が陥りがちな7つの失敗事例と成功率を高める方法

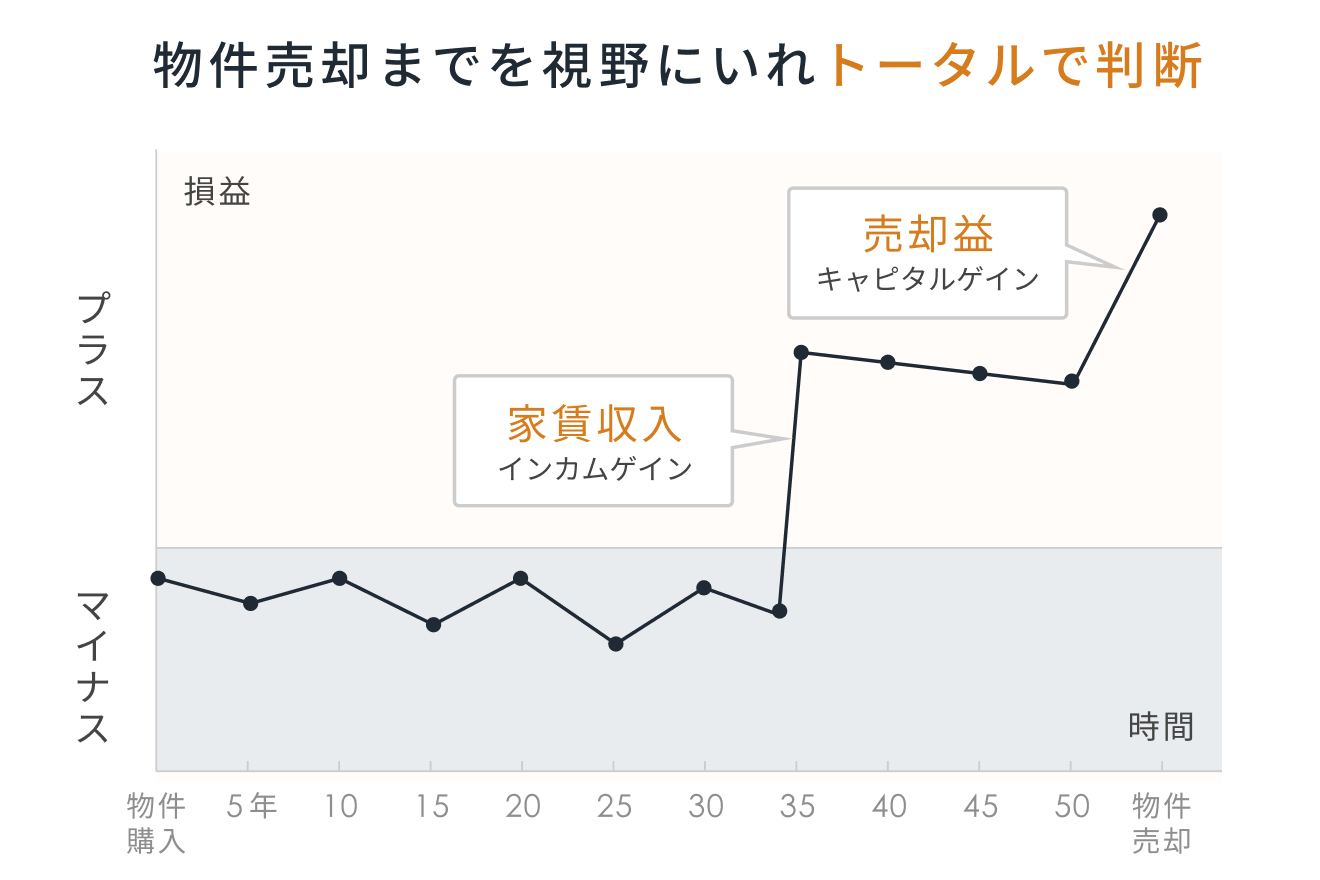

不動産投資の失敗の定義は「トータルで赤字になること」。つまり「トータルで黒字」になれば成功です。物件売却までを視野にいれた、ときに30年、40年という長期間に及ぶトータルで利益が出たかどうか、プラスになるかどうかで成功か失敗かを判断します。

この記事では不動産投資の7つの失敗事例と失敗する人の3つの共通点、そして成功に導く4つの方法を紹介します。

不動産投資の失敗とは

失敗はトータルで赤字になること

動画「リノシーチャンネル」でも解説しています。

不動産投資の失敗の定義は「トータルで赤字になること」です。

バブル期のように、物件の値上がりを狙った短期運用ではなく、本記事では長期保有を前提に考えます。まず投資用の不動産物件を購入するために、不動産投資ローンと言われる融資を金融機関で組みます。借入れの返済には、自己資金ではなく入居者からの家賃収入で返済をしていきます。

返済期間は、長いと35年ですが、ローン完済後は家賃収入が利益となります。物件売却までを視野にいれた、長期間に及ぶトータルで利益が出たかどうか、プラスになるかどうかで成功か失敗かを判断します。

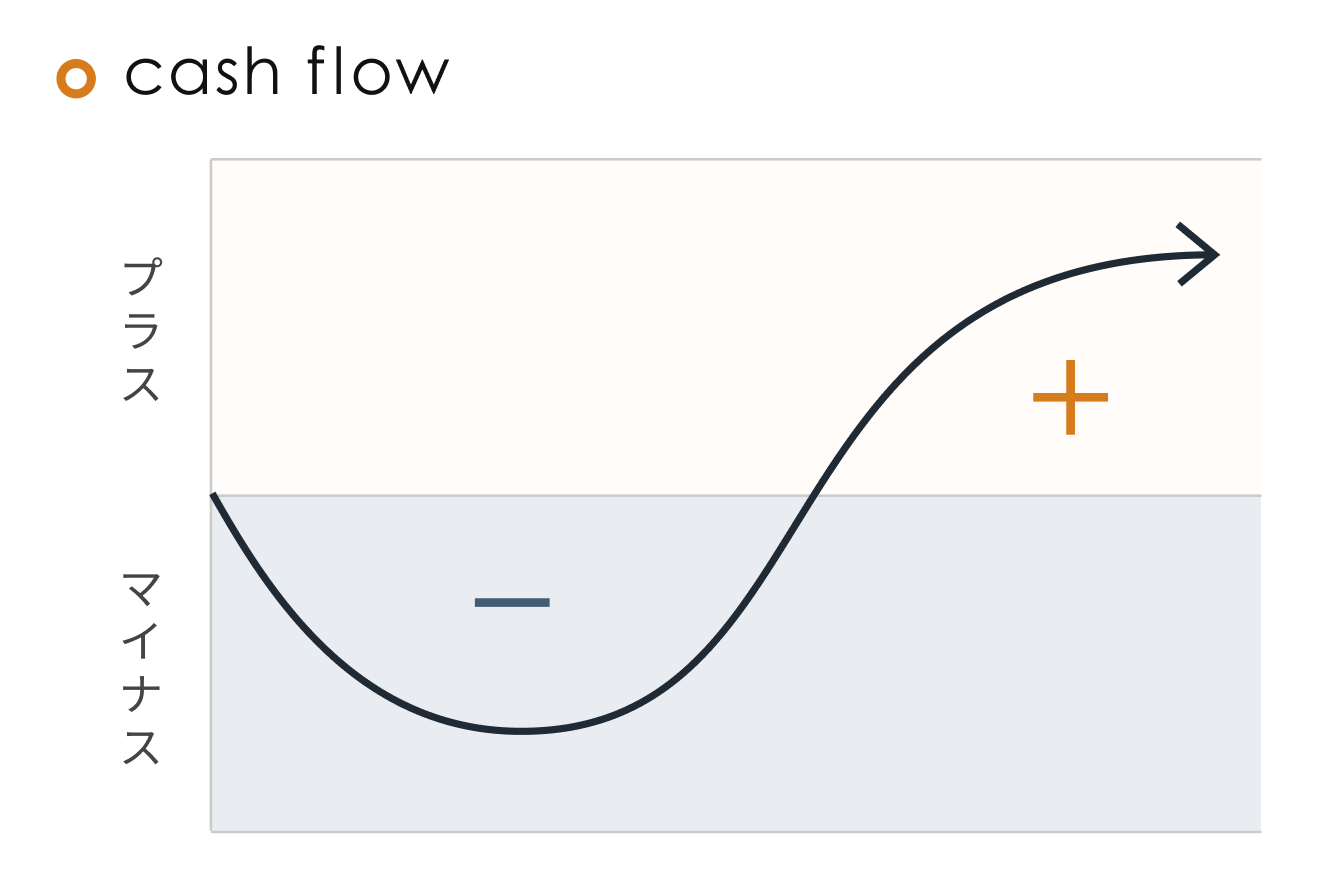

融資を受けて不動産投資をする場合には、月々のローン返済が家賃収入を上回らないように返済計画を立てます。しかし、当初予定していた入居率を下回る結果になると、それまで貯めていた家賃収入など自己資金から返済をしていくことになるのです。

さらに入居率が向上しない状況が続くと、家賃収入の貯蓄が底をついてしまうため、毎月の給与を返済に回していかなくてはなりません。最悪のケースでは、赤字が大きくなりすぎてしまい、自己破産に至ってしまうなどの事態も考えられます。ここまで事態が悪化すると、長期間保有することも叶わず「失敗」となってしまいます。

運用中の赤字=投資の失敗ではない

注意したいのは、多くの方が「運用中の赤字=投資の失敗」と思い込んでいる点です。

不動産投資でいえば、家賃収入からローンの返済や諸経費を差し引いたキャッシュフローが赤字になっているからといって、失敗とはなりません。たとえ運用中の家賃収入ではほとんど利益が出なくても、それでローン残債が減り、売却時に黒字転換するならば、その投資は成功です。

不動産投資における失敗は以下2つのケースです。

- 家賃収入では黒字、売却時にトータルで赤字

- 家賃収入も売却時も赤字

なかには、「トータルで赤字でも節税効果があるからよい」という考えの方がいますが、損することを前提にした投資はあり得ません。「儲けてこその投資」という考え方が原則です。

RENOSYでは、長期間にわたる不動産投資運用についてデータを交えながらご説明します。こちらのフォームよりお問い合わせいただければ、より詳しい内容がわかります。

不動産投資の7つの失敗事例

不動産投資をする人が起こしがちな失敗例について見ていきましょう。

1. 不動産会社の言うことを鵜呑みにしてしまった

「都心でそう簡単には手に入らない良質物件が売りに出た」と不動産会社に言われたAさん。築年数が古いなどの気になる点はあったものの、他の人に買われる前にと慌てて購入しました。運用が始まったものの、やはり当初懸念していた築年数が古いことから、修繕費などの支出ばかりで、家賃収益がほとんど得られませんでした。

不動産会社は、物件の管理手数料だけでなく、売買をする際の不動産仲介によっても利益を得ています。そのため、売却希望者と購入希望者をマッチングさせるために、良い情報のみを提供する場合があるので注意が必要です。

「なぜそんな良質物件が売りに出ているの?」と情報を鵜呑みにせずに、冷静に判断することが重要と言えるでしょう。

2. 都合のいい予測を立ててしまった

「空室が多いものの、オリンピック特需で今が買い時!」と不動産投資の営業マンに勧められたBさん。確かに今は空室が多いですが、「オリンピック特需は間違いなく来るし、高く売却すれば問題ない」と購入を決意。しかし、賃貸に出しても借り手がつかず、思うようなオリンピックの恩恵は全く受けられませんでした。

この場合は、理想が大きすぎて現実を見られなくなってしまう、甘い予測が原因でしょう。自分にとって都合の良い予測ばかりして、冷静に判断できなくならないように注意することが重要です。

3. 運用目的を見失い、物件選定を誤った

老後の個人年金代わりになればと、投資物件を探していたCさん。もともとは区分ワンルームマンションで探していたものの、相場よりかなり安い値段で一棟物件が出たことで、この物件を購入。結局、空室問題を解決できず、購入価格より安く物件を手放さなければいけなくなりました。

不動産投資における物件選定は、株式投資においてどの株式を運用するか決めるのと同様、運用が成功するかどうかのカギを握る重要な要素です。

運用目的に合っているかどうかもしっかりと検討しましょう。今回のケースであれば、老後資金を補充するために、安定した家賃収入を得たいなら、ハイリスクな一棟投資ではなく区分投資をしておくべきだったでしょう。

一度購入してしまうと、不動産は流動性が高くないため「思っていたのと違うから次」というわけにはいきません。よく考えてから購入することが重要です。

4. 利回りだけをみて予想外の出費がかさんだ

県境にある、最寄駅から徒歩20分、築8年で20m2の築浅ワンルームマンションを1,000万で購入したDさん。購入当時の月々の家賃収入は65,000円。利回り7.8%です。しかし半年後に空室が発生。引越シーズンの閑散期とも重なり、その後7ヶ月も入居者が見つかりませんでした。この年は利回り2.6%になってしまい、ローンの返済も給与からの持ち出しとなってしまいました。

不動産投資は安定した家賃収入が魅力ではあるものの、空室が生じると肝心の家賃収入が得られなくなってしまいます。

例えば、アパートを1棟購入して運用して、80%ぐらいの稼働率を想定していたとします。ところが、60%、50%とどんどん稼働率が低下してしまう場合があるとします。そうなってくると、返済計画に支障が生じ始めてしまいます。

また、ワンルームマンションを購入して運用していたところ、なかなか入居者が現れないというケースもあります。

アパート1棟とは違い初期投資は小さいものの、家賃収入が0になってしまうので、このケースも返済計画に大きな影響を与えてしまう失敗例と言えるでしょう。

5. アパート一棟に投資、想定していなかった入居者により費用がかかった

アパート1棟を経営するEさん。さまざまなタイプの入居者がおり、その中の1人が事件に関与し突然退去しました。その後入居者とは連絡がとれなくなってしまい、家賃の他、クリーニング代などの請求もできなくなってしまったそうです。Eさんが代わりに支払う形となってしまいました。

しっかり物件選びをしていても、自分ではどうにもできない事態に巻き込まれてしまう可能性もあります。

例えば、家賃滞納の場合は、満室状態で運営できていたとしても、実際は空室と同じ状態なので大きな痛手です。また、安定した運用が続いていたにもかかわらず、自分の物件で不幸な出来事が起き、事故物件になってしまうといった失敗例もあります。

事故物件となった部屋に、次の入居者が決まるまで

このようなケースは少ないとはいえ、いつどのタイミングで発生するか分かりません。日頃から万が一に備えておくことが大切です。

またもしそのような失敗の状態に遭遇しても、対策をして成功に繋げる方法もあります。

6. 社会人になって間もなく不動産投資して失敗した

社会人となって2年目。会社の先輩から不動産投資の話を聞き、自分も早くはじめて「資産形成したい」と思ったFさん。しかし銀行からは、勤続年数が短いという理由でローン審査が通らないと断られます。ただし頭金を数百万入れるのならば融資できると言われました。

とにかく「資産形成」と焦ったFさんは、親から数百万を借金し、さらに想定していたよりも高めに設定された金利で不動産投資ローンを組んで始めました。毎月の返済額は家賃収入よりも多く赤字が続き、生活に余裕がなくなる事態に。

冷静になって考えると、あと数年待てば金利も安くなったし、親からの借金もせず頭金なしでローン審査が降りたので、焦って始めたことを後悔しました。

7. 節税しようとして失敗

節税というキーワードに魅力を感じて都内の区分マンションの不動産投資を始めた年収500万円のGさん。初年度に所得税の還付を5万円受けたものの、翌年からは不動産所得分も納税することになりました。

この例は、不動産所得に対して税金が発生したということで、失敗ではありません。「節税」という言葉に飛びついてしまって、仕組みを理解せず始めたことが失敗です。「不動産投資で節税する」のが有効な手段となる方は、年収の高い方、年収1,500万円以上の方など、高い税率で所得税を納めている方です。またその方たちが節税を目的にするならば、不動産の選び方にも工夫が必要となります。不動産会社や税理士などに相談して目的に沿った物件を選ぶことでリスクを回避することができます。

税理士に聞く!不動産投資が節税対策と言われる仕組みと注意点

不動産投資で失敗する人に共通する4つの特徴と教訓

不動産投資の失敗パターンに陥る人には何か特徴があるのでしょうか? 失敗してしまう人の特徴について見ていきましょう。

共通点1:学ぼうとしない

投資用不動産の管理を不動産会社に任せている場合は、自分で管理する手間を省けるため、不動産投資は不労所得と呼ばれています。だからと言って、不動産投資に関する知識がなくていいわけではありません。勉強不足だと不良物件をつかむ可能性が高くなるため、注意が必要です。

共通点2:計画性がない

不動産投資も事業の1つです。そのため、収入だけでなく支出を伴うことを忘れてはなりません。例えば、定期的に発生する固定資産税、ローンの返済費、修繕費などがあります。

これらの支出を伴うにもかかわらず、家賃収入があるからといって、使いすぎてしまう人もいるようです。設備が故障して突発的に費用が発生することもあります。そのとき、お金が足りなくなる場合があります。

不動産投資で失敗しないためには、どのような出費が後から発生するのかも想定しながら運用するという、計画性も必要になってきます。

共通点3:目先の利益だけを目的にしている

不動産投資は、安定した家賃収入を見込んだ中長期的な投資であることが多いです。一方で株式投資は、株式相場が常に変動することで短期売買が狙える投資です。2つの投資は投資スタイルが異なります。

不動産投資において目先の利益だけを求めると、例えば物件の品質管理がおろそかになることになります。

入居者からの苦情が発生し、適切な入居者を獲得することができなくなるリスクもあります。このように、不動産投資においては、目先の利益だけを追求することは危険です。

中長期的な視野でコストが発生するリスクを事前に把握し、適切な管理や修繕を行うように心がける必要があります。

共通点4:想定されるリスクを十分に把握していない

不動産投資においては、物件を所有している期間中にさまざまな変化が生じる可能性があるため、投資を開始する前にリスクを把握することが大切です。さらにそれだけでなく、投資を行いながらリスクを定期的に再評価し、適切な対策を講じることが必要です。

そのため、不動産投資を行う際には、事前にリスクを十分に把握し、リスクとリターンのバランスを考慮した投資計画を立てるように心がけましょう。

この記事では失敗する人の特徴についてまとめてみましたが、成功する人との違いに注目してみると新しい発見があるかもしれません。

・不動産投資は「やめとけ」と言われる理由は?やめておいた方がいい人の特徴とやるべきメリット

・不動産投資で成功するには? 成功率を上げるために必要な5つのポイント

・投資詐欺の種類や手口は? 投資詐欺の共通点やひっかからないための対策

不動産投資を始めるうえで理解しておくべきリスク

不動産投資に「リスク」はつきものです。どんなリスクがあるか、またそれに対処する方法までしっかり把握し、失敗する可能性をできるだけ少なくしましょう。

1. 空室リスク

物件が空室状態となり、家賃収入が得られなくなるリスクです。空室保証などをしている管理会社に管理を依頼することでリスクを軽減できます。

2. 修繕リスク

物件の修繕が必要になり、多額の修繕費用がかかるリスクです。入居者の退去時のリフォーム費用や設備交換費、老朽化による外壁や屋根の塗装などが該当します。

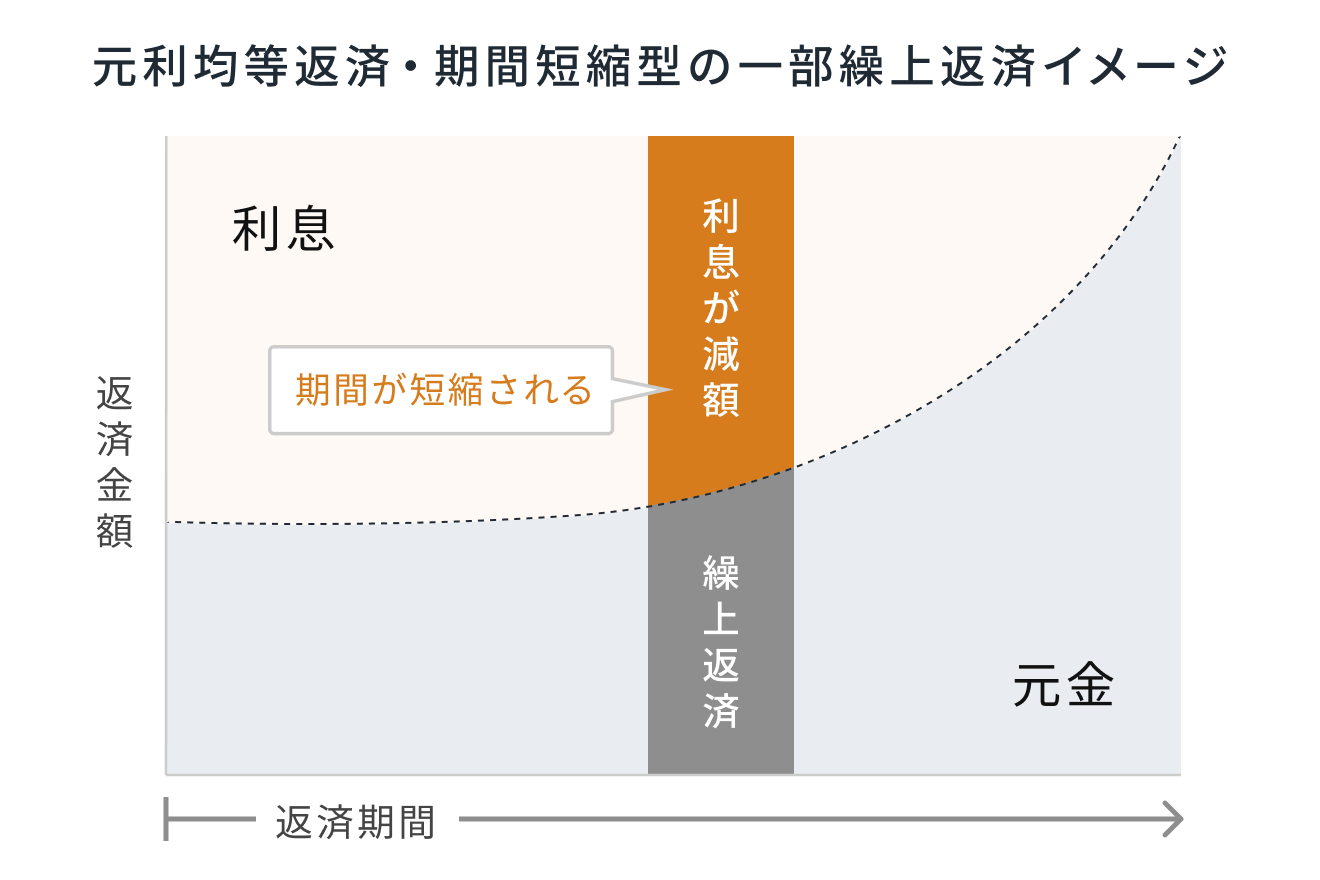

3. 金利上昇リスク

世界の経済状況などにより、金利が上昇する可能性です。金利が上昇するとローン返済の負担が増加します。リスク回避は繰上返済することで可能となります。

4. 家賃滞納リスク

入居者が家賃を滞納し、家賃収入が得られなくなります。入居者に家賃保証会社へ加入してもらうことでカバーすることも可能です。

5. 地震リスク

地震によって物件が被害に遭い、修繕費用がかかります。地震保険への加入でカバーできることがあります。

6. 火災リスク

火災によって建物が被害を受けて、修繕費用などがかかります。こちらも火災保険への加入でカバーできることがあります。

7. 倒産リスク

売主の不動産会社や、賃貸管理を委託している不動産管理会社が倒産するリスクです。代わりの賃貸管理会社を見つけることで対処できます。

8. 家賃下落リスク

周辺の競合物件や、景気の変動により家賃が下落するリスクです。将来、建物や設備が古くなったり、周辺に新築アパートが建ったりすることが考えられます。そうなれば、家賃を下げたり設備を新品に交換したりしなければ入居者がつかなくなります。

9. 不動産価値の上昇下落リスク

市況の変動や周辺環境の変化によって、物件の価値が変動するリスクです。

不動産投資を成功に導く5つの方法

不動産投資が上手くいっていない原因と改善策はさまざまですが、ここでは、成功に変える代表的な方法を紹介します。

動画「リノシーチャンネル」でも解説しています。

1. リフォームもしくはリノベーション

長期空室で家賃収入が得られない、売却しても損失になるという物件は、価値そのものが低下しているケースが多くなっています。思い切ってリフォームまたはリノベーションすることで、家賃収入でも売却でも黒字転換する可能性があります。

ただし、大幅な追加投資になるため、エリアの賃貸マーケット分析や売却を含めたシミュレーションをしたうえで実施すべきでしょう。エリア自体の魅力がなくなっている場合は、物件価値を上げても黒字転換は難しくなります。

2. 繰上返済

入居者はいるものの、家賃下落などの影響で家賃収入が赤字になっている場合は、手持ちキャッシュで残債を減らすのも一案です。

元金を圧縮することで、毎月の利息が減少し、収支が好転するケースがあります。「これだけ残債を減らせば、月々の収支がこう変わる」というバランスを見ながら検討する必要があります。

3. 用途を変換

物件の訴求力はあるものの、エリアの人気が落ちて需要が減っている場合、民泊への用途転換もあり得ます。

ただし、エリア自体で民泊が許可されているか、マンションの管理組合で民泊が禁止されていないかという2つの条件をクリアしなければなりません。今後の規制緩和の状況によっては、不動産投資における活用の幅が広がる可能性を秘めています。

4. 賃貸管理会社を変更

入居者がなかなか決まらない場合、入居者募集を担当する賃貸管理会社に問題がある可能性もあります。入居者を探す力、客付け力のある賃貸管理会社に変更することで、空室が埋まることも考えられます。

賃貸管理を依頼する会社が賃貸業務に強いかどうか、実際に退去者が出た場合にはどのような流れで次の入居者を決めるのか、どのような管理を行うのかなど、管理会社が管理する物件の入居率や空室率なども事前に把握することが大切です。

また、賃貸管理業務を委託する場合の、費用についてもあらかじめ理解しておくことが大切です。

入居者を募集する際に、広告料が必要になるという場合には、その費用についてもあらかじめシミュレーションに組み込む必要があります。入居者入れ替えの期間をどれくらい想定しておくべきかも事前に把握しましょう。

空室が長引く場合、賃貸業務を行う担当者に相談しやすいかどうかもポイントになります。

【ワンルームマンション投資】賃貸管理会社の選び方

5. 不動産投資に失敗したと思ったときの相談窓口

もしローンの返済金額が家賃収入よりも大きく上回って改善の見込みも立たず、日々の生活を圧迫することがわかった、など「不動産投資に失敗してしまった」と思ったら、専門家に相談することで最悪の事態を回避しましょう。

不動産投資に失敗したと思った時点で「一般社団法人全国住宅ローン救済・任意売却支援協会」のようなところで相談に乗ってもらえます。

相手選びは慎重に! 不動産投資の相談相手を決めるポイント

不動産投資の成功率

今のところ、「不動産投資家の何割が成功するのか」という成功率を示した公的な統計データは存在しません。「成功」「失敗」の定義が人により異なるため、数値化が難しいのかもしれません。

投資用の不動産を所有して「失敗」に陥らない、または失敗したと慌てないために、不動産投資を始める前に「リスクの存在をどれだけ把握、認識することができるか」が不動産投資を成功に導く大きなポイントになります。

家賃収入で利益を出すことが「成功」

不動産投資の主たる収入源は家賃収入です。物件購入にあたって不動産投資ローンを組んだ人は、完済できるまで物件を保有し、その後、家賃収入で利益を出すことで「成功」となります。

収入・ローン残債・出費などのバランスをチェックし、収支バランスが崩れてきたと感じたら、売却も視野にいれて検討することをおすすめします。売却し売却益を得る、もしくはトータルでプラスにすることで「成功」となります。

不動産投資を始める際は、物件取得後もいろいろな悩みは出てきます。その際に相談できるプロがいれば心強いでしょう。長くフォローしてくれそうな不動産会社を選ぶことが大切です。

不動産投資のメリットとは?知らないと損するデメリットも併せて解説

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード