不動産投資の始め方を6ステップで解説! 物件購入までの具体的な流れ・手順を紹介

不動産投資に興味を持っているものの、何から始めればいいのかわからず悩んでいる方は多いのではないでしょうか。不動産投資は株式投資などと比べて高額な資金が必要というイメージがありますが、実際には少額の自己資金から始められる方法もあります。

いきなり物件を購入するのではなく、まずは正しい知識を身につけてから計画的に進めることが成功への近道です。本記事では、不動産投資の始め方を以下の6ステップに分けて解説します。

- Step1. 不動産投資の目的・目標を明確化する

- Step2. 不動産投資の基礎知識を身につける

- Step3. 不動産投資に向けて必要な資金を知る

- Step4. 物件を探す

- Step5. 物件を購入する

- Step6. 物件を管理する

Step1. 不動産投資の目的・目標を明確化する

不動産投資では、物件選びや資金計画など、さまざまな場面で判断を求められます。その都度「この判断は、目的・目標の達成につながっているか?」という視点に立ち返ることで、自分に合った投資スタイルを選びやすくなります。

そこで、まずは不動産投資の目的と目標を整理する方法を紹介します。

1. 不動産投資の目的

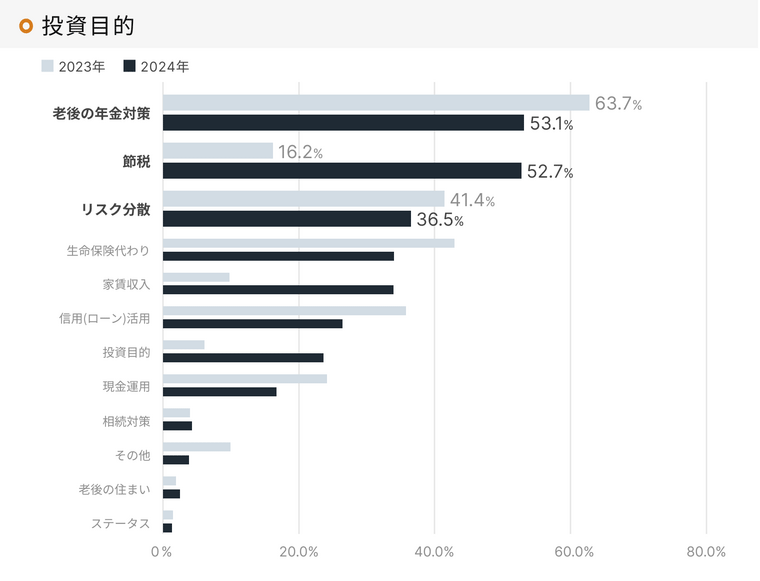

投資の目的でほぼすべての人に共通するのは「お金を増やすこと」ですが、不動産投資をすでに始めている経験者の調査データをみると、目的がより具体的に細分化されています。

以下は、2024年に不動産投資をRENOSY(リノシー)で始めた方々の投資目的です。

目的の上位3位は、「老後の年金対策(53.1%)」「節税(52.7%)」「リスク分散(36.5%)」となっています。そのほか「生命保険代わり」「信用(ローン)活用」などが挙げられます。

目的を具体化することで、いつ必要となるお金のための投資なのか、が見えてきます。

不動産投資は、株式投資などほかの金融商品と比較して安定した収入を得やすい傾向のため、収益予測を立てやすいのが特徴です。。

まずは、自分の投資目的を言語化して、不動産投資が目的に合っているかどうかを確認することが大切です。

2. 不動産投資の目標

目的を明確化したら、次に不動産投資の目標を具体化しましょう。

- 目的:なんのために

- 期限:いつまでに

- ゴール:いくら必要なのか

たとえば、不動産投資の家賃収入を老後資金にしたい場合、何歳から家賃収入を得たいかを計画することになります。

不動産投資ローンを組むと、特にフルローンの場合は完済するまで家賃収入を返済に充てることになります。そのため返済期間中の家賃収入は、ほぼそのまま手元に残る、というわけではありません。家賃収入を得たいタイミングが明確化されると、「いつまでにローンを完済する必要があるのか」「いくらの家賃収入を得たいか」などの逆算が可能になります。

もし、79歳でローンを完済する計画だと、家賃収入で老後資金を補える時期が遅くなることがわかり、ほかの手段でも老後資金を作る必要性が見えてきます。

Step2. 不動産投資の基礎知識を身につける

目的と目標が定まったら、不動産投資の基礎知識を身につけましょう。基礎知識を身につけておくと、不動産会社選びや物件探しのときに役立ちます。

最初に知っておきたい不動産投資の基礎知識は、以下の4つです。

- 不動産投資で収益を得る仕組み

- 不動産投資のメリット

- 不動産投資のデメリット

- 不動産投資の種類・手法

なお、基礎知識の身につけ方は、RENOSYマガジンのほか、書籍やセミナーなどがあります。自分に合った方法で、少しずつ不動産投資を学びましょう。

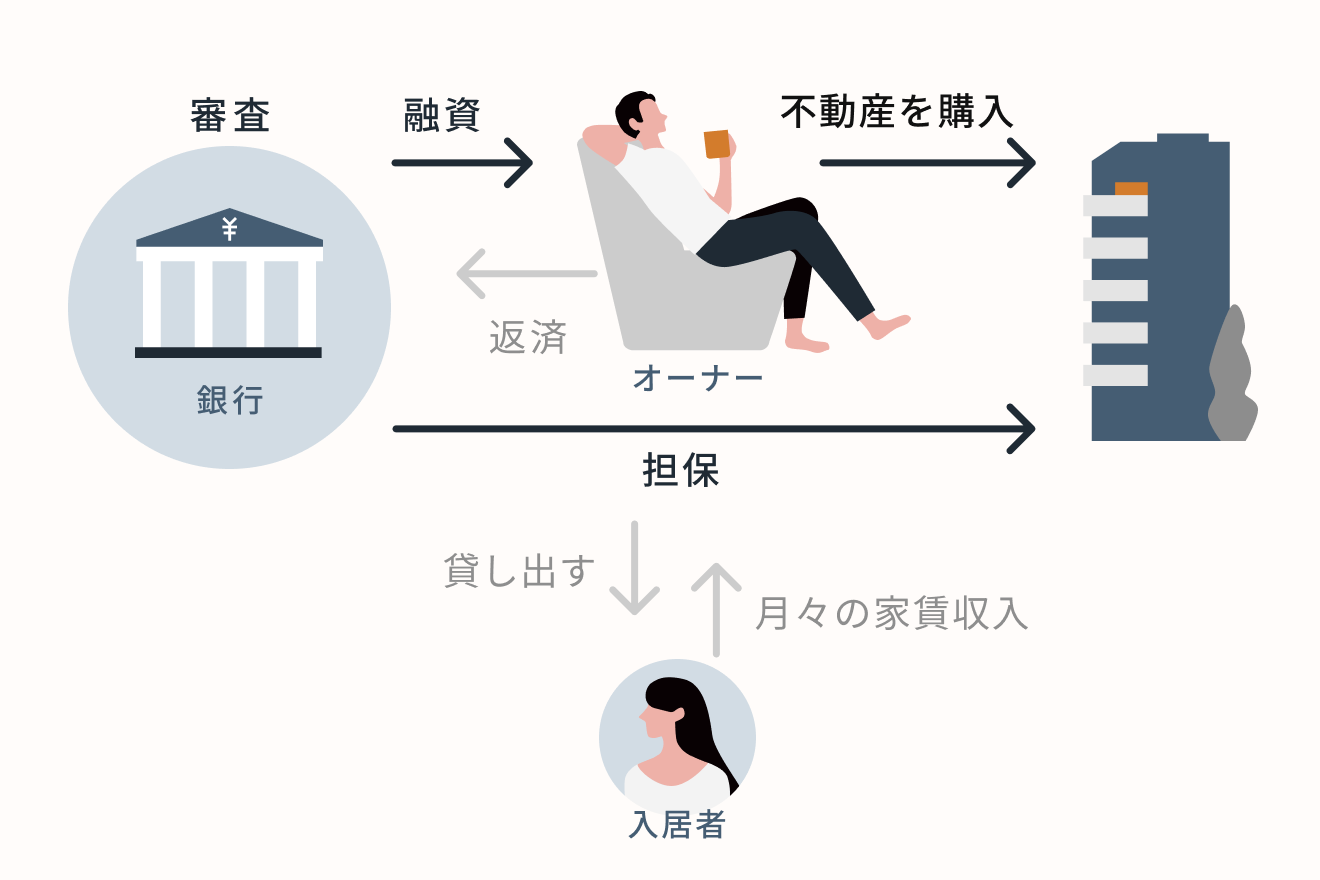

1. 不動産投資で収益を得る仕組み

不動産投資で収益を得る方法は、インカムゲイン(家賃収入)とキャピタルゲイン(売却益)の2つに分けられます。

インカムゲインは、入居者から支払われる家賃です。

インカムゲインを安定して得るには、空室が発生しにくい物件を選定・運営することが大切です。賃貸経営は、景気変動の影響を比較的受けにくいメリットがあり、安定した収入を得られます。

一方キャピタルゲインは、不動産を買ったときの購入価格と、売るときの売却益の差額によって収入を得る方法です。

キャピタルゲインで高収入を得たいのであれば、不動産価格が上昇傾向にあるエリアを狙うことが必要です。

2. 不動産投資のメリット

不動産投資を始めるときは、メリットとデメリットなどの特徴を捉えたうえで理解を深める必要があります。

| 不動産投資の メリット |

詳細 |

|---|---|

| 少ない自己資金で投資を始められる | 不動産投資ローンを活用できる。レバレッジが効く |

| 生命保険の代替手段になり得る | ローン契約時に団体信用生命保険に加入するため、購入者が万が一死亡などするとローン残債がゼロになり、無借金の物件を家族に残せる。 |

| インフレ対策につながる | 一般的に、インフレ時は家賃や物件価格も上昇しやすく、現金よりも不動産の方が資産価値を保ちやすい |

| 安定して収入を得やすい | 家賃は株式市場のように毎日変動しないため、長期的に安定したインカムゲインを見込める |

| 節税効果を期待できる場合がある | 損益通算により、特に開始初年度は所得税(および住民税)を圧縮できるケースがある |

3. 不動産投資のデメリット

不動産投資には、メリットだけではなくデメリットもあります。

| 不動産投資の デメリット |

詳細 |

|---|---|

|

物件の購入時に不動産会社への手数料や不動産の取得にかかる税金などがかかります。また不動産を維持するためのランニングコスト(税金など)が発生します。 |

| 空室時に家賃収入が入らない | 空室が発生すると、インカムゲインである家賃収入が途絶えます |

| 流動性が低い | 物件を売却したいと思っても、株式のようなスピードでは売却できません |

デメリットのほか、投資には必ずついてまわるリスクもあります。リスクは、事前に把握しておけば対策を講じることが可能です。以下の記事で不動産投資のリスクと対策を解説しているので、あわせてご覧ください。

4. 不動産投資の種類・手法

不動産投資には、いくつかの種類・手法があります。代表的なものとして、以下の4つを紹介します。

| 不動産投資の種類 | 手法 | 特徴 |

|---|---|---|

| 区分マンション投資 | マンションの1室を購入して貸し出す | 初期費用が比較的少なく、一棟投資より管理の手間が少ない |

| 一棟投資 | アパートやマンションなどの建物1棟を購入して運用する | 収益性は高いが、管理・維持費用の負担がある |

| 戸建て投資 | 一戸建て住宅を購入して貸し出す | 購入費用が比較的安価で、売却しやすい |

| 不動産投資信託(REIT) | 実物不動産を保有せず、金融資産に投資する | 少額から始められるが、借入れはできない |

それぞれにメリットとリスクがあるため、あらかじめ知識を深めておくと物件選びに役立ちます。ぜひ以下の記事も参考にしてみてください。

Step3. 不動産投資に向けて必要な資金を知る

不動産投資では、自己資金と不動産投資ローンを活用して物件を購入するのが一般的です。通常の株式投資などでは、「投資をしたいから」という理由でお金は貸してもらえません。しかし不動産投資の場合には、事業とみなされ、金融機関からお金を借りられるのが特長です。

ここでは、不動産投資に向けて必要な資金を知るために、次の4つの方法を解説します。

- 不動産投資の相場観を調べる

- 自己資金(元手)を明確化する

- 不動産投資ローンを理解する

- 家賃と費用のイメージを持つ

1. 不動産投資の相場観を調べる

不動産投資が初めての人は、物件価格が想像できないケースも多いでしょう。そこで、相場観をつかむために、まずは自分で物件を調べてみてください。

たとえば、RENOSY(リノシー)では以下のような物件を扱っています。

| 物件区分 | マンション | 戸建て | ||

|---|---|---|---|---|

| 物件タイプ | 単身者向け | ファミリー向け | 高級層向け | ファミリー向け |

| 築年数 | 新築~25年 | 10~20年 | 5~15年 | 新築 |

| エリア |

|

|

|

首都圏 |

| 価格帯 | 1,200万~5,000万円台 | 3,500万~7,000万円台 | 1億円~ | 2,500万~6,000万円台 |

| 初期費用 | 10万円~ | 200万~300万円程度 | 200万~300万円程度 | 50万~500万円 |

| 利回り | 3~5% | 5~6% | 3~4% | 5〜7% |

※物件によって上記と異なる場合があります。

こうしてみると、物件タイプやエリアなどの条件によって、初期費用や利回りが変わることがわかるでしょう。こうした情報をもとに、おおよその相場観を把握しておくと、物件選びで役立ちます。

2. 自己資金(元手)を明確化する

必要になる自己資金額は、金融機関やローンの種類によって異なります。

たとえば、元手がゼロでも初期費用などを含んでローンを組める「オーバーローン」があります。一方、購入者の借入れ状況や職業などに応じて、物件価格の20〜50%を自己資金として求められるケースもあります。

ローンを組む際に金融機関がチェックするのは、その人の資産状況を通じた購入者の支払能力です。金融機関が提示する自己資金額を用意できない場合は、ローンの審査が通らない可能性もあります。

利用できるローンを整理するためにも、用意できる自己資金額を明確にしたうえで不動産会社に相談してみましょう。

RENOSY(リノシー)の場合は、自己資金10万円程度から始められるケースもあります。

【初心者向け】不動産投資に最低限必要な元手はいくら?

3. 不動産投資ローンを理解する

不動産投資では、高額の物件を購入することになるため、不動産投資ローンを組むことが多いです。

不動産投資ローンとは、物件を担保にして金融機関から融資を受けるローンです。融資を受けるためには、年収や勤務先等が審査対象となります。金融機関によって異なりますが、一般的に不動産投資ローンの融資額は、年収の7~8倍程度です。

たとえば、年収500万円の方は、3,500万~4,000万円の借入れが可能です。公務員や会社員など、収入が安定して見込める職業の方は、審査が通りやすい傾向にあります。

4. 家賃と費用のイメージを持つ

不動産投資を始めるときは、家賃(収入)と費用(出費)の収支イメージを持つ必要があります。収支のイメージがつかないと、適切に目標設定ができているか、投資方法が合っているかどうかを判断できないためです。

不動産購入後は、月々かかる費用があります。たとえば、マンション投資では、定期的に建物の管理費と修繕積立金が必要です。これらは、日々のマンションの管理や約15年ごとの大規模修繕工事などに使われます。

また、長期にわたる運用期間中は、所有する物件の給湯器やエアコンなどの設備が壊れて、修理費が発生することもあります。入居者の募集のために広告費がかかる場合もあるでしょう。

このように、不動産投資は収入のほか、さまざまな支出が発生します。現実的な収支イメージを持つことで、より正確な収益シミュレーションが可能となります。

家賃と費用の具体例

家賃と費用のイメージを持つために、具体例を紹介します。

たとえば、1,800万円の物件に対して、銀行から1,500万円を借りて(頭金300万円、30年ローン、金利2%)購入し、7万5,000円の家賃があるとします。単純に計算すると利回りは5%です(表面利回り)。

そこから費用(仮に修繕積立金6,000円、マンション管理費4,000円とします)合計1万円を差し引くと、6万5,000円の家賃収入が手元に残ります。年間収入は78万円なので、必要経費を差し引いたあとの利回りは4.33%になります(実質利回り)。

月々のローンの支払いは約5万5,000円なので、手取りの収入は月に約1万円、年に12万円です。

Step4. 物件を探す

準備が整ったら、実際に物件を探してみましょう。物件を探す手順は、次のとおりです。

- インターネットで探す

- 不動産会社に問い合わせする

- 不動産収益をシミュレーションする

1. インターネットで探す

物件を探す方法はいくつかありますが、一番簡単な方法はインターネット検索です。

自分が住むための家を購入する場合は、気になる物件が見つかったら不動産会社に連絡し内見して購入を決めます。しかし、投資用の中古不動産の場合は入居者がいることが多いため、内見できるケースは少ないです。内見できる物件とは「現在賃貸されていない物件」、つまり空室の物件です。空室の物件は、当然すぐには家賃収入を得られません。

そのため、内見を前提に不動産会社を通じて物件を探すのではなく、まずはインターネット上で公開されている物件を調べてみましょう。

2. 不動産会社に問い合わせする

取り引きされる物件は日々動いています。インターネットの情報が最新ではないケースや良い物件が非公開になっているケースもあります。

自分のなかで、投資額や投資先エリアなどのイメージが固まってきたら、不動産会社に直接問い合わせてみましょう。希望を伝えて、それに合う物件を見つけてもらいます。

なお、一般的に入居中の部屋の確認は「マイソク」とよばれる不動産に関する情報が掲載された資料で確認します。

入居中はもちろん、建築中の新築物件も部屋の内部を見られないため、外観のみを確認するのが通例です。物件のあるエリアの雰囲気や周辺の環境なども確認しつつ、入居者にとって魅力的な物件かどうかを確認しましょう。

3. 不動産収益をシミュレーションする

物件を探すときは、不動産収益のシミュレーションをして、比較することが大切です。

利回りを計算して見せてくれる不動産会社も多いですが、自分でシミュレーションする場合は、以下の3点を踏まえて計算してみてください。

| ポイント | 概要 |

|---|---|

| 利回り |

|

| 年間家賃収入 |

|

| 物件価格 |

|

表面利回りと実質利回りを計算したうえで、どのくらい空室が発生するか、修繕費の値上がりや賃料の増減の可能性など、さまざまなパラメーターを用いてシミュレーションすることが大切です。

不動産投資の利回りとは? 指標の捉え方と、計算方法の紹介

Step5. 物件を購入する

物件が決まったら、購入のフェーズに入ります。物件の購入手順は、以下のとおりです。

- 不動産投資ローンを申し込む

- 重要事項説明を受け契約を結ぶ

- 残金決済(手付金を除いた残りの代金の支払い)を行う

- 火災保険に加入する

大まかな手続きの流れを知っておくと、いざ本番になったとき、落ち着いて進められます。

1. 不動産投資ローンを申し込む

物件の購入申し込みをすると同時に、不動産投資ローンの事前審査を申し込みます。申込書のほかに、本人確認書類や健康保険証、源泉徴収票などのコピーが必要です。

事前審査が承認され、物件の売買契約に至った場合は、正式に不動産投資ローンへ申し込みます。

一般的に、不動産ローンの手続きに必要となる主な書類は、以下のとおりです。

- 住民票

- 印鑑証明書

- 実印

- 本人確認書類

- 収入証明資料

- 預金口座通帳

本審査が承認されると、不動産投資ローン契約を締結できます。同時に、担保となる物件に抵当権(第1順位)を設定する契約も行います。

不動産投資ローンの融資額と必要な年収は?年収別の金融機関も公開

2. 重要事項説明を受け契約を結ぶ

契約を結ぶ前に、売買する物件や契約内容についてよく読み、しっかり確認します。

重要事項説明は、「購入する物件」と「売買契約の条件」について、売買契約の前に必ず行う決まりで、宅地建物取引士が行います。読むボリュームは大きいですが、不動産会社とのトラブルを防ぐためにも、細かいところまで熟読することが重要です。契約後は原則として解約が難しくなるため、不明点は必ず事前に確認しておきましょう。

重要事項説明のあとは、いよいよ本契約を行います。

3. 残金決済を行う

本契約を結んだあとは、残金決済を行います。残金決済とは、購入価格から手付金を引いた残金すべてを支払うことです。

たとえば、物件価格が2,500万円で、手付金で100万円を支払った場合、残金は2,400万円になります。残金は、不動産投資ローンの借入金で支払う仕組みです。

ローンの借入金は、金融機関から振り込まれます。残金の支払いが確認されると、物件が引き渡される流れです。

引き渡しのときは、司法書士が登記所にて、所有権移転登記を行います。司法書士は、不動産業者が事前に紹介してくれることが多い傾向です。

このとき、登記費用と司法書士報酬を支払います。登記費用など諸費用については不動産投資ローンの借入金の一部を使って支払うケースもありますが、現金での支払いが一般的です。

4. 火災保険に加入する

不動産投資ローンを活用して中古マンションを購入するときは、火災保険の加入が条件となります。

マンションの場合、火災保険の補償対象は専有部分に限られ、保険金の上限もそれに応じて決まります。対象事象の主なものは、火災・地震・風水害・水濡れなどです。ただし、地震については別途、地震保険をつけないと補償されません。

たとえば「低い土地で1階の物件なら風水害もつける」というように、物件の立地や建物の特徴に応じて、補償範囲を検討しましょう。

Step6. 物件を管理する

物件を購入したあとは、継続的に管理をしなければなりません。また、キャピタルゲインを狙う方は、いずれ物件を売却する時がきます。

ここでは、物件の管理方法と売却方法を簡単に解説するので、将来の見通しを持つために参考にしてみてください。

1. 管理業務を賃貸管理会社に任せる

物件購入後は、建物そのものの維持管理と入居者の対応が必要です。不動産投資で成功のカギを握るのは、物件購入後の管理だともいわれています。

賃貸管理とは、空室管理から家賃滞納者への対応、部屋の設備(バス・トイレ・エアコン・インターホンなど)の修理まで、幅広くあります。

オーナー自ら管理を行う(自主管理)こともありますが、賃貸管理会社や物件管理もサポートする不動産会社に業務を委託するケースが多いです。

物件管理費用は、1カ月分の賃料の約5〜10%前後が多い傾向にあります(委託内容による)。管理会社とは長い付き合いになるので、費用面だけではなく親身に対応してくれる会社を選びたいところです。

【ワンルームマンション投資】賃貸管理会社の選び方

2. 物件を売却する

不動産投資の出口は売却です。売却するタイミングはさまざまですが、できれば購入した価格よりも高い価格で売却したいものです。

売却する場合、以下のように購入後の経過年数によって税率が変わります。

- 短期譲渡所得(所有期間5年以内):所得税・復興特別所得税30.63%、住民税9%

- 長期譲渡所得(所有期間5年超) :所得税・復興特別所得税15.315%、住民税5%

※2037年までは所得税に対して2.1%の復興特別所得税が上乗せされる

5年以内に物件を売却すると、約39%の税金が発生するため、キャピタルゲインが大幅に減ります。また、5年以内に不動産投資ローンを完済したり、十分なインカムゲインで採算性が取れたりなどで、初期費用を回収したうえで利益を出せるケースは多くありません。そのため、5年を超えてから物件を売却するのが望ましいです。

・売却で400万円ほどプラスに。資産形成の一手段として不動産投資はマッチすると思います。 | RENOSY(リノシー) 不動産投資

・何気ない会話から物件を売却へ。期待以上の利益が得られ、引き続き不動産を持っておきたく改めて購入しました。 | RENOSY(リノシー) 不動産投資

不動産投資の始め方に関してよくある質問

ここでは、不動産投資を始める方からよくある質問を紹介します。

- 少額で始めることはできる?

- 若いうちに始めるのがいいって本当?

- 不動産投資会社を選ぶ際のポイントは?

疑問を解消することで、不安なく不動産投資を始められ、後から後悔するという可能性も減らせます。

1. 少額で始めることはできる?

やり方によっては、少額から不動産投資を始めることが可能です。

たとえば、不動産クラウドファンディングを活用すれば、1万円程度から投資できるケースもあります。不動産クラウドファンディングとは、大勢から小口の資金を集めて不動産を購入し、賃貸収入や売却益などからリターンを得る仕組みです。

小さく始められる分、リスクを抑えたい方に適しています。ただし、少額だとリターンも大きくない点に留意が必要です。

月々1万円の少額から始められる不動産投資法は? 種類や特徴を解説

2. 若いうちに始めるのがいいって本当?

若いうちに不動産投資を始めると、ローンの完済年齢が若くなるため早い段階でまとまった家賃収入を得やすい利点があり「不動産投資は若いうちからがいい」といわれています。

実際、RENOSY(リノシー)で不動産投資を始める方には20代の方もいらっしゃいます。

もちろん30代、40代以降で始める人も多く、20代で始めなかったからもう遅い、ということはありません。「目的に合った投資をすること」が成功のカギです。

40代から始める不動産投資! 注意点と成功へ導くためのポイント

3. 不動産投資会社を選ぶ際のポイントはある?

不動産投資の成否は、パートナーとなる会社選びで大きく左右されます。相談する会社を選ぶ際には、以下のようなポイントに気をつけることが大切です。

- 上場企業や財務基盤が安定した会社であるか

- 物件の入居率や管理実績などのデータを開示しているか

- 購入後のサポート体制が充実しているか

- 強引な営業をせず、リスクも正直に説明してくれるか

- ワンストップで購入・管理・売却をサポートできるか

複数社を比較検討し、信頼できるパートナーを選んでみましょう。特に、物件購入後の管理体制が充実しているかどうかは、長期的な投資の成功に大きく影響します。

初心者が不動産投資を始めて成功した事例

RENOSY(リノシー)で20代から不動産投資を始めた方の事例を紹介します。

社会人3年目にiDeCoやNISAを始めたあと、別の投資もしたくて不動産投資を開始

社会人1~2年目でしっかりと貯金に取り組まれたオーナー様は、金利が驚くほど低いことから「貯金でお金は増えない」ことを実感しました。

その後、すぐにiDeCoやNISAで資産運用を開始。半年ほど経った頃「まだなにかできるな」と思い立って、投資に詳しい同僚に相談を持ちかけました。その後「話を聞いてみるだけ聞いてみよう」という気持ちでRENOSY(リノシー)に相談。

多方面に相談するなか、ほったらかしでも毎月決まった家賃収入を得られる不動産投資が自分に合っているかもしれないと魅力を感じ、最初の相談から約1カ月半で不動産投資を開始されました。

参照:iDeCoやNISAを始めたあと、別の投資もしたくて、不動産投資を始めました|RENOSY

不動産投資の始め方を押さえて一歩を踏み出そう!

不動産投資は「難しそう」「初期費用が高そう」などのイメージがあり、なかなか始められない方も多いでしょう。しかし実際は、収益を得る仕組みは「家賃収入」と「売却益」の2つのみで、実にシンプルです。

また、株式への投資のようにハイリターンを狙う投資とは違って、安定した収入を得られる魅力があります。一方で、空室リスクや家賃滞納リスク、金利変動リスクなどのリスクもあるため、メリット・デメリットを含めて基礎知識を身につけたうえで始めることが大切です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード