マンション投資とは? 仕組みや必要な費用、メリット、リスクなどを解説

マンション投資は、ミドルリスク・ミドルリターンを見込める投資方法として人気です。ワンルームマンションであれば、比較的少額で始められますし、賃貸管理会社に委託すれば管理の手間を軽減できます。

これからマンション投資を始めようとしている人向けに、マンション投資で利益が出る「仕組み」や物件選びに欠かせない「利回り」の計算方法など、リスクを含めて解説します。

マンション投資とは

マンション投資とは、購入したマンションを人に貸したり売ったりして、収益を得ることです。マンション投資には以下のような種類があります。

- マンションオーナーとして物件を貸し出し、毎月の収益を上げていく方法

- 物件を買い、価格が上がったときに売却して利益を得る方法

毎月、物件を貸し出して得られる収益がインカムゲインです。入居者がいる限り、長期的に安定した収入を得られます。

また、物件を買い、高くなったときに売却(またはリノベーション等で価値をあげて売却)をして得られる利益がキャピタルゲインです。購入価格よりも高く売却できれば、収益を得られます。こちらは短期〜中期的に大きな収益を得る方法です。

基本的にはインカムゲインを狙いつつ、マンション価格が値上がりをしたタイミングでキャピタルゲインを狙うのが一般的です。

キャピタルゲインは、売却するタイミングによって収益が大きく変わります。不動産市況を把握しながら売る時期を狙いたい人、不動産売却の知識が豊富でマンション投資に慣れた人向けの方法だといえるでしょう。

そのほか、さまざまな物件に分散して投資をする不動産投資信託のJ-REITにも賃貸マンションが含まれていることがあります。

マンション投資の種類

マンション投資の種類は一つではありません。所有するマンションのタイプによって特徴が異なります。マンション投資における種類ごとの違いは、以下のとおりです。

一棟投資か区分投資か:

マンションを一棟まるごと購入するか、一部屋単位で購入して投資するか。

一棟投資の場合、購入価格が高いが空室リスクを分散できる点がメリット。

区分投資の場合、購入金額が安く修繕費用の負担が少ない。

単身向けかファミリー向けか:

単身向けの場合、部屋がコンパクトで面積が少ないため、壁紙の張替え等の原状回復費や設備交換費がそれほどかからない。

ファミリー向けの場合、長期の入居を見込めるが、入居が決まるまで時間がかかる。

新築か中古か:

新築の場合、入居者には人気だが、価格は高く下落幅も大きい。

中古の場合、価格が安く下落幅が小さい。

マンションの1棟を所有する場合、オーナー1人の意向で大規模修繕を行えます。しかし、区分所有に比べて保守点検にかかる費用が多く、動かさなければならない金額も大きいです。そのため、区分所有の方が手軽に始めやすいといえます。

マンション投資は不動産投資の一つですが、ほかにも不動産投資には種類があります。詳細は以下の記事を確認してみてください。

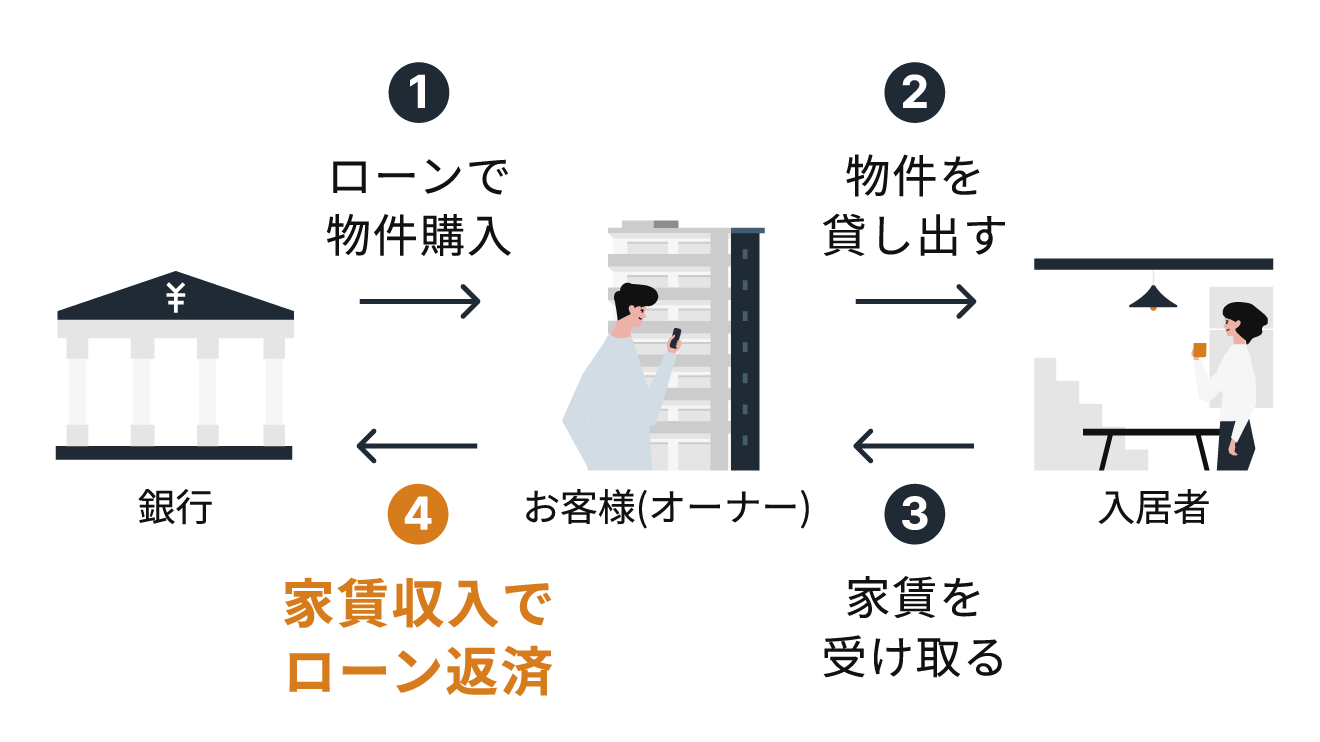

マンション投資の仕組み

マンション投資を行うには、マンションを購入する資金の調達が必要です。多くの人は銀行からの融資を利用します。

家賃収入をローンの返済にあてられるため、融資を受けられれば、自己資金が不動産価格分なくても投資を始められます。

しかし、管理費や諸経費、修繕費、税金などの支出が発生することを忘れてはいけません。家賃収入からローン返済を行いますが、さらに上記支出を含めた金額が家賃収入を上回れば、自己資金から支払います。

マンション投資を成功させるには、いかに家賃収入を減らさないかが重要です。

マンション投資の利回り相場

マンション投資で収益を得るには、物件の選び方が重要です。収益の一つの目安となるのが、物件の収益力を示す指標である利回りです。

利回りは、物件の場所や利便性によって変動します。一般財団法人 日本不動産研究所が不動産投資家を対象として行っている調査「不動産投資家調査」では、投資家が購入後に期待する期待利回りが公表されています。

期待利回りとは、投資家が対象不動産に投資した際に得られるであろう収益(NOI)のことです。

投資家が物件を購入する際に「この物件なら◯%の利回りが見込める」と判断する際の目安となる数値で、以下の計算式で算出します。

2025年10月の第53回調査では、商業系や住居系不動産などの投資用不動産のうち賃貸住宅一棟(ワンルームタイプ)について、東京・大阪およびそのほかの政令指定都市で次のような期待利回りとなっています。

利回りを計算する方法

利回りには表面利回りと実質利回りの二つがあります。物件情報に記載されている利回りは、多くの場合表面利回りです。上記で説明した「期待利回り」は、実質利回りの別名と捉えられることもあります。

表面利回りを計算するには、年間の家賃収入を物件の購入価格で割り、100をかけます。2,000万円で購入した物件を、月10万円で貸し出すと仮定したときの計算式は以下の通りです。

実質利回りを計算するには、年間の家賃収益から管理費・修繕費・固定資産税といった物件の維持に必要な費用を除いた数字を、物件購入価格で割って100をかけて算出します。

2,000万円(購入時の費用込み)で購入した物件を月10万円(年間120万円)で貸し出し、年間の諸経費が合計30万円と仮定した場合の計算をしてみましょう。計算式は、以下のとおりです。

計算式に数値を入力すれば利回りはわかりますが、物件を選ぶ際には慎重な判断が必要です。空室期間が長かったり、管理費や修繕費が高かったりすると、想定通りの利回りを得られないためです。収益がなく出ていくお金が多ければ、実質的な利回りは低くなることを頭に入れておきましょう。

マンション投資にかかる費用

マンション投資にかかるコストを正確に知れば知るほど、将来的な設計を立てやすくなります。マンション投資にはどのような費用がどれくらい必要なのでしょうか。

1. 購入時にかかる費用

マンション購入時にかかる費用は、以下のとおりです。

- マンション代金

- 不動産仲介手数料・印紙代・司法書士手数料

- 消費税

- 不動産取得税

それぞれ詳しく解説します。

マンション代金

マンション代金は物件の立地や広さ、築年数、階数、方角などの要素によって変動します。不動産価格は、近隣の取引事例や収益性などをもとに決められるため、都心部や人気エリアは、郊外に比べて割高になるのが一般的です。

以下のような条件も物件価格に影響を与えます。

- 駅からの距離

- 周辺の生活環境(スーパーやコンビニ、学校などの施設へのアクセス)

- 部屋の階数

- 方角

- 角部屋

- 眺望の良さ など

近年では、新築と中古ともに価格が高騰しており、「中古だからお得」という状況から変化してきています。また、2024年に講じられたマイナス金利政策の廃止により、住宅ローン金利が上昇傾向にあります。さらに建築資材の高騰も影響し、以前よりも予算を増やす必要が出てきています。それでもローンの借入額が減少することなく、不動産への投資は積極的とみられています(※)。

物件価格は需要と供給により変動します。物件選びの際には、立地条件と予算のバランスを十分に検討することが重要です。

※参考:2025年の不動産投資市場を展望する ~9割超が「今後も投資を積極化」~|一般財団法人 日本不動産研究所

不動産仲介手数料・印紙代・司法書士手数料

不動産仲介手数料は物件を扱う不動産投資会社によって異なりますが、不動産の価格に応じて上限が設定されています。

400万円を超える不動産を購入する場合の手数料の上限は、物件価格の3%+6万円です。この上限を超えて手数料が請求されることはありません。

印紙代は、売買金額が大きければ大きいほど増えます。たとえば、売買価格が500万円超1,000万円以下なら不動産売買契約書1通につき、5,000円の印紙代が必要です。なお令和9年3月31日まで軽減措置が取られているため、令和9年4月1日以降は税額が変更になる可能性があります(※)。なお、電磁的記録に印紙税は課税されないため、電子契約の場合は印紙税を納付する必要はありません。

不動産の登記は司法書士に依頼することが一般的です。司法書士手数料は不動産の登記を依頼する際に発生します。

※参考:No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

|国税庁

消費税

マンション購入の際にかかる税金は、消費税と不動産取得税です。消費税は建物に対して発生します。

不動産取得税

不動産取得税は不動産を購入した人を対象に、不動産のある都道府県が課税する税金のことです。不動産の売買契約が成立してから、大体半年くらい後に納付書が届きます。

不動産取得税の額を導き出す計算式は、「固定資産税評価額×4%」です。特例措置として、令和9年3月31日まで土地および住宅の取得に関する税率は3%に引き下げられています(※)。

ほかにも、不動産登記費用として登録免許税がかかります。

※参考:不動産所得税|総務省

2. 保有時にかかる費用

投資用に購入したマンションは、所有しているだけでコストが発生します。具体的にかかる費用は、以下のとおりです。

- 固定資産税・都市計画税

- 建物管理費

- 修繕積立金

- 保険料

それぞれ詳しく解説します。

固定資産税、都市計画税

不動産取得税とは異なり、固定資産税は1年あたり「固定資産評価額×1.4%」の金額を納めます。都市計画税は1年あたり「固定資産評価額×最高0.3%」の金額が発生するという点を押さえておきましょう。

建物管理費

建物の共用部分の清掃や設備の保守点検等にも、管理コストがかかります。管理を依頼する管理会社や、管理にどの程度の費用をかけるかで金額面が違ってきますが、入居者に満足してもらうためには、ある程度の費用をかけることが必要です。

また、建物の管理だけでなく入居者の入退去や賃料の集金代行などにかかる管理費も発生します。

修繕積立金

マンションは、約10〜15年に1度の頻度で「大規模修繕工事」をする必要があります。この大規模修繕工事では、外壁の塗り替えや防水工事、共用部分の設備更新などが行われます。日々の建物管理費も必要ですが、同時に、将来に向けた大がかりなメンテナンス費用も積み立てなければなりません。

また、修繕は大規模修繕工事のタイミング以外にも発生します。たとえば、エントランスのタイルに亀裂が見つかれば補修工事が必要になり、エレベーターの点検で不具合が指摘されれば部品交換を行うこともあります。

修繕積立金の額はマンションの規模や築年数、入居者数、管理組合の方針によって異なりますが、月々数千円から数万円程度の積立が一般的です。積立金が不足すると追加の負担金が発生する可能性もあるため、購入前に修繕積立金の額や積立状況、将来的な修繕計画について確認するのがおすすめです。

保険料

マンション投資を行う際には、金融機関から火災保険への加入を求められるのが一般的です。ローンを組む際に、購入する物件を対象とする火災保険への加入が求められます。火災保険は火災だけでなく、水濡れや台風などの自然災害による損害も補償範囲に含めることが可能です。

保険料は保険会社や加入経路によって異なり、物件の構造や築年数、所在地などによっても変動します。契約期間は最長で5年です。

火災保険と合わせて、地震保険への加入もできます。地震保険は地震や噴火、津波による損害を補償するもので、火災保険だけでは補償されないリスクに備えられます。ただし、地震保険は必須ではないので、物件の立地条件や個人のリスク許容度に応じて加入を検討するとよいでしょう。

・不動産投資でなぜ火災保険は必要なのか? その補償内容と選び方を解説

・【不動産投資】地震保険には加入するべき? その必要性を解説

・新築・中古マンション投資 | RENOSY(リノシー) 不動産投資

マンション投資で節税効果を得るカラクリ

マンション投資に限ったことではありませんが、節税効果は「所得税」「住民税」「相続税・贈与税」に関して存在しています。

所得税・住民税が節税になる仕組み

マンション投資を始めた初年度は初期費用がさまざまなところでかかるため、家賃収入を超えた支出になることも珍しくありません。この際、給与所得や事業所得などが別にある場合、マンション投資のマイナス分を給与所得に合算する「損益通算」を行えます。課税所得が減るため、所得税の節税につながることがあります。

相続税・贈与税が節税になる仕組み

現金で相続・贈与する場合、その金額が相続税評価額になります。しかし、不動産で相続・贈与する場合の評価額は、市場価格の6割程度で評価されます。

相続税評価額が減れば課税対象額も抑えられるため、現金で相続するよりも節税効果があるのです。

マンション投資のメリット

マンション投資には、以下のようなメリットが挙げられます。

- 1部屋単位で所有できるので必要資金を抑えられる

- 長期的な安定収入の確保が期待できる

- インフレにより家賃上昇が期待できる

- 管理の手間がかからない

それぞれ詳しく解説します。

1. 部屋単位で所有できるので必要資金を抑えられる

1棟のマンション所有となるとかなりの資金が必要です。駅や商業施設が近いといった好条件なら、億単位でのお金が必要となります。

1部屋単位の所有であれば、購入資金面での心配はかなり少なくなります。中古マンションの1部屋を購入するのであれば、自己資金で購入できそうという人もいるでしょう。

2. 長期的な安定収入の確保が期待できる

マンション投資では、長期にわたって安定した収入を得ることが可能です。入居者がいる限り、毎月定期的に家賃収入が入ってきます。

ローンを組んでマンションを購入した場合には、家賃収入をローンの返済にあてられ、ローンを完済すれば家賃収入から諸経費を差し引いた金額がそのまま利益となります。

早い時期からマンション投資を始めると、定年退職後には毎月の年金に加えて家賃収入を得られるようになります。そのため、老後の生活資金を補完する資産運用としても有効です。計画的に複数の物件に投資すれば、老後の経済的な不安を軽減できるでしょう。

3. インフレにより家賃上昇が期待できる

インフレは、不動産投資には相対的に有利に働く側面があります。物やサービスの価格が上がるインフレ時には、お金の実質的な価値は下がります。

しかし、実物資産としての価値があるマンション投資は、インフレに強いのが特徴です。また、インフレ環境下では家賃の上昇が期待できるため、収益性が向上する可能性もあります。

ただし、管理費と修繕積立金もインフレにともなって上昇する傾向があるため、支払う費用の増加も考慮しておく必要があります。

日本のインフレの現状と見通し。不動産投資に与える影響は?

4. 管理の手間がかからない

マンション投資はほかの不動産投資に比べて、オーナー自身の管理の手間が少ない点がメリットです。マンションの管理は専門の賃貸管理会社に任せられるため、本業を持ちながら副業として投資を行うことも十分に可能です。

賃貸管理会社に委託する際には、委託費用が発生します。しかし、入居者の募集や家賃の集金、クレーム対応、退去時の原状回復工事など、煩雑な業務をすべて任せられるメリットは大きいでしょう。特に遠方の物件を所有している場合や、複数の物件を運用している場合には、管理会社の活用は必須といえます。

なお、賃貸管理会社によってサービス内容や料金体系が異なるので、複数の会社を比較検討したうえでの決定をおすすめします。

マンション投資のリスク

マンション投資のリスクには、以下のような内容が挙げられます。

- 空室リスク

- 修繕リスク

- 災害リスク

- 家賃滞納リスク

- 金利上昇リスク

それぞれ詳しく解説します。

1. 空室リスク

マンション投資をするうえで逃れられないリスクが、空室が出て収益を得られなくなることです。

都市部を離れれば離れるほど、人口は少なくなり借り手も減ります。人口に対して物件の数が多ければ、それだけ空室が出るリスクが高くなる点を押さえておきましょう。

空室リスクへの対策には、賃貸管理会社選びや好立地な物件選びが大切です。好立地な物件選びは経験を積まないと判断が難しいものの、地域の需要と供給のバランスや将来的な人口動態なども考慮して物件を選定し、空室リスクを軽減しましょう。

信頼のおける管理会社を探す際には、口コミや実績、サービス内容などを参考にしましょう。

不動産投資のメリットとは?知らないと損するデメリットも併せて解説

2. 修繕リスク

新築でも中古でも、いつかは修繕をしなければいけない日が来ます。マンション投資に限りませんが、修繕に備えて毎月一定額を修繕積立金として積み立てておく必要があります。

修繕箇所の一例は、以下のとおりです。

- 外壁や屋上部分の劣化・雨漏り

- 給排水管の老朽化

- エレベーターや共用部分の設備更新 など

また、室内においても、水回りの設備や床材、壁紙などは定期的な更新が必要となります。これらの修繕・リフォームを適切に行うことで、物件の価値を維持し、入居者の満足度を高めることが可能です。

さらに設備を最新のものに更新すると、物件の魅力や競争力を高められ、家賃の値上げにつなげられるメリットもあります。計画的な修繕は、短期的には費用がかかりますが、長期的な収益性の向上や資産価値の維持に貢献します。

3. 災害リスク

災害リスクには、地震や水害、火災などがあります。これらのリスクに対しては、適切な保険に加入して対策することが重要です。火災保険は基本的な保障として必須であり、地震による被害に備えて地震保険への加入も検討すべきでしょう。

また物件購入前にはハザードマップを確認し、過去の災害履歴を調査しておくことも大切です。浸水想定区域や土砂災害警戒区域などに位置する物件は、災害発生時のリスクが高くなります。こうした情報を事前に把握することで、リスクを軽減できる物件選びが可能になります。

4. 家賃滞納リスク

家賃は必ず支払われるとは限りません。家賃滞納があれば催促することになりますが、不動産投資を副業でやっている場合には、オーナー自身で対応するのは難しいでしょう。

そのため、家賃滞納時の対応まで行ってくれる管理会社に依頼するのがおすすめです。なかには家賃保証サービスを提供している管理会社もあり、入居者が家賃を滞納した場合でも、オーナーには定期的に家賃が支払われる仕組みになっています。このようなサービスを利用することで、家賃滞納リスクを大幅に軽減できます。

5. 金利上昇リスク

不動産投資ローンの金利上昇にともなって、支払総額が上がるリスクもあります。金利の上昇は投資家個人ではどうにもできないため、リスクを回避するには、以下のような対策が必要です。

- 頭金を入れて借入額を抑える

- 繰上返済をする

- 固定金利を選択する

特に変動金利で借り入れている場合は、金利上昇の影響を大きく受けます。そのため、金利の動向には常に注意を払い、返済計画を柔軟に見直す姿勢が重要です。専門的な内容になるため、不動産投資会社の担当者やファイナンシャル・プランナーなどに相談して、対策することをおすすめします。

マンション投資で失敗しないためのポイント

ほかの投資方法に比べてミドルリスクとはいっても、条件によってはマンション投資に失敗してしまうこともあり得ます。

マンション投資に失敗しないために押さえておきたいポイントを紹介します。

1. 将来を見据えて試算をする

目先の利益だけにとらわれていると、思わぬ落とし穴にはまることがあります。マンション投資で失敗しないためには、将来を見据えた試算をしましょう。

ローンを組む当初は低金利で借りられたとしても、長期的な目で見たときに金利の上昇を想定しなければなりません。金利上昇リスクを想定していないと、実際に金利が上昇したとき、返済負担が重くなります。

特に、30年以上にわたる長期間の返済計画を立てている場合、金利上昇は大きな負担となります。場合によっては借り換えや、繰り上げ返済を利用して早めの完済を目指しましょう。

複数の不動産投資会社に収支シミュレーションを出してもらい、比較して確認するのがおすすめです。

2. 価値は下がる可能性があることを理解する

築年数が経過するほど、建物の価値は低下し、家賃相場は低くなることが一般的です。たとえ利回りの良い物件を購入したとしても、マンション周辺の住環境が変化すれば、期待していた利益を得られないこともあります。

たとえば、周囲に競合物件が増えたり商業施設が閉店したりすれば、賃貸物件としての魅力は低下してしまうでしょう。結果的に、家賃を下げなければ、入居者を確保できない状況に陥る場合もあります。そのような状況では、想定していたよりも、早めに売却を検討することになる可能性もあります。

売却時期にもよりますが、購入したときよりも高く売れることを安易には期待しない方がいいでしょう。不動産価格が値上がり基調でない限り、購入時の金額よりも売却価格は安くなることを頭に入れておきましょう。

3. 需要と供給のバランスを調べる

どんなに優良な物件を所有していたとしても、借りたいという人がいなければマンション投資を成功させることはできません。

たとえば、ファミリーが多いエリアに単身者用のマンションがあっても、入居率は低いと考えられます。どのエリアのどのような建物に需要があるのかを判断することは、マンション投資で利益を出すために重要なポイントです。また、競合のマンションが多いエリアの場合、できるだけニーズがかぶっていない物件を選ぶことも視野に入れましょう。

不動産投資の始め方〜具体的な5つの手順・やり方などを解説

マンション投資用物件を探す際のポイント

投資用物件を選ぶには、以下のようなポイントを押さえることが大切です。

- 立地に注目する

- 利回り重視の選び方はしない

- 築年数にこだわらない

詳しく解説します。

1. 立地に注目する

不動産投資で良い運用結果を出すには、立地を厳選することが大切です。立地にこだわることで、空室のリスクを減らし長期的に安定した家賃収入を得やすくなります。

最寄り駅からどれくらいの時間でたどり着けるか、住環境はどうか、近くにスーパーや病院はあるかといった点を考慮して選ぶとよいでしょう。

できるだけ多くのアピールポイントを持った物件を選ぶことで、集客力のアップにつながります。

2. 利回り重視の選び方はしない

どんなに利回りが高い物件であっても、借りてくれる人がいなければ収入にはつながりません。利回りだけを見て物件を選ぶことは危険です。条件に優先度をつけて、投資用物件としてふさわしいかを総合的に見極めることが必要です。

提示された利回りを信じて購入して騙されるケースも実際に起きているので、利回りだけに注目して購入するのは控えましょう。

3. 築年数にこだわらない

新築マンションは最新設備で見た目がきれいなため、入居者が集まりやすい傾向にあります。しかし、新築だからといって飛びつくと痛い目をみる可能性があります。新築マンションは「新築プレミアム」という価格設定になっており割高なため、利回りが低く収益性が低いのが特徴です。

家賃収入で比較すると、中古物件の方が賃料が低くなりがちですが、購入価格が低くなり高利回りが期待できます。以上のことから築年数にこだわらず、新築と中古どちらも含めて探すのがよいでしょう。

不動産投資ローンについて

自己資金が豊富にある人を除き、マンション投資を始めるにあたって、ローンの利用を考える人がほとんどでしょう。ローンには不動産投資ローンと住宅ローンが存在します。

不動産投資ローンと住宅ローンの違い

住宅ローンは多くの人に向けて開かれた存在ですが、不動産投資ローンは住宅ローンに比べると利用が限られるため、積極的に宣伝されているわけではありません。主に以下のような違いがあります。

住宅ローン:

自分または家族が住む家を購入するため

不動産投資ローン:

第三者に貸し出すなどの自己居住以外の目的で家を購入するため

自宅をローンで購入するのとは違い、投資用として不動産を購入すると、投資に失敗してしまったときに回収できなくなるリスクが高まります。そのため、審査が比較的厳しく、また住宅ローンよりも金利を高く設定しています。不動産投資は居住用の住居を得るための住宅ローンとは違い、金融機関がリスクに対して過敏になっているともいえるでしょう。

不動産投資ローンと住宅ローンの大きな違いは、審査基準が厳しく、住宅ローンとは金利の設定が異なることであると覚えておきましょう。

参照:不動産投資ローンとは?金利の考えからから金融機関の選び方を解説します

不動産投資ローンのメリット

不動産投資ローンを利用するメリットは、なんといっても少ない自己資金で投資が可能になる点です。審査に通りさえすれば、購入資金を貯蓄することなくすぐに投資を始められます。良い物件に出会ったらすぐに行動に移せる点が魅力です。

不動産投資ローンのデメリット

大手銀行の中には、富裕層を対象にした不動産投資ローンしか用意していない場合も多くあります。借りられる場所が少ないという点はデメリットだといえるでしょう。

地方銀行や信用金庫の中には、審査に対するハードルがやや低く、一般投資家向けの商品が用意されているケースもあります。

マンション投資に関してよくある質問

マンション投資に関してよくある質問には、以下のような内容があります。

- どのような人がマンション投資を行っているのですか?

- なぜ「マンション投資はやめとけ」という声が上がるのですか?

- 不動産の知識は必要でしょうか?

それぞれ詳しく解説します。

1. どのような人がマンション投資を行っているのですか?

マンション投資を行うのは、一般的に年収500万円以上の会社員が多い傾向にあります。ローンを組んで始められる点が魅力であり、手元資金が少なくて済むことから、初心者でも取り組みやすい投資といえます。

また、賃貸管理会社に委託することで、煩わしい業務を代行してもらえるため、普段は仕事が忙しい会社員でも負担をかけずに投資を行うことが可能です。日々の仕事に集中しながらも、将来に向けた資産形成を同時に進められる点が多くの会社員に支持されています。

2. なぜ「マンション投資はやめとけ」という声が上がるのですか?

マンション投資に対する否定的な意見には、いくつかの理由があります。まずは、空室リスクや災害リスク、家賃滞納リスクなど、不動産投資特有のリスクに対する不安が挙げられます。また、投資金額が大きいことも、懸念される要因の一つです。

そもそも投資全般に対してネガティブなイメージを持つ人も少なくないため、具体的な理由なく「やめておいた方がいい」と声を上げる人もいます。

「ミドルリスク・ミドルリターン」に位置づけられる不動産投資では、博打のような投資ではなく、将来性を考えて長期的に行うことが前提となります。信頼のおける不動産投資会社に出口戦略までサポートしてもらえると、マンション投資の成功率も高まるでしょう。適切な知識と戦略を持って取り組むことで、リスクを最小限に抑えることが可能です。

3. 不動産の知識は必要でしょうか?

不動産投資を始めるにあたって、専門的な知識があるに越したことはありませんが、なくても始めることは可能です。最初は知識がなくても、徐々に身につけていく姿勢が大切です。

不動産の管理は、所有者自身が行わずに管理会社に任せられるため、初心者で賃貸運営ノウハウがなくても不動産投資を始められます。物件の選定は、将来性のある立地かどうかを含め、専門家に収益のシミュレーションをしてもらうことで、適切な判断が可能になります。

マンション投資は学びながら成長できる投資方法であり、初心者でも少しずつステップアップできる投資手法といえるでしょう。

マンション投資のメリットとリスクの両方を理解しておこう

マンション投資にはさまざまなメリットやリスクがあります。全くリスクがない投資はマンション投資に限らず存在しないため、リスクに対する備えを万全にしたり、収益を上げられる優良な物件を見極める目を養うことが必要です。

初心者のうちは自分1人の力で何とかしようと構え過ぎずに、マンション投資に詳しい不動産投資会社の意見を上手に取り入れることをおすすめします。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード