資産運用に不動産投資はおすすめ? 特有のメリット・リスクを踏まえて解説

株式や投資信託などを中心に資産運用をしていると、リスク分散の観点から不動産投資が選択肢の一つとして挙げられることもあります。

しかし、不動産投資をやったことがない人にとっては、「株だけじゃダメなの?」「不動産投資って逆にリスクがありそうで心配」といった不安もあるのではないでしょうか。

本記事では、資産運用に不動産投資を取り入れるにあたって知っておくべき特有のメリットやリスク、ポートフォリオへ組み込むときに考えるべきことを解説します。

資産運用、株だけじゃダメ?

株式投資100%で資産を増やした有名YouTuberの節約オタクふゆこさんが、リスク分散の一つとして不動産投資を検討する動画があります。

不動産投資に関するふゆこさんのモヤモヤを、RENOSYの不動産投資のプロ・クックジュリアン聖也が答えています。「不動産投資って本当に大丈夫?」「株だけじゃダメなの?」と思われる方は、ぜひご覧ください。

資産運用における不動産投資の仕組み

不動産投資では、以下の2つの仕組みから利益を得られます。仕組みを知ると、株式や投資信託との違いも見えてきます。

- インカムゲイン(家賃収入)

- キャピタルゲイン(売却益)

1. インカムゲイン(家賃収入)

不動産投資におけるインカムゲインは、保有物件を賃貸に出すことで得られる家賃収入を指します。

株式投資なら配当金など、ほかの資産運用手段でもインカムゲインを得ることは可能です。しかし、株式の配当金は市況や業績に影響を受けやすく、ときに無配となることもあります。

一方不動産投資の場合は、毎日変動する株価とは異なり、家賃は契約に基づき毎月一定です。空室さえなければ安定した家賃収入が得られます。

このように、ほかの投資手法と比べて安定的なインカムゲインを得やすいのが、不動産投資の特長です。

2. キャピタルゲイン(売却益)

不動産投資におけるキャピタルゲインは、購入したときよりも高い価格で物件を売却したときの利益、またはローン残債と売却価格の差額利益です。

株式や投資信託などと比べると、不動産は流動性が低い特徴があります。つまり、買い手が見つかるまでに時間がかかるのが一般的です。

一方で、不動産は築年数や構造、エリア相場もしくは家賃などの要素から売却価格をある程度予測できます。不動産市場の状況を見ながら、利益を得られるタイミングを見定めながら売ることができるのが特徴です。

資産運用における不動産投資ならではのメリット

「不動産投資って、資産運用としてどんな良さがあるの?」と気になる方も多いでしょう。不動産投資にはさまざまなメリットがありますが、特に資産運用の観点で注目したいのが次の4つです。

- 他人資本(ローン)を活用できる

- 安定的な収入を得やすい

- インフレに強い

- 節税・相続対策にも活用できる

1. 他人資本(ローン)を活用できる

不動産投資はローンを組むことで、自己資金以上の規模で投資が可能です。

たとえば、自己資金500万円に加えて3,500万円のローンを借り、4,000万円の不動産を購入したケースで考えてみましょう。このケースでは、投資規模が自己資金の8倍です。これは、いわゆる「レバレッジを効かせた投資」です。

通常、株式や投資信託ではローンを活用できないため、同様の仕組みは使えません。FXや信用取引ならレバレッジをかけられますが、価格変動が大きく短期取引が前提のため、リスクが高い特徴があります。

一方、不動産は家賃収入をローン返済に充てられるため、中長期的に安定して他人資本を活用した資産形成が行えます。

2. 安定的な収入を得やすい

不動産投資では、賃貸契約に基づいて毎月一定の家賃収入を得られる分、ほかの投資手法と比較して安定しているといわれています。

また、家賃は市場の値動きに即座に連動するわけではなく、時間をかけてゆるやかに影響を受ける傾向にあります。このため、ほかの金融商品よりも収入の予測が立てやすいのも特長です。

こうしたメリットから、安定的な収入源を確保するために不動産投資を始め、生活費や老後資金に充てる人も少なくありません。

3. インフレに強い

不動産は建物や土地といった実物資産であり、インフレ時には価値の上昇が期待できます。

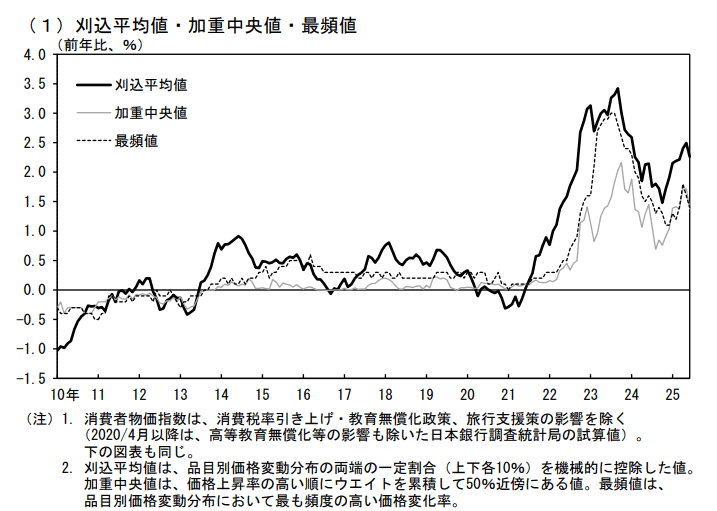

インフレと不動産価格の関係を紐解くために、まずは消費者が購入する商品やサービスの価格動向を表す指標である「消費者物価指数」の変動を見てみましょう。

引用:消費者物価の基調的な変動|日本銀行

2021年頃から消費者物価指数が上昇し、インフレ傾向にあります。直近、2023年の途中からやや下落しているものの、依然として消費者物価指数は高水準で推移しているため、インフレは続いているといえます。

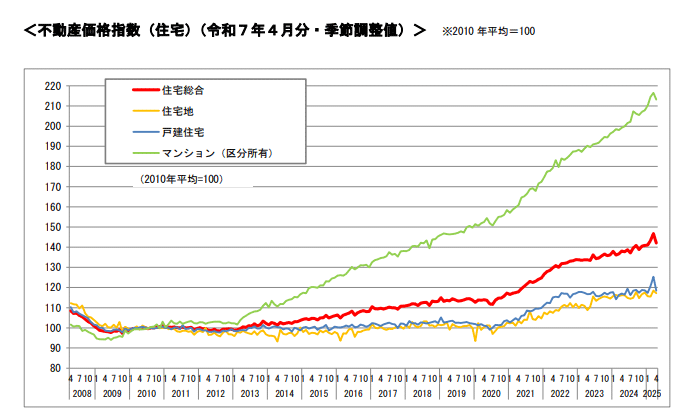

次に、不動産市場の動向を示す「不動産価格指数」を確認します。以下は、2008年から2025年4月時点までの不動産価格指数です。

引用:不動産価格指数(令和7年4月・令和7年第1四半期分)|国土交通省

・不動産価格指数のデータを提示

不動産価格指数は2013年頃から上昇を始め、2020年以降のインフレ局面でも高い水準を維持しています。アベノミクスにおける金融緩和政策の影響も考えられますが、その後のインフレ期でも不動産価格が下支えされていることがわかる資料です。

2つのデータを照らし合わせると、不動産価格はインフレ局面で上昇傾向を示しており、不動産はインフレに強い資産といえます。

不動産の保有中にインフレになれば、土地代や建築費の上昇に連動して不動産価格が上がる可能性もあります。入居中は基本的に家賃を上げられませんが、入居者の退去に合わせて家賃を引き上げることも可能です。

現金や預貯金は物価上昇の影響を受けて実質的な価値が目減りしますが、このように不動産はインフレ下でも価値を保ちやすい資産です。

4. 節税・相続対策にも活用できる

不動産投資では、減価償却や経費計上、損益通算により所得税や住民税を軽減できる場合があります。

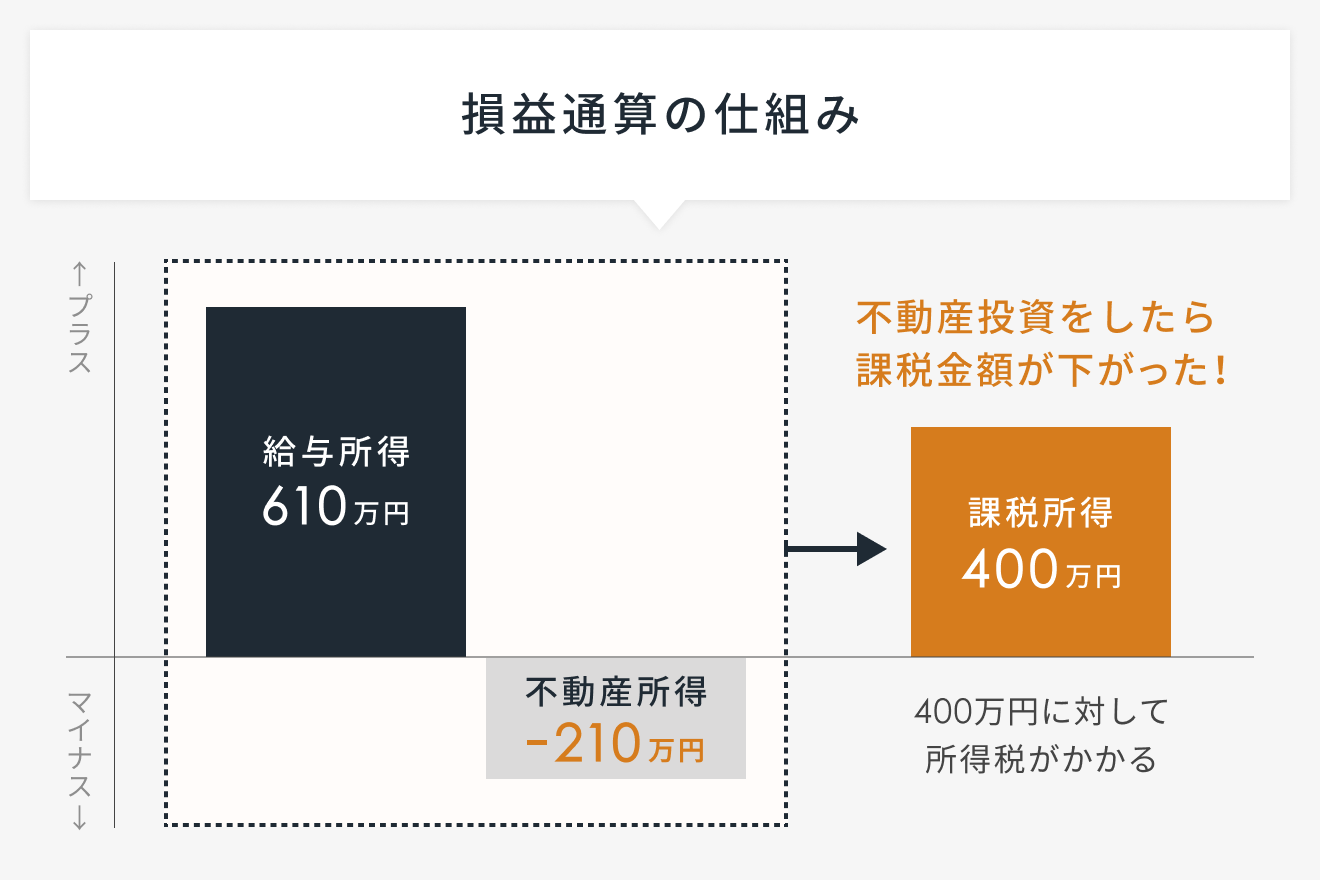

こちらは、損益通算で課税所得が圧縮されるイメージ図です。

本業で給与所得を得ている方は、不動産所得が赤字の場合、損益通算で課税所得が圧縮されます。確定申告を通じて、すでに支払った所得税が還付される仕組みです。特に、高収入の人ほど高い所得税率が適用されるため、節税効果が大きくなります。

一方、株式や投資信託では購入時の支出を経費として扱えないため、税制上の調整がほぼできません。

また、相続時は現預金や株式が額面や時価で評価されるのに対し、不動産は路線価や固定資産税評価額などで評価されます。一般的に実際に売買される価格(時価)より低くなるため、不動産投資はほかの運用手段と比較して、相続税を圧縮できる可能性が高いといえます。

資産運用における不動産投資特有のリスク

資産運用の手段として投資を行う場合、どの手法でもリスクはつきものです。当然、不動産投資にも、メリットだけではなくリスクもあります。

代表的なリスクは以下のとおりです。

- 空室発生や家賃下落による収益低下リスク

- 経年劣化と災害などによる資産価値低下リスク

- 金利上昇によるキャッシュフロー悪化リスク

これらは、株式投資とは異なる性質のリスクです。株式が主に「価格変動リスク」に左右されるのに対し、不動産投資は物件を保有・運営するからこそ生じるリスクが中心となっています。

それぞれの内容を詳しく説明します。

1. 空室発生や家賃下落による収益低下リスク

不動産投資は、家賃収入が主な収益源になるため、空室が続くと収入が減るリスクがあります。空室期間中もローンや管理費、固定資産税といった税金などの支払いが続くため、空室期間が長いと痛手です。

また、エリアの需給や築年数に応じて、家賃を下げないと入居が決まりにくくなる場合があります。当初の想定よりも家賃が下がれば、利回りや返済計画に影響が出る可能性も考えられます。

こうしたリスクへの対策として、物件選びの段階で「立地が良いか」「安定した需要が見込めるか」「生活環境が整っているか」といった、空室リスクの低減につながる諸条件を確認することが大切です。

2. 経年劣化と災害などによる資産価値低下リスク

不動産投資では、経年劣化によって建物の価値が下がり、資産全体の評価にも影響を及ぼすリスクがあります。また、地震・火災・水害などの自然災害により、建物が損傷すれば修繕費や建て替えが必要となるケースもあります。

ほかにも、エリアの地価下落や主要施設の移転や衰退の影響で、不動産価格が下がる可能性も否めません。

このリスクも、物件選びの段階である程度対策できます。中古不動産を購入するならば、管理が行き届いた不動産かどうかを見極めます。次に、ハザードマップを活用して、地盤の強い地域を選ぶことです。あわせて、その地域の都市開発計画を確認し、今後の資産価値を予測します。

3. 金利上昇によるキャッシュフロー悪化リスク

変動金利型のローンを活用した場合、金利が上がると月々の返済額が増加するリスクがあります。

金利変動が、長期的な収支計画に与える影響は小さくありません。どこまでリスクを許容できるかを踏まえたうえで、金利上昇を加味した返済計画を立てることが大切です。

リスクを事前に把握することが鍵

不動産投資におけるこれらのリスクは、物件選びの段階で低減できるものがほとんどです。リスクに関する知識を持っておけば、不動産投資会社に相談したとき「このエリアは将来的に価値が下がらないか」「どのような人が住むのか」など具体的に質問できます。

こうした疑問に対して、納得するまで答えてくれる不動産投資会社なら「安心できる」という一つの見極めポイントにもなるでしょう。

資産運用のポートフォリオに不動産投資を組み込むときに考えるべきこと

資産運用では、価格変動やリスク特性の異なる資産を組み合わせて保有する「分散投資」が基本です。そのなかで、不動産投資は金融商品の弱点を補完しやすく、リスク分散に効果的な資産だといわれています。

とはいえ、株式投資だけで成功していると「株式投資だけでもいいのでは?」「株式投資のなかでリスク分散していれば大丈夫では?」と疑問に感じる場合もあるでしょう。

そこで、ここからは、こうしたよくある疑問に答えながら、不動産投資をポートフォリオへ組み込むときのポイントを解説します。

よくある疑問

- 株式投資と不動産投資はどっちがいい? 両者の違いとは?

- ほかの投資手法にはどんなものがある?

- 不動産投資が向いている人は?

・20代から始める資産のつくり方。30代男性が実践中の資産運用ポートフォリオを大公開

・【絶対にスベらない】ゆるくて強い! FP1級芸人サバンナ八木流「投資ルール」

・30代証券アナリストの資産内訳を公開! プライベートで投資する5つのルールを紹介

1. 株式投資と不動産投資はどっちがいい? 両者の違いとは?

株式投資と不動産投資には、それぞれ異なる強みと弱みがあります。「どちらがいいか」を選ぶよりも、両者を組み合わせて活かすことが大切です。

それぞれの違いを確認するために、メリットとデメリットを整理しましょう。

| 株式投資 | 不動産投資 | |

|---|---|---|

| メリット |

|

|

| デメリット |

|

|

比較すると、株式投資にはないが不動産投資にある強みが「レバレッジ」「安定収入」だとわかります。一方、株式投資は流動性を確保しつつ、短中期のリターンを狙うのに適切です。

こうした違いを踏まえると、株式だけで分散投資するよりも、不動産をポートフォリオに加えることで、分散効果をより高められると考えられます。金融商品の価格変動リスクを抑えながら、安定性と収益性の両立を目指しやすくなるためです。

2. ほかの投資手法にはどんなものがある?

資産運用では、株式投資や不動産投資以外にもさまざまな手法があります。それぞれ、リスクとリターンに違いがあるため、自分の資産状況や目的に合わせて組み合わせを考えるのが一般的です。

たとえば、金(ゴールド)や銀などのコモディティ(商品)は、インフレや有事の際に価格が上がりやすく、安全資産として分散投資に組み込まれることがあります。外貨預金や外貨建て資産は、為替の影響を受ける一方で、通貨リスクを分散する手段として利用されます。

このように、株式投資と不動産投資に加えて、ほかの選択肢も視野に入れることで、より自分の目的に合ったポートフォリオを組みやすくなるはずです。

3. 不動産投資が向いている人は?

さまざまな投資手法があるなかで、不動産投資には「レバレッジ」「安定収入」といった特有の強みがあります。

これらの特徴を活かしやすいのが、以下のような人です。

- 株や投資信託だけでは将来の収入が不安定だと感じており、安定収入源を加えたい人

- 保有資産の多くが金融商品に偏っており、相場とは異なる値動きの資産をポートフォリオに加えたい人

- 老後資金・相続・節税といった中長期の視点で備えたい人

- ローンを活用して資産を形成したい人

- 一定の信用力や自己資金を活かしてレバレッジを効かせたい人

このような人たちは、金融商品だけでは補いにくいニーズを持っている不動産投資を取り入れると、資産運用の幅が広がるでしょう。

不動産投資による資産運用を成功させるための3つのポイント

不動産投資には、金融商品にはない魅力がある一方で、「本当に大丈夫なのだろうか」と迷う気持ちもあると思います。

そこで、実際に不動産投資を始めようと思ったときに、押さえておきたいポイントを3つにまとめました。

- 不動産投資の目的と資金をざっくり整理しておこう

- 一気通貫で相談できる不動産投資会社を選ぼう

- 資産運用のプロと一緒に自分に合ったプランを立てよう

1. 不動産投資の目的と資金をざっくり整理しておこう

目的によって選ぶべき物件や投資スタイルがまったく変わってくるため、自分が不動産投資を始める目的を明確にしておくことが大切です。たとえば、不動産投資の目的として「老後資金を貯めたい」「節税したい」「相続対策をしたい」などが挙げられます。

このとき、自己資金をいくら出せるかも大まかに整理しておくと、無理のない資金計画を立てやすくなり、現実的に物件や投資スタイルを判断できます。

2. 一気通貫で相談できる不動産投資会社を選ぼう

不動産投資は購入して終わりではなく、管理や修繕、そして将来の売却までを見据えた長期的な運用を考えなければなりません。そのため、物件の紹介だけでなく、管理体制や修繕計画、エリアの将来性まで含めて提案してくれる会社を選ぶことが大切です。

さらに、将来の出口戦略までサポートできるかどうかも重要です。売却の難易度や相場動向に精通している会社なら、安心して任せられるでしょう。

初回相談の際には、成約実績や過去の売却データ、提案の根拠を開示してくれるかを確認してみてください。こうした情報開示に誠実な会社は、自社の実績や顧客サポートに自信を持っており、資産運用全体を一気通貫でサポートしてくれる可能性が高いです。

3. 資産運用のプロと一緒に自分に合ったプランを立てよう

不動産投資は長期にわたる資産形成だからこそ、専門的な知識を持つプロと一緒にプランを立てることが安心につながります。

不動産投資会社に相談すると、年収や家族構成、ライフプランに合わせて無理のない投資計画を提案してもらえる場合が多いです。節税や相続、ローン活用といった目的に応じたアドバイスも受けられるため、自分一人で考えるよりも幅広い選択肢が見えてきます。

相談するときは、「投資の目的」「自己資金の目安」「リスク許容度」などを整理して伝えると、より具体的で現実的な提案を受けやすくなります。また、不動産投資をポートフォリオのなかでどのような役割に位置づけたいのかを相談することで、自分に合った運用スタイルが明確になるはずです。

プランが具体的に固まっていなくても、プロに相談しながら一緒にビジョンを形にしていけば問題ありません。

資産運用として不動産投資を始めよう

不動産投資には株式や投資信託とは異なるメリットとリスクがあります。

リターンを狙う株式に対し、不動産は安定収入に強みがあり、互いを補完し合える存在です。大切なのは「株か不動産か」を選ぶことではなく、自分の目的や資産状況に合わせて組み合わせることです。

不動産投資の強み・弱みを理解し、信頼できる相談先を見つけることで、自分に合った資産運用を実現できます。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: 引用:

引用: