「株と不動産」の組み合わせで、資産形成が安定する理由

資産形成では、お金を減らさずに増やすことが大切です。必要な資産を早く作るためにハイリスクな投資ばかりしていたら、お金を増やすどころか大きく減らしてしまうことになります。

今回は、「お金を減らさずに増やす」戦略として、株と不動産を組み合わせたハイブリッド投資を解説します。

「コア・サテライト戦略」で守りながら増やす

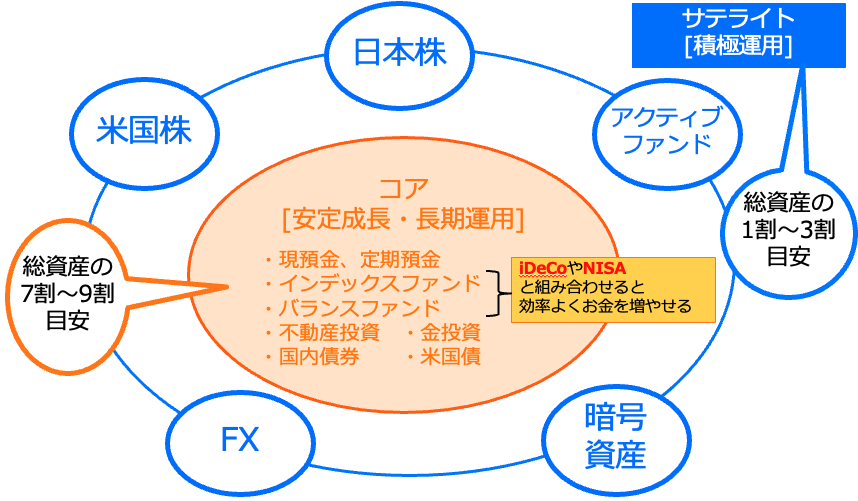

お金を減らさずに増やすには、総資産の7割〜9割を「長期・安定運用」のコア資産、残りの1割〜3割を「積極運用」のサテライト資産で運用する「コア・サテライト戦略」が欠かせません。

機関投資家と呼ばれる銀行や保険会社などが用いる手法ですが、個人でも応用可能です。

<コア・サテライト戦略>

コア資産には、現預金、インデックスファンド、バランスファンド、不動産投資、金(ゴールド)、国内債券、米国債などがあります。サテライト資産には、日本株、米国株、アクティブファンド、FX、暗号資産(仮想通貨)などがあります。

コア資産の部分で安定運用しているので、サテライト資産では楽しみながら、プラスアルファのリターンを狙った投資をするというスタンスでOKです。

不動産投資をコア資産に加えると、老後の生活が盤石になります。不動産はマーケットの暴落にも強い資産です。不動産から得られる家賃収入は、簡単に減るものではありません。暴落したからといって、みんな引っ越してしまうわけではないからです。不動産投資をすることで、経済的自立の安定度が上がるのです。

不動産投資は通常、ローンを組んで物件を購入します。スタートすれば手出しが少ないため、株を中心とする資産形成と並行して進めやすいのもメリットです。

他人資本で投資ができるので、10馬力・20馬力で資産形成が可能

このほかにも、株と不動産を併用するメリットはいくつかあります。

まず、「他人資本で投資ができる」のが不動産投資の大きなメリットです。株にも自分の資産を担保に投資する信用取引がありますが、不動産投資は、自分の信用力を活用して借り入れができます。つまり、他人資本で投資ができます。

自分のお金で投資するよりも、10馬力・20馬力になって資産形成ができるのが大きく、資産形成のスピードも増します。ローン返済が終わった不動産があれば、それを担保に借り入れも可能で新たな物件に追加で投資するという方法を取ることもできます。

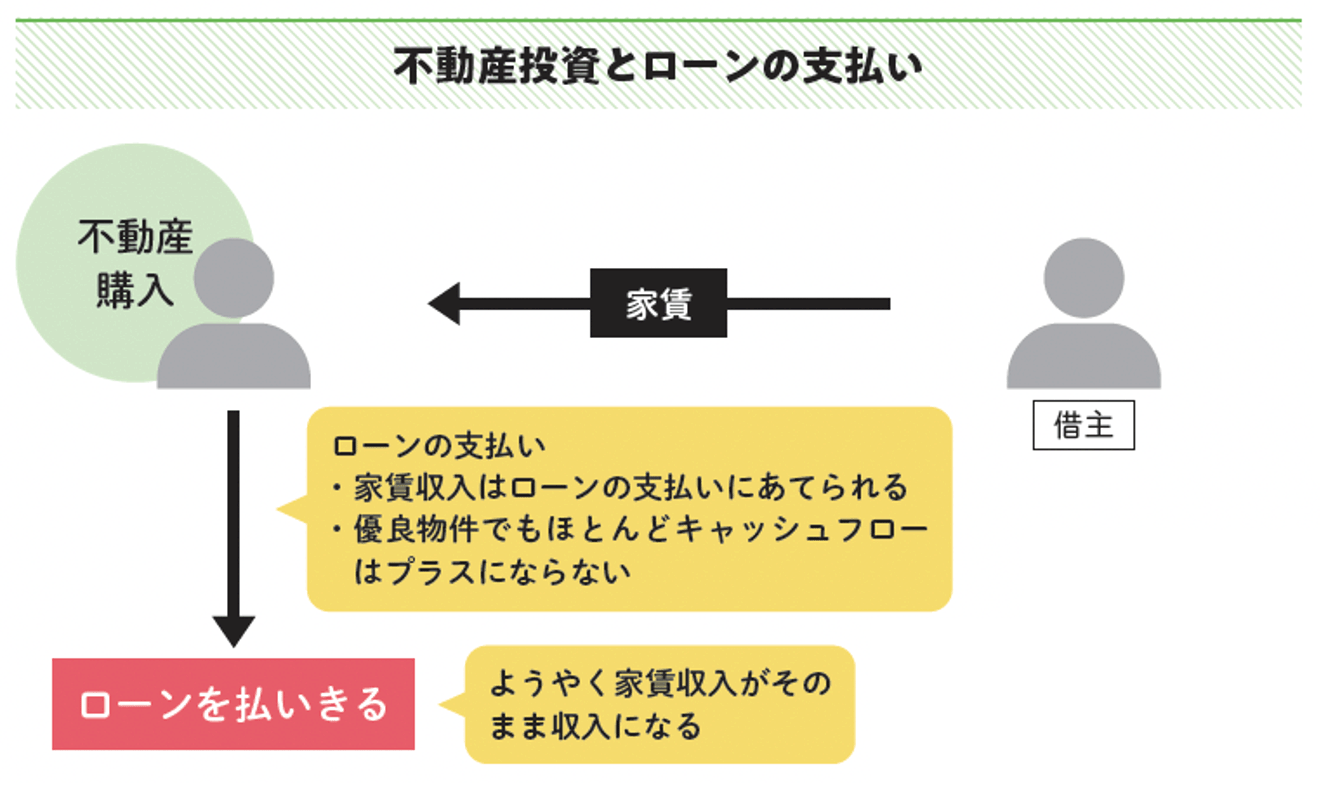

そして、不動産投資は「ローン返済後」に本領を発揮し、生活を支える大切な基盤となります。そもそも不動産投資は、ローンの返済中は助けにはなりません。なぜなら、家賃収入の大半はローンの支払いにあてられてしまうからです。キャッシュフロー(家賃とローン返済額の差額)はよくてもわずかにプラスになる程度です。

<不動産投資とローンの支払い>

しかし、ローン返済が終われば、家賃収入が丸ごと収入となります。一気にキャッシュフローがプラスになるため、安定した収入が手に入ります。

老後は年金+家賃収入でキャッシュフローを厚くできます。キャッシュフローという観点だと、高配当株やREITに投資をしておけばいいという考えもありますが、価格変動リスクは実物の不動産よりも大きくなります。不動産は自身が亡くなった時に残っていても相続税対策として強いのもメリットです。

不動産投資の5つのリスクと対策

不動産投資のリスクは、大きく分けて「空室」「家賃の下落」「金利の上昇」「流動性」「災害」の5つがあります。リスクはゼロにはできませんが、減らすことはできます。

1. 空室=家賃収入ゼロ

対策としては、エリア・物件選び。どんなに良いエリアの物件でも人は引越しをしますが、退去通告が1ヶ月前・2ヶ月前と定められているので、そこから次の人を探す期間があります。

空室期間を短くするためには、賃貸付けの上手い賃貸管理会社と組むことが大切です。筆者も保有物件で人が抜けて空室になったことは何度もありますが、入居付けが上手い管理会社と組んでいるおかげで、数日〜1・2週間程度で次の入居が決まっています。

2. 家賃の下落=不動産価値の下落で収入減

対策としては、周辺の競合物件と比較して家賃設定をすること。リフォーム・修繕で物件価値を高めれば、家賃をアップすることも可能です。

なお、賃貸需要が旺盛なエリアだと、最近のインフレも後押しし、家賃は上昇傾向にあります。筆者の保有物件も更新時・入れ替わり時に家賃をアップすることができています。

3. 金利の上昇=変動金利の人が多い

利息の負担を減らすならば、繰り上げ返済という方法が取れます。ただ、金利上昇フェーズは、「インフレ→金利上昇」という関係から、家賃も上げやすいフェーズになっていることが多いです。家賃を上げるためには、賃貸需要が旺盛なエリアであることが鍵を握ります。

4. 流動性=すぐに売れない・現金化できない

対策としては、売却しやすいエリア・物件選び。間取りや構造が特殊でない汎用物件の方が流動性は高くなります。ただ、不動産を売らなければいけない状況をなくすということも大切です。生活費6ヶ月〜1年分の預貯金は確保しておきたいところです。資金余力を確保しておけば、仮に空室期間が長くなったとしても耐えられます。

5. 災害=地震や火災などの不測の事態

地震や火災を無くすことはできませんが、地震や火災による被害を軽減することは可能です。例えば、地震による倒壊リスクを下げたいならば、1981年6月以降に建築確認された「新耐震基準」の物件を購入することです。新耐震基準とは、震度6強〜7程度の地震でも建物が倒壊・崩壊しないことを目指した基準です。被害に備えて、火災保険・地震保険に加入しておくのも対策の一つです。

不動産投資を成功させるポイント1「都内・コンパクトマンション」

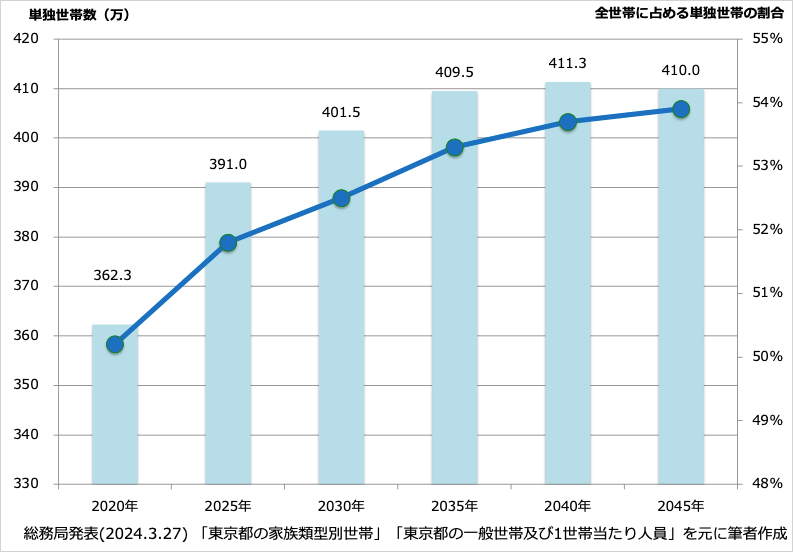

大前提は東京です。人口減少が続く日本の中で、東京の人口は増えています。なかでも単独世帯数は増え続けており、単独世帯数が占める割合も増加しています。

<東京の単独世帯数・割合は増加>

安定して長期的に賃貸需要があることを考えると、人口密度が高いということは大きなポイントになります。東京は世界の経済の中心地。人、モノ、情報、おカネが世界中から集中します。

当たり前のことですが、不動産投資をするうえでは、長期間にわたって安定的に「借り手がつくか」、そして売却したいときに「買い手がつくか」はとても重要。ですから、人口の密集具合はとても大切です。

現在、東京では約半数が単身世帯となっています。今後は「おひとり様」が増えていく見通しです。2020年時点で独身の人の割合は男性で約35%、女性で約25%となっています。2021年実施の国立社会保障・人口問題研究所「出生動向基本調査」によれば、「一生結婚するつもりはない」と回答している人も増えています。

都心部のコンパクトマンションは、バリバリ働いている会社員、学生、外国人労働者などさまざまな需要があります。例えば、誰もが憧れるブランドエリアでも、「駅近で設備も抜群で家賃も高め」という物件から、「風呂なしトイレ共同」という物件まで、幅広く需要があります。いざとなれば、家賃を安くすれば、誰かしら借り手はつく可能性が高いのもコンパクトマンションの特徴です。

実際、築40年以上経っている物件でも、立地がよく家賃が安ければ、安定的に満室になっている物件をいくつも見てきました。貸しやすい、売却しやすいということを考えると、コンパクトマンションへの投資がベターです。

不動産投資を成功させるポイント2「中古物件」

「中古物件」と「新築物件」のどちらに投資した方がよいのか、こちらについても迷う人が多いことでしょう。不動産投資サイトなどで調べてみるとわかるのですが、中古と新築では、同じエリアにあり、条件もほぼ同じでも、価格が全く違います。

価格差が生じるのは、新築物件にはいわゆる「新築プレミアム価格」が乗っているからです。新築プレミアム価格とは、売り出すときに広告宣伝費や不動産業者、建築業者の利益を上乗せした価格のことを指します。

みなさんのご自宅にも新築物件の広告が入ってくると思いますが、あの広告には結構なコストがかかっています。

通常、新築物件は物件価格の2割〜3割がプレミアム価格として乗っているといわれています。例えば、4,000万円の物件であれば、800万円程度がプレミアム価格として乗っているということ。極端な話、新築物件を購入して次の日には、3,200万円に値下がりするというイメージです。

一方、中古物件は新築物件のような立派な広告を作る必要がないので、価格の価値は純粋に「物件の価値」による部分が大きいということになります。

また、最近は建築資材の高騰や職人の不足による職人の賃金上昇などもあり、新築物件を建設するためのコストが上昇している傾向にあります。中古の場合は、あくまでも売り手と買い手の需給関係で価格が決まるので、適正な価格に落ち着くことが一般的です。

ほかにも、中古物件は、物件価格のうちに占める建物の価格の割合が小さくなり、土地の価格の割合が高くなります。建物の価格は年数を経るごとにだんだんと減っていきますが、土地の価格は大きく下がらないため、売却を考えるときには中古物件の方が大きな値下がりリスクはないといえるでしょう。

自分で住むとなれば、新しさにこだわる心理はわかりますが、不動産投資はあくまでも「投資」なので、収益性を重視することが大切です。将来の値崩れや収益性を考えると、中古物件を選択する方が賢明です。

東京は東京でも、エリア選定のポイントは?

では、「都内・中古・コンパクトマンション」ならどこでもいいのかというと、そうではありません。不動産投資の成否を左右するのは、まさに「エリア」です。

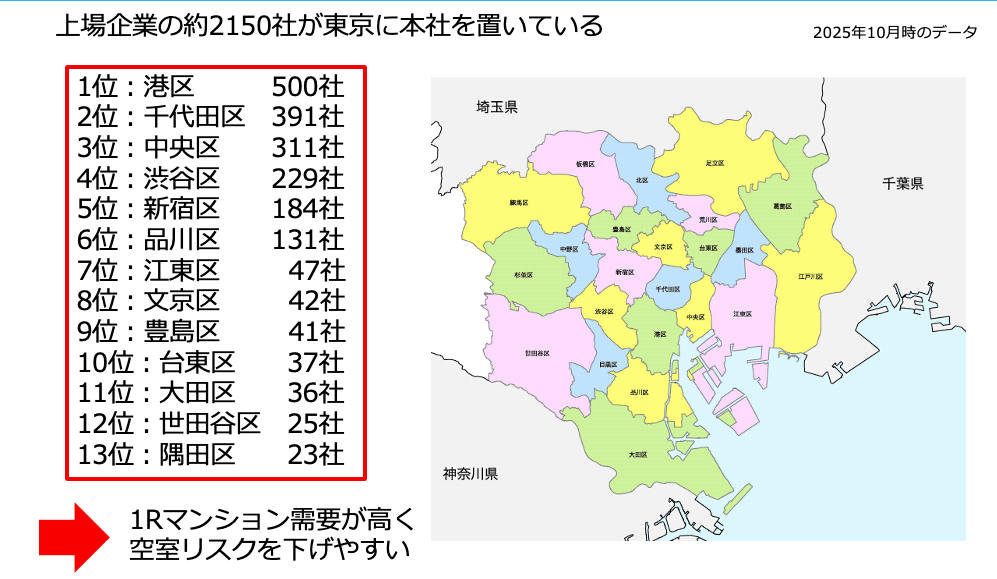

エリア選定に関してはさまざまな方法がありますが、選定の一つの方法としてお伝えしておくと、筆者は、上場企業が集中しているエリアを中心に選定しています。

<東京23区の上場企業数ランキング>

現在、上場企業約3,900社のうち、約半数が東京に本社を置いており、港区、千代田区、中央区の順で多く、次いで、渋谷区、新宿区、品川区となっています。

豊島区、目黒区、文京区、江東区、台東区も良いエリアです。上場企業が集中しているエリアでは、人も仕事も集中しているので賃貸需要は旺盛といえるでしょう。

ただし、港区、千代田区、中央区など23区の中心エリアはコンパクトマンション自体が少なく、売りに出ていたとしても物件価格が割高になっている傾向にあるので注意が必要です。

上場企業に勤務している会社員は収入も高い傾向にあり、社会的な信用度も高い傾向にあります。仮にコンパクトマンションに投資して、オーナーという立場で考えると、入居者とのトラブルは避けたいもの。

社会的信用が高く、毎月きちんと安定して家賃を支払ってくれる人に貸したいと考える人は多いのではないでしょうか。上場企業が集まるエリアにある物件に投資するメリットは、そんな会社員が入居者になる可能性が高いところです。

エリアが良いところの物件は、物件価格も高いことは否めませんが、人生100年時代を考えると、長きにわたって賃貸がつく物件を選ぶことが重要だと考えます。

また、個人的には、賃貸市場で人気の高いエリアとしては、女性に人気の街も候補になるのではないかと考えます。というのも、物件選びや住む家を決める場合、一般的に男性よりも女性の方が「好き」「嫌い」というエモーショナルな部分で判断する傾向があるように思います。

ですから、女性が住めるのであれば、男性も住めるケースが多いので、女性に人気のエリアなのか、女性に支持されそうな物件なのかというのも侮れないでしょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード