貯金と投資はどっちがいい? 資産を1億円つくる方法

老後2,000万円問題が話題になって以来、「何かしなければ」と思っている人は多いはず。ただ実際に行動しようとしても方法がいろいろありすぎて、結局「まだ貯金しかできていない」ということ、あるのではないでしょうか。同じお金と時間をどう活用するか、どんな方法をとるかによって、その先の未来は大きく異なります。お金の置き場所・使い方の違いによってどのように変わっていくのか見ていきましょう。

貯金だけしているとどうなるの?

貯金は、いざというときにすぐ使えるお金です。病気など突然やってくる生活の変化に備えて、ある程度の現金は必ず必要です。

ただ、例えば半年分の生活費が貯まったあとも、結果的に「銀行口座に貯め続けている」状態になっている場合もあるのではないでしょうか。

「お金を増やす」観点で考えると、金融機関への貯蓄は「お金が増える」方法ではありません。使わないで「貯める」ことはできます。日本はすでに20年間以上も超低金利のため、貯金をしているだけでは増えていかないのです。

ちなみに1980年代のバブル時代は、定期預金の利率が「年6%以上」で、本当に「貯めていればお金が増えていく」時代でした。

貯金は使った分だけ減る

もちろんずっと貯金だけで生涯暮らしていける人もいるでしょう。ただ、「何歳まで生きるのか?」「何歳まで働くのか? 働けるのか?」はわかりません。

貯金は、貯めた中からお金を使ってしまえば、使った分だけ減っていきます。「貯めること」と「使うこと」を同時にはできません。人生100年時代といわれている今、貯金がただ減っていくのを眺めながら心配して暮らすのは楽しくありません。

資産を維持しながら、日々の生活のためにお金を使っていく方法を考える必要があるのではないでしょうか。

投資でお金を増やす

お金を増やすことを目的にした資産運用が、投資です。投資は100%成功するとは限らないので、一定のリスクを伴います。しかし、長期で運用を行えば、また分散して投資を行えば、かけたお金よりも増える確率は上がるといわれています。

例:年間200万円の貯金を投資に活用する場合

支出を抑えて過ごしていたら、気づいたら「年間200万円貯まっていた」という場合、その生活を続けるとどのくらいの資産になるでしょうか。

例えば30歳から20年間、毎年200万円を貯金できる人は、50歳までに以下のように4,000万円になっています。この金額を、貯金ではなく投資で運用する方法を選択したら、どのくらい資産を増やすことができるでしょうか。

月17万円×12カ月=約200万円

20年間継続して、約4,000万円

投資信託で積み立てる

30歳から20年間、投資信託で毎月積み立てて運用していく場合を試算します。

月17万円×12カ月=約200万円

20年間運用すると、貯金と同じく元本 約4,000万円

4%の利回りで運用できたとすると 運用収益 約2,000万円

資産合計 約6,000万円

となります。

※手数料や税金について除外しています

不動産投資を活用する

資産運用の一つとして不動産投資を始めることで、効果的に資産を増やすことができる例をご紹介します。

「年収や勤続年数による信用力がある」と金融機関に判断された人(目安として勤続3年以上、年収500万円以上)は、「収益を生み出す不動産」を不動産投資ローンを活用して購入できます。

投資のためにお金を借りることができるので、ご自身で支出する金額は購入金額よりもはるかに少なくなります。つまり、手元にあるお金が減らないので、これをどう使おうか、と考えます。

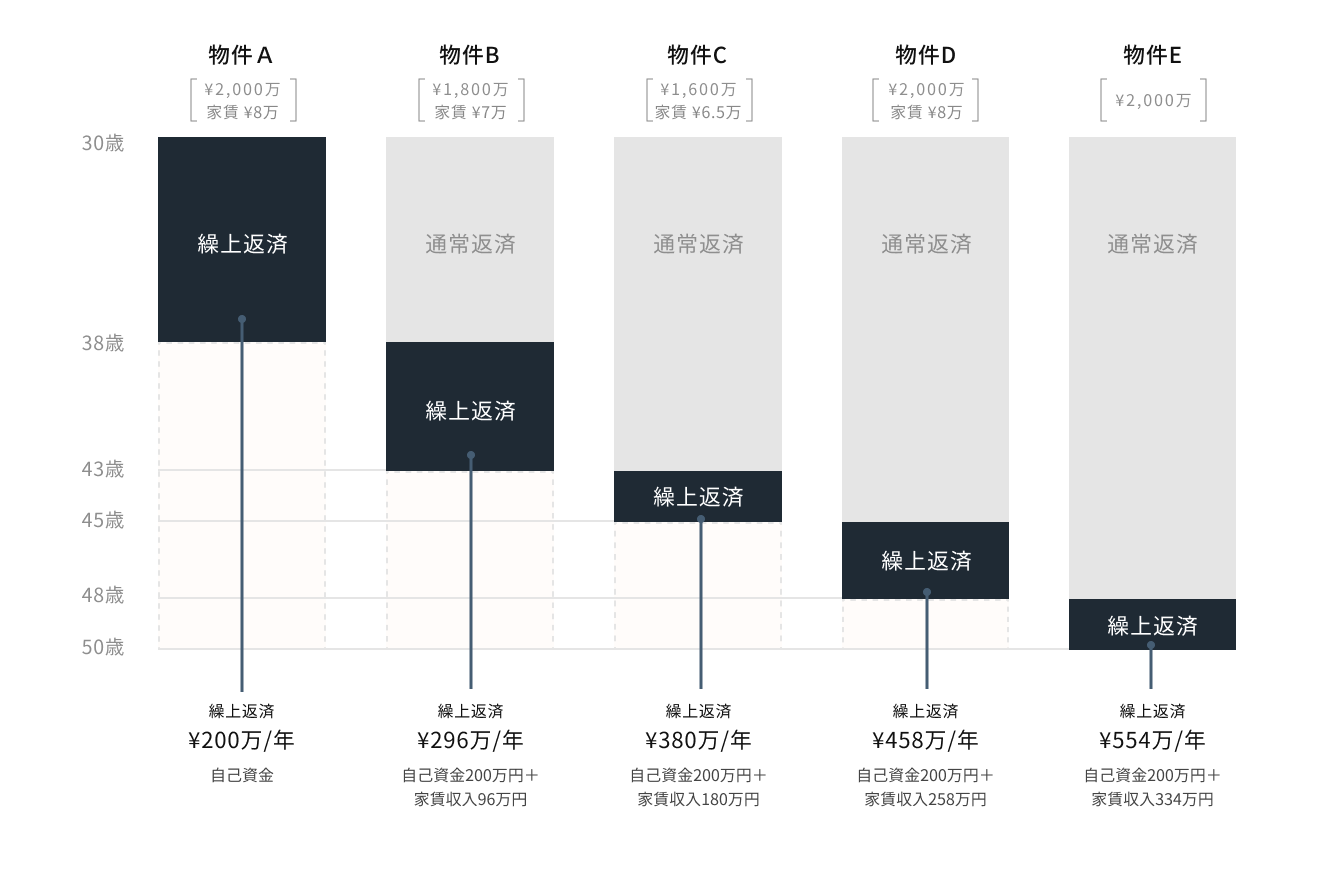

200万円の繰上返済を活用した不動産投資

手元に残ったまま減らなかったお金を積極的に「繰上返済」をする例をご紹介します。繰上返済は、ローンを組んだ計画月数よりも返済期間を減らしてローンの利息を減らし、早い時期から家賃収入を受け取れるようにする活動です。

30歳で下記の物件をフルローンを組んで5件(不動産価格 約1億円分)所有した人が、20年間繰上返済を継続する例を見てみます。

物件A:2,000万円

物件B:1,800万円

物件C:1,600万円

物件D:2,000万円

物件E:2,000万円

※すべてローン年数35年・金利1.9%とします

購入した年から、物件Aに対して、予定されている「月々のローン返済」にプラスして、「毎年200万円の繰上返済」をしていきます。30歳で1件目を購入し、8年後にはその1件目のローンが完済となります。なおローン返済のほかには、マンションの修繕積立金や物件の管理費等月額1万〜2万円の支出が発生します。また給湯器などの設備が故障した際の費用も発生します。

A物件を完済後、物件Bに対して、9年目から繰上返済をスタートさせます。それまでと同じく毎月のローン返済にプラスして年間200万円の繰上返済、さらに物件Aの完済後まるまる収入として入ってくるようになったAの家賃収入を上乗せします。繰上返済の金額は「年間296万円」となり、2番目の物件は5年でローン完済となります。43歳になっています。

物件A・B完済後、今度はAとBの家賃収入を、物件Cの繰上返済にあてていきます。44歳から、合計で「年間380万円の繰上返済」をし、2年でCのローンを払い終えます。このとき45歳です。

Cを完済したので、次はDの繰上返済にとりかかります。A〜Cの収入をDの繰上返済に上乗せして「年間458万円」を繰上返済し、48歳で完済します。

最後の物件Eは、49歳から繰上返済をします。554万円を年間に繰上返済し、50歳で完済することになります。

20年間で不労所得を得られる仕組みができた

51歳からは、A〜Eすべてのローンが払い終わっているので、5物件から年間で450万円の家賃収入を得られる計算になります(マンションの修繕積立金や物件の管理費等でかかる費用をマイナスすると、約330万円の不動産所得)。この収入は、自らが働くことなく得られる不労所得で、不労所得を得られる仕組みが50歳までに出来上がったことになります。

もちろん、この試算を見て「やってみたい」と思っても、だれもが30歳で物件を5件所有することができるかというと、そう簡単ではありません。金融機関は投資対象の不動産と借り手の年収などを審査し、借りられる融資金額にも上限があります。

しかし条件が整えば、同じ「年間200万円」を活用して、20年後に次のような違いが生まれる可能性があります。

- 20年貯金して、4,000万円貯める

- 20年間積み立ての投資信託をして、約2,000万円の収益が出て、資産6,000万円に

- 不動産投資ローンを活用して20年間繰上返済をして、年間450万円の家賃収入を生み出す仕組みを持つ(その後10年間で4,500万円の家賃収入)

例は、あくまで「200万円の活用方法」の一つで、試算では現実に起こり得るリスクを加味していません。資産運用にはさまざまな方法がありますし、「これだけ」と一つにしぼる必要はありません。不動産投資だけで安全ということはなく、投資の世界においては「分散投資」が推奨されています。

今の生活費はいくら?

上記の例について、「金額が大きすぎて実感が湧かない」という方は、今現在の月々にかかる支出を明らかにすれば、そこからイメージをつかむことができます。

「住居費にいくら」「食費にいくら」「習い事にいくら」など、支出項目も明らかにした方が精度は上がりますが、それも面倒な場合は、あくまでもイメージ把握のために、まずは毎月の生活費から年間支出額を把握し、あとは必要と思われる年数をかけるだけです。もちろん「どのように毎日を過ごしたいか」によって、支出金額はいくらでも変わります。

何歳まで働いてその後何歳まで生きるか

老後を迎えた夫婦二人が「ゆとりある暮らし」を送る場合にかかる支出が約36万円というデータがあります。1年で432万円かかります。60歳で会社をやめて100歳まで2人とも40年生きるとすると、

が必要になる計算です。

2020年時点で、年金を受け取っている方の平均金額は、夫婦で約21.4万円です(厚生年金に加入していた夫と、国民年金のみ加入者だった妻の場合)。ゆとりある生活を送るには、月に15万円ほど不足する計算となります。毎月15万円の不足は40年で7,200万円になります。年金以外のお金が必要になるという計算となります。

4,000万円の貯金は、毎月15万円ずつ使うと、22年でなくなる計算です。貯金は使った分だけ減っていきます。

投資によってある程度の資産を作れば、その先に、資産をどう維持・運用していくかを考えることができます。運用を続けて資産を維持しながら、資産の中から生活費としてお金を使っていくことも可能となります。方法は一つではありません。

参照:令和元年度 生活保障に関する調査 生命保険文化センター(PDF)

参照:いっしょに検証! 公的年金 | 厚生労働省

同じ金額と時間をかけ、投資で増やそう

貯金はあくまで「置いておくだけ」の方法で、投資は100%確実な方法はないですが、「資産を増やそう」とする活動です。

長期で投資に取り組めば、無理なくリスクをとりながらバランスよく資産を増やしていけるでしょう。貯金だけで足りるのか、まずはご自身の生活費を把握するところから始めてみましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード