不動産投資に確定申告は必要? やり方から税理士への依頼料まで解説

不動産投資を始めたら、初年度から確定申告が必要になります。サラリーマンの場合、確定申告が初めての方も多いため、やり方がわからずお困りではないでしょうか。

本記事では、不動産投資における確定申告の全体像をつかむために、必要性とやり方、税理士への依頼料の目安などを紹介します。

なお今すぐ実践したい方は、以下からご覧ください。

- 帳簿を記帳する

- 必要書類を集める

- 収支内訳書または青色申告決算書を作成する

- 確定申告書を作成する

- 確定申告書を提出する

- 税金を納付する・還付を受ける

詳しくは「不動産投資における確定申告のやり方」へ

不動産投資に確定申告は必要?

不動産投資を始めると、初年度から確定申告が必要となります。

確定申告とは、1年間の所得から納税する額を計算して、税金を支払うための手続きです。1月1日から12月31日までの1年間の所得(収入金額から経費を引いたもの)を計算し、3月中旬までに税務署に申告し納税します。

サラリーマンによる不動産投資でも、以下に該当する場合は確定申告が必要です。

- 不動産所得が年間20万円以上の場合

- 収支が赤字でも還付金を受け取る場合

それぞれ詳しく解説します。

1. 不動産所得が年間20万円以上の場合は必要

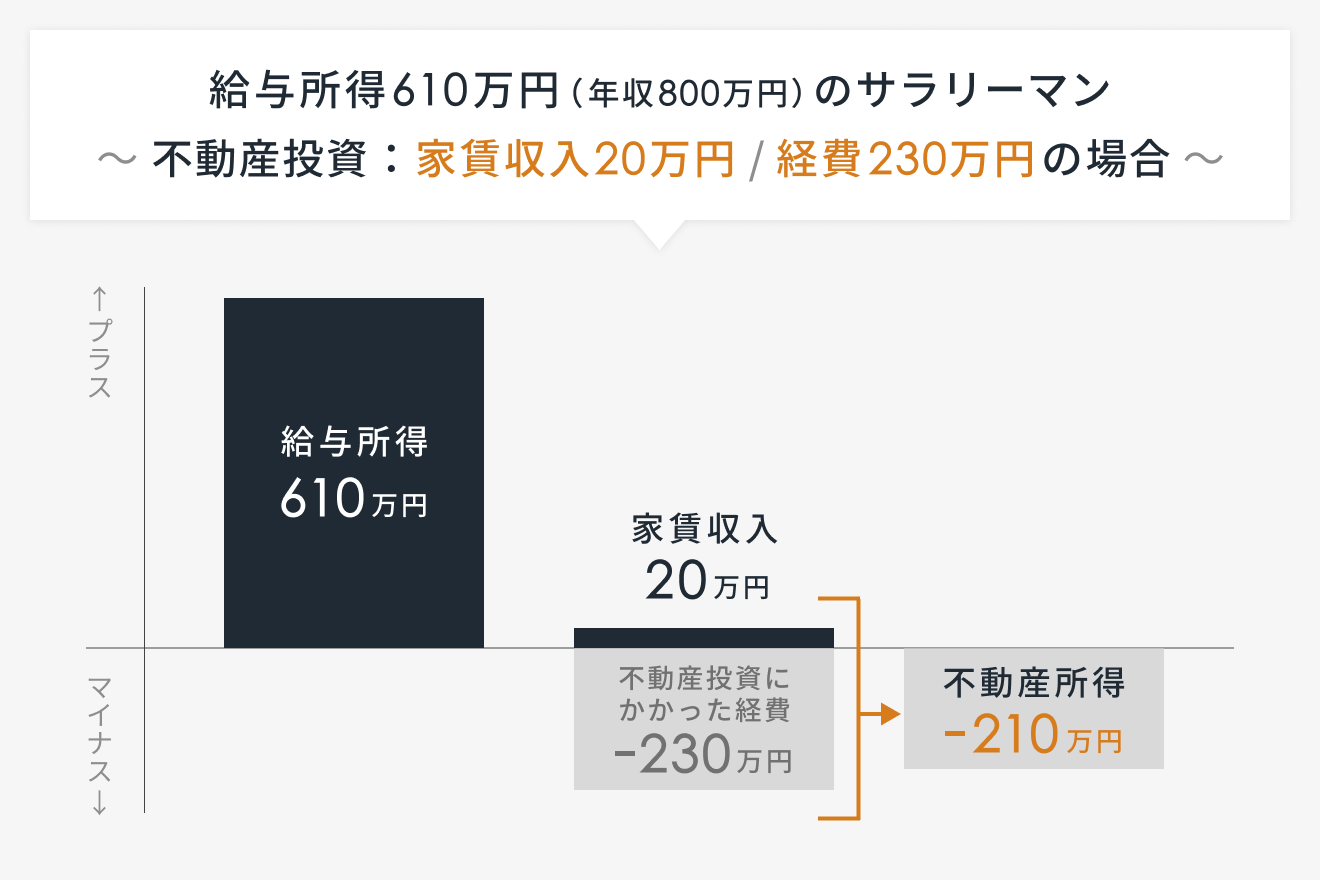

給与所得者で、不動産所得(家賃収入から必要経費を差し引いた金額)が年間20万円以上ある場合は、確定申告が必要です。

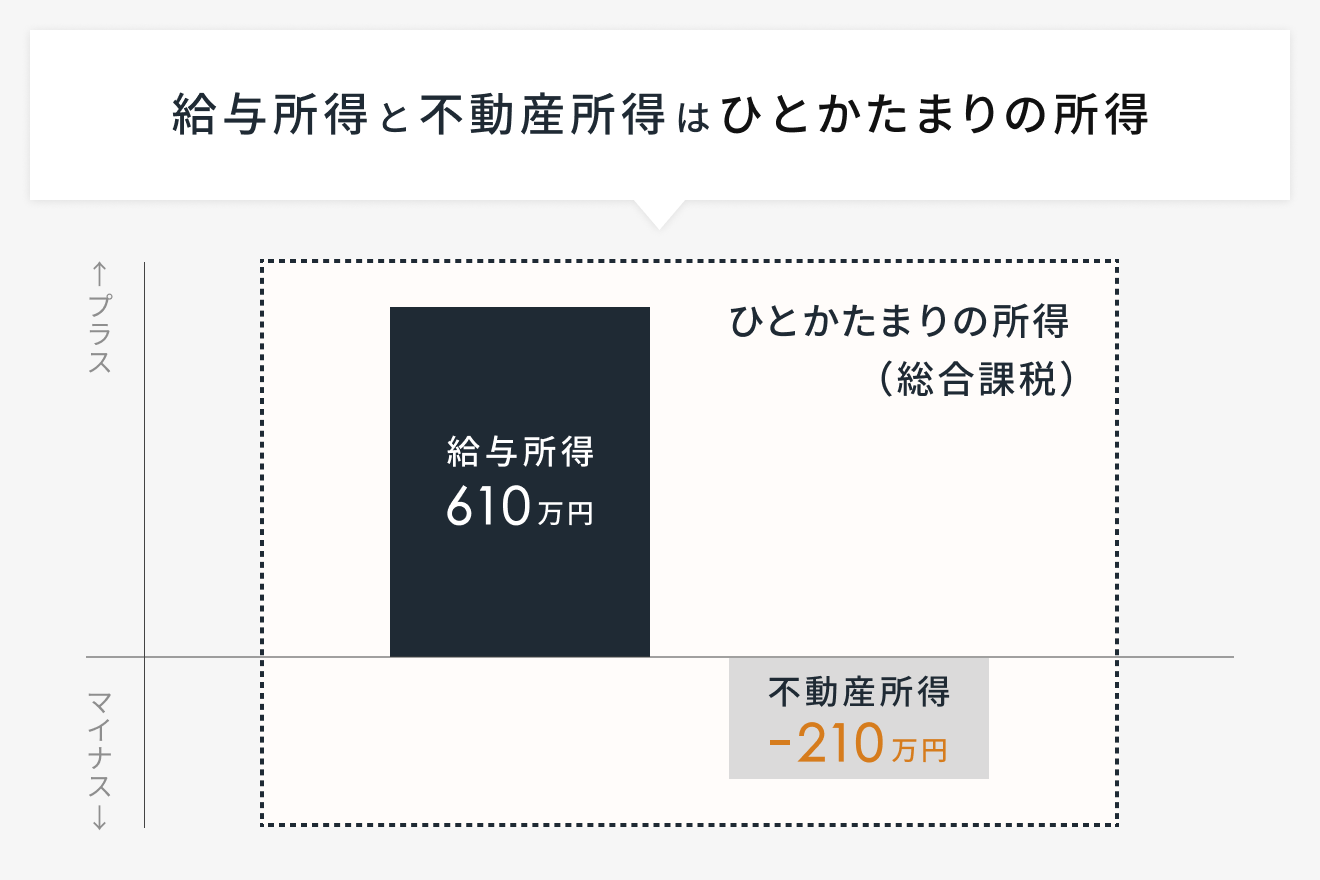

不動産所得は「総合課税」の対象となるため、給与所得と合算して「ひとかたまりの所得」として扱われます。確定申告では、それらの合計額に基づいて正しい税額を計算し直すのです。

確定申告で所得が変わると、所得税だけではなく住民税も変わります。

サラリーマンでも確定申告は必要? 手続きの流れや注意点を解説

2. 収支が赤字の場合も還付金を受け取るために必要

不動産投資では、初年度で初期費用がかさみ、収支が赤字になるケースがあります。このとき、損益通算という制度によって、不動産投資のマイナスと給与所得のプラスを相殺することが可能です。

損益通算によって所得が下がれば課される税金額が変わり、当然、住民税にも影響が出ます。

給与所得者は、源泉徴収の仕組みによって、あらかじめ給与から所得税が引かれているため、確定申告によって納め過ぎた税金の還付を受けられます。

不動産投資で赤字、そんなときの損益通算には制限があります

不動産投資の確定申告では青色申告と白色申告どちらを選ぶ?

確定申告には青色申告と白色申告があり、以下のような違いがあります。

| 種別 | 白色申告 | 青色申告 (10万円の特別控除) |

|---|---|---|

| 申請書 | なし | 事前提出 |

| 記帳方法 | 単式簿記 | |

| 確定申告書類 |

|

|

| 特別控除 | 0円 | 10万円 |

| 不動産投資の 赤字繰り越し |

できない※ | できる(最長3年間) |

※災害等による損失は繰越できる

65万円の特別控除を受けられる青色申告の場合は、不動産投資が事業規模である必要があります。一般的に、目安となる要件は「アパートはおおむね10室以上、貸家はおおむね5棟以上」です。

参照:No.1373 事業としての不動産貸付けとそれ以外の不動産貸付けとの区分|国税庁

白色申告と青色申告(10万円控除)を比較すると、記帳方法が同じで、必要書類もそれほど多くないため、確定申告にかかる手間は大きく変わりません。

不動産投資における確定申告のやり方

不動産投資における確定申告のやり方は、次のとおりです。

- 帳簿を記帳する

- 必要書類を集める

- 収支内訳書または青色申告決算書を作成する

- 確定申告書を作成する

- 確定申告書を提出する

- 税金を納付する・還付を受ける

それぞれ詳しく解説します。

1. 帳簿を記帳する

白色申告と青色申告の10万円控除の場合は、帳簿といってもお小遣い帳をイメージすれば問題ありません。

一般的に「帳簿をつける」に該当するのは、10室5棟以上の不動産を所有する人です。帳簿には、複式簿記と単式簿記があり、複式簿記の方が複雑です。青色申告で65万円控除を受けるためには、複式簿記をつけなければなりません。

- 単式簿記:おこづかい帳のように、お金の出入りを記録する方法

- 複式簿記:お金の動きとその理由をセットで記録する方法

経費を漏れなく計上する

不動産投資に限らず、確定申告では、経費を細かく計上することで課税所得を抑えられます。不動産投資の確定申告で計上できる経費は、基本的には以下のみです。

- 不動産収入を得るために直接要した費用(総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額)

国税庁では、AI活用を進めるなど、不正還付を的確に把握する取り組みが進んでおり、税務調査などによる追徴税額の総額は過去最高となっています(令和6事務年度 所得税及び消費税調査等の状況)。経費の計上のしすぎには注意しましょう。

具体例は次の通りです。

| 経費の例 | 概要 |

|---|---|

| 税金 | 固定資産税や都市計画税など不動産を保有しているときにかかる税金 |

| 保険料 | 火災保険や地震保険などの保険料 |

| 管理会社への委託料 | 清掃など不動産の維持のために、不動産の管理を企業に委託する場合、その委託料 |

| 税理士への報酬 | 確定申告を頼む場合などにかかる税理士への報酬 |

| 減価償却費 | 建物や設備などの取得費用を、耐用年数に応じて毎年経費として計上する費用 |

| 修繕費 | 不動産の劣化を防ぐための費用(マンションの場合は、修繕積立金) |

| ローン利子 | ローンを返済するための返済利子 |

| 消耗品 | 不動産投資業務に必要な消耗品 |

| 交通費 | 物件管理や物件修繕のため等 |

参考:不動産投資と節税に関わる減価償却とは。計算方法と注意点

参考:不動産投資で交通費を経費計上するポイントと注意点

不動産投資の収入を得るために直接必要な支出は、経費処理が認められています。

2. 必要書類を集める

確定申告に必要な書類は、3つに大別されます。

- 不動産関係の書類

- 経費関係の書類

- 控除に必要な書類

該当する重要書類は、失くさないように保管しておきましょう。

不動産関係の書類

不動産関係の書類例は、次のとおりです。

| 書類名 | 用途・補足 |

|---|---|

| 売買契約書 |

|

| 賃貸契約書 |

|

| 家賃の 振り込み明細 |

|

これらは、税務署に提出するわけではありませんが、各種金額の確認や費用を計算するときに必要です。

経費関係の書類

以下のような書類は、必要経費を記録・証明するために必要です。

| 書類名 | 用途 |

|---|---|

| 不動産投資ローンの返済予定表 | 金利などを経費に計上する |

| 減価償却資産の取得価額がわかる書類 | 減価償却費の算出に必要となる |

| 管理費や修繕積立金がわかる書類 | 管理コストを経費として計上する |

| 修理やリフォームの明細書 | 実際にかかった修繕費などの経費として計上する |

| 固定資産税や都市計画税などの納付通知書 | 税金を経費として計上する |

これら以外にも、経費にあたる各種領収書や明細書もすべて保管しておくことで、漏れなく経費を計上できます。税務署に提出する書類ではありませんが、税務調査に備えて整理しておくことが大切です。

控除に必要な書類

控除とは、税金を計算するとき、課税所得から一定の金額を差し引く制度を指します。確定申告で控除を受けるためには、それぞれに応じた必要書類を用意しなければなりません。

以下は一例です。

| 控除の種類 | 必要書類 |

|---|---|

| 生命保険料控除 | 保険会社から送付される生命保険料控除証明書 |

| 地震保険料控除 | 保険会社から送付される地震保険料控除証明書 |

| 医療費控除 | 医療費控除の明細書 |

| 寄附金控除 | ふるさと納税をはじめとする寄附金受領証明書 |

| 住宅ローン控除 | 住宅ローン残高証明書、不動産売買契約書、登記事項証明書など |

| 住宅耐震改修特別控除 | 耐震改修証明書、工事明細など |

控除を漏れなく記載することで、課税所得を抑えることが可能です。

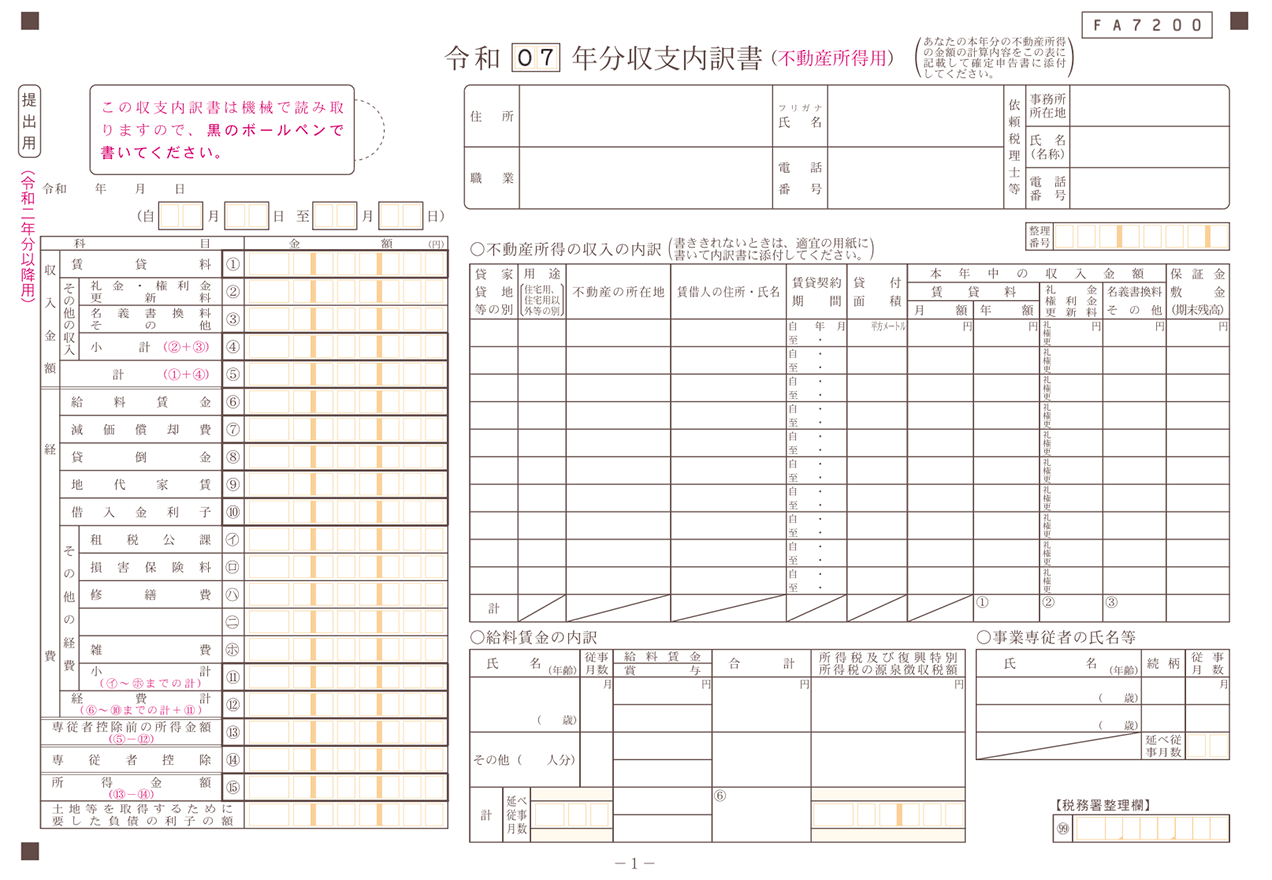

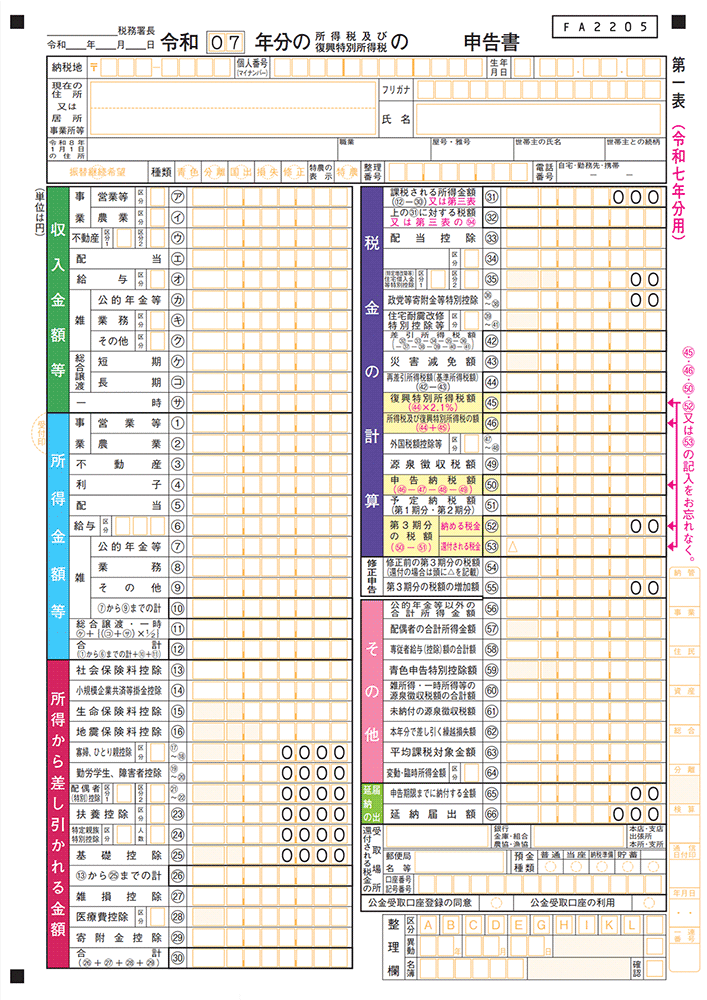

3. 収支内訳書または青色申告決算書を作成する

確定申告で提出する書類を作成します。白色申告の場合は、収支内訳書が必要です。

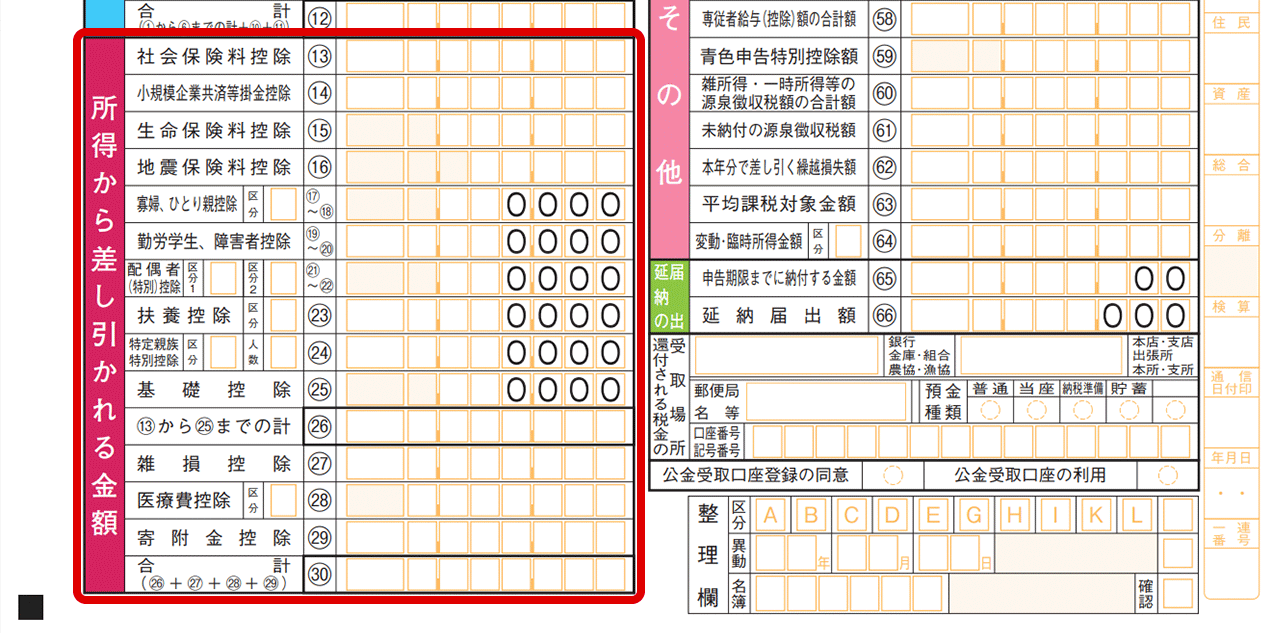

▼収支内訳書(不動産所得用)【令和7年分用】

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

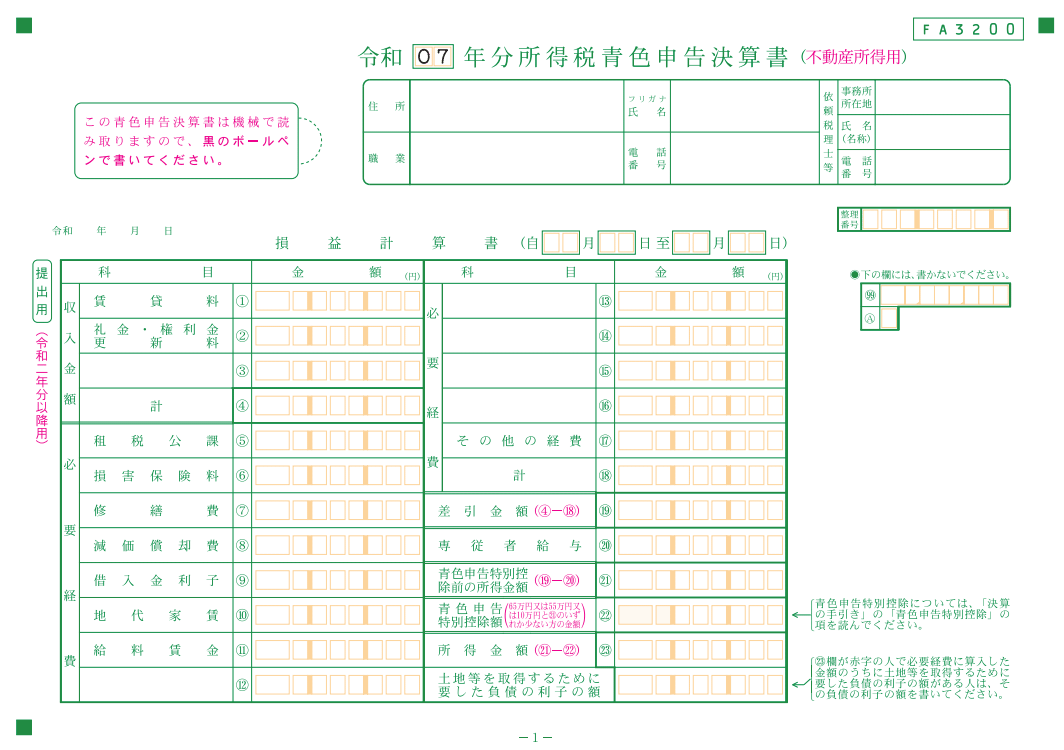

青色申告の場合は、青色申告決算書を作成します。

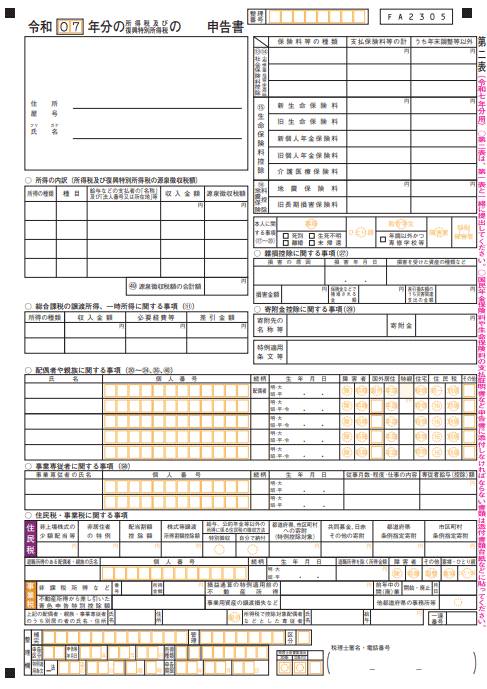

▼所得税青色申告決算書(不動産所得用)【令和7年分用】

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

これらの書類には、複数のフォーマットがあるので、どちらも「不動産所得用」を選択してください。作成時は、帳簿や必要書類が必要になります。

なお、確定申告に対応している会計ソフトを使えば、帳簿のデータから自動で収支内訳書や青色申告決算書を作成することが可能です。

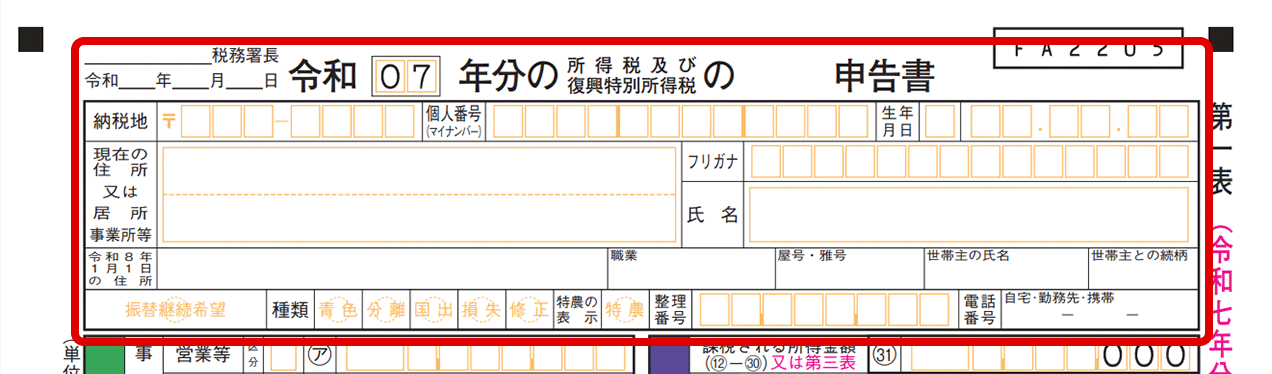

4. 確定申告書を作成する

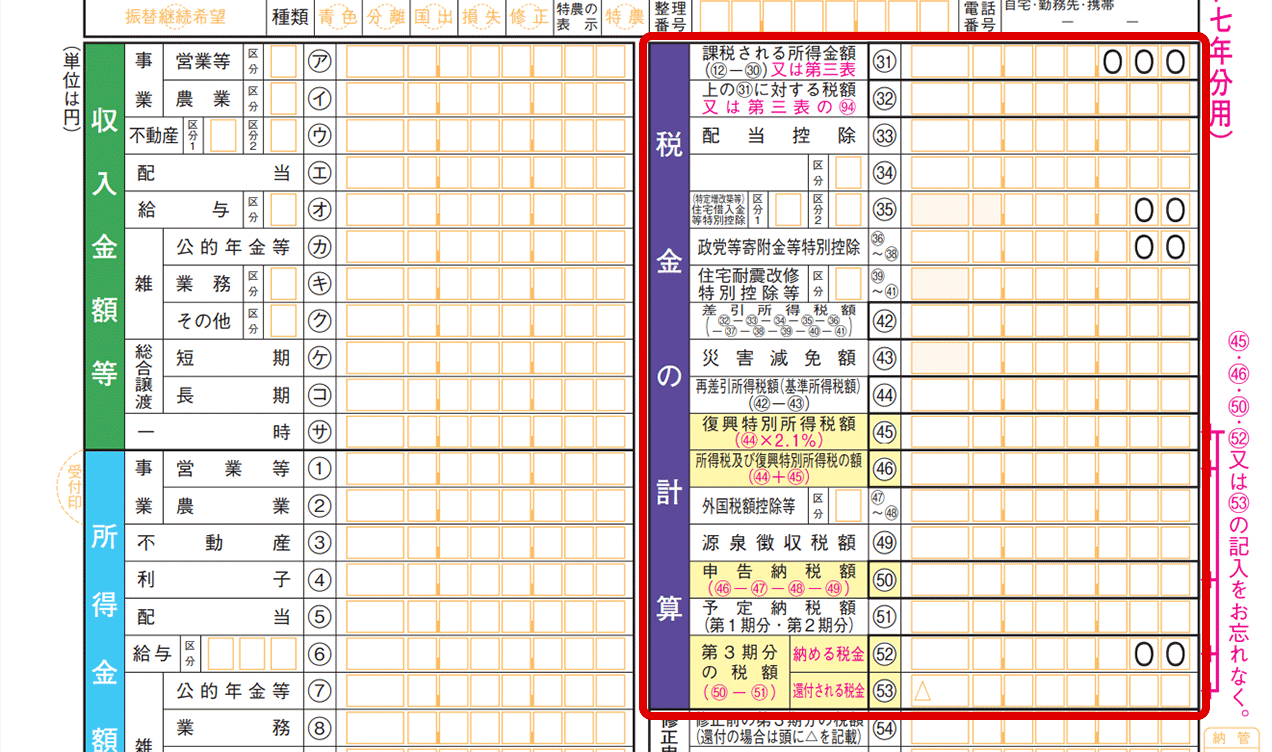

2026年1月現在、確定申告書は以下の様式で一本化されています。

▼申告書第一表・第二表【令和7年分用】

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

こちらも確定申告に対応している会計ソフトを使えば、フォーマットどおりに数字を自動で入力してくれます。ただし、内容の確認が必要なので、書き方は覚えておくとよいでしょう。

なお、最近主流になってきているe-Taxなら、手作業よりも効率的に確定申告書を作成できます。オンラインでの申告なら税務署に出向いたり郵送する必要がないので、e-Taxの準備を進めておくことをおすすめします。

以下は、確定申告書の大まかな書き方です。

表題部

住所、氏名などを正確に記入します。個人番号(マイナンバー)も忘れずに記入してください。

「種類」の欄は、青色申告をする場合は「青色」に丸をつけ、白色申告をする場合はそのままにしておいてください。

「整理番号」は、税務署から送られてくる確定申告のお知らせなどの書類に記載されているので、その番号を記入します。わからない場合は空欄のままで構いません。

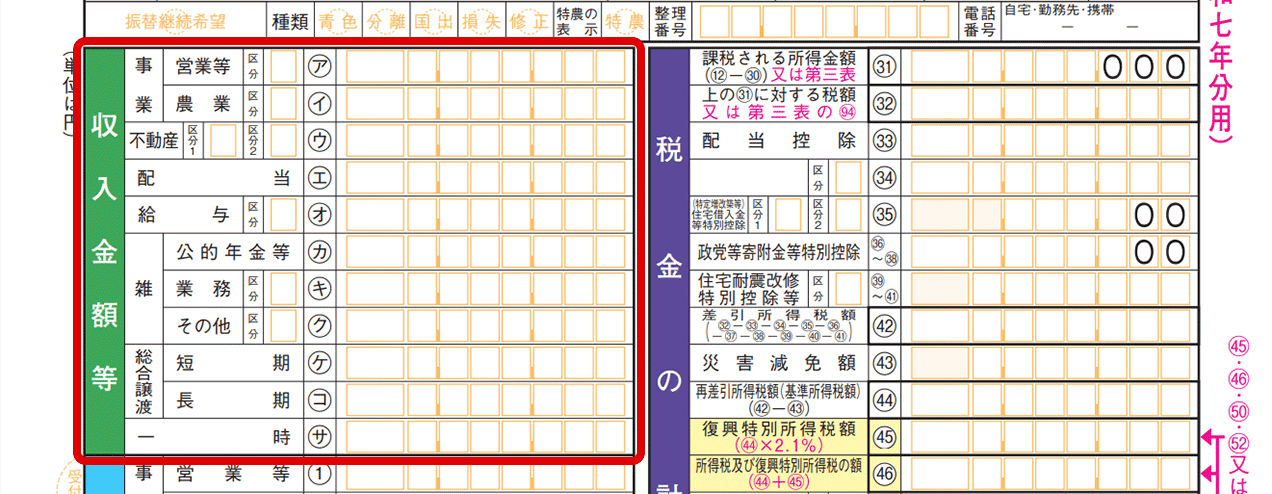

収入金額等

この欄には、その年の収入金額を、収入の種類ごとに記入します。

経費を控除する前の、実際に受領した金額をここに記入しましょう。

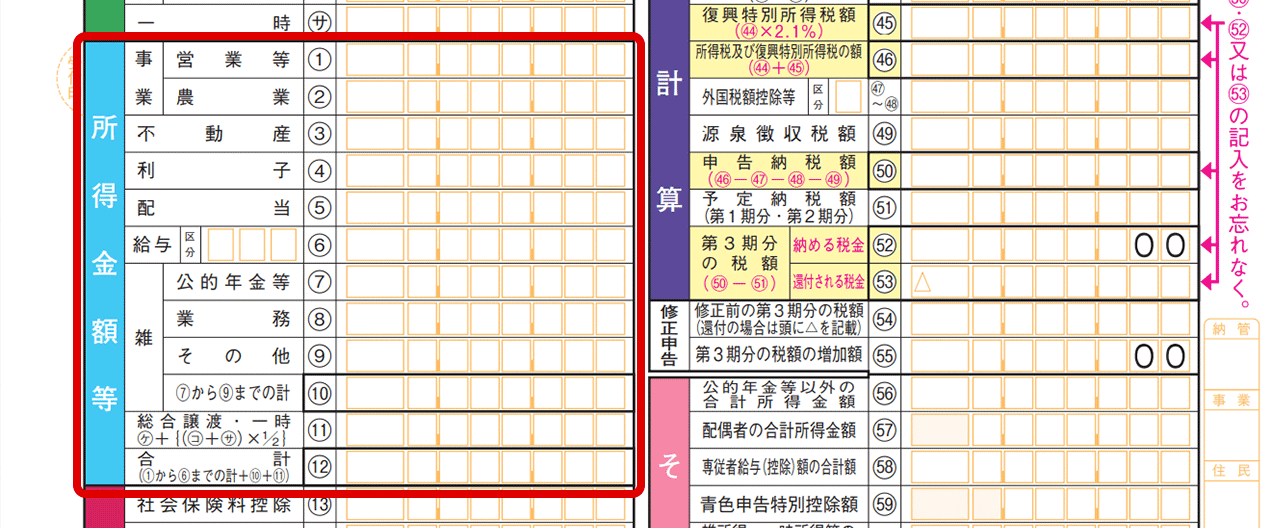

所得金額等

この欄には、収入金額から経費を控除した金額を記入します。

所得金額の合計は、収支内訳書または青色申告決算書で算出した所得金額と一致するはずなので、確認しましょう。

所得から差し引かれる金額

この欄には、社会保険料控除や生命保険料控除、基礎控除など、所得から差し引かれる金額を記入します。

それぞれ計算式が決まっているので、正確に金額を記入していきましょう。

税金の計算

「所得金額」-「所得から差し引かれる金額」が課税所得金額になります(丸囲み数字31)。

課税所得金額に基づいて、いったん所得税額を計算します(丸囲み数字32)。

ここで算出した所得税額から、この記事の「税額控除」のところで説明した各項目を控除できるので、該当するものを正確に記入していきましょう。

税額控除を行った結果、所得税額がプラスになればその金額を「納める税金」の欄(丸囲み数字52)に記入します。マイナスになった場合は「還付される税金」の欄(丸囲み数字53)に記入します。

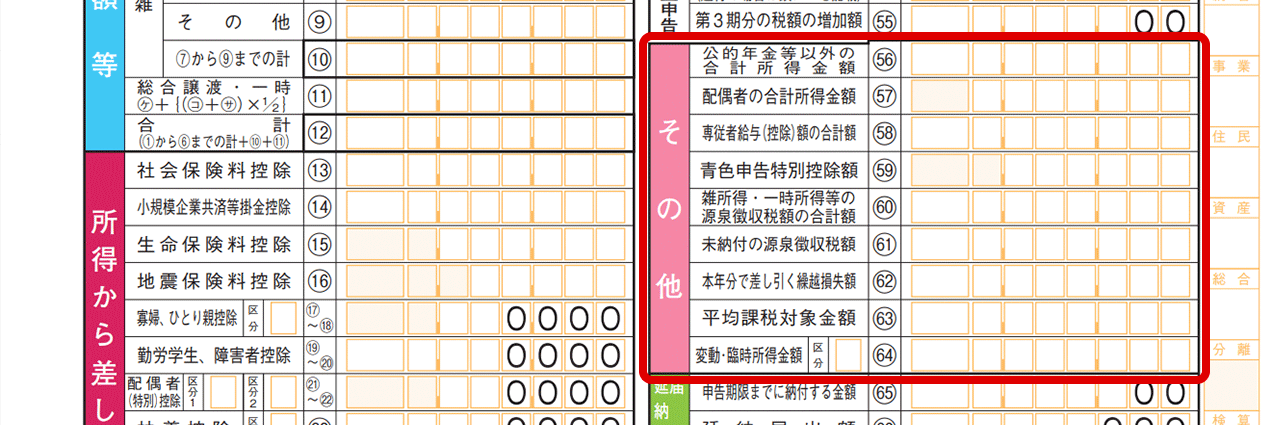

その他

この欄に該当するものがあれば記入する必要がありますが、ここに記入することによってさらに控除が受けられるわけではないので注意してください。専従者給与(控除)額や青色申告特別控除はすでに収支内訳書や青色申告決算書に計上しているはずなので、確認しましょう。

第二表

引用:確定申告書等の様式・手引き等(令和7年分の所得税及び復興特別所得税の確定申告分)|国税庁

申告書には第二表もあるので、忘れずに記入しましょう。

第二表は、主に所得や所得控除の各項目についての詳細を記入するものです。

所得の内訳について、取引先が多数あるため書ききれない場合は、別途「所得の内訳書」を作成して添付するとよいです。

5. 確定申告書を提出する

確定申告書が完成し、必要書類がそろったら、自分の納税地を管轄する税務署に提出します。

納税地は、通常は自分の住所と同じです。納税地を管轄する税務署については、国税庁のホームページで検索できます。

提出方法は、次の3通りです。

- e-Tax(イータックス)を利用する

- 税務署に郵送する

- 直接税務署に持参する

それぞれ詳しく解説します。

e-Tax(イータックス)を利用する

自宅からオンラインで申告・納税ができる「e-Tax(イータックス)」は、場所と時間を選ばず利用できるため便利です。

国税庁もe-Taxの利用を推進しており、所得税の申告については、令和6年度には74.1%がe-Taxを利用しています。

参照:令和6年度におけるオンライン(e-Tax)⼿続の利⽤状況等について|国税庁

スマホだけで申請できる対象所得も増えており、e-Taxの使い勝手も年々向上しています。

参考:【e-Tax】国税電子申告・納税システム(イータックス)

税務署に郵送する

確定申告書は、郵送でも提出できます。税務署や相談会場が遠方の場合はもちろん、近くにあったとしても数十分並ぶほど混み合っていることもあるため、自宅などで確定申告書を作成できれば、わざわざ持参する必要はありません。

郵送で提出する場合は、確定申告の期限日(例年は3月15日)までの消印であれば期限内の提出として扱われます。期限ギリギリになった場合は、ポストに投函するよりも郵便局の窓口に行って消印を確認した方が安心です。

税務署の受理印が押された「控え」が必要な場合は、控え用の申告書類と返信用封筒(切手貼付)を同封して郵送しましょう。

直接税務署に持参する

確定申告書は、直接税務署に持参して提出もできます。税務署の開庁時間は平日の午前8時30分から午後5時までなので、窓口で提出する場合は日時に注意してください。時間外でも、「時間外収受箱」に投函することで提出できます。

なお、確定申告書の書き方などについて相談したい方も多いですが、税務署ではただでさえ個別相談の予約が1〜2カ月先まで埋まっていることがほとんどなので、確定申告期間中に相談をすることはほぼ不可能です。

多くの地域で税務署以外の場所で確定申告の相談及び申告書の受付を行う「相談会場」を開設しているので、そちらを利用しましょう。

ただし、相談会場においても相談を受けるためには1時間〜数時間並ばなければならないことが多いので、可能な限り自宅などで申告書を作成して持参することをおすすめします。提出するだけであれば、それほど並ぶこともありません。

6. 税金を納付する・還付を受ける

申告書を提出したら、税金を納めるか、還付を受けます。

税金を納付する

納付の仕方はいくつかあります。

キャッシュレスで納付

- 振替納税

- ダイレクト納付(e-Taxによる口座振替)

- インターネットバンキング等

- クレジットカード納付

- スマホアプリ納付

キャッシュレス納付以外

- コンビニエンスストアでQRコードによる納付

- 金融機関又は税務署の窓口で現金による納付

事前に手続きが必要な振替納税の場合は、国税庁が指定する振替日(2026年の場合4月23日)に引き落とされます。それ以外の方法では、提出期限と同じ日(2026年なら3月16日)までの納付が必要です。

税金の還付を受ける

還付を受ける場合には、確定申告を行ってから1カ月半程度で指定の口座に振り込まれます。e-Taxを利用した場合には、3週間程度で振り込まれます。

2025年分(令和7年分)の確定申告での変更点

確定申告前に「マイナポータル連携」をしておくと、書類を集める手間が省けるなどのメリットがあります。

マイナポータル連携とは、給与所得の源泉徴収票や控除証明書等のデータをマイナポータル経由で一括取得し、申告書の該当項目へ自動入力する機能です。参照:マイナポータル連携特設ページ|国税庁

2026年(令和8年)1月以降、以下の内容も新たにマイナポータル連携の対象となる予定です。

- 収入関係:「生命保険契約等の一時金・年金」「損害保険契約等の満期返戻金等・年金」(それぞれ対応する保険会社に限る)

- 控除関係:ふるさと納税以外の一部の寄附金

参照:令和7年分の確定申告はスマホとマイナポータル連携でもっと便利に!|国税庁

参照:マイナポータルと連携した所得税確定申告手続|国税庁

参照:マイナポータル連携可能な控除証明書等発行主体一覧|国税庁

不動産投資で確定申告をしなかった・忘れたときのペナルティ

不動産所得を得たにもかかわらず、確定申告をしなかった、または忘れていた場合は、ペナルティが科されることがあります。科されるペナルティと原則は、以下のとおりです。

| ペナルティ | 原則 |

|---|---|

| 延滞税 |

|

| 無申告加算税 |

|

このほか、期限を過ぎると、青色申告の65万円控除を受けられない場合もあります。確定申告を忘れていた場合は、延滞税を最小限に抑えるためにも、なるべく早く申告することが重要です。

また、法定期限までに確定申告を終えても、申告内容が間違っていた場合は以下のペナルティが科されることがあります。

| ペナルティ | 原則 |

|---|---|

| 過少申告加算税 |

|

| 重加算税 |

|

申告内容の誤りに気付いたときは、速やかに修正申告をすることが大切です。

なお、災害などのやむを得ない事情で申告が遅れるときは、個別延長を申請できます。個別延長が承認されると、理由がやんだ日から2カ月以内の範囲で確定申告の期限を延長することが可能です。

いずれも、期限どおりに正しく確定申告することで回避できます。

不動産投資の確定申告は自分ですべき? 税理士へ依頼したときの費用感

初めて確定申告するサラリーマンにとっては、働きながらの手続きが大変に思われるかもしれません。そのため、税理士に確定申告を依頼したい人もいるでしょう。

税理士に依頼した場合の費用感は、次のとおりです。

| 年間売上 | 顧問料月額 (月1回訪問) |

記帳代行 (月額) |

確定申告 代行料 |

|---|---|---|---|

| ~1,000万円 未満 |

1万5,000円~ | +5,000円~ | 顧問料月額の4~6カ月分 |

| 1,000万円~ 3,000万円未満 |

2万円~ | +5,000円~ | |

| 3,000万円~ 5,000万円未満 |

2万5,000円~ | +1万円~ | |

| 5,000万円~ 1億円未満 |

3万円~ | +1万円~ | |

| 1億円~ | 応相談 | ||

上記の料金例で計算した場合、毎月の記帳から確定申告の代行まで合わせると、総額30万~33万円/年になります。申告書の作成のみを依頼するともう少し安く抑えられますが、一般的に5万円以上はかかります。税理士への依頼料は経費に含めることが可能なため、不動産収入が増えたら検討してみるとよいでしょう。

あまり不動産収入が大きくない場合は、なるべく自分で確定申告を進めた方が手元に残るお金を増やせます。会計ソフトを使えば簡単に記帳でき、専門的な知識がなくても確定申告の準備を進められるため、活用することをおすすめします。

不動産投資の確定申告に関するよくある質問

不動産投資の確定申告に関して、よくある質問を紹介します。

- 不動産クラウドファンディングの場合も確定申告は必要ですか?

- 確定申告をすると、会社に不動産投資をしていることを知られますか?

疑問を解消しておけば、初めての確定申告でも不安なく進められます。

1. 不動産クラウドファンディングの場合も確定申告は必要ですか?

不動産クラウドファンディングの場合でも、通常の不動産投資と同様で、以下の場合は確定申告が必要です。

- 不動産所得が20万円以上になる場合

- 還付金を受け取りたい場合

不動産クラウドファンディングで得た利益から必要経費を差し引いて、20万円以上になるかどうかを確認しましょう。

1万円からできる不動産投資。どんな仕組み?儲かるの?

2. 確定申告をすると、会社に不動産投資をしていることを知られますか?

住民税の徴収方法が「特別徴収」の場合、確定申告で住民税が減額されると会社に通知が届くため、不動産投資をしていることが知られるおそれがあります。

住民税には普通徴収と特別徴収があり、サラリーマンは雇い主が給料から天引きして代わりに納付する特別徴収を採用しています。これは、所得税の源泉徴収が義務づけられている事業者は、個人住民税の特別徴収も義務づけられているためです。

会社に知られたくないのであれば、確定申告では不動産所得に対する住民税の徴収方法を選択できるので「普通徴収」を選択することをおすすめします。

不動産投資を始めたら確定申告を必ず行おう!

不動産投資を始めたら、正しい税額を納めるために確定申告を行うことが大切です。

不動産所得と給与所得を合算して申告することで、納め過ぎた税金が手元に戻ってくる可能性があります。控除をうまく活用すれば、課税所得が抑えられ、税金が安くなる場合もあります。

一方、確定申告を法定期限までに行わないと、延滞税や無申告加算税などのペナルティが課されるおそれがあるため、注意が必要です。確定申告に向けて日頃から必要書類を保管し、コツコツと準備を進めておくことをおすすめします。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: 引用:

引用: 引用:

引用:

引用:

引用: