税理士が解説! 不動産投資をするなら、区分1件から青色申告を選択すべき理由

不動産投資をスタートさせると、不動産所得の確定申告が毎年必要になります。確定申告の申告には「青色申告」「白色申告」のどちらかを選びますが、青色申告には条件があります。

青色申告、白色申告それぞれのメリット・デメリット、申告条件も確認し、どちらを選ぶのがいいのか判断できるようになりましょう。

青色申告とは

国税庁は、青色申告制度を次のように述べています。

一定水準の記帳をし、その記帳に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられる青色申告の制度があります。

引用:No.2070 青色申告制度|国税庁

青色申告にはどのような有利な扱いがあるのか、詳しく見てみます。

青色申告のメリット

青色申告と一口に言っても、受けられるメリットは2種類に分かれます。不動産投資の場合は、事業規模によって控除金額が変わってきます。

65万円の特別控除

青色申告の大きなメリットは、まず「65万円の特別控除」が受けられることです。特別控除とは、「特定の金額を収入から差し引くことができること」を意味します。所得を減らすことができるので、納める税金を少なくすることができます。

65万円の特別控除はどのような場合に使えるかというと、「事業所得」と「不動産所得」において認められています。しかし、不動産所得に対しては認められる条件(要件)は厳しく設定されています。「65万円の特別控除」を受けるためには、「アパートは10室以上、貸家は5棟以上」という規模で物件を持って事業を展開している必要があります。

はじめから不動産投資のために10件(室)購入することができる人は限られています。では青色申告を諦めないといけないかというと、そうではありません。

10万円の特別控除

青色申告には、「10万円の特別控除」が受けられる種類もあります。10万円の特別控除であれば、マンション1件(室)という規模でも認められます。このため、小さい規模で不動産投資をスタートすると同時に、青色申告のメリットを受けられることになります。

赤字の場合、3年間繰り越すことが可能

青色申告は「控除が受けられる」以外にもメリットがあります。事業で「赤字」が出た場合に、3年間繰り越すことが可能というメリットです。

課税対象となる収支が1年ごとに完結する計算だと、「多額の利益が出た年」と「赤字の年」が交互で起きた場合、利益の多く出た年には多くの税金を支払い、赤字となった年には赤字分だけ苦しくなります。

それが青色申告だと赤字を3年間繰り越せるルールがあるため、例えば「1年目に50万円の赤字」「2年目に100万円の赤字」「3年目に200万円の黒字」となった場合は、3年目の200万円の事業所得を、前年と2年前の赤字とで相殺し「所得50万円」と3年間で収益を均等にならすことができます。

不動産投資で赤字、そんなときの損益通算には制限があります

青色申告の諸注意

控除は黒字分に適用される

65万円、10万円、それぞれの特別控除は、いずれも不動産投資の収益が黒字だった場合に受けられます。

マンション1件を所有している人が、ある年に8万円の利益が出た場合には、10万円の特別控除のうち8万円分が使えることになります。マイナス8万円の赤字になってしまった場合は、控除は使えません。

65万円の特別控除はe-Taxで

65万円の特別控除は、e-Taxによる申告、もしくは電子帳簿保存を行わないと受けられません。国が電子化を推進していることもあり、令和2年分(2020年分)の確定申告から変更となりました。e-Taxによる申請、もしくは電子帳簿保存をしていない場合には、特別控除金額は55万円となります。

青色申告のデメリット

青色申告にはデメリットもあります。

申請書の事前提出が必要

青色申告を利用するためには、事前に税務署に申請する決まりとなっています。これから不動産投資を始める方は、不動産投資を始めるのと同時に申請するのが望ましいです。

すでに不動産投資を始めていて、運用の途中から青色申告を使って申告したい方は、申請を行った年の確定申告分から、申告が可能になります。そのため申請のタイミングによってはすぐには利用できず、1年ほど待つことになる場合もあります。

申請のタイミングについては後述します。

複式簿記での記帳が必要

青色申告で「65万円の特別控除」を受けるためには、「複式簿記」で帳簿をつける必要があります。複式簿記を手書きでつける場合には、簿記の専門的な知識が必要になってきます。しかし会計ソフトを使えば、取引記録をつけていくだけで「仕訳帳」と「総勘定元帳」が自動生成されます。

同じ青色申告でも「単式簿記」で帳簿を作成した場合は、特別控除は10万円となります。

白色申告とは

確定申告をする際に何も届出を出さない場合に、自動的に選択されるのが白色申告になります。控除はありませんし、また赤字になった場合の繰り越しルールもないため、白色申告のメリットとよべるものは特にないといえます。

青色申告(10万円の特別控除)と白色申告、どちらにすべき?

10万円の特別控除であれば、「区分マンション1件からでも申告が可能」と聞いても、まだ青色申告はハードルが高そうに感じるかもしれません。

平成23年度の税制改正により、平成26年1月1日より白色申告者も記帳が求められるようになったことから、10万円の特別控除を受けられる青色申告と白色申告では、手続きの手間に差がないといえるようになりました。

参照:「国税通則法等の改正(税務調査手続等)」について|国税庁

参照:個人で事業を行っている方の記帳・帳簿等の保存について|国税庁

青色申告者の帳簿書類とその保存

引用:No.2070 青色申告制度|国税庁

青色申告の記帳は、年末に貸借対照表と損益計算書を作成することができるような正規の簿記によることが原則ですが、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳のような帳簿を備え付けて簡易な記帳をするだけでもよいことになっています。

2023年現在、青色申告と白色申告の差は次の通りです。

【白色申告と10万円特別控除の青色申告】

| 白色申告 | 青色申告 (10万円の特別控除) |

|

|---|---|---|

| 申請書 | なし | 事前提出 |

| 記帳方法 | 単式簿記 | 単式簿記 |

| 確定申告書類 | 収支内訳書 確定申告書 |

青色申告決算書 確定申告書 |

| 特別控除 | 0円 | 10万円 |

毎年提出する確定申告書類は「収支内訳書」と「青色申告決算書」との違いはありますが、記帳の種類はどちらも同じ「単式簿記」です。

これは、青色申告の事前申請を一度すれば、その後は白色申告とほぼ手間に変わりなく、かつ白色では受けられない10万円の控除が青色で受けられることを意味しています。

単式簿記

では単式簿記とは何かというと、「お小遣い帳のようなもの」をイメージしてもらえれば大丈夫です。日付と科目と金額がわかる内容です。

例えば次のような内容です。

| 日付 | 科目 | 摘要 | 金額 |

|---|---|---|---|

| 11/6 | 管理費 | 管理費 | 10,000 |

| 11/6 | 修繕費 | 修繕積立金 | 5,600 |

| 11/15 | 賃貸料 | 12月家賃 | 105,000 |

| 11/15 | 研修費 | ○○セミナー | 12,000 |

| 11/20 | 交通費 | 管理組合総会 | 440 |

| : | : | : | : |

| : | : | : | : |

上記例のように、収支を分ける必要もありません。

青色申告で申告するための準備

事前の申請

青色申告書を使って確定申告をするには、事前の申請が必要です。

- 「開業届」と「青色申告承認申請書」の提出

「開業届」と「青色申告承認申請書」を、税務署に提出する必要があります。

青色申告承認申請書が提出できる時期

- 原則

新たに青色申告の申請をする人は、その年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出しなければなりません。 - 新規開業した場合

業務を開始した日から2カ月以内に「青色申告承認申請書」を納税地の所轄税務署長に提出しなければなりません。 - 相続により業務を継承した場合

業務を継承した日から2カ月以内に青色申告承認申請書を提出しなければなりません。

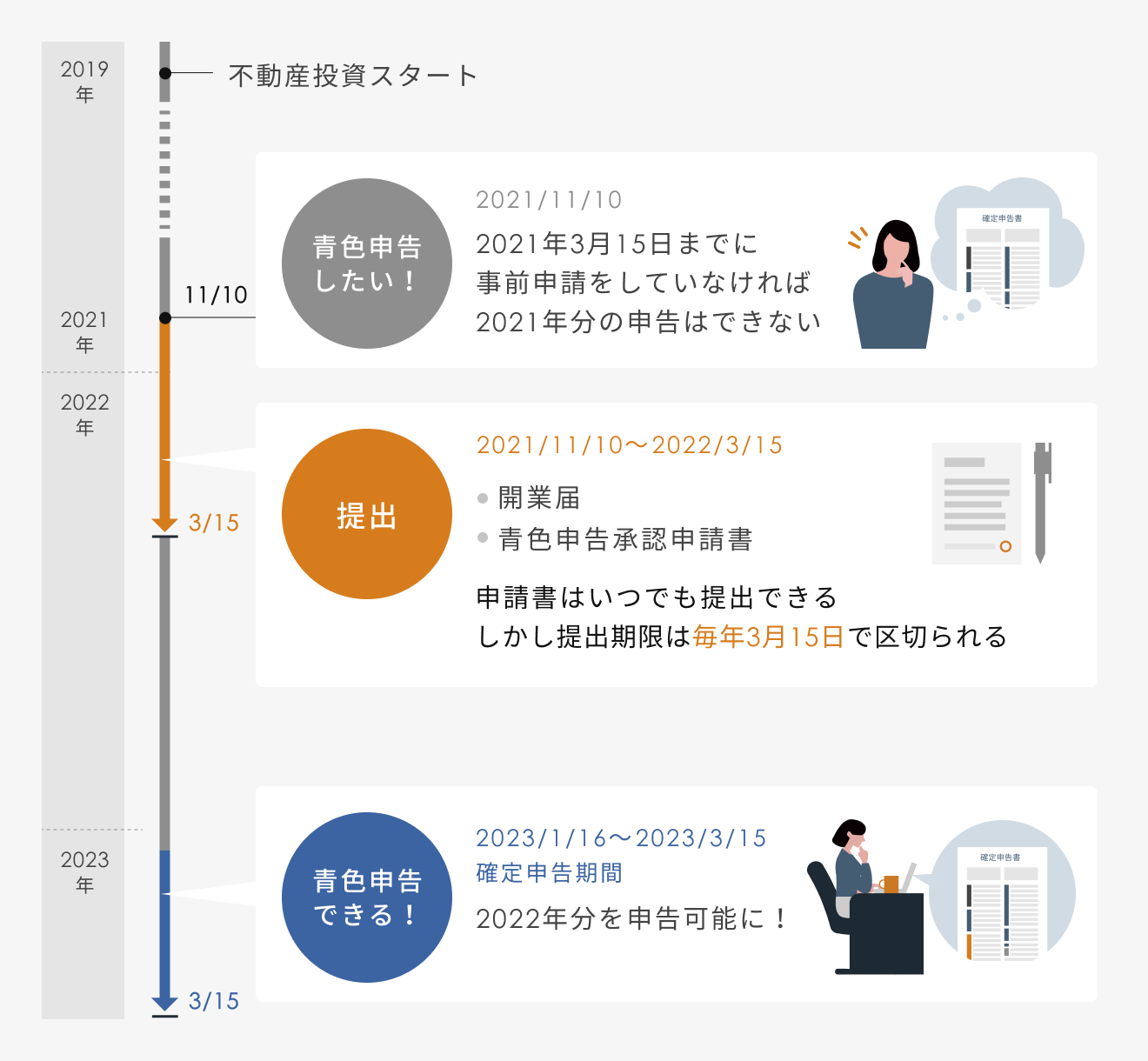

例えば、2019年から不動産投資を始めた方が、2021年11月10日時点に「2021年の運用分は青色申告したいな」と思ったとします。この時、2021年3月15日までに事前申請をしていなければ、2021年分の所得については青色申告は使えません。どうすればいいかというと、2022年3月15日までに申請を出すことで、最速で2022年分から青色申告が使えるようになります。

これから不動産投資を始める方の場合はどうでしょうか。例として、2023年12月1日から不動産投資をスタートするとします。スタート日から2カ月以内の2024年1月中に開業届と青色申告承認申請書を提出します。そうすると、2023年度分の確定申告時に青色申告ができるようになります。ただ初年度は、初期費用が多く発生するため赤字となり、特別控除は使えないことが多いです。

開業届は同時に提出しましょう

開業届の届出先は、納税地の所轄税務署長です。開業届は青色申告承認申請書に必要な添付資料となっており、同時に提出が必要です。

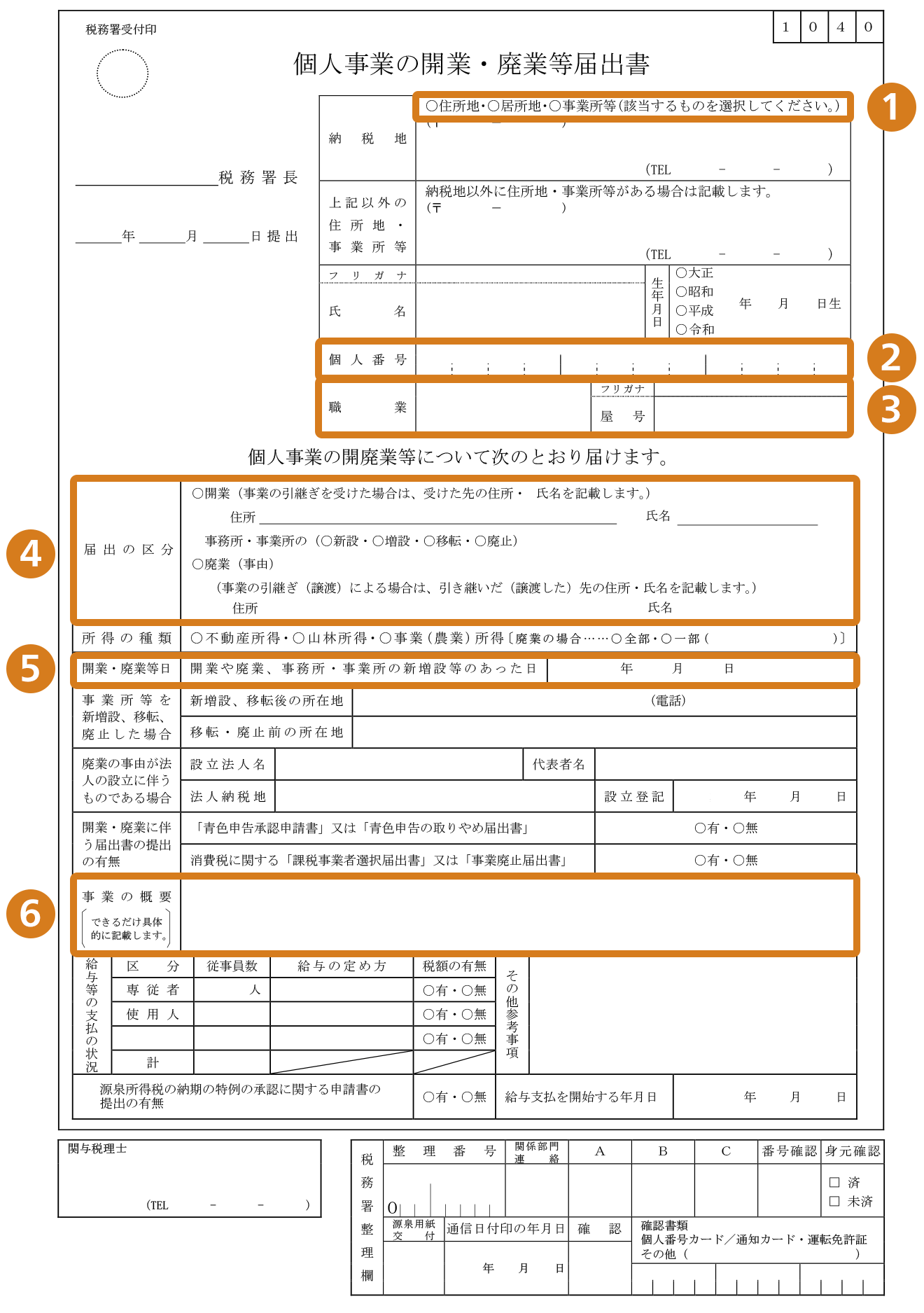

開業届の書き方

開業届の書類は国税庁のページにあります。必要事項を記入します。

個人事業の開業・廃業等届出書(PDF)をRENOSY編集部が加工

書き方の主なポイントは次の通りです。

- 納税地

自宅であれば「住所地」、海外を拠点に暮らしているけれど日本での活動場所がある場合には「居所地」、オフィスや店舗等で活動するのであれば「事業所等」を選択します。 - 個人番号

マイナンバーを入力します。 - 職業

会社員の場合は「会社員」とします。屋号については、あれば記入します。 - 届出の区分

1と同じ住所を記入します。 - 開業・廃業等日

開業日を記入します。過去に遡って記入しても構いません。 - 事業の概要

「不動産投資事業」と記入します。

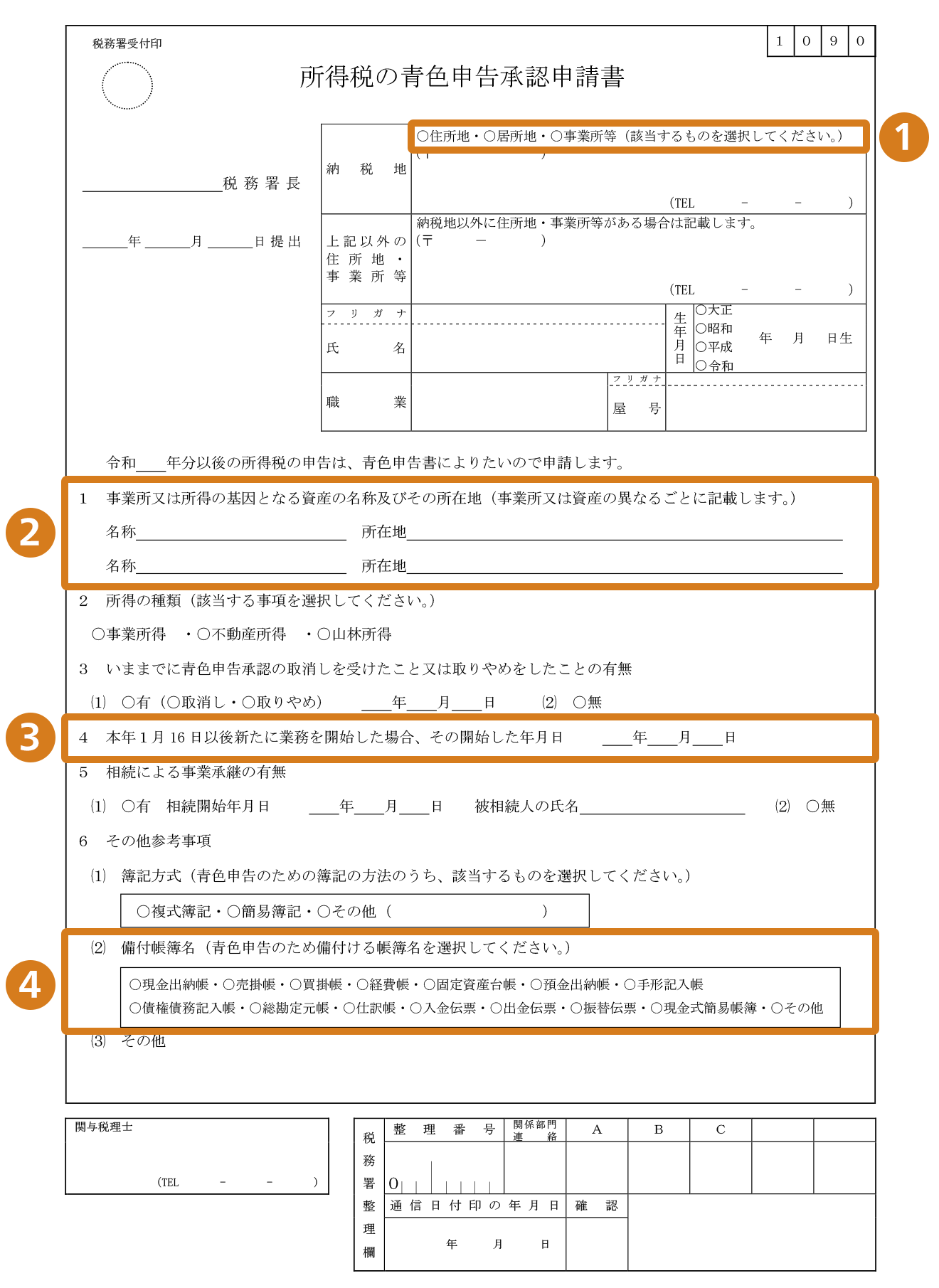

青色申告承認申請書の書き方

納税地の所轄税務署に提出する書類は国税庁のページにあります。

書き方の主なポイントは次の通りです。

- 納税地

自宅であれば「住所地」、海外を拠点に暮らしているけれど日本での活動場所がある場合には「居所地」、オフィスや店舗等で活動するのであれば「事業所等」を選択します。 - 事業所又は所得の基因となる資産の名称及びその所在地

名称には「不動産の貸付け」、所在地は1と同じ住所を記入します。 - 本年1月 16 日以後新たに業務を開始した場合、その開始した年月日

過去に開業している場合には空欄にします。 - 備付帳簿名

10万円控除の場合は「現金出納帳」、65万円控除を受ける場合には「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」「預金出納帳」「総勘定元帳」「仕訳帳」を選択します。

不動産投資をするなら青色申告を選択しましょう

不動産投資の運用期間は長期にわたります。一度申請をすれば、毎年10万円の特別控除を受けられる青色申告のメリットを理解することで、「青色申告で申告するしかない」ことがわかるかと思います。

・不動産投資をするなら必ず理解したい、減価償却費とは?【基礎編】

・確定申告で不動産投資ローンの金利(借入金利子)は経費にできる?

・不動産投資に確定申告は必要?経費計上できる項目から注意点を解説

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード