サラリーマンでも確定申告は必要? 手続きの流れや注意点を解説

サラリーマンをはじめとした給与所得者の人は、勤務先が行う年末調整で1年間の税金精算を終える場合がほとんどです。ただし場合によっては、確定申告をしなければならない場合や確定申告をした方がよい場合もあります。そこで、サラリーマンでも確定申告が必要になるときはいつか、その場合の手続きの流れや注意点などについてわかりやすく解説していきます。

サラリーマンでも確定申告が必要な場合は?

サラリーマンのような給与所得者は、勤務先が行う年末調整によって、1年間の税金精算手続きを終えるといった流れが一般的です。

その一方で、給与以外のほかの収入もあった場合や普段とは異なる何かしらの特殊事情があった場合、時として確定申告が必要な場合もあります。

そこで、そもそも確定申告とはどのような手続きなのかについて紹介し、サラリーマンでも確定申告が必要な場合について解説を進めていきます。

確定申告とは

確定申告について、国税庁のWEBサイトでは、以下のように解説しています。

所得税の確定申告は、毎年1月1日から12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続きです。源泉徴収された税金や予定納税額などがある場合には、この確定申告によってその過不足を精算します。

引用:No.2020 確定申告|国税庁

確定申告とは、サラリーマンをはじめとした給与所得者が対象となる年末調整と同様に、1年間の税金精算手続きであることに変わりありません。

ただし、税金計算の仕組み上、給与や賞与(ボーナス)以外の所得がある場合、それらの所得も合算し加味したうえで、正しい税金を再計算し確定させなければなりません。

これが確定申告の大まかな概要です。

サラリーマンでも確定申告が必要な場合

国税庁では、サラリーマンのような給与所得者であったとしても、いくつかの要件にあてはまる人は、確定申告をするよう解説をしています。

国税庁の解説を踏まえ、サラリーマンでも確定申告が必要な場合や必要になる可能性が高い場合をいくつかピックアップして解説を進めていきます。

1年間の給与収入が2,000万円を超える人

1年間の給与収入が2,000万円を超える人は、年末調整だけでは税金の精算手続きが完了せず、確定申告を行わなければなりません。

なお、ここで言う1年間とは、その年の1月1日から12月31日までの1年間です。

主に、会社の役員や専門性が高い職業に就いている人が多いイメージです。

2カ所以上から給料を得た人

その年の1月1日から12月31日までの1年間で、2カ所以上から給料を得た人は、原則として確定申告を行わなければなりません。

例えば、正社員として勤務しているものの、仕事が終わったあとに別の勤務先でアルバイトをして働いている人をイメージするとわかりやすいでしょう(掛け持ち)。

副業で年間20万円を超える所得がある人

副業による収入がある人の場合、その副業による所得が1年間で20万円を超える人は、確定申告をしなければなりません。

重要なポイントは、所得が20万円を超えるところにあり、収入ではありません。所得と収入を勘違いをされている人が、とても多いイメージがあります。

例えば、正社員として勤務しているものの、仕事が終わったあとにクラウドワークスやランサーズ、Offersといった副業サイトを利用して、何かしらの副収入を得ている人をイメージするとわかりやすいでしょう。

不動産所得など複数の所得がある人

給与所得のほかにも不動産所得など複数の所得がある人は、毎年確定申告をしなければなりません。

これは、複数の所得をそれぞれ計算し、計算したそれぞれの所得を合算して税金の計算を再度行う「総合課税」という税金計算の仕組みがあるためです。

不動産を購入した人

その年の1月1日から12月31日までの1年間で、不動産を購入した人は確定申告をしなければならない場合があります。

例えば、居住用不動産(住宅)を購入した場合、後ほど解説する「住宅ローン控除」の適用を受けるために確定申告が必要になると考えられます。

一方、投資用不動産(アパートやマンション)を購入した場合、基本的に不動産所得も生じることになります。

つまり、先に解説した「不動産所得など複数の所得がある人」に該当し、確定申告が必要になるわけです。

不動産を売却した人

その年の1月1日から12月31日までの1年間で、不動産を売却した人は確定申告をしなければならない場合があります。

土地や建物などの不動産を売却した場合、所得税法上、譲渡所得に該当し、給与所得などほかの所得と区分して税金の計算を行います(分離課税)。

このとき、不動産の売却益が生じた場合はもちろん、税法で定められている土地や建物にかかる各種特例制度を適用する場合、確定申告を要する場合が多くなっています。

株式や投資信託など資産運用によって利益を得た人

その年の1月1日から12月31日までの1年間で、株式や投資信託など資産運用によって利益を得た人は確定申告をしなければならない場合があります。

ただし、売却益や株式の配当金に対する税金が非課税とされている「NISA」や「つみたてNISA」を利用した資産運用の場合、そもそも確定申告をする必要がありません。

そのため、株式や投資信託など資産運用をどのような口座で行ったのか、それに対する運用益はどのくらい生じたのかなどによって、確定申告が必要となる場合があります。

生命保険の満期保険金を受け取った人

その年の1月1日から12月31日までの1年間で、生命保険の満期保険金を受け取った人は確定申告をしなければならない場合があります。

ここで言う「生命保険の満期保険金」とは、学資保険、個人年金保険などのように、満期まで保険を掛け続けることによって、保険差益を得た場合とイメージするとわかりやすいでしょう。

ちなみに、生命保険の満期保険金は、所得税法上、一時所得または雑所得に該当し、満期保険金を一括で受け取るのか、分割で受け取るのかによって税金の取り扱いが異なります。

また、保険契約者、被保険者、保険金受取人という三者の関係が、保険契約でどのようになっているのかによって、所得税または贈与税のように税金の種類が異なる場合もある点に注意が必要です。

参考:No.1755 生命保険契約に係る満期保険金等を受け取ったとき|国税庁

確定申告における青色申告と白色申告の違いとは

ここまで、サラリーマンでも確定申告が必要な場合や確定申告が必要になる可能性が高い場合について解説をしました。

確定申告をもう少し細かく考えますと、確定申告には大きく「青色申告」と「白色申告」に分けられる特徴もあります。

このような特徴を踏まえまして、ここでは確定申告における青色申告と白色申告の違いについて解説を進めていきます。

青色申告とは

青色申告とは、不動産所得、事業所得、山林所得のある人が対象となる制度です。

青色申告者は、1年間の収入や支出を正しく記帳し、その記帳に基づいて正しく確定申告をすることで、後述する白色申告よりも税金の計算上、有利な取り扱いが受けられます。

白色申告とは

白色申告とは、先に解説した青色申告以外の制度をいいます。

白色申告者は、青色申告者に比べて税金の計算において、有利な取り扱いが受けられないため、節税対策を行ううえで、不利になる場合が多くなります。

そのため、例えばサラリーマンのような給与所得者でも、不動産所得がある場合は白色申告よりも青色申告者として確定申告をした方が得策だと言い切れます。

青色申告は事前に届け出が必要

青色申告者として確定申告をするためには、税務署に対して事前に届け出が必要になります。

具体的には、新たに青色申告の申請をする場合、その年の3月15日までに「青色申告承認申請書」を税務署へ提出する必要があります。

例えば、令和5年分の確定申告(申告時期は令和6年)から青色申告者として申告をしていきたいのであれば、令和5年3月15日までに「青色申告承認申請書」を税務署へ提出する必要があるといったイメージです。

不動産投資をしている場合は経費算入が認められる

アパートやマンションを購入してそれらを貸し付けする不動産投資をしている場合、不動産所得が生じます。

このとき、不動産所得を計算するうえで、固定資産税や修繕費用、火災保険料などの支出をはじめ、減価償却費は必要経費として経費算入が認められています。

確定申告に必要な書類

サラリーマンをはじめとした給与所得者の人からしますと、確定申告をする機会があまりないことが考えられます。

そのため、ここでは、確定申告に必要な書類や流れのポイントを簡単に解説していきます。

確定申告に必要な書類

確定申告書

作成した確定申告書を税務署へ提出する必要があるため、税務署提出用とご自身の控え用の2部が必要です。

なお、確定申告書には「確定申告書A」と「確定申告書B」という2つの様式がありましたが、Bの様式を基に1本化されました。

【2023年確定申告の変更点】申告書A・Bが統合に

本人確認書類

確定申告書を提出する際、本人であるかどうかを確認するために、本人確認書類が必要です。

マイナンバーカードがある人

<番号確認書類・身元確認書類>マイナンバーカード(写しによる確認の場合は、表面および裏面の写しが必要)

マイナンバーカードがない人

- <番号確認書類>通知カード※やマイナンバーの記載のある住民票の写し等のうちいずれか1つ

- <身元確認書類>運転免許証、公的医療保険の被保険者証、パスポート、在留カード等のうちいずれか1つ

※「通知カード」はすでに廃止されていますが、氏名、住所などが住民票に記載されている内容と一致している場合は引き続き番号確認書類として利用できます。

その他必要書類

- 扶養している人がいる場合:その人のマイナンバーがわかるもの(マイナンバー通知カードなど)

- 税金の還付を受ける場合:本人名義の預貯金通帳

給与所得と不動産所得のある人が確定申告に必要な書類

サラリーマンをはじめとした給与所得者の人で、不動産所得もある人は、前項で解説した各種必要書類のほかにも、以下の書類が必要です。

源泉徴収票

年末調整を終えたあと、勤務先から交付される源泉徴収票をもとに確定申告書を作成するため、源泉徴収票が必要になります。

収支内訳書または青色申告決算書

不動産所得があり、白色申告者の人は、帳簿や領収書などをもとに作成した「収支内訳書」が必要となります。青色申告者の人は、帳簿や領収書などをもとに作成した「青色申告決算書」が必要です。

書類名称や書式は異なるものの、いずれの書類も不動産所得の収入金額および必要経費を明確にするための大切な書類となります。

確定申告の流れ

確定申告を行う場合における簡単な流れとポイントを以下、それぞれ解説していきます。

1. 必要書類を集める

確定申告を行う際に必要な書類は、すでに解説をしましたように、確定申告を行う目的によってそれぞれ異なっています。

確定申告を行う目的に沿って必要な書類を準備します。

2. 確定申告書・損益計算書・貸借対照表を作成

確定申告書を作成する場合、源泉徴収票や先の必要書類をもとに作成することになります。

なお、サラリーマンをはじめとした給与所得者で不動産所得もある場合、帳簿や領収書などの書類をもとに収支内訳書または青色申告決算書(損益計算書・貸借対照表)も合わせて作成します。

3. 確定申告書を提出する

確定申告書を作成し、確定申告に必要な書類を準備できましたら、あとは、税務署へ確定申告書を提出して手続きが完了となります。

以下、確定申告書の提出期間と確定申告書の提出方法について、それぞれポイントを解説していきます。

確定申告書の提出期間

所得税の確定申告には、申告期限というものが設けられており、原則として「翌年2月16日から3月15日まで」となっています。

例えば、令和5年分の所得税の確定申告は、令和6年2月16日から令和6年3月15日までといったイメージです。

なお、作成した確定申告書は、この申告期限内に税務署へ提出する必要があり、確定申告書の提出期間は、確定申告期限内と置き換えて差し支えありません。

確定申告書の提出方法

作成した確定申告書は、税務署へ提出する必要があるのですが、その提出方法は以下の通りです。

- 電子申告(e-Tax)で提出

- 郵送などで提出

- 税務署へ直接持参して提出

上記3つの提出方法のうち、どの方法で提出しても問題ありません。国税庁によると、85%以上の方が、確定申告会場に来場せずに確定申告しているとのことです。

ちなみに、事業的規模で不動産所得がある人を除き、どの方法を選択しても結果として変わることはありません。そのため、ご自身が提出しやすい方法を選んで行うのが望ましいといえます。

サラリーマンが確定申告する場合の注意点

確定申告をあまりする機会がないからこそ注意しておきたいポイントがあることも確かです。

ここではサラリーマンが確定申告をする場合における注意点について解説していきます。

「所得控除」を忘れずに申告する

節税対策をすることで、納めるべき税金を少しでも減らしたいと考えている人は多くおられます。

この節税対策をより確実に行うためには、適用できる所得控除を忘れずに確定申告をすることが極めて重要になります。

特に、結婚・離婚・妊娠・出産・子供の進学・入院・死亡など、人生において「大きなライフイベント」があった年は、普段とは異なる何かしらの所得控除が適用できる可能性が高くなります。

16種類の所得控除の控除額と計算方法、知っておきたい豆知識

確定申告をしなければ適用できない所得控除がある

実のところ、所得控除の中には、毎年、サラリーマンをはじめとした給与所得者が対象となる年末調整では適用することができないものもいくつかあります。

これを言い変えますと、「確定申告をしなければ適用できない所得控除がある」ことを意味します。

そこで以下、原則として確定申告をしなければ適用が受けられない各種控除のうち、主なものについてポイントを紹介していきます。

医療費控除

医療費控除とは、その年の1月1日から12月31日までの1年間で、本人や家族にかかった医療費が一定金額を超えた場合に、確定申告をすることで適用できる所得控除です。

ここで言う「一定金額の医療費」とは、一般に10万円を超えた場合とされているものの、所得が少ない人の場合は、10万円を超えなくても適用できる場合があります。

具体的には、総所得金額が200万円未満の人は、総所得金額の5%を超えた医療費の負担があった場合、医療費控除の適用が受けられます。

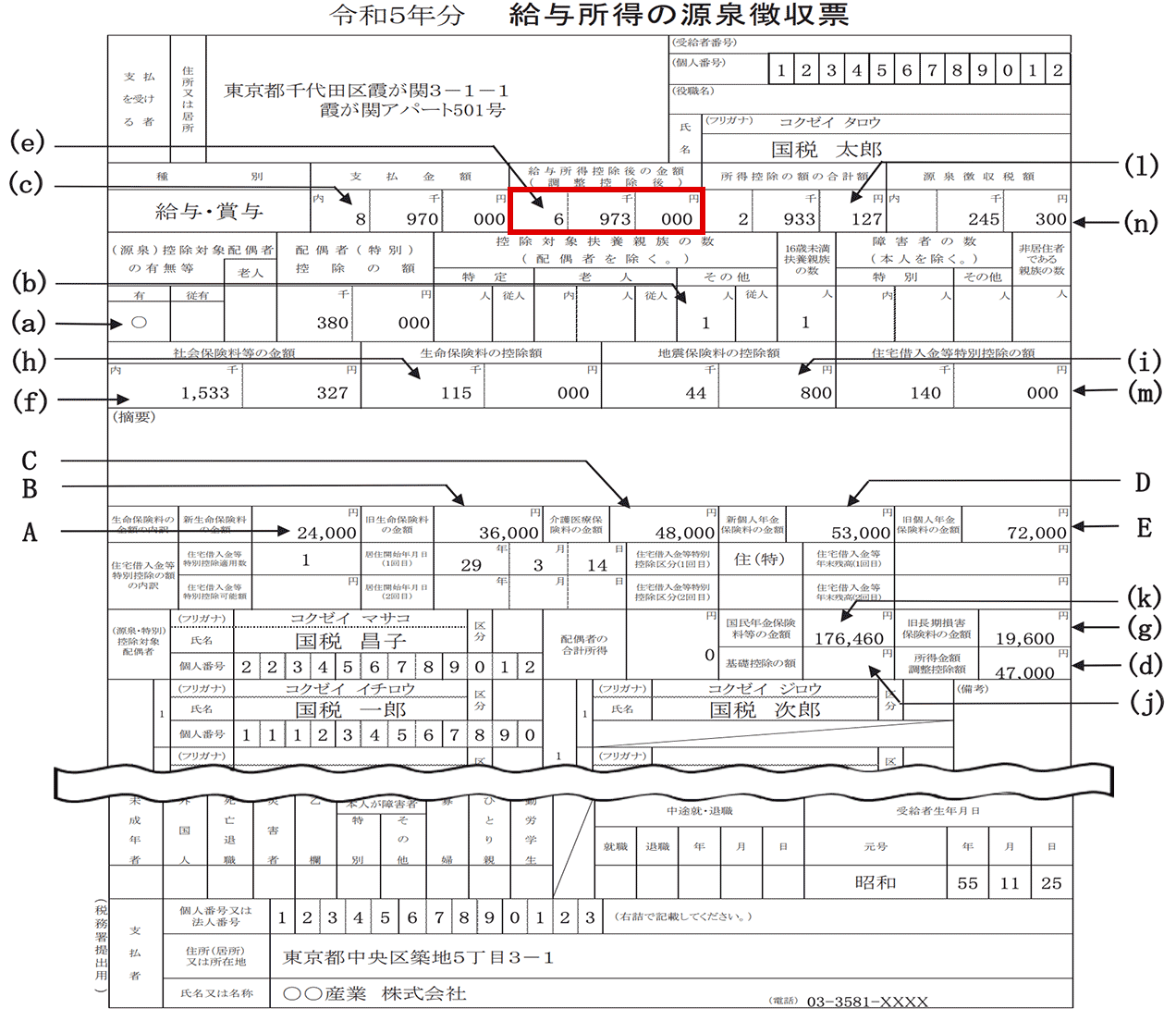

なお、総所得金額は、以下、源泉徴収票の金額のうち、赤枠で囲った部分です。

引用:第2 給与所得の源泉徴収票(給与支払報告書)(PDF 12ページ)|令和5年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引|国税庁 ※赤枠は編集部にて加工

上記図において、国税太郎さんの総所得金額は、約697万円であることがわかります。

このことから、国税太郎さんが医療費控除の適用を受けるためには、本人および家族の医療費が1年間で10万円を超えていなければならないと判定することができます。

医療費控除の注意点

医療費控除の適用を受けるうえでの注意点はさまざまあるのですが、ここでは特に注意を要するポイントを2つ紹介します。

1つ目のポイントは、医療費には、「医療費控除の対象となる医療費」と「医療費控除の対象とならない医療費」があるところにあります。

例えば、インフルエンザの予防接種、健康診断や人間ドックの費用、美容整形の費用、ビタミン剤やサプリメントの購入費用などは、原則として医療費控除の対象外です。

2つ目のポイントは、保険金や給付金を受け取った場合、これらのお金は、実際に負担した医療費から差し引かなければなりません。

例えば、入院治療によって1カ月で負担した医療費が10万円だったものの、保険金として7万円を受け取った場合、実際に医療費控除の対象となる医療費は、3万円(10万円-7万円)となるイメージです。

寄附金控除

寄附金控除とは、その年の1月1日から12月31日までの1年間で、国や地方公共団体などに対して寄附をした場合に、確定申告をすることで適用できる所得控除です。

昨今では、広く知られている「ふるさと納税」も寄附金控除の対象にあたり、返礼品をもらいながら控除が受けられるメリットを生かしている人も多く見られます。

寄附金控除の注意点

寄附金控除の注意点として、寄附をした金額の全額が寄附金控除の対象にならないこと、所得が低い場合、必ずしもメリットが得られるわけではないことがあげられます。

そのため、寄附金控除の適用を受けたい場合、寄附金控除の金額はいくらになるのか、それによってどのくらいのメリットが得られるのかなどについて、あらかじめ確認しておくことが大切です。

雑損控除

雑損控除とは、その年の1月1日から12月31日までの1年間で、自然災害、盗難、横領などによって、ご自身の資産が損害を受けた場合に、確定申告をすることで適用できる所得控除です。

わかりやすいイメージとしては、火災によって住宅に損害を受けた場合や地震や台風などの自然災害によって住宅や自動車に対して損害を受けた場合などが挙げられます。

雑損控除の注意点

雑損控除は、生活をするうえで通常必要とされる資産に損害を受けた場合が対象となるため、以下、国税庁が解説している資産の損害は、雑損控除の対象外であることに注意が必要です。

「生活に通常必要でない資産」とは、例えば、別荘など趣味、娯楽、保養又は鑑賞の目的で保有する不動産(平成26年4月1日以後は同じ目的で保有する不動産以外の資産(ゴルフ会員権など)も含まれます。)や貴金属(製品)や書画、骨董など1個または1組の価額が30万円超のものなど生活に通常必要でない動産をいいます。

引用:No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除) |国税庁

雑損控除は、突発的、偶発的なことが原因で損害を受ける場合が想定され、めったに適用対象になることはありませんが、知っていて損はないと思われます。

住宅ローン控除

住宅ローン控除とは、個人が住宅ローンなどを利用して住宅を取得した場合や所有している住宅をリフォームした場合などにおいて、一定の要件を満たすことで適用できる税額控除です。

これまで解説した「医療費控除」「寄附金控除」「雑損控除」は、いずれも適用要件を満たし、確定申告をすることで適用できる所得控除でしたが、住宅ローン控除は、税額控除にあたります。

そのため、住宅ローン控除は、算出された納めるべき所得税額から直接控除され、その節税効果は、先に解説した3つの所得控除に比べて極めて高い特徴があります。

住宅ローン控除の注意点

住宅ローン控除の適用を受けるためには、一定の要件をすべて満たしていることに加え、適用を受ける「初年度は確定申告をしなければならない」ことになっています

(あくまでも初年度は、確定申告を要することになっており、サラリーマンなどの給与所得者は、2年目以降、年末調整で適用可能です)。

実務上、住宅ローン控除は、新築住宅を取得した場合、中古住宅を取得した場合、リフォームを行った場合など、さまざまなケースで適用できる場合があります。

その一方、それぞれのケースによって、必要書類や住宅ローン控除の適用を受けるための要件が異なっています。

そのため、最低限の注意点として、住宅ローン控除の適用要件をすべて満たしているのかをあらかじめ確認してから住宅ローンの申し込みをすることが極めて大切です。

申請漏れがないか、改めて確認しよう

所得税法では、納めすぎた税金がある場合、過去5年間にさかのぼって確定申告をすることによって税金の還付を受けられる手続きがあります。

そのため、過去に大きなライフイベントがなかったかどうか、何かしらの所得控除を適用し忘れていないかなどを再確認しておきましょう。

還付申告が行える見込みがあれば、確定申告をしましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: