【FP相談事例】実は損しているかも? 年末調整や確定申告で適用もれの多い控除と回避策

年末調整や確定申告は、個人が対象となる1年間の税金精算手続きです。一般的に、何かしらの節税対策をすることで、少しでも納める税金を減らしたいと感じている人は多いと思われます。しかし受けられる制度の適用がもれていて、節税につながっていない方が、一定数いらっしゃいます。そこで本記事では、独立系FPが実際の相談であった所得控除と税額控除について、事例を紹介しながら申告もれのポイントの解説をしていきます。

CONTENTS目次

年末調整や確定申告で適用もれの多い控除とは

筆者がこれまでに行ったFP相談の実務上、年末調整や確定申告で適用もれの多い所得控除と税額控除は以下の通りです。

- 配偶者控除の適用もれ

- 配偶者特別控除の適用もれ

- 扶養控除の適用もれ

- 生命保険料控除の適用もれ

- 医療費控除の適用もれ

- 住宅ローン控除の適用もれ(特に、リフォーム関係)

上記、各種控除の適用もれは、結果として納めるべき税金が多くなってしまう原因となります。

そのため、節税対策として納めるべき税金を少なくさせるためには、最低限のポイントとして、各種控除の適用もれがないようにしなければなりません。

そこで、事例を紹介しながら、どのような部分に気をつける必要があるのか、ポイントを解説していきます。

配偶者控除

配偶者控除の適用もれが多い事例は、妊娠・出産・育休といった大きなライフイベントがあった場合です。

ここでは、30代の共働き夫婦(ともに会社員)で、妊娠・出産にともない、奥様が産休と育休を取得したことによる配偶者控除の適用もれがあった事例を紹介します。

30代の共働き夫婦の場合

次の表は、相談者様の平成30年(2018年)度分源泉徴収票の内容を要約したものです。

| 夫婦の別 | 年収 | 源泉徴収税額 | 備考 |

|---|---|---|---|

| 夫 | 約520万円 | 146,900円 | 控除対象配偶者無 |

| 妻 | 約87.1万円 | 0円 | 産休・育休取得 |

FP相談にあたり、ご夫婦の源泉徴収票をそれぞれ確認し、産休・育休にともない、奥様の年収は例年よりも低いことを確認しました。

これによって、平成30年分については、ご主人が奥様を控除対象配偶者として、配偶者控除の適用が受けられることを、源泉徴収票から確認することができました。

しかしながら、ご主人の源泉徴収票を確認すると「控除対象配偶者無」となっており、これによって、配偶者控除が適用されていないことがわかりました。

原因は、配偶者控除の適用ができることを知らず、年末調整で配偶者控除の適用を行わなかったことです。

FP相談は平成31年2月にあったため、早急に配偶者控除を適用した確定申告を行い、所得税の還付を受けるようにアドバイスを行いました。

結果として、38,777円の所得税が還付されることになり、加えて、翌年度の給与から徴収される住民税額も軽減される節税効果が得られることとなりました。

事例から学ぶポイント・回避策

妊娠・出産・育休といった大きなライフイベントがあった場合、時期によっては、産前産後休暇や育児休業の取得により、奥様の年収が下がる場合があります。

また、所得税法上、出産手当金や育児休業給付金は非課税の取り扱いとなっているため、税金計算をするうえで収入に含める必要はありません。

そのため、奥様の給与収入が「103万円以下」の要件他にあてはまると、ご主人が配偶者控除の適用ができる可能性が高くなります。

配偶者特別控除

次に40代の共働き夫婦で、妊娠・出産にともない奥様が産休と育休を取得したことによる配偶者特別控除の適用もれがあった事例を紹介します。

40代の共働き夫婦の場合

次の表は、相談者様の平成30年度分源泉徴収票の内容を要約したものです。

| 夫婦の別 | 年収 | 合計所得金額 | 備考 |

|---|---|---|---|

| 夫 | 約505万円 | 約350万円 | 配偶者特別控除 16万円適用 |

| 妻 | 約175万円 | 約105.1万円 | 産休・育休取得 |

FP相談にあたり、夫婦の源泉徴収票をそれぞれ確認し、奥様が産休・育休にともない、平成30年分は例年よりも年収が低いことを確認しました。

平成30年10月から1年間にわたって行ったFP相談であったため、平成30年度の年末調整にて、ご主人には配偶者特別控除の適用ができる旨を説明し、必ずその控除を適用するようにアドバイスを行いました。

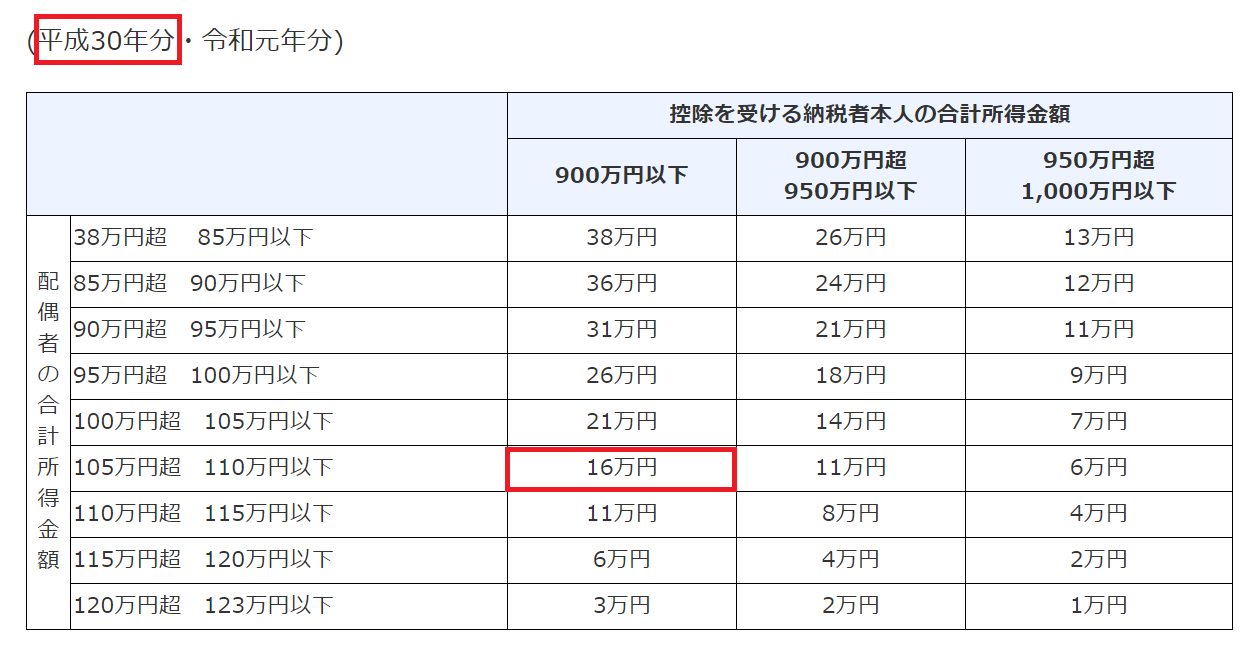

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額

事例から学ぶポイント・回避策

配偶者特別控除は、配偶者控除の適用が受けられない場合であったとしても、合計所得金額が一定の範囲内に収まっていることで適用できる場合があります。

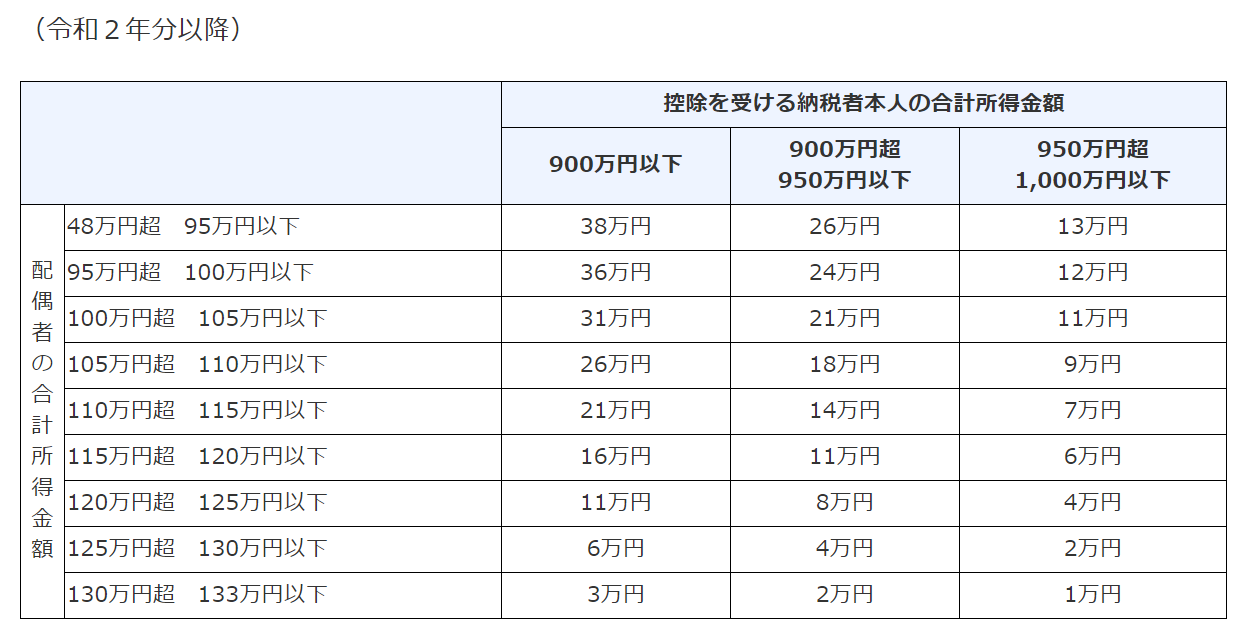

なお、法改正によって、令和2年度分以降、配偶者特別控除の適用範囲は以下のように変わっています。

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額

配偶者特別控除は、配偶者の合計所得金額と配偶者特別控除の適用を受ける本人の合計所得金額がいくらなのかによって適用される控除額が異なります。

個人的な主観となりますが、配偶者控除は多くの人が気づきやすい一方、配偶者特別控除は、そもそもこのような控除があることを知らない、または、適用になるのかどうかがわからないといったケースが多く見受けられます。

相談者様も上記パターンに該当したうちの一人でした。

このようなことから、妊娠・出産・育休といった大きなライフイベントがあった場合、まずは、配偶者控除の適用が受けられるのかを確認します。

仮に、配偶者控除の適用が受けられない場合、今度は、配偶者特別控除の適用を受けられるのかどうかを確認することが、配偶者特別控除の適用もれを防ぐ重要なポイントです。

扶養控除

次に、扶養控除の適用もれとして、40代の共働き夫婦で、同居をしている実母を長期間にわたって扶養控除の対象としていなかった事例を紹介します。

40代の共働き夫婦の場合

こちらは、相談者様の平成29年(2017年)度分源泉徴収票の内容を要約したものです。

| 続柄 | 年収 | 源泉徴収税額 | 備考 |

|---|---|---|---|

| 本人 | 約822万円 | 263,100円 | 会社員 |

FP相談にあたり、相談者本人の源泉徴収票を確認し、家族構成と職業や年齢などの基本情報を確認しました。

この確認の結果、同居をしている実母について、以下のことがわかりました。

| 続柄 | 年齢 | 職業 | 備考 |

|---|---|---|---|

| 母(同居・直系) | 74歳 | 無職(年金生活者) | 配偶者と死別 |

上記の情報から、相談者様は、実母を扶養控除の対象として適用できることを確認しました。

しかしながら、相談者様の源泉徴収票を確認すると「控除対象扶養親族の数」に記載がなく、これによって、扶養控除が適用されていないことがわかりました。

原因は、遺族年金が非課税であることを知らず、年金収入が多いことによって、扶養控除の対象にならないと勘違いしていたことです。

なお、ヒアリングを進めていきますと、この状況は、2007年(平成19年)から続いているということで、相談対応をした平成30年から遡りますと、約11年から12年にわたって無駄に多くの税金を納めていたことになります。

こちらの対応につきましては、本人が確定申告を行って還付申告ができないとのことでしたので、知り合いの税理士へ過去5年分の還付申告を依頼して解決しました。

ちなみに、平成29年度だけで扶養控除を適用した所得税の計算をしますと、72,071円の所得税が還付されることになったため、これが単純に5年間となりますと、その節税効果は言うまでもないでしょう。

事例から学ぶポイント・回避策

今回の事例におけるポイントは、遺族年金の税法上の取り扱いと還付申告にあります。

遺族年金は税法上、非課税となるため、扶養控除の適用を判定するうえでの収入に含める必要はありません。

そのため、相談者様の母親は、遺族厚生年金と老齢基礎年金を受け取っていたとしても、課税対象となるのは、老齢基礎年金のみであり、年金所得の計算をするうえで、年齢を考慮すると母親の年金所得は0円です。

そのため、母親は扶養控除の対象となる親族に該当するわけです。

なお、先に解説をした配偶者控除および配偶者特別控除も含め、各種控除の適用を忘れてしまった場合、還付申告を行うことで、納めすぎた税金の還付が受けられます。

確定申告書を提出する義務のない人でも、給与等から源泉徴収された所得税額や予定納税をした所得税額が、年間の所得金額について計算した所得税額よりも多いときは、確定申告をすることによって、納め過ぎの所得税の還付を受けることができます。

この申告を還付申告といいます。還付申告書は、確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

参照:国税庁 No.2030 還付申告 1 還付申告とはより一部引用

還付申告は、過去5年間に遡って行うことができるため、今回の相談事例では、納めすぎた税金が発生しており、還付を受けられない期間も発生していることがわかります。

とはいえ、FPへ相談したことがきっかけで、納めすぎた税金を一部戻してもらうことができたほか、以後、望ましい税申告ができるきっかけになったことは言うまでもないでしょう。

生命保険料控除

生命保険は、広く多くの人が加入している傾向があるため、生命保険料控除の適用もれそのものは、基本的に見受けられない場合がほとんどです。

ただし、相談者様のなかには、過剰に生命保険へ加入している場合も多く見られ、これによって、生命保険料控除を世帯全体で考えたとき、適切に適用されていない場合もあります。

生命保険料控除を適切に適用していない事例

FP相談の実務上詳細を記載できないため、国税庁のWEBサイトにある事例をもとに紹介していきます。

Q. 当社の従業員Aは、妻Bが契約者となっている生命保険の保険料を支払ったとして、妻B名義の生命保険料控除証明書を添付した保険料控除申告書を提出してきました。当社で年末調整を行う際に、その保険料を生命保険料控除の対象としてよいでしょうか。なお、その生命保険の被保険者及び満期保険金の受取人はB、死亡保険金の受取人はAとなっています。

A. Aがその保険料を支払ったことを明らかにした場合は、生命保険料控除の対象として差し支えありません。

引用:国税庁 妻名義の生命保険料控除証明書に基づく生命保険料控除より一部引用

事例から学ぶポイント・回避策

生命保険料控除の適用を行ううえで、保険契約者(名義人)でなければ、保険会社から送付される生命保険料控除証明書を活用することができないと思っている人が多くおられます。

国税庁が紹介している事例のように、保険契約者(名義人)に限らず、配偶者なども適用することができるため、適用の仕方を賢く振り分けることによって、夫婦それぞれが節税しやすくなる場合が多くなっています。

医療費控除

医療費控除の適用もれが多い事例は、保険適用外の医療費が医療費控除の対象外と勘違いをしている場合です。

ここでは、40代の共働き夫婦で、歯科医の医学的知見の下、子どもが歯の矯正治療を行ったものの、医療費控除の適用をしていなかった事例を紹介します。

40代共働き夫婦の場合

こちらは、相談者様の平成29年度分源泉徴収票の内容を要約したものです。

| 続柄 | 年収 | 源泉徴収税額 | 備考 |

|---|---|---|---|

| 本人 | 約505万円 | 36,500円 | 会社員 |

平成30年10月に行ったFP相談で、相談者本人の源泉徴収票を確認し、家族構成と職業や年齢などの基本情報を確認しました。

また、細かい内容をいろいろとヒアリングしたところ、過去(平成29年)に歯科医の医学的知見の下、子どもが歯の矯正治療を行ったものの、医療費控除の適用をしていなかったことが判明しました。

なお、歯の矯正治療にかかった医療費は、345,600円であり、この年の医療費の合計金額は、371,470円でした。

そのため、還付申告を行って、納めすぎた税金が還付されることをお伝えし、この結果、27,618円の所得税が税務署より無事に還付された旨の連絡をもらい、とても喜んでいただきました。

事例から学ぶポイント・回避策

相談者様は、医療費控除があることは知っておりましたが、保険適用外の医療費が医療費控除の対象外と勘違いをしていたことが医療費控除の適用をもらしてしまった原因です。

また、還付申告ができることを知らず、過去のものについて税金の還付が受けられないといった勘違いも相まって、このような状況になっていたことがわかりました。

住宅ローン控除(特にリフォーム関係)

住宅ローン控除は、広く多くの人が認知している傾向があるため、住宅ローン控除の適用もれは、基本的に見受けられない場合がほとんどです。

ただし、金融機関からリフォームローンの融資を受けて大規模リフォームを行った場合など、リフォームを行った相談者様のなかには、住宅ローン控除の適用をしていなかった事例があります。

例えば、増築や介護にかかるバリアフリーにするためのリフォームなど、一定の要件を満たしているのにもかかわらず、住宅ローン控除の適用を受けていない事例がいくつかありました。

すでに解説をしておりますように、場合によっては還付申告ができる場合もあるため、事例にあてはまっている人は、いま一度、確認されてみるのが望ましいといえます。

16種類の所得控除の控除額と計算方法、知っておきたい豆知識

相談するFP選びの重要性

FP(ファイナンシャルプランナー)は、「企業型FP」と「独立系FP」に大きく分けられるほか、生命保険などの金融商品を販売している「販売系FP」とこれらを販売しない「非販売系FP」に分けられます。

さまざまなFPが存在しているなかで、どのようなFPへ相談するのかによって、今回のような節税効果が得られるのか、得られないのかも当然に変わってくるはずです。

また、節税効果は、相談者の年収や家族構成をはじめ、置かれている状況や過去の事情によって全く異なるほか、対応するFPの知識や経験が大きく影響します。

そのため、相談する内容をしっかりと精査・確認したうえで、相談するFP選びが極めて重要になることを知っておく必要があるでしょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額

引用:国税庁 No.1195 配偶者特別控除 3 配偶者特別控除の控除額