TOPIXがバブル後の最高値を更新! 過去の値動きと今後の見通し

2023年5月、TOPIXはバブル期以来の高値となり、約33年ぶりの水準となっています。グローバルでの景気悪化のリスクや地政学リスクを踏まえたときの投資安心感や、円安を背景とした海外投資家の資金が集まっていると考えられます。

こうした海外投資家の需要は当面の日本株の下支え要因となると期待される一方で、日銀の金融緩和の修正リスクや、円安が日本国内の景気悪化をもたらすリスクなどの不透明要因も存在します。

今回は、TOPIXを過去から振り返り、今後についての市場の見方を解説します。

TOPIXとは

改めてTOPIX(東証株価指数)とは、日本を代表する企業225社の株価を反映した日経平均株価と並び、日本経済の動向を示す日本の株式市場の代表的な指数です。1968年1月4日の時価総額を「100」とし、それ以降時価総額を指数化しています。

TOPIXは現在、再編の真っ最中ですが、日本の多くの代表的な企業が含まれており、2023年4月末時点では2,160銘柄が組み入れられています。また、単純に株価を平均する日経平均株価とは対照的に、時価総額による加重平均で算出されるのも特徴です。

なお、今回は配当金を考慮しない指数を振り返ります。損益を考える場合は、配当込みの指数(配当込みTOPIX)を別途見る必要があります。

TOPIXのこれまでの動き

日本株は1989年末〜1990年にかけてのいわゆる「バブル崩壊」以降、長期にわたり株式市場の低迷が続いています。1989年末にTOPIXは2,884.8ポイントの史上最高値をつけましたが、その後株式市場が低迷すると、景気も急速に悪化。1990年代の長い景気低迷期に突入します。

その後、金融緩和による経済・金融市場の下支えやグローバルに景気が良好な局面では幾度か日本株が上向いたタイミングもありました。例えば2000年代初頭のITバブル時、2005年~2006年ごろのリーマンショック前の景気改善局面などにはTOPIXが改善する局面もありました。

しかし、日本の少子高齢化に伴う低成長や根強いデフレが重しとなる中で、本格回復には至らず、ついにリーマンショックと東日本大震災を背景とした景気低迷により、2012年にTOPIXはバブル後最安値の695.51ポイントをつけています。

その後は長期にわたる日本銀行のゼロ金利やマイナス金利、資産買入れなどの異次元金融緩和やアベノミクスと呼ばれた財政政策などがドライバーとなり、株価の回復が始まることに。新型コロナショックにより一時急落する局面はありましたが、その後は回復傾向となり、ついにバブル後の高値更新(5月24日時点で終値2,152.4ポイント)に至りました。

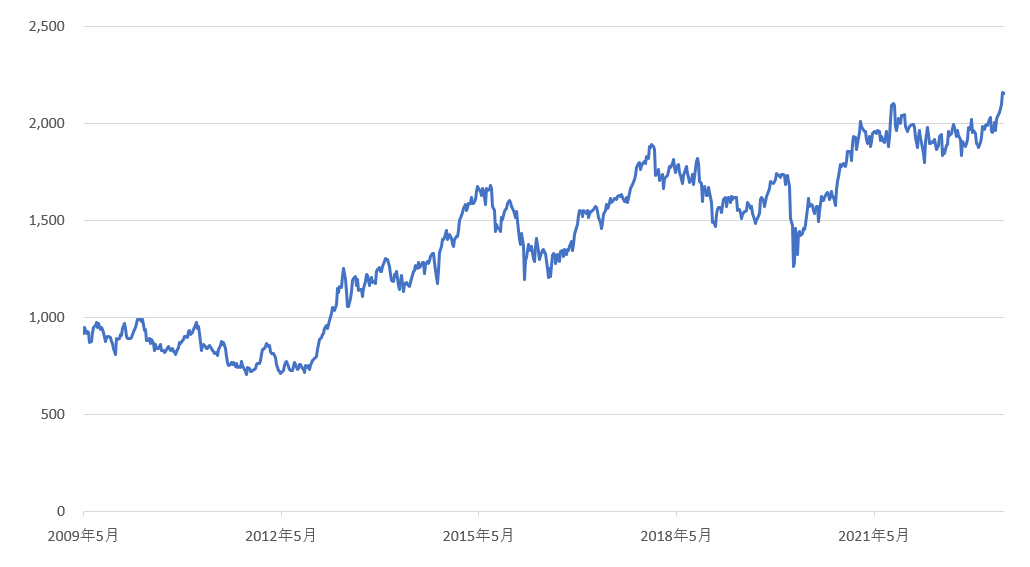

バブル後最安値更新後のTOPIXの動き

バブル以来の高値更新をしたTOPIX、3つの背景

TOPIXはバブル期以来の高値を更新しましたが、現状がバブル期に次ぐほどの好景気を迎えていると考えている人は限定的です。そのため「なぜこのタイミングで最高値を更新したのか?」と疑問に思う人も少なくありません。

近年の日本の株式市場では海外投資家の動きが大きな影響を及ぼしていますが、今回の株価回復も、正に海外投資家の買い需要がドライバーとなってもたらされたと考えられます。ここからはTOPIXが高値を更新した3つの要因について見ていきましょう。

要因その1:円安と低成長による割安感

1989年末のTOPIXは2,884.8ポイントで、2023年5月24日の終値は2,152.4ポイントでした。この間の株価の騰落率は-25.4%となります。バブル後最高値とはいわれていますが、まだ史上最高値とは開きがある状況です。

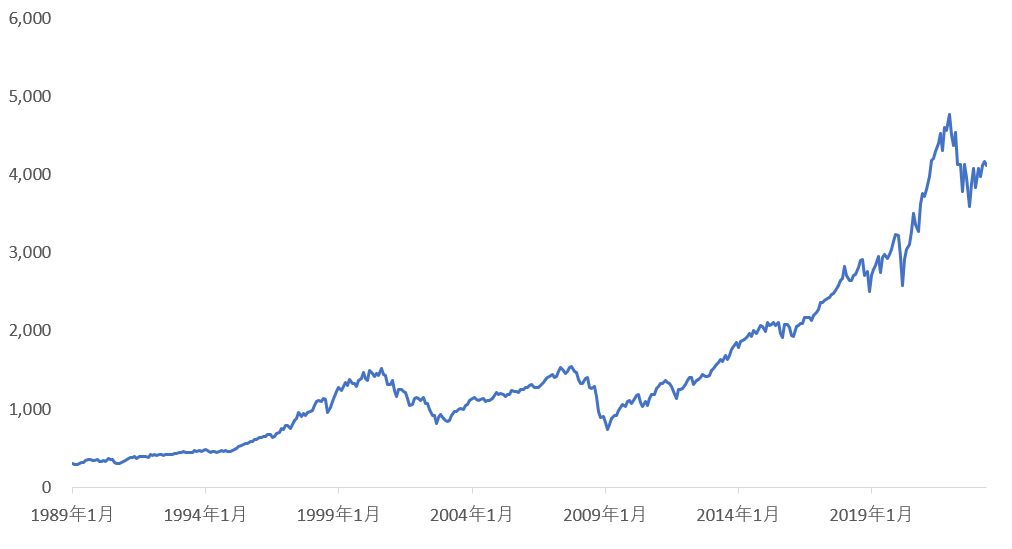

一方でS&P500は1989年12月末が353.4ポイント、2023年5月24日は4,115.24ポイントでこの間に株価の成長率は1064%となっており、米国株の方が高い成長を実現してきました。

S&P500の1989年以降の株価推移

両者には圧倒的な成長率の違いがあります。この成長率の差は日本がバブル後の景気低迷などで出遅れたことや、少子高齢化などによる低成長などにより日本の株式市場への魅力が薄れていることが要因となっています。

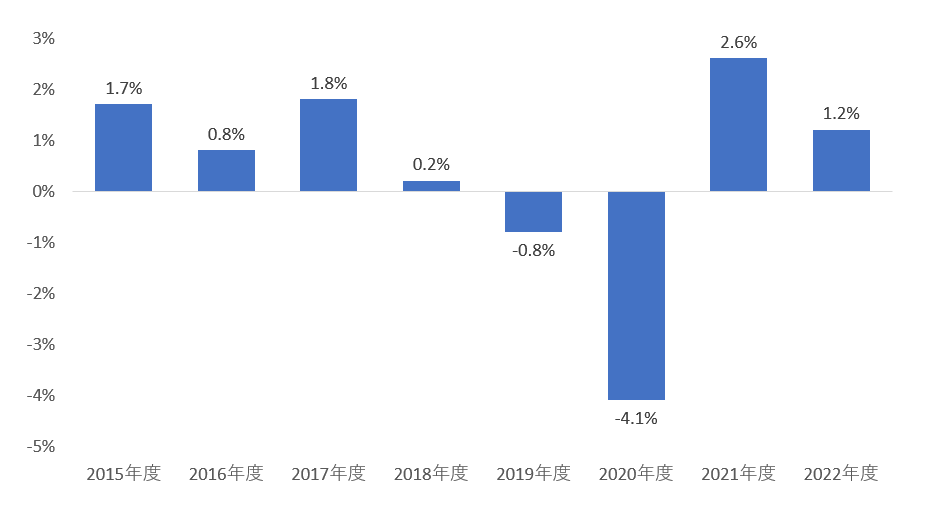

しかし、足元はコロナ禍で経済が落ち込んだ後の回復が進んでいます。日本の経済正常化は2022年半ば以降から本格化したため、今後もインバウンド需要の回復などにより「コロナ禍からの正常化に伴うさらなる経済回復が期待できる」と考える向きもあります。

日本の実質GDP成長率の推移

このような状況もあり、日本の株価が「割安である」という見方も出ています。著名投資家のウォーレン・バフェット氏も日本株の割安さに着目し、投資機会を探る意向を示しています。

さらにこれに拍車をかけたのが近年の円安です。海外の投資家は、基本的にドルなどの外貨を円転して日本株投資を行います。そのため円安になると、株価が変わらなくてもより安い価格で日本株へ投資することができるのです。

海外、特にアメリカの急速な金融引き締めを背景に2022年は急速に円安が進行しました。円安により海外投資家から見た日本株の割安さがさらに際立ったことが、このタイミングで日本株の買い需要が集まった背景にあります。

要因その2:主要国が景気悪化する中、経済経済回復の持続期待

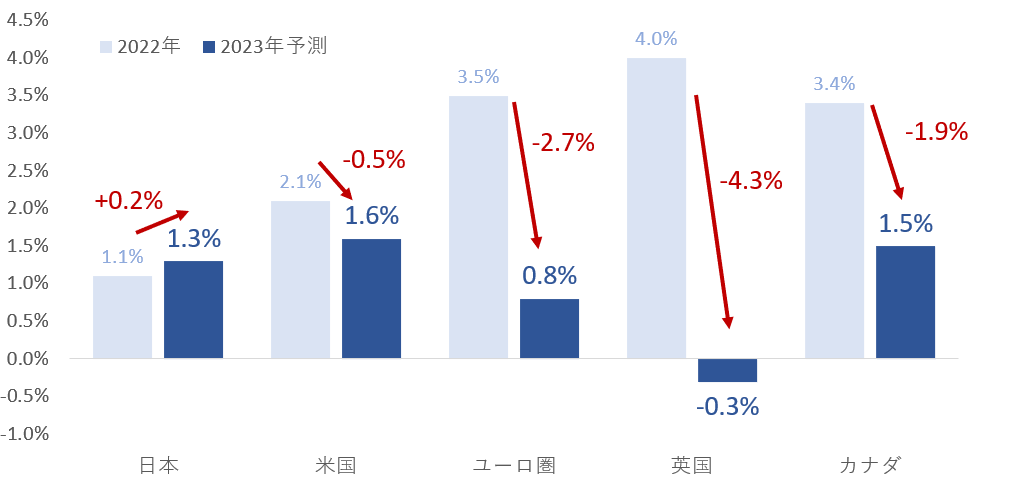

こちらは2023年4月時点のIMF(国際通貨基金)における各国や地域の経済見通しです。

2022年の主要先進国・地域の2022年経済成長率と2023年の見通し

*1月~12月で1年としている。例えば2022年の数値は2021年12月末~2022年12月末の成長率を計測

2023年は足元のインフレや引き締められた金融政策などが原因となって、グローバルには景気悪化が懸念されています。そのため多くの先進国においては、2023年の経済成長率は2022年対比で落ち込む見通しです。そのなかで日本は2022年から2023年にかけて経済成長率が上向き、経済回復が続く見通しになっています。

日本においてはコロナ禍からの需要回復がまだ期待できる点や、2022年以降大幅な利上げを実施している欧米と異なり、金融緩和がまだ継続する見通しであることなどが、日本の経済成長の下支え材料となっています。このような2023年の経済成長の見通しの差を背景に、海外株から日本株に投資先をシフトする動きが一部出ていると考えられます。

要因その3:相対的な地政学リスクの低さ

2022年にロシアがウクライナへ侵攻して以降、国際情勢に変化が訪れています。欧州はロシアとの情勢悪化リスクを抱えていますし、アメリカもロシアとの関係が悪化しています。さらにアメリカはロシアと関係が深い中国との関係悪化のリスクも懸念されるなど、地政学リスクは高まりつつあります。

日本は中国・ロシア・北朝鮮と海を隔てて隣り合っているので、地理的に決して地政学リスクがないとはいえないのですが、海外の目から見ると、相対的にリスクの低い地域とみなされる傾向にあります。アメリカの安全保障が働いているうちは、本格的な情勢悪化を心配する必要はないと考えられているのです。

特に欧州は2022年以前と比べて地政学リスクが高まったことも背景に「低成長だが国際情勢の影響を受けにくい地域」として日本株への注目が高まり、投資を選好する海外投資家も存在すると考えられます。

今後のTOPIX見通し(短期および長期)

TOPIXの今後の値動きを考えると、2023年内程度の短期で考えれば、現在の株価下支え要因が引き続き好影響をもたらすと期待され、まだ上値の可能性も想定できる環境です。

一方で数年単位で考えると、不確実要因が多く、不確実性が高まると懸念されます。ここからは短期・長期のTOPIXの見通しを考えるポイントを見ていきましょう。

海外投資家にとっての魅力が持続(短期的見通し)

例えば今年中など、短期の期間で考えたときには、現状株価を下支えしている海外投資家から見た株式の魅力は持続すると期待されます。

為替相場については、短期的には日米の金利差や金融政策の影響を受ける傾向にあります。アメリカの中央銀行による利上げはまもなく終了するとの見方は高まっているものの、インフレが思うように下がらない現状も背景に、利下げが本格化するのはまだ先であると想定されます。

一方で日本は、日銀総裁が植田氏に変わりましたが、2023年5月時点で金融緩和を正常化させる見通しは立っておらず、少なくとも2023年中に利上げに移る可能性は低いといえます。以上を踏まえると近いうちに本格的な円高が訪れて、海外投資家の投資心理を悪化させるリスクは低いでしょう。

また、景気動向ですが、IMFの2023年の日本の経済成長率の見通しは1.3%で、他国が減速しているから相対的に高く見えるだけで、長期で見ると決して高成長が期待されているわけではありません。

近年急速に進行しているインフレが家計を苦しくする要因となるリスクはあるものの、2023年の平均賃上げ率が+3.69%と30年ぶりの高水準となるなど、雇用市場も一定程度は追随できており、インフレが直ちに経済を圧迫して景気悪化の要因となるリスクは限定的です。

このような環境下においては、前年比+1.3%という経済成長率の見通しは、特に無理のある予想とは言えません。

アメリカの株価は過去30年強で10倍以上に成長していることを踏まえると、TOPIXが史上最高値になったくらいでは海外投資家が「割高感」を感じるとは限りません。市場にとってほどよい円安や緩やかな経済成長が達成される中で、株価も下支えされる可能性が高いと考えられます。

さまざまなリスク要因の存在(長期的見通し)

一方で、数年先の長期を見据えると、楽観視できない現実が見えてきます。まず為替において見てみると、円安の拠り所となっているアメリカ=金利高止まり、日本=緩和継続という図式は永続するものではありません。

2024年以降はアメリカでは景気を下支えするために利下げ局面が続くでしょう。一方で、日本は徐々にイールドカーブコントロールの修正や金融政策の正常化などが視野に入ってきます。そうなれば、現状の水準より円高に触れるリスクは高くなると考えられます。

また、2024年はグローバルに景気後退に陥るリスクがあると懸念されています。アメリカでは、2023年は根強いインフレを背景にFRB(アメリカの中央銀行に相当。連邦準備理事会)が思うように利下げを進められない恐れがありますが、この影響が2024年の経済における逆風要因となる可能性も。グローバルな景気後退が本格化する中、当初は相対的に良好な経済環境となる日本でも、徐々に海外の景気後退の影響を受けることになるでしょう。

なお、長期で見たときには地政学リスク上安全=日本選好という考え方にも変化がある可能性があります。例えば中国と台湾の間では微妙な関係が続いていますが、この関係悪化が波及して、日本の地政学リスクが高まるリスクはゼロとは言えません。

また逆に、ウクライナ・ロシア間の戦争について解決の道筋が見え始めれば、欧州の地政学リスクが低下することになります。欧州への投資に対する安心感が高まれば、日本から欧州へ資産をシフトする投資家が出てくる可能性もあります。

分散投資でリスク軽減

以上のように長期で見ると、現状の下支え要因に変化が訪れる可能性もあり、不確実性の高い状況です。長期投資を行う場合には、日本株の上昇を過信せず、分散投資を心がけるのが良いでしょう。

実物資産と金融資産の分散投資が有効な手段の一つに

長期の安定性を重視するなら、リスクの高い株式に過度に資産を偏重させるのは賢明とは言えません。長期で見たときに、株価に対する懸念材料となる、景気悪化や円高などによる市況変化の影響を受けにくい投資先へ資産を分散させるのが有効です。

例えば、毎月安定的に賃料収入を得られる不動産投資は株式とリスク分散を図るうえで有効な投資先の一つとなります。

安定した賃料収入が株式投資のリスクを抑えられる

株式投資では、主に株価の価格変動が損益の主因となります。配当に着目した投資手法もあるものの、やはり株価変動の影響を大きく受ける投資方法といえるでしょう。

不動産投資は、特に賃貸マンションやアパートなどの賃貸住宅に対する投資については、入居者から得られる賃料収入が収益の土台となります。長期で投資を行い賃料収入を積み上げることで、不動産価格の変動による価格差益を過度に追求しなくても、十分な収益が期待できる投資です。

都市部の住居需要は、株ほどは景気変動の影響を受けないため、どのような局面でも相対的に安定した賃料収入が期待できます。株が損失を発生させるような厳しい環境でも収益をもたらし、資産全体の損失リスクを抑制する役割を果たすのです。

不動産価格自体も株価とは異なる値動きを示す

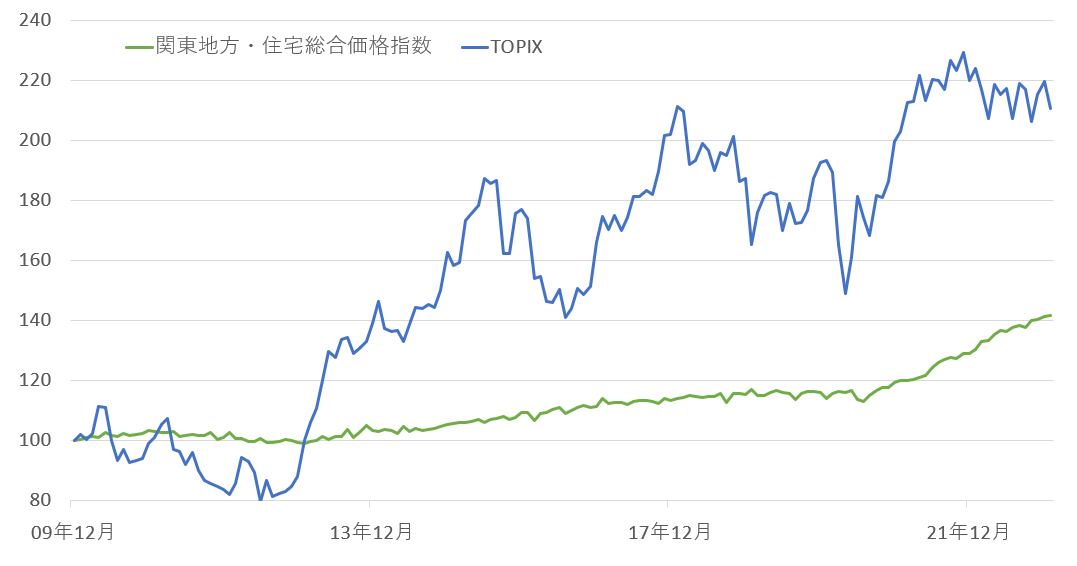

不動産の収益の中心が賃料収入となるといっても、将来のどこかのタイミングで不動産の売却を検討する以上、不動産価格の変動リスクも気になるところです。実は、不動産価格は株価とは異なる値動きの特徴を持っており、TOPIXと関東の住宅価格指数を比較すると下記のようになっています。

TOPIXと関東地方の住宅総合価格指数の動き

*いずれも2009年12月末の値を100として指数化

不動産価格は株価と比較して安定しており、経済変動の影響を相対的に受けにくいことがわかります。景気動向は不動産価格に全く影響を及ぼさない、というわけではないものの、その地域の人口動態や入居需要、物件の供給動向など、景気動向とは異なる変動要因も多数あります。

そのため、景気動向に反応しやすい株価とは異なる値動きを示す傾向にあるのです。資産運用においては、異なる特徴を示す先に投資をした方が、ある投資先の損失を他の投資先が補ってくれるので、リスク分散が働きます。不動産価格の特徴を踏まえても、株と不動産に分散投資するのは有効な選択肢となるのです。

TOPIXの上昇を過信せず分散投資を心がけよう

史上最高値を更新したTOPIXを下支えする要因は、すぐには剥落せず、短期的には海外投資家の需要も背景に底堅い展開が期待できそうです。一方で、為替動向の変化や景気後退リスクなどを踏まえると、長期的に現状のような上昇が継続するかどうかは不透明といえます。

期待が外れてTOPIXが反落に向かったときに大きな損失を避けられるよう、株式以外にも投資先を分散するのが有効な選択肢の一つとなりそう。なかでも不動産投資は、株式と比較してリスクが低く、異なる価格変動の特徴を持っているため、株式と分散投資する上で適しているといえるでしょう。

・2023年、資産運用のポイントは? 実物資産は有効な選択肢となるか

・円安や物価上昇が続く中、不動産投資は有効な投資となるか?

・「単元未満株」の最新事情。証券会社の売買手数料やサービスを徹底比較!

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード