「単元未満株」の最新事情。証券会社の売買手数料やサービスを徹底比較!

日経平均株価がバブル後の最高値を更新しました(2023年5月29日)。堅調な株価を見て、株式投資をしたいと考える方もいるでしょう。「でも、株式投資はお金がたくさん必要でしょう」という方にぜひ知っていただきたいのが「単元未満株」の投資です。

今回は、単元未満株の仕組み、単元未満株に投資するメリット・デメリット、単元未満株の取引ができる証券会社を解説します。

単元未満株とはそもそも何?

ニュースやウェブサイトで紹介される各社の株価は「1株あたり」の金額ですが、株式投資はふつう「100株単位」で売買を行います。この株の取引単位のことを単元株といいます。単元未満株は「単元株に満たない株」、つまり100株に満たない株のことを指します。

1株1,000円の株を買うとき、単元株の取引では1,000円×100株=10万円が必要になります(加えて、証券会社所定の売買手数料がかかります)。しかし、単元未満株の取引ならば、1株から株を買うことができます。1,000円の株は1,000円から購入可能なのです。

また、1株未満の株式を「端株」(はかぶ)といいます。たとえば、1株2,000円の株を1,000円分だけ購入すれば「0.5株」保有できます。証券会社の中には、端株が取引できるところもあります。

日本取引所グループ「2021年度株式分布状況調査」によると、単元未満株のみの株主数は2018年約498万人→2021年883万人に増えています。近年、投資を始める人が増えていることを受けて、単元株の株主も増えていますが、単元未満株の株主も増加している様子がうかがえます。

2024年からの新しいNISAを見据えて各社が株式分割を実施

18歳以上の方の場合、投資の利益にかかる税金がゼロにできるNISA(ニーサ・少額投資非課税制度)。2023年は一般NISA、2024年からは新しいNISAの「成長投資枠」を利用して株を購入できます。

2024年からの新しいNISAを見据えて、株式分割をする企業が増えています。株式分割とは、会社が自社の株を「1株→2株」、「1株→3株」などと、複数の株に分けることをいいます(1:2、1:3などと表します)。このような株式分割をすると、理論上は株価が2分の1、3分の1となりますが、投資したいと考える投資家が増えることで、その後の株価が値上がりする要因となりえます。

業績がよくて、誰もが買いたいと思う銘柄は、株価も高いものです。「100株買うのに400万円必要」などとなったら、特に個人投資家は簡単に手を出せないでしょう。企業もそのことをわかっているので、株式分割を行うことで株価を下げ、より多くの投資家に株を買ってもらおうとしている、というわけです。また、「株式分割しても単元株で購入するには高い」といった場合には、単元未満株での投資が役立ちます。

2023年3月末には、一気に31社が株式分割を実施しました。この中には、業績の期待できる銘柄も多く含まれていました。

たとえば、半導体の王者と呼ばれている東京エレクトロン(8035)は1:3の株式分割を実施。それまで4万6,000円ほどだった株価は、1万5,000円ほどになりました。

このとき単元未満株の取引を利用して東京エレクトロンの株を1株買えば、1万5,000円で購入できるというわけです。

また、好業績が光る信越化学工業(4063)も1:5の株式分割を行った結果、約2万円だった株価が約4,000円(2023年3月末時点)になっています。このとき、単元未満株の取引ならば1株を約4,000円で購入できます。

同様に、明治ホールディングス(2269)は1:2、バンダイナムコホールディングス(7832)は1:3、オリエンタルランド(4661)は1:5の株式分割を実施。株価はそれぞれ2分の1、3分の1、5分の1程度になりました。株価が下がることで投資家がその銘柄を買いやすくなります。そして、買いが集まることで株価が値上がりする期待もできます。

また、株式分割前に単元未満株を購入しておけば、株式分割後は保有する株が増えます。2023年6月30日に1株を25株に株式分割する予定のNTT(9432)の場合、株式分割前に4株購入しておけば、株式分割後は100株の株主になれます。

単元未満株のメリット

単元未満株の取引をするメリットは、次のとおりです。

単元未満株のメリット1:少額で買えて利益が狙える

単元未満株は1株単位または端株で売買できますので、数百円、数千円といった金額で購入して利益を狙うことができます。

また、株の銘柄の中には、数万円するようなもの(値がさ株)もあります。単元株で買おうとすると数百万円の資金が必要ですが、単元未満株ならば数万円で買うことができます。お使いの金融機関が未成年口座に対応していれば、子どもがおこづかいで株を買うこともできます。投資教育に活用しやすい環境になりました。

単元未満株のメリット2:数万円あれば分散投資がしやすい

単元未満株は1株単位または端株で買えるのですから、少額でも複数の銘柄を購入する分散投資がしやすくなります。どれか1つの銘柄に集中投資して当たれば利益が大きくなりますが、外れた場合は損失が大きくなってしまいます。しかし、複数の銘柄に分散投資していれば、そのうちのどれかが値下がりしても損失は限定的。他の値上がりでカバーする期待もできます。

単元未満株のメリット3:1株や端株でも配当金がもらえる

配当金は、株主に配られる「分け前」のようなもの。持っている株数に応じてもらえます(配当を実施しない会社もあります)。配当金は、たとえ1株や端株の株主でももらうことができます。

なお、株主優待はほとんどの会社で100株以上の株主を対象にしているので、1株の株主はもらえません。ただし、数は少ないものの1株から株主優待を実施している会社であれば、1株の株主でも株主優待をもらえます。また、単元未満株を少しずつ買い増して、100株になった場合も株主優待をもらうことができます。

単元未満株のデメリット・注意点

少額で取引できて便利な単元未満株ですが、注意点もあります。

単元未満株のデメリット・注意点1:取引できる金融機関・銘柄が限られている

単元未満株の取引ができる金融機関は限られています。また、単元未満株の取引ができる金融機関でも、取引できる銘柄が限られている場合があります。自分が投資したい株に投資できない場合もありますので、事前に確認しておきましょう。

単元未満株のデメリット・注意点2:NISA対応・非対応がわかれる

単元株の取引ではNISAに対応している金融機関でも、単元未満株の取引については対応していないことがあります。NISAを利用したい場合は、NISAに対応した金融機関を利用しましょう。

単元未満株のデメリット・注意点3:スプレッドに要注意

スプレッドとは、本来の価格から加減される「価格の差額」のこと。仮に金融機関が「取引手数料無料」などとしていても、実際には株の購入・売却時にスプレッドが差し引かれていることがあります。投資のコストは、取引手数料だけでなくスプレッドの分も加味してチェックしましょう。

単元未満株のデメリット・注意点4:約定のタイミングが限られている場合も

単元株の場合、取引時間中に出した注文はリアルタイムで約定(注文が成立すること)しますが、単元未満株の場合は、1日1回〜数回の決まったタイミングでしか約定しない場合があります。注文を出しても、思わぬ価格で約定する可能性があることには注意しましょう。

単元未満株の取引ができる金融機関一覧

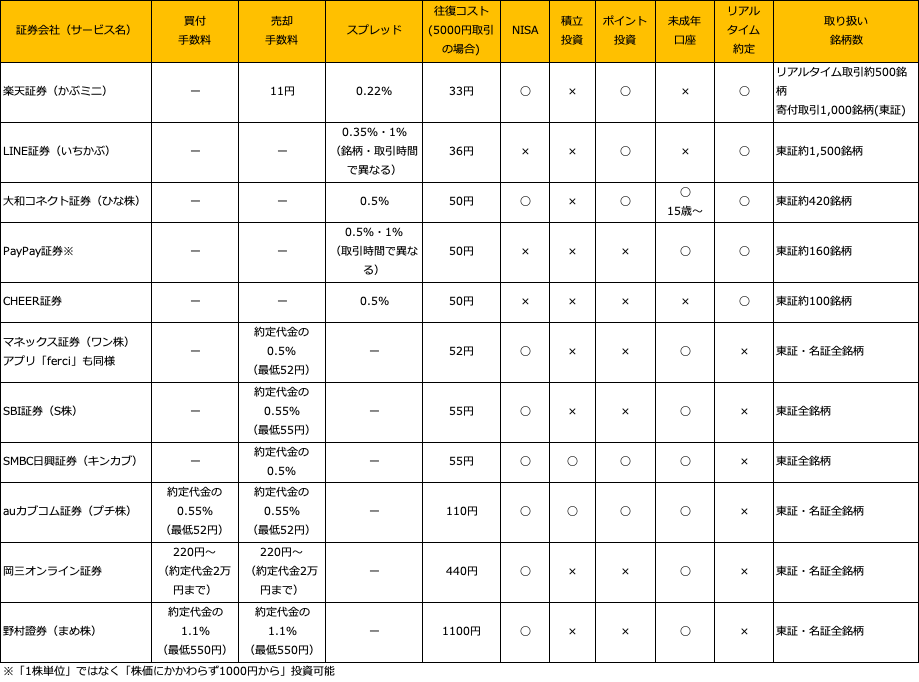

単元未満株の取引ができる金融機関は、次のとおりです。

単元未満株の取引ができる金融機関

表は5,000円の株を買って売る(往復で取引)した場合のコスト(買付手数料+売却手数料+スプレッド)が安い順に並べてあります。この場合、もっとも安いのは楽天証券です。楽天証券は単元未満株の取引が長らくできなかったのですが、2023年4月より「かぶミニ」のサービスをスタート。大手ネット証券では初めてリアルタイムでの約定に対応しました。2023年5月22日からは取引銘柄が増加。約500銘柄でリアルタイムの取引ができます。楽天ポイントを使って投資することもできます。総合的におすすめなのは楽天証券です。

大和コネクト証券・LINE証券・PayPay証券はいずれもスマホ証券。スマホだけで口座開設から取引まですべて行うことを前提にサービスを展開している証券会社です。難解になりがちな株の情報をわかりやすく示してくれるので、投資初心者でも扱いやすいでしょう。なお、端株で取引できるのはPayPay証券だけ。PayPay証券では、株価に関わらず1,000円から日本株・米国株に投資できます。

子どもとともに投資をするならば、SBI証券やマネックス証券がおすすめです。未成年口座が開設できることはもちろん、取引できる銘柄数も多いうえ、手数料も安く設定されています。将来、他の投資をする場合にも、SBI証券やマネックス証券ならばさまざまなサービスを手がけているので便利です。

NISA・積立投資・ポイント投資・未成年口座・リアルタイム約定の有無も、証券会社により異なります。自分が利用したいサービス、重視したいところを踏まえて選ぶようにしましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード