暗号資産の所得区分、事業所得へ! 雑所得との違いは?

2022年12月に国税庁の情報が更新され、暗号資産の所得区分が雑所得から事業所得に変わったことがアナウンスされました。

ある程度の規模の取引を行う方にとってはかなりの朗報です! 解説します。

CONTENTS目次

2022年12月のアナウンス内容

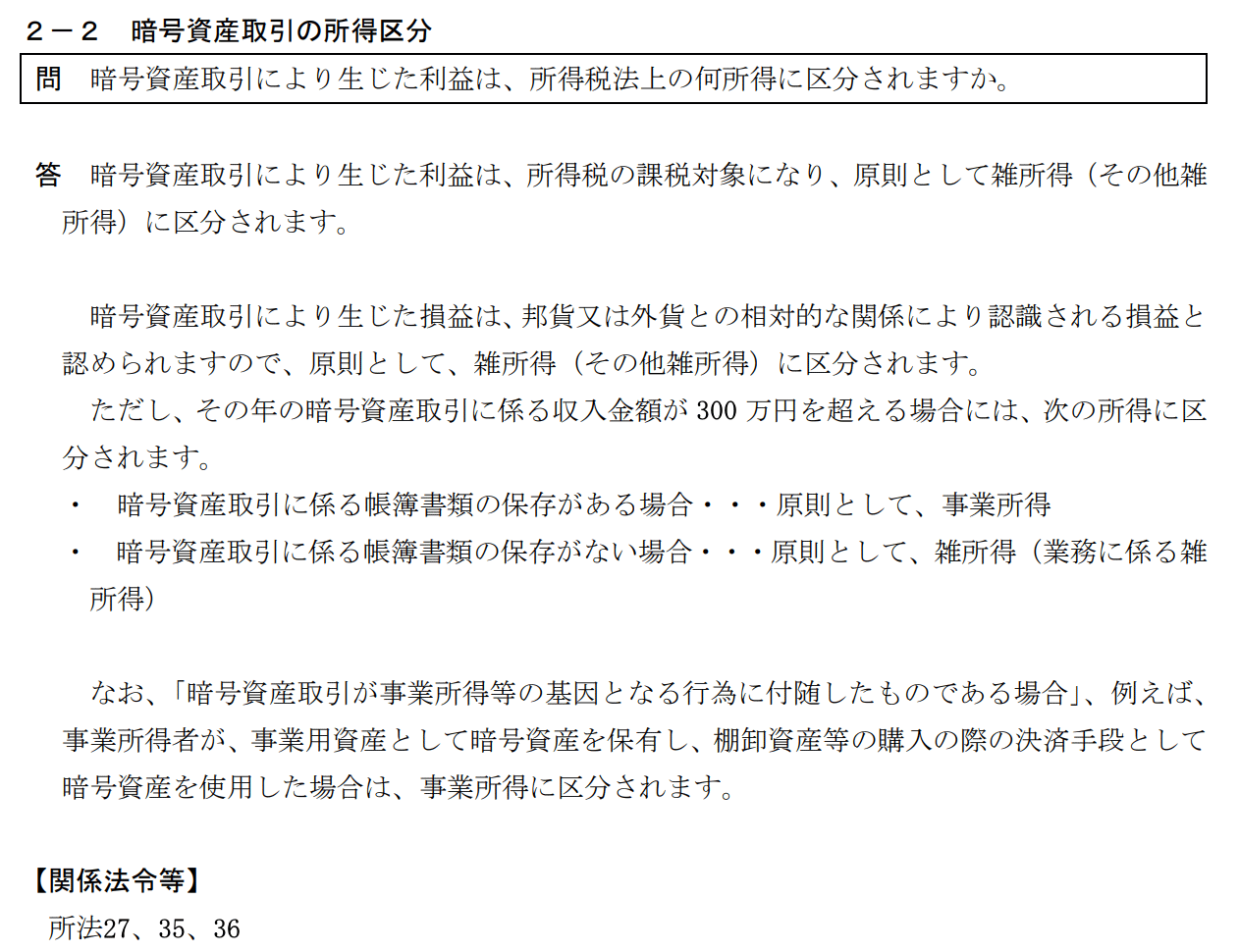

今回の変更は令和5年度の税制改正の中に含まれず、情報という形で下記のようにアナウンスされました。原則は「雑所得」としつつも、次の要件にあてはまる場合には「事業所得」とみなされることになりました。

暗号資産が事業所得になる要件

- その年の収入金額が300万円を超える

- その年の暗号資産に係る帳簿等の保存がある

上記1、2を満たす場合に、雑所得ではなく事業所得としてみなされます。

引用:暗号資産に関する税務上の取扱いについて(情報)|国税庁

暗号資産の売買などによって「収入が300万円を超えて」いる状態とは、収支の合計計算がプラスということでなく、たとえ何千万円という損を出していても、ある取引で得た収入が300万円を超えていれば1となり、2も満たせば「事業所得」とみなされるということです。

事業所得に変更されることのメリット

暗号資産の取引による収入が300万円より多く、暗号資産の取引内容を書類に記載し保存すれば、次のような2つのメリットが生じます。

事業所得を赤字にすることで、給与所得などとの損益通算が可能に

事業所得がマイナス(赤字)になると、不動産所得のマイナス同様に給与所得との相殺が可能になり、損益通算することができます。

雑所得の区分の場合は、ほかの所得と損益通算はできないので、これはかなり大きなメリットです。

値動きの激しい暗号資産

2022年の暗号資産は相場が大幅に下がったことで損失を出された方も多いかと思います。例えば「ビットコイン」の価格推移は、2020年から価格が高騰し2021年10月に700万円台を突破したあとで下落。2022年3月に600万円近くまで戻しますが、その後は下がり、FTXショックで220万円台に、そして2023年1月執筆時点では300万円ほどと、値動きが激しいです。

FTXショックとは、2022年11月に取引所大手のFTXトレーディングスがアメリカで経営破綻(連邦破産法第11条の適用を裁判所に申請)したことです。日本のFTX Japanをはじめ各国のグループ会社に影響が出ています。またグループ企業だけでなく、別の暗号資産の融資企業も経営破綻するなど、影響が広がっています。

3年間の赤字の繰越

給与と損益通算したあとで、まだ暗号資産の損失がある場合には、繰越ができます。

年間の取引のトータルが赤字だった場合、青色申告で申告する場合にはその損失を3年間繰り越すことができます。翌年、翌々年、さらにその翌年に黒字だった場合に、その赤字を繰り越すことができ、それらの黒字の所得を少なくすることができます。

赤字の繰越イメージ

| 2022年 の取引 |

|

↓翌年に3,800万円繰越 |

|---|---|---|

| 2023年 の取引 |

|

↓翌年に2,400万円繰越 |

| 2024年 の取引 |

|

↓翌年に1,300万円繰越 |

| 2025年 の取引 |

|

↓100万円の赤字は翌年には繰り越せない |

■2023年分の確定申告

2022年の3,800万円のマイナスを、2023年の500万円のプラス・給与所得の900万円(プラス)といっしょに計算できます。結果、2023年は2,400万円のマイナスとなります。

■2024年分の確定申告

2,400万円のマイナスと、200万円のプラス・給与所得の900万円(プラス)を合算して計算できます。1,300万円のマイナスが2025年に繰越となります。

つまり、繰越が発生すると給与から天引きされた所得税・住民税は全額還付されることになります。

2022年の帳簿を作成しましょう

このルール変更は2023年に提出する2022年分の確定申告から使えます。去年の取引内容がきちんと記録されているか確認し、まだの方は作成しましょう。

・高所得者にとって不動産投資は節税になる? 税理士が注意点を解説!

・【2023年確定申告の変更点】申告書A・Bが統合に

・7年分の生前贈与が相続税の対象に! 富裕層に厳しい「2023年度税制改正大綱」発表

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: