【NISA改正】2024年から新NISAはどう変わる? 新NISAの変更点や活用法をプロが解説!

2022年12月16日に公表された「令和5年度税制改正大綱」に、NISA(ニーサ・少額投資非課税制度)の大幅な改正・拡充が盛り込まれました。これにより、2024年よりNISAがますますお得な投資に欠かせないものになるでしょう。

今回は、2024年からの新NISAの改正内容、便利になるポイント、改正後の新NISAを使ったシミュレーションまで紹介します。

NISA改正で変わる4つのポイント

現行のNISAには、一般NISA・つみたてNISA・ジュニアNISAの3種類があります。しかし、2023年末をもってこれらのNISAでの買付は終了。2024年からは改正後のNISAを利用して非課税の投資ができるようになります。

新たなNISAは、現行の一般NISAとつみたてNISAを合わせたような制度なので、ここでは「統合NISA」と呼びます。

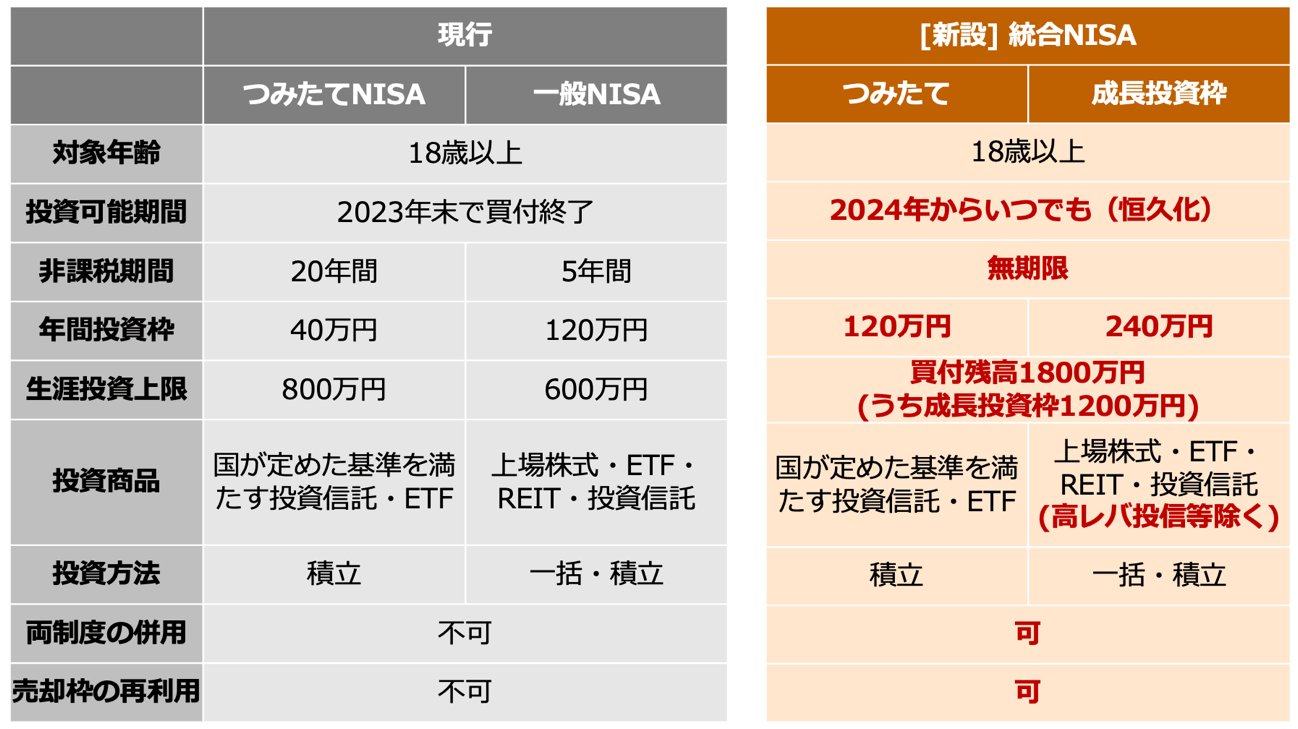

現行NISAと2024年からの統合NISAの変更点をまとめたのが、次の表です。

現行NISAと統合NISAの概要

現行の一般NISA・つみたてNISAと統合NISAの主な変更点は、4つあります。

統合NISAの変更点1:NISA制度が恒久化される

現行の一般NISAは2028年、つみたてNISAは2042年までの制度でした。しかし、2024年からの統合NISAは恒久化されたため、いつでも期限を気にせず投資ができます。

統合NISAの変更点2:非課税保有期間が無期限になる

現行の一般NISAの非課税保有期間は5年、つみたてNISAの非課税保有期間は20年でした。統合NISAでは、非課税保有期間が無期限なので、より長期間の投資ができるようになります。なお、これまで一般NISA・つみたてNISAで保有していた資産は、2024年以降の統合NISAとは別枠で、現行の非課税期間で保有できます。

統合NISAの変更点3:年間投資枠が大きく増加する

現行NISAの年間投資枠は、つみたてNISAが年40万円、一般NISAが年120万円までとなっています。また、つみたてNISAと一般NISAは併用できません。

統合NISAでは、つみたてNISAと同様の「つみたて投資枠」で年120万円、一般NISAと同様の「成長投資枠」で年240万円、合計で年間360万円まで投資できるようになります。そのうえ、両制度の投資枠を併用することもできます。

統合NISAの変更点4:生涯投資枠が設けられる

統合NISAでは、新たに一人あたり上限1,800万円(うち成長投資枠1,200万円)の「生涯投資枠」が設けられます。この生涯投資枠は、文字どおり生涯利用可能。商品を売却して生涯投資枠に空きが出た場合、その空きを再利用して新しく非課税の投資をすることができます。

統合NISA「恒久化&無期限化」の恩恵は?

統合NISAの制度恒久化・非課税保有期間の無期限化で恩恵が大きいのは、「投資を早く始めて長く続ける人」です。これまでつみたてNISAを利用しても20年までしか非課税の投資ができませんでしたが、今後は30年、40年と非課税の投資を続けることができるようになります。いくら統合NISAが恒久化されたといっても、人間には寿命があります。投資は長く続けた方が複利効果・非課税の恩恵が大きくなりますので、早く取り組んで、長く続けた方がいいというわけです。

2024年の統合NISAスタートを待つ必要もありません。もしまだNISAを利用した投資をしていないのであれば、2023年からつみたてNISAを利用するのがおすすめです。上でも触れたとおり、現行の一般NISA・つみたてNISAの資産は、2024年以降の統合NISAとは別枠で、現行の非課税期間で保有できるからです。つまり、非課税で投資できる金額を増やすことにつながります。

また、統合NISAの制度恒久化・非課税保有期間の無期限化によって、これまでのNISAが抱えていた次のような問題が解決します。

●非課税枠の持ち越しができない、売却した枠が再利用できない

→統合NISAでは生涯投資枠ができ、その範囲内ならば何度でも非課税の投資ができるようになりました。NISAではしにくかったリバランス(資産の偏りを直すこと)もしやすくなっています。

●非課税期間が終わったあとの「出口戦略」をどうするか

→統合NISAではそもそも非課税期間が無制限なので、「商品を課税口座に移す」「ロールオーバー(保有商品を翌年の非課税投資枠に移行)する」といったことを検討する必要がなくなりました。「非課税期間が終わる直前に大暴落があったら…」ということも考える必要もありません。

統合NISAはどう活用する?

統合NISAで安定的にお金を増やしていくためにぜひ取り入れたい戦略が、コア・サテライト戦略です。コア・サテライト戦略は、以前の記事でも紹介しているとおり、自分の資産をコアとサテライトに分けて運用する戦略です。

統合NISAでは、生涯投資枠による投資額の上限こそありますが、年間で投資できる金額はつみたてNISAの3倍(120万円)+一般NISAの2倍(240万円)と、大幅に拡大しています。ですから、積立金額に余裕があるのであれば、つみたて投資枠で毎月の投資額を増やしたり、成長投資枠も活用して投資信託に積み立てをしたりするのもよいでしょう。

また、成長投資枠では一括投資もできるのですが、一度にたくさん買ってしまうと値下がりしたときのリスクが高くなってしまいます。コア・サテライト戦略を主眼に置きつつ、購入のタイミングを分散して取り組むのがよいでしょう。個別株もいいのですが、暴落相場に強い高配当株ETF・連続増配株ETFなどに積立投資するのもおすすめです。

NISAだけでどれくらいの資産を形成できる?

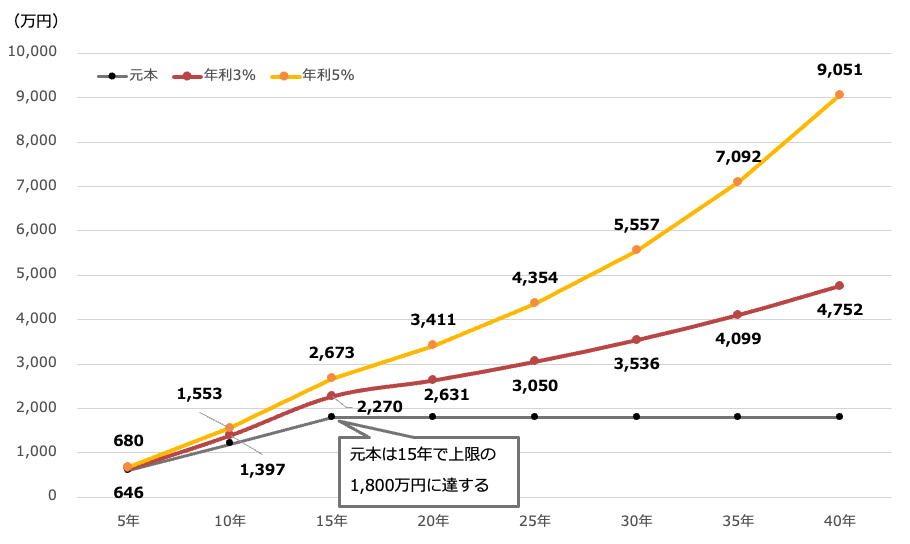

統合NISAの生涯投資枠の上限は1,800万円です。仮に、毎月5万円ずつ投資すれば30年で1,800万円、毎月10万円ずつならば15年で1,800万円の上限に達する計算です。

仮に毎月10万円ずつ投資して、年利3%・5%で運用ができたとします。このとき、15年後の資産総額は年利3%なら約2,270万円、年利5%なら約2,673万円になります。以後は積み立てができませんが、そのまま運用を続けたとした場合、資産総額は次のようになります。

統合NISAで月10万円運用した場合の資産総額

(株)Money&You作成

統合NISAスタートから15年までは、毎月投資金額が増え、それに合わせて資産総額も増えていきます。15年目、元本が上限の1,800万円に達してこれ以上元本を追加できなくなると、資産の増え方は少し緩やかになります。しかし、それでも運用を続けていると、やがて資産の増えるスピードが増していきます。

もちろん、投資にはリスクがあり、必ず毎年3%・5%の運用ができる保証はありません。しかし、長く投資を続けることで、利益が元本に組み入れられ、その利益が新たな利益を生む複利効果を生かして、お金が加速度的に増えていくのです。

まとめ

投資で得られた利益にかかる税金が非課税になるNISAの制度が、2024年から大きく変わることを紹介してきました。統合NISAは、これから資産運用でお金を増やしたいと考える人が活用すべき主役の制度になるでしょう。「2024年から」ではなく2023年からつみたてNISAをはじめ、2024年の統合NISAに移行して投資を長く続けることをおすすめします。

統合NISAは、若い人の資産形成にももちろん役立つのですが、50代・60代の方が始めても決して遅くありません。「人生100年時代」などといわれる今、50代・60代はまだまだお金を増やしたい時期です。30年〜40年程度運用を続けながら、ゆっくりと取り崩していくことで、老後資金を長持ちさせることができるでしょう。

著書『マンガと図解 定年前後のお金の教科書』(宝島社)では、定年後の収入と支出の最適解、定年前後の働き方、定年前後に活用すべき制度、老後を支える資産運用など、定年前後のお金の不安を解消する方法を解説していますので、ぜひご覧いただければ幸いです。

『マンガと図解 定年前後のお金の教科書』(宝島社)

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード