iDeCo制度改正で利用者が拡大! 企業型確定拠出年金加入者も利用しやすく

老後資金を形成するための制度として、利用者が拡大している「iDeCo(イデコ)」。2022年の制度改正により、さらに利用しやすくなった「iDeCo」について、その制度の概要と改正のポイント、そして利用する際の注意点について解説します。

iDeCoとは自分で運用してつくる年金

iDeCo(個人型確定拠出年金)とは、自分で掛金を出して運用し、60歳以降に受け取る私的年金です。公的年金である国民年金や厚生年金に上乗せする目的で「任意」で加入します。

2022年10月末時点での加入者数は約269万人、単月新規加入者数は約5.2万人・2022年度の平均で4.8万人と、安定した老後のために資金形成を始める人が年々増えています。

iDeCoの実施主体は「国民年金基金連合会」です。国民年金の被保険者なら加入でき、現在の加入対象者は以下の通りとなっています。

- 自営業者など:第1号被保険者

- 会社員や公務員などの厚生年金保険の被保険者:第2号被保険者

- 専業主婦(夫)など、厚生年金保険の被保険者に扶養されている配偶者:第3号被保険者

- 国民年金に任意で加入した方

掛金は全額が所得控除となり、運用期間中の利益も非課税になるなど、老後資金を形成するために作られた制度です。

・公的年金はいくらもらえる? 年金の支給額と不足分を準備する方法

・金融庁「高校生のための金融リテラシー講座」から学べることは? 大人でも最低限知っておくべきこと

・新社会人なら必ず知っておきたい、お金と資産形成のこと

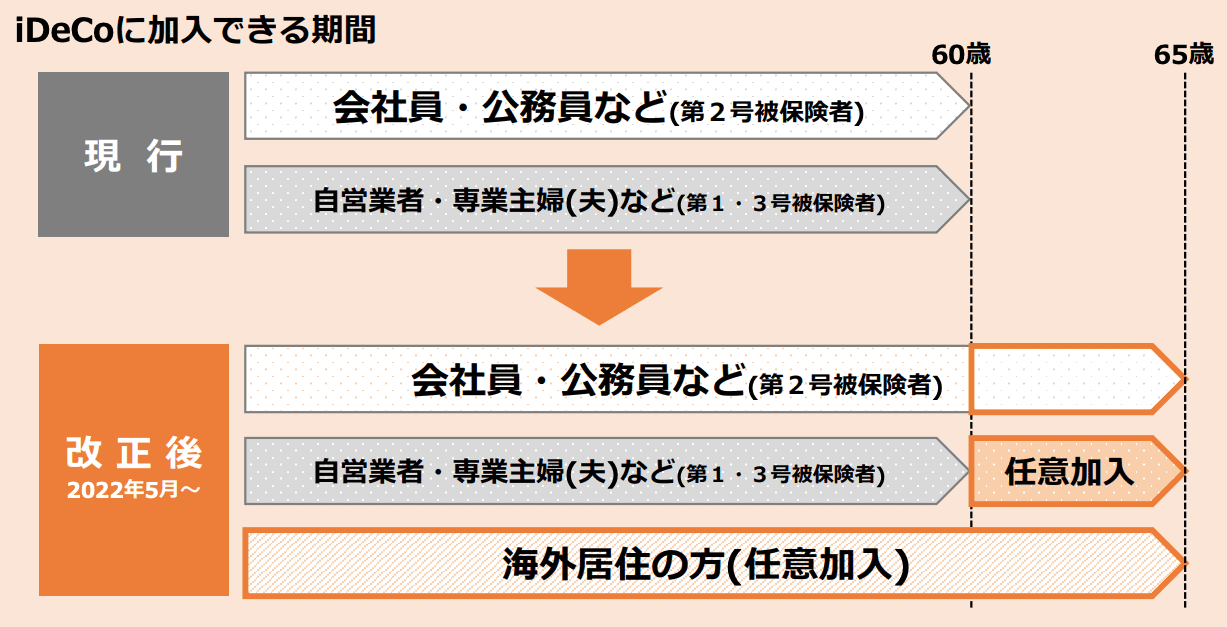

加入対象年齢の拡大

iDeCoに加入できる年齢の要件が、2022年5月1日から広がりました。これまで60歳になるまでの方が対象でしたが、新たに60歳以上65歳未満の方も対象になりました。

新たに対象となったのは、

- 会社員や公務員など(第2号被保険者)で、60歳以上65歳未満の方

- 国民年金に任意加入している自営業者や専業主婦(夫)など(第1、第3号被保険者)で、60歳以上65歳未満の方

- 国民年金に任意加入している海外居住の方

です。

これまで対象ではなかった、海外に住んでいて国民年金に任意加入している方も対象となりました。

引用:iDeCoに加入できる年齢の要件などが拡大されます(PDF)|厚生労働省

1. 会社員や公務員など(第2号被保険者)で、60歳以上65歳未満の方

会社員や公務員など厚生年金に加入している方は、60歳以降も厚生年金に加入して、国民年金の第2号被保険者のままであれば、原則65歳未満までiDeCoで掛金を拠出することができるようになりました(2022年5月以降)。

iDeCoは老後資金を長期に運用することが目的であり、運用できる期間が伸びたことは加入中の方や加入を検討している人にとって朗報です。

なお、すでにiDeCoに加入中の方が60歳に達した場合は自動的に継続となり、引き続き加入者として掛金を拠出することになります。

60歳以降に拠出を希望しない場合は、資格喪失(掛金停止)の手続きが必要です。

2. 国民年金に任意加入している自営業者や専業主婦(夫)など(第1、第3号被保険者)で、60歳以上65歳未満の方

自営業者等の方は国民年金の第1号被保険者として、また「厚生年金保険加入者の扶養者」である専業主婦(夫)等の方は国民年金の第3号被保険者として、iDeCoに加入することができます。

これまでは、60歳に達すると国民年金の資格を喪失するため、自動的にiDeCoも資格喪失(掛金停止)となっていました。2022年5月1日以降は、60歳以降も加入することが可能となりました。

なお、加入を継続するには60歳以降は「国民年金の任意加入被保険者」となり、iDeCoの被保険者種別変更の手続きをすることが必要です。国民年金加入期間がすでに480月(40年)に達した場合等は、任意加入することができませんので注意が必要です。

60歳以降に拠出を希望しない場合には、被保険者の種別変更の手続きをしなければ掛金停止の状態(資格喪失)となります。

3. 国民年金に任意加入している海外居住の方

これまで海外に居住している方は、年齢に関わらずiDeCoに加入することができませんでした。2022年5月以降は、海外に居住する日本国籍を有する方は「国民年金に任意加入」していれば、iDeCoにも加入できるようになりました。

60歳以降に拠出を希望しない場合には資格喪失(掛金停止)の手続きが必要です。

参考:よくあるご質問(PDF)|2022年の制度改正について|ライブラリ|iDeCo(イデコ・個人型確定拠出年金)【公式】

受取り開始の上限が75歳までに

iDeCoの「老齢給付金」の受給開始時期の選択肢が広がりました(2022年4月1日〜)。これまで受給開始時期は「60歳以降70歳までの間」で選択していましたが、「60歳から最大75歳までの間」で選択することができるようになりました。

公的年金である老齢基礎年金および老齢厚生年金も、受給開始できる上限年齢の引き上げが実施され、iDeCoと同様に75歳までに変わりました。公的年金の受給開始年齢は本来は65歳からですが、これを自分の意思で遅らせることができます。これを年金の「繰下げ受給」と呼びます。会社員の退職年齢が伸びている実状に合わせ、選択肢が増えています。

ただし公的年金は繰り下げすることで受給額が増えますが、iDeCoは運用次第で受給額が決まるため、必ずしも受け取り開始年齢を遅くすることが受給額を増やすことにつながるわけではありませんので、慎重に検討することが必要です。

企業型確定拠出年金加入者がiDeCoを利用しやすくなった

企業型確定拠出年金に加入している方がiDeCoに加入するには、これまでは各企業の労使の合意と規約の変更が必要でした。

しかし2022年10月1日からは、規約の定め等がなくても、従業員の意思でiDeCoに原則加入できるようになりました。

ただし企業型確定拠出年金の事業主が負担する掛金と、労働者が負担するiDeCoの掛金が、それぞれ「各月拠出」つまり毎月掛金を支払うことが条件となります。その他の細かい条件について以下に説明します。

掛金の上限

企業型確定拠出年金のみに加入している方は、各月の企業型確定拠出年金の「事業主掛金額」と、従業員が加入して拠出する「iDeCoの掛金」を合算して、月額5.5万円の範囲内で、上限2万円まで自分でiDeCoを利用すること(掛金の拠出)が可能です。

企業型確定拠出年金と「確定給付型の年金や厚生年金基金」などの企業独自の上乗せ年金制度に加入している方は、月額2.75万円から各月の企業型確定拠出年金の事業主掛金を引いた(控除した)残りの金額の範囲内で、かつ上限1.2万円までiDeCo の掛金を拠出できるようになります。

マッチング拠出と併用はできない

企業型確定拠出年金には、事業主が負担する掛金に従業員が上乗せして拠出することができる「マッチング拠出」というしくみがあります。企業型確定拠出年金に加入している従業員がiDeCoをする際にはこの「マッチング拠出」を利用していないことが条件となります。つまり、マッチング拠出を導入している企業の企業型確定拠出年金加入者は、マッチング拠出を利用するか、iDeCo に加入するか、どちらかを自分で選択することになります。

参考:企業型DC加入者が iDeCo を利用しやすくなります(PDF)|厚生労働省

老後の資金を確保するために

日本人の平均寿命は伸びており、長寿時代の対応策として、今回解説したiDeCoだけではなく、公的年金制度も大きな改正が予定されています。主なところでは「国民年金」保険料納付期間を現状の40年から45年に延長することが、すでに検討段階に入っています。

長寿時代を生きていく上で意識したい「寿命」。FPのライフプランセミナーでは「3つの寿命」についてお話しています。1つ目は平均寿命、2つ目は健康寿命、そして3つ目は資金寿命です。日本人の平均寿命は男性81.47歳、女性87.57歳(厚生労働省「令和3年簡易生命表」より)と伸びていますが、元気に働くことができる健康寿命は男性約73歳、女性約75歳(厚生労働省「健康寿命の令和元年値について」より)と、平均寿命と比較するとおおよそ10年程度、短い状況となっています。

この平均寿命と健康寿命の差が大きければ大きいほど、老後資金の取り崩しが進みます。体調を崩し、労働収入を得ることが難しくなる。または病気となり医療費や介護のために大きなお金が必要になるなど、自分の寿命が尽きる前に「資金の寿命」が尽きてしまわないよう様々な工夫が必要です。健康を保つために運動をする、収入を上げるためにスキルアップを心がける、合わせて中長期で資産運用をするなど「資金寿命を伸ばす」工夫が必要です。

参考:令和3年簡易生命表の概況(PDF)|厚生労働省

参考:健康寿命の令和元年値について(PDF)|厚生労働省

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: