金融庁「高校生のための金融リテラシー講座」から学べることは? 大人でも最低限知っておくべきこと

2022年4月、成人年齢(成年年齢)が20歳から18歳に引き下げられました。これに合わせて金融庁は「高校生のための金融リテラシー講座」という教材を作成・公表しました。高校生が学ぶ金融の知識には、高校生はもちろん、すでに大人のみなさんにも知っておいていただきたい内容が盛りだくさんです。

今回は、この金融庁の教材で学べることの概要をご紹介します。特に注力して学びたいこと、もう一歩踏み込みたい点も解説します。

2022年4月から高校で金融教育がスタート

約140年ぶりに行われた民法の改正により、成人年齢は20歳から18歳になりました。民法のいう「成年年齢」とは、「一人で有効な契約をすることができ、父母の親権に服さなくなる年齢」のこと。ですから、成人となれば、お金に関わるさまざまな契約を自分でできるようになります。親の同意も必要ありません。

たとえば、自分だけでスマホを契約して分割払いしたり、毎月の通話料・通信費を支払ったりできます。住宅ローンも組めます。キャッシング・カードローン・リボ払いのようなローンも利用できます。さらに、賃貸物件を借りて一人暮らししたり、投資したり、保険に加入したりすることも可能です。

だからといって、何の知識もなく契約すると、トラブルに発展する可能性もあります。そこで、高校生のうちから正しい金融の知識を身につけてもらうために、成人年齢の引き下げと同じ2022年4月から、高校の家庭科の授業で金融教育が行われるようになったのです。

金融庁の「高校生のための金融リテラシー講座」は、高校での授業内容の基準となる「新学習指導要領」に対応した金融教育の授業を行うための指導教材。全6本の動画と、動画の内容に即した資料が用意されています。

金融庁「高校生のための金融リテラシー講座」の内容をざっくり紹介

それでは、金融庁の動画で学べることの概要を紹介します。

1. 家計管理とライフプランニング

大人になるまでに最低限身につけておきたいお金に関する知識や判断力、「金融リテラシー」を紹介。人生の希望や計画を具体的に描く「ライフプラン」の重要性も学べます。ライフプランを実現して生きるにはお金が必要で、お金を得るためには働くことが必要。働き方の種類や雇用形態による年収の違いもやさしく解説しています。

【特に注力して学びたいこと】

給与明細、手取りの金額だけ見て捨てていませんか?

毎月の支出を把握していますか?

貯蓄を増やすには、収入を増やすか支出を減らすかしかありません。「毎月の収入から生活費などの支出と貯めておく貯蓄を用意する」というと一見当たり前ですが、その方法まで具体的に学ぶことは少ないのではないでしょうか。動画では、その基本から学べます。

「お金が貯められない」と悩んでいる方は、ぜひ「先取り貯蓄」を取り入れましょう。収入から貯蓄分を取り分けることで、お金を確実に貯められます。

また、動画内で紹介されている「家計管理シミュレーター」では、モデルケースをもとに家計管理のシミュレーションができます。支出が収入をオーバーするなら、支出を見直す必要があることがわかります。自分の家計でも同じように支出の削減を検討しましょう。

【もう一歩踏み込みたいこと】

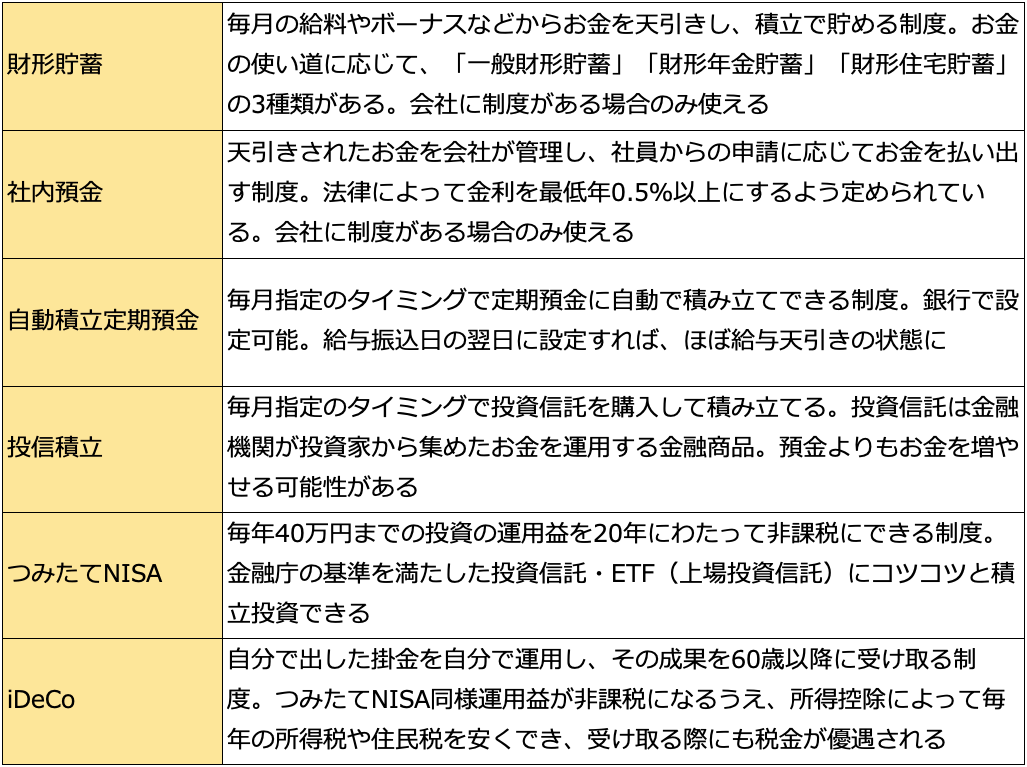

貯蓄は「先取り」に加え、「自動」「強制」のキーワードを踏まえて「仕組み化」することが大切。会社の給与から天引きで貯められる「財形貯蓄」「社内預金」、指定日に自動的にお金を積み立てる「自動積立定期預金」「投信自動積立」、節税しながらお金を増やす「つみたてNISA」「iDeCo」などを活用することで、お金は手間なく確実に貯められます。

「先取り」「自動」「強制」で貯められる主な仕組み

2. 使う

お金を賢く使う方法を紹介。また、特に電子マネー・デビットカード・クレジットカードといったキャッシュレス決済の決済手段や決済方法、メリット・注意点を解説しています。

【特に注力して学びたいこと】

冒頭の「ニーズ」と「ウォンツ」の話は重要です。必要なものを優先して買い、欲しいものは余裕のあるときに買うということですが、どうしても我慢できずに買ってしまった、割引されていたからつい買ってしまった……という経験がある方も多いでしょう。しかし、それではお金は貯まりません。

もちろん、「何にも買うな」というわけではありません。それが本当に必要なのかを考え、優先順位の高いものから買う、予算の範囲内で買う、余計なものは買わないという具合に、お金の使い方にメリハリをつけることが大切です。

【もう一歩踏み込みたいこと】

キャッシュレス決済には、ポイントや割引の還元が受けられるものも多くあります。現金決済ではもったいない時代ですので、自分がよく利用するシーンでお得になるキャッシュレス決済を用意してポイントを貯めましょう。

ただ、キャッシュレス決済をたくさん用意すると管理が大変ですし、貯まるポイントも分散して使いにくくなってしまいます。クレジットカード2枚、電子マネー1枚、スマホ決済2つの合計5つ程度に絞るのがおすすめです。

3. 貯める・増やす

資産形成について紹介しています。金融商品には安全性・収益性・流動性の3つの基準があります。そして、すべてが完璧な金融商品は存在しません。ですから、複数を組み合わせて利用することが大切。預金・貯金、株式、債券、投資信託の商品概要や複利の効果についても解説しています。

【特に注力して学びたいこと】

動画内で紹介される「資産形成シミュレーター」を見ると、預金・貯金だけではお金はほとんど増えていかないことがわかります。かつての日本では確かに預貯金さえしておけばいいという時代もありました。しかし、今はお金を増やすには投資が欠かせない時代です。特に20代、30代といった若いうちから投資を始めた場合とそうでない場合では、数十年後の資産額に大きな差がつきます。

【もう一歩踏み込みたいこと】

投資は「長期」「積立」「分散」の3つの要素を生かすことで、リスクを抑えて堅実に増やすことが期待できます。

「長期」は、長い時間をかけて投資を行うことです。数十年という長い期間で投資をすると、価格の振れ幅が少なくなり、安定して運用できます。

「積立」は、毎月一定額ずつ投資することです。毎月一定額ずつ投資すると、価格が高いときには少なく、安いときには多く買います。その結果、平均購入単価が下がる効果が得られます。

「分散」は、投資先や購入タイミングを分けることです。資産を複数の投資先に分散しておけば、そのなかのどれかが値下がりしても、ほかのどれかの値上がりでカバーする効果が期待できます。

4. 備える

保険には社会保険と民間保険があり、さまざまなリスクに備えることができることを簡単に紹介しています。全6回の内容でもっとも短い項目です。

【特に注力して学びたいこと】

保険はもしものときにお金で困ることに備えるためのもの。動画でも解説されている通り、社会保険の利用をまず考えて、それでも足りない、起こると困るといった事態に対して民間保険の用意を検討します。民間保険が必要かどうかは、ライフステージの変化によっても変わりますので、都度見直しましょう。

【もう一歩踏み込みたいこと】

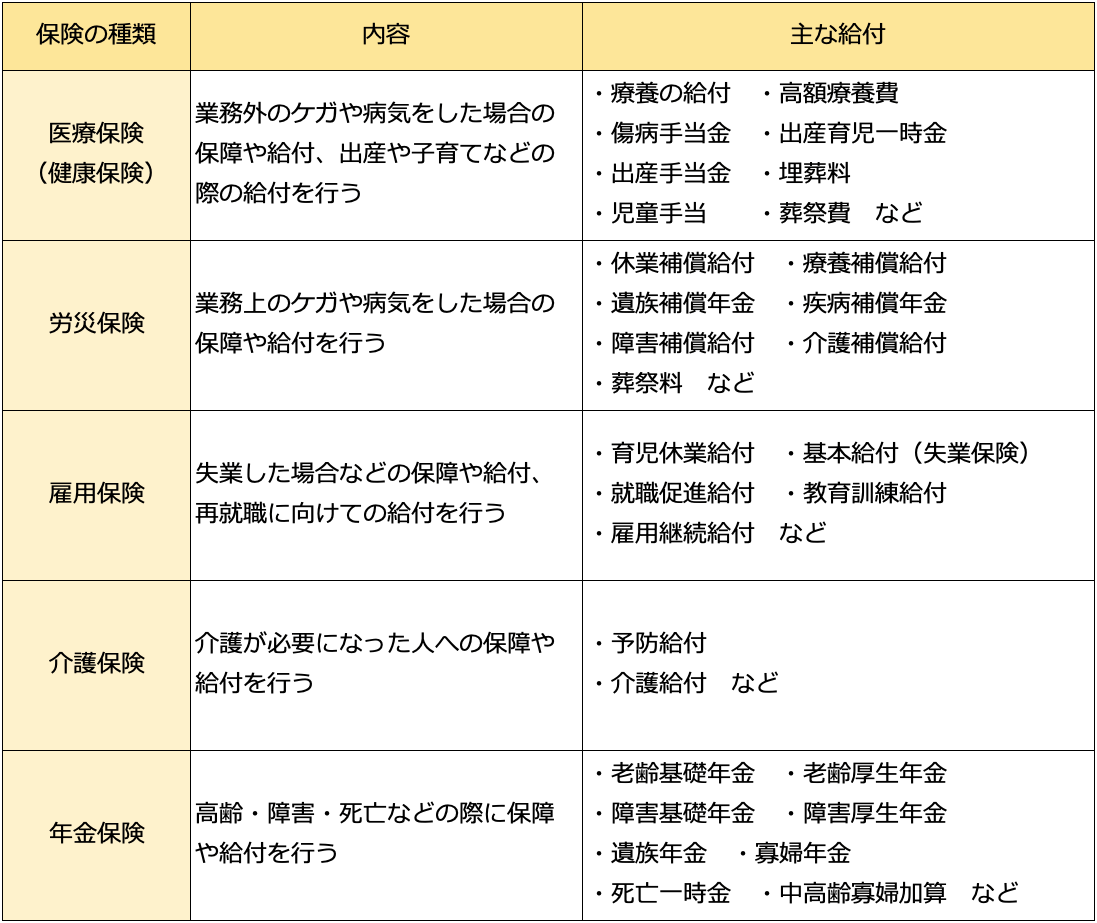

日本の社会保険はとても充実しています。たとえば、医療保険では「高額療養費制度」を利用すれば、自己負担の上限を超える医療費を払う必要がなくなります。

病気やケガで会社を休んだ場合も、通算1年6カ月にわたって給与のおよそ2/3の傷病手当金がもらえます。さらに仕事での病気やケガには労災保険、失業には雇用保険、介護を受けるときには介護保険という具合に、さまざまな給付が受けられます。

そのうえ、老後の生活費は年金がサポートしてくれます。どんな制度があるのか、確認しておきましょう。

日本の社会保険の種類

5. 借りる

住宅ローン、クレジットカード、さらには消費者ローンやカードローンまで、お金を借りることについて紹介しています。お金を借りると利子(金利)がかかり、借りたお金よりたくさん返す必要があるという基本を詳しく解説しています。

【特に注力して学びたいこと】

「借金シミュレーター」を利用すると、リボ払いを利用したときの返済額の合計が簡単に算出できます。よくカード会社などがリボ払いを勧めるのは、それだけ返済額が多くなり、カード会社が儲かるからにほかなりません。クレジットカードを利用するときには、原則1回払い、それが厳しい場合でも2回払い(2回払いまでは利子が発生しません)にしましょう。

【もう一歩踏み込みたいこと】

資産を2倍に増やすために必要なおおよその期間は「72÷金利(%)=お金が2倍になる期間(年)」で計算できます(72の法則)。たとえば、金利3%で運用すれば72÷3=24年で資産が2倍になる計算です。

72の法則は、借金にも当てはまります。金利18%でお金を借りたら、72÷18=4年で借金が2倍になる計算。複利効果は、味方にするのはいいのですが、敵に回してはいけません。

6. 金融トラブル

最近増えている金融トラブルの事例を解説しています。マルチ商法、SNSでの個人間融資、多重債務といった金融トラブルの原因と、金融トラブルを避けるための考え方、トラブルにあったときの相談窓口まで解説しています。

【特に注力して学びたいこと】

金融トラブルを避けるためには、金融トラブルの手口を知っておく必要があります。加えて、「おいしい話には気をつける」「はっきり断る」「トラブルにあっても諦めない」という3つの鉄則を思い出すことが大切。リスクとリターンはトレードオフの関係にあることを忘れてはいけません。自分だけが確実に儲かるようなうまい話はありません。

【もう一歩踏み込みたいこと】

詐欺の常套手段に「ポンジ・スキーム」があります。ポンジ・スキームは、「出資者全員のお金を集めて運用し、その利益を出資金に応じて配当金として還元する」などといってお金を集めます。この配当金が破格で、出資者もお金をつい出してしまうのです。

しかし、実際には運用は行われません。あとから参加する別の出資者から集めたお金から、一部を運営者が抜き取り、以前の出資者の配当金として支払います。つまり、ただお金を横流ししているだけなのです。自転車操業がうまくいかなくなり破綻すると、出資者のお金は戻ってきません。

過去、さまざまな投資詐欺がありましたが、投資詐欺の9割はこのポンジ・スキームですので、引っかからないように留意しましょう。

講座をチェックしてお金の知識を身につけよう

以上、金融庁「高校生のための金融リテラシー講座」の概要を紹介してきました。金融庁の動画は、お金に関する一通りのことを学べるようにできています。

日本ではこれまで、お金のことを学ばずに社会に出る人がたくさんいました。大人になって初めてお金のことを知って驚いたり、トラブルに遭遇したりする人もいました。しかし今後は、そうしたことも少なくなっていくかもしれません。

金融庁の動画・資料は、誰でも見ることができます。高校生はもちろん、大人のみなさんもぜひチェックして、お金の知識を身につけていきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード