新築物件で不動産投資はあり? 新築マンションのメリットとデメリット

不動産投資をする際に、新築マンションは「価格が高い」「売却時の値下がり幅が心配」というイメージがありませんか? 確かに中古マンションに比べれば価格は高くなります。とはいえ、新築マンションは決してリスクが高いだけの投資対象ではありません。ここでは、新築物件に投資をする際のメリット・デメリットや成功に導くためのポイントについて解説していきます。

新築物件を選んで不動産投資をするメリット・デメリット

新築マンションは、「見た目がキレイ」「設備が新しい」というだけではなく、不動産投資の対象として中古マンションよりも有利になるメリットがあるのをご存知でしょうか?

例えば中古マンションの場合、物件によってはリフォームをしないと内装がボロボロで長期間空室が続いてしまったり、物件に対する金融機関の評価が低く融資が受けられない場合があります。もし融資を受けられたとしても、物件の築年数に応じて借入期間が短くなってしまう、といったケースも。

ところが新築マンションの場合は、リフォームが不要で銀行からの担保評価も高いため、「融資が受けやすい」というのがメリットの一つです。

その反面デメリットもあるので、不動産投資を始める前に新築と中古の特徴の違いをしっかりと理解しておく必要があります。

新築物件とは

そもそも、新築物件の定義をご存知でしょうか?

「誰も住んだことがない建物を新築とよぶのではないの?」と思う方もいらっしゃるかもしれませんが、それだけではありません。新築物件とは、「新たに建設された住宅で、まだ人の居住の用に供したことのないもの(建設工事の完了の日から起算して一年を経過したものを除く。)をいう」と法律(住宅の品質確保の促進等に関する法律)で定義されています。

参照:国土交通省 住宅の品質確保の促進等に関する法律 第2条2項

つまり、新しく建設されてから誰も住んだことがなく、なおかつ1年を経過していない状態のことを「新築」といいます。

不動産の物件情報で見かける「新築物件」とは、住宅の品質確保の促進等に関する法律で定義された建物のことを指すので、その建物は竣工から1年以内であることがわかります。

新築物件で不動産投資をするメリット

それでは具体的に新築マンションのメリットを見ていきましょう。新築マンションは、中古マンションと比べて以下のようなメリットがあります。

- 入居率の高さ

- 金融機関からの担保評価が高く融資を受けやすい

- 耐用年数が長いため減価償却期間も長くとれる

- 住宅瑕疵担保履行法が対象になる

- 売却しやすい

こうしたメリットは、区分マンションだけではなく新築一棟マンションやアパート、新築戸建なども共通です。

入居付けがしやすい

先述したように、新築マンションはまず「見た目がキレイ」「設備が新しい」という特徴があるため、中古物件よりも人気が高い傾向にあります。

そのため、入居者が付きやすく、中古物件と比較して「入居率が高くなりやすい」といったメリットがあります。また、駅や商業施設の近くにマンションが新築されるケースも多く、居住性や利便性において、より高い賃貸需要が期待できます。

例えば、都道府県や自治体の都市計画道路によってマンション周辺の道路が拡張・整備される場合や、土地区画整理事業が行われることで、周辺に商業施設や医療施設、住宅などが誘致され住宅需要が高まるケースもあります。新築マンションは、こうした場所に建てられることがよくあるので、物件が所在するエリアの将来性も投資前に確認しておきましょう。

金融機関からの担保評価が高く融資を受けやすい

一般的な不動産投資は、金融機関の融資を利用して物件を購入する場合が多いです。金融機関が融資をする際は、もし借り手がローン返済不能になってしまった場合でも、きちんと回収できるよう不動産に担保(抵当権)をつけます。

この不動産に対する担保評価額が高ければ高いほど融資が受けやすくなるため、新築マンションはここでも有利になります。なぜなら新築の建物は、中古に比べて経年劣化がほとんどなく、不動産評価額そのものが高いからです。

融資が受けやすい新築物件は投資対象として有効な選択肢の一つではないでしょうか。

耐用年数が長く減価償却期間も長い

新築物件は築年数1年以内の建物のため、法定耐用年数(以下「耐用年数」という。)が長く「減価償却できる期間も長い」といったメリットがあります。

減価償却費として長期的に経費計上できれば、不動産の賃料所得(インカムゲイン)に対してかかる所得税の節税にもつながります。例えば、鉄筋コンクリート造の居住用建物であれば法定耐用年数は47年なので、新築の場合は物件購入にかかった費用を47年間減価償却費として経費計上していける、ということです。

もし中古マンションを購入した場合は、耐用年数から建物の築年数を差し引いて計算しなければならず、減価償却期間もその分短くなります。

参照:国税庁 耐用年数

ちなみに耐用年数とは、建物の通常持続年数のことをいい、税法によって規定された耐用年数のことを法定耐用年数といいます。減価償却は、風雨による損耗や経年劣化などにより建物の資産価値が減っていくのに対して、その減価した分を法定耐用年数に基づいて経費として計上していける仕組みです。

住宅瑕疵担保履行法が対象になる

住宅瑕疵担保履行法とは、新築住宅を販売する事業者(建設業者及び宅地建物取引業者(以下「宅建業者」という。))に対して住宅の主要構造部分の瑕疵(欠陥)につき10年間の瑕疵担保責任を負わせる法律で、「住宅の品質確保の促進等に関する法律」に基づいて規定されています。

新築住宅を建設・販売する事業者は「新築住宅瑕疵保険」を利用し、万が一、瑕疵があった場合でも建物の補修を行った事業者には保険金が支払われます。住宅瑕疵担保履行法は、こうした瑕疵担保責任の履行をきちんと事業者に遂行させることが目的です。

また、建設業者は住宅建設瑕疵担保保証金を供託し、宅建業者は住宅販売瑕疵担保保証金を供託することが義務付けられています。

(平成21年10月1日から、売主に瑕疵担保責任を履行させるための資力確保として保証金の供託が義務付けられました。)

もし投資家が購入した新築マンションの主要構造部分に瑕疵があった場合でも、購入時(引き渡し後)から10年間は新築住宅の販売事業者に対して瑕疵担保責任を追及し、修繕・補修その他の対応(買主が物件を購入した目的を果たすための売主に対する瑕疵担保責任追及)などの要求をすることができます。

仮に建設・販売事業者が倒産していた場合でも、買主は供託所(法務局)から保証金の還付を受けられる仕組みになっています。

売却しやすい

新築マンションを購入した場合、5年、10年経過してもまだまだ築浅物件です。建物の状態も良いため、売却しやすいのが大きなメリットです。

特に入居者が居住中の状態であれば、ほかの投資家や不動産業者が欲しがるケースもあり、投資の出口戦略としても有利といえます。

不動産投資のメリットについてさらに詳しく知りたい方はこちらの記事をご覧ください。

不動産投資のメリットとは?知らないと損するデメリットも併せて解説

新築物件で不動産投資をするデメリット

新築マンションのデメリットとしては、主に以下のようなものが挙げられます。

- 購入価格が高め

- 売却価格が下がる場合がある

それでは、具体的に見ていきましょう。

購入価格が高め

新築マンションは、販売事業者の利益が上乗せされていることもあり、購入価格は高め。表面利回りが3%程度の新築物件も少なくありません。そのため、収益率が低い傾向にあります。

売却価格が下がる場合がある

新築マンションであっても、先述したように、「誰か人が住む」「竣工から1年が経過する」といった場合は中古物件になります。すると不動産価格がガクンと下がってしまうことが多いです。

とはいえ、売却するまでは賃料収入があり、まだ入居者がいる場合は相場よりも高めに売却できるケースもあります。例えば、分譲の区分マンションであっても、現況が賃貸中であれば不動産業者が買いたがることもあるため、必ずしもデメリットとは言い難い部分ではあります。

ランニングコストがかかる

こちらは新築に限らず不動産投資に伴うデメリットです。

分譲マンションは管理費や修繕積立金といった毎月の費用が発生します。

管理費は、マンションの敷地内や建物を管理している管理会社に対して支払うもので、物件によって金額が異なります。一般的には、マンションの管理・修繕計画によって初めから予算が組まれており、新築時は低めで、築年数が経過するにつれて金額が上がっていくケースが多いです。建物の劣化が進むことで修繕費用がより多くかかっていくからです。

なお、購入対象物件が「自主管理」なのか「管理会社に委託しているか」など、建物の管理方法を購入前に確認しておくとよいです。自主管理の場合は想定費用額はどれくらいかも確認しておきましょう。

新築物件による不動産投資を成功に導くポイント

新築物件の投資で成功するためには、いくつかのポイントを押さえておかなければなりません。闇雲に新築物件に手を出していては、成功が遠のいてしまう場合もあります。ここで挙げる主な成功ポイントは以下の5つです。

- 信頼できる不動産業者を味方につける

- 場所選びで空室リスクを下げる

- 適正な利回りか確認をする

- 不動産市況を確認する

- 繰上返済をする

それでは具体的に見ていきましょう。

信頼できる不動産業者を味方につける

不動産仲介業者は当然ながら多くの物件情報を持っています。そのたくさんある物件情報の中から、「儲かる物件」は優良顧客へ優先的に回す場合が多く、不動産業者から「優良顧客」とみなされていなければ「儲かる物件」はなかなか自分に回ってきません。

そのため、投資家としては「いかに自分が本気で物件を買いたいか、準備をしているか」というのを担当営業にアピールしておく必要があります。そうした信頼関係を作っておけば、新着の物件情報をいち早く提供してくれるようになります。

一棟マンションの例ですが、賃貸需要が高いエリア内で坪単価が低い価格の土地が売りに出た場合、新着物件として担当営業が資料を持ってきて「安く土地が買えるので賃貸マンションを建てませんか。想定賃料は〇〇万円で想定利回りは〇%です。建設会社や設計士も紹介します。もしくは数年間、駐車場として寝かせておいてからの転売も可能です」といった提案をしてくれるようになります。

区分マンションの場合でも賃貸需要が高いエリアであれば、居住用目的ではなく賃貸用として物件情報を真っ先に持ってきて提案してくれる場合があります。

こうした「儲かる物件」というのは、その多くが水面下で取引されており、インターネット上や不動産情報誌などの表に出てくることはほとんどありません。情報をつかんだ不動産業者が、表に情報を出す前に自分の顧客に売ってしまうからです。

このように、「情報の入手」や「動きが速い」といったスピード感のある不動産会社の担当者を味方につけておくと、「儲かる物件」が自分に回ってくる可能性が高まります。ただし、不動産業者が持ってきた情報をそのまま鵜呑みにするのではなく、自分でしっかりと情報の内容を確認すること(例えば取引先銀行の担当者に相談するなど)も怠らないよう注意しておきましょう。

場所選びで空室リスクを下げる

対象不動産がある所在地の状況を調べておくことが大切です。一般的に賃貸需要が高いマンションというのは、「駅から近い(徒歩10分圏内)」「スーパーマーケットやデパートなどの商業施設が近くにある」といったポイントがあります。

これまでは、独身会社員や学生などの賃貸需要を期待して工場やオフィス、大学の近くの賃貸マンションが良いとされてきました。ところが、近年のコロナ禍の影響でリモートワークやリモート授業が増えたことで、工場・オフィス・大学周辺の賃貸需要が下がってしまう可能性が出てきました。

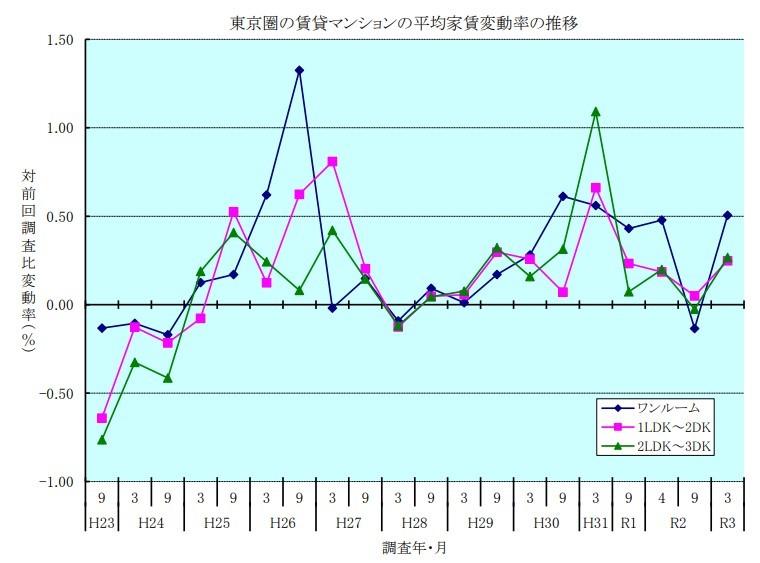

引用:不動産業統計集|公益財団法人不動産流通推進センター

上のグラフは、東京圏(埼玉県、千葉県、東京都、神奈川県)の賃貸マンションの平均家賃変動率の推移です。令和3年からは回復していますが、コロナ禍真っただ中の令和2年頃は平均家賃相場が一気に下がっていることがわかります。

特に単身者向けのワンルームタイプが顕著でした。平均家賃相場が下がったということは、賃貸需要も下がったといえます。空室リスクを避けるために、物件の場所選びはとても重要です。

適正な利回りか確認をする

先述した通り、新築マンションは建築費や販売業者の利益上乗せによって利回りが低い傾向にあります。

とはいえ、賃料収入があるので利益が全く出ないわけではありません。新築マンションの購入を検討する際は、できるだけレントロール(賃貸状況一覧表。建物建設中の場合は想定賃料一覧表)を不動産業者から貰い、ほかの区分の賃料や周辺にある同じ条件の賃貸マンションの賃料を確認して精査することが大切です。

なお賃料相場は、インターネット上の不動産ポータルサイトで検索をして調べることができます。

利回りや賃料相場のチェックと同様に、不動産市況も確認しておきましょう。

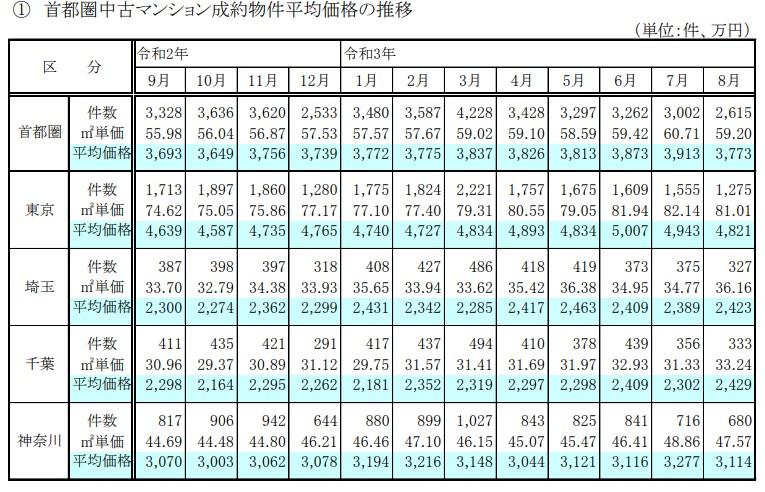

下の表は、首都圏中古マンション成約物件平均分譲価格の推移です。

引用:不動産業統計集|公益財団法人不動産流通推進センター

コロナ禍とはいえ、令和2年9月から令和3年8月までの中古マンションの成約済み平均価格はほとんど下がっていません。

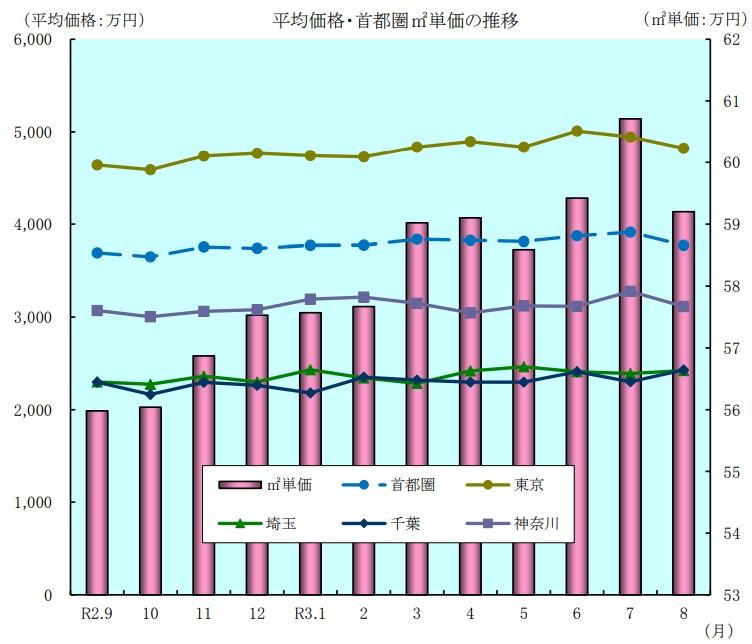

ところが下のグラフを見ると、令和2年11月頃から1㎡あたりの単価が上がってきています。

引用:不動産業統計集|公益財団法人 不動産流通推進センター

平均価格があまり変動していないのに㎡単価が上がっているということは、これまでより小規模な中古マンションが取引されていると解釈できます。つまり、ワンルームタイプの賃貸マンションが動いているのではないでしょうか。

こうした中古マンションの市況データは、新築マンションを売却する際にも役立ちます。例えば、ワンルームタイプの新築区分マンションを買って数年間賃貸運用をしたあとでも、上のグラフのような動きがあまり変わっていなければ中古ワンルームは需要が高く売りやすい可能性があります。

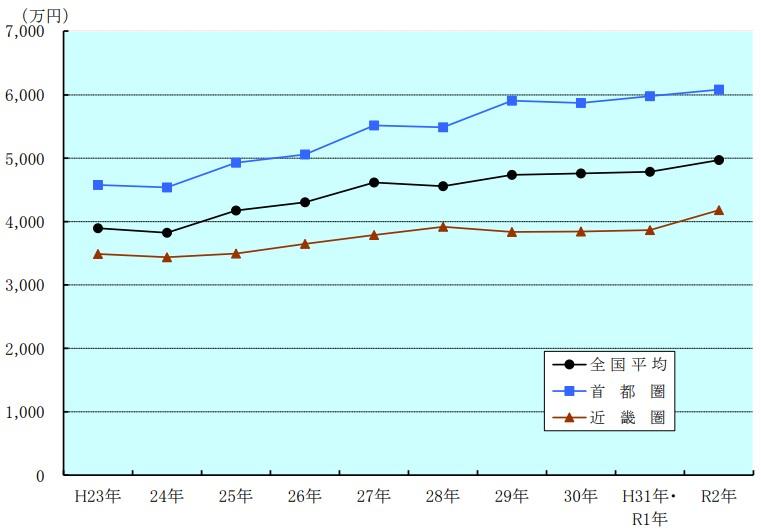

引用:不動産業統計集|公益財団法人不動産流通推進センター

上の表とグラフは、分譲マンションの平均価格推移です。分譲マンションに関しては価格が右肩上がりになっているのがわかります。こちらは令和2年までの推移ですが、過去10年間で平均価格が上がり続けており、新築マンションの需要の高さがうかがえます。

これらはマクロデータですが、もっとミクロな視点でのチェックも必要です。一般的には、先述したように対象不動産の周辺物件の取引相場や周辺環境の確認などです。

繰上返済をする

もし金融機関の融資を受けて新築マンションを購入した場合、次の物件を買いたくてもローン残債が大きければ次の融資を受けられないケースがあります。

そこで、多くの投資家は「繰上返済」をしてローン残債を減らしていく方法をとっています。繰上返済でローン残債を減らしていけば、次の物件購入の際に融資を受けられる可能性が高まり、投資拡大のチャンスが増えることになるのです。

主な方法としては、投資1件目の賃料収入をそのままプールしておき、ある程度貯まったら繰上返済をする、というやり方です。投資家の中には「生活費を抑えて貯めた給料も繰上返済に回している」という方もいます。

不動産投資を成功に導くためには、投資の拡大が不可欠とされています。投資を拡大していくためには、投資物件を増やさなければなりません。そのためには投資1件目で躓かないよう、繰上返済で次のステップへの準備をしておくことが大切です。

新築マンションは不動産投資の入口にも出口にも使える

新築マンションは、購入するエリアや場所を間違わなければ長い期間賃貸需要があり、空室リスクや建物の修繕リスクが低い比較的安全な投資になり得ます。

また、中古マンションの市況を見ても需要は下がっておらず、売却しやすいのも大きなメリットといえます。入居中の物件であれば、投資家や不動産業者がオーナーチェンジとして購入する可能性もあるため、築年数30年以上の中古物件に多額のリフォーム代をかけてまで投資をするより新築の方が安全な場合もあります。

新築マンションのメリット・デメリットをよく理解したうえで、まずは優良物件を紹介してくれる強い味方となるような不動産業者を見つけることから始めてみてはいかがでしょうか。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:不動産業統計集|公益財団法人不動産流通推進センター

引用:不動産業統計集|公益財団法人不動産流通推進センター

引用:不動産業統計集|公益財団法人不動産流通推進センター

引用:不動産業統計集|公益財団法人不動産流通推進センター

引用:不動産業統計集|公益財団法人 不動産流通推進センター

引用:不動産業統計集|公益財団法人 不動産流通推進センター

引用:不動産業統計集|公益財団法人不動産流通推進センター

引用:不動産業統計集|公益財団法人不動産流通推進センター