令和6年版【確定申告の修正方法】期限後に修正するなら修正申告・更正の請求をしよう

「確定申告書を提出した!」と締め切りに間に合ったと安心していたところ、ふとしたことで申告内容に誤りがあったことを発見してしまった……! こんなことはありませんか? そんなときは修正する必要があります。一度申告した後でも修正はできます。間違っていた場合、期日前と期日後で合わせて3種類の申請の仕方があります。

確定申告の期限はいつまで?

確定申告の期限は、基本的に毎年3月15日です。郵送で確定申告を行う場合は、消印が締切日に間に合っていれば受け付けてもらえます。

新型コロナウイルスの影響によって、2020年は4月16日に延長、2021年は4月15日まで延長、2022年は4月15日まで個別に延長の対応が受けられました。

税務署での申告や郵送での申告も可能ですが、e-Taxによるオンライン申告はマイナポータル連携でますます便利になり、年々増加しています。国税庁が発表したデータによると、所得税の2023年度のオンライン申告は69.3%です。

参考:令和5年度におけるオンライン(e-Tax)⼿続の利⽤状況等について(PDF)|【e-Tax】国税電子申告・納税システム(イータックス)

確定申告に誤りがあった場合の3つの修正方法

申告した税金額が少なかった場合と多かった場合、そして締め切り前か締め切り後かで申請は異なります。

1. 修正申告:過少に申告していたものを締め切り後に修正する場合は追加で納税

過少に申告する場合とは、例えば、毎月同じ家賃収入があるAさんが、年間の家賃収入金額がしっかりと頭に入っていたため、前年に入居者さんの契約更新があったことを忘れて更新料をカウントしていなかったことを思い出した、といった場合などです。

確定申告の申告期間外に訂正する場合、「修正申告」という手続きを行います。

修正申告の場合、追加で納める税金額に対して「延滞税(住民税については延滞金)」、そして税務署から指摘を受けてから修正申告をする場合は「過少申告加算税」がペナルティとして課せられます。

過少申告加算税は、追加納税額に応じて5%〜15%の割合で課されますが、原則として税務調査前の修正申告書提出の場合には課されないこととなっています。なお、住民税ではそもそも課されません。

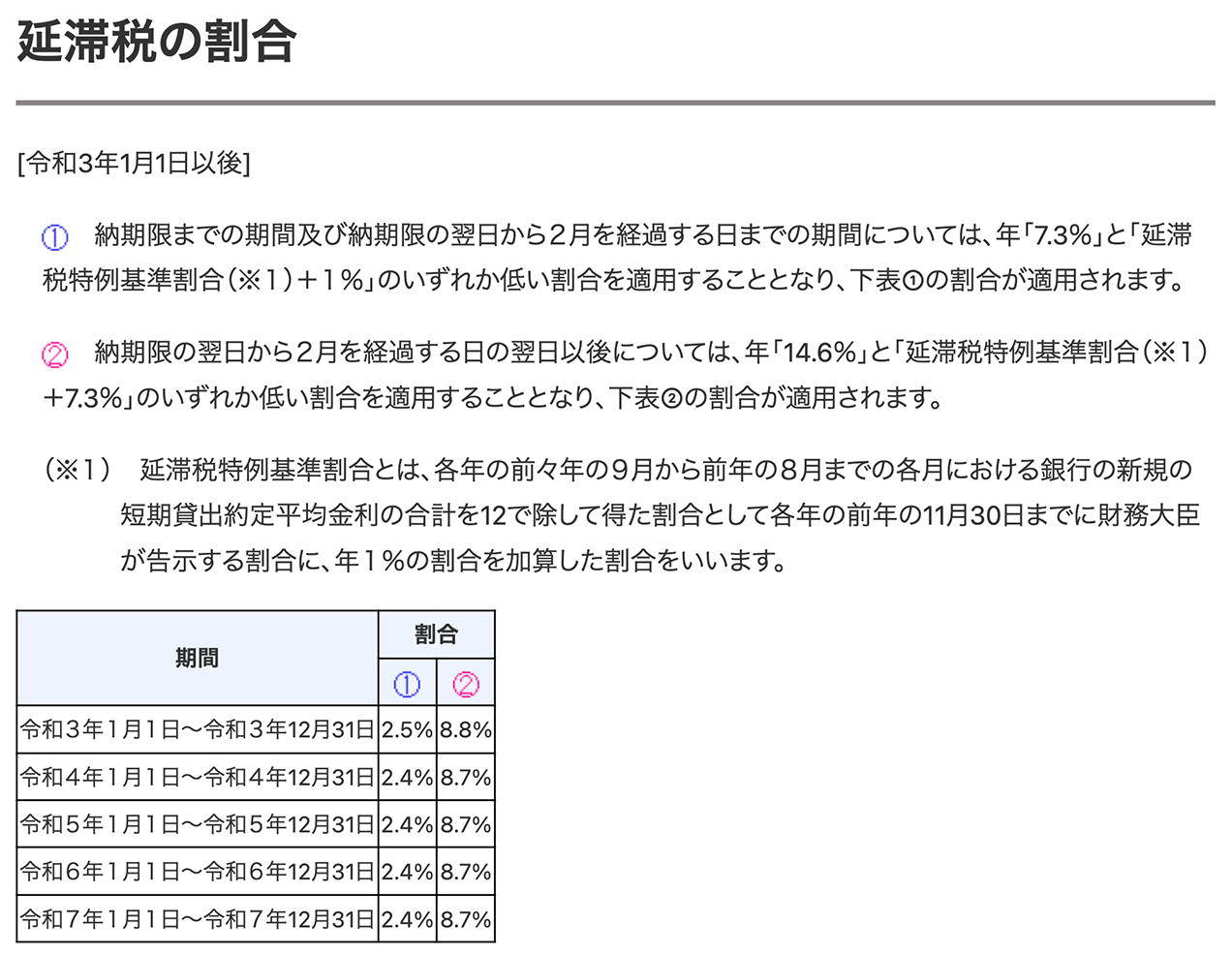

延滞税の税率は、納付期限からの日数で変わります。納付期限から時間が経過すると税率が上がります。

- 納付期間の翌日から2カ月までは、年「7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合

- 納付期間の翌日から2カ月を過ぎると、年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

※延滞税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいいます。令和7年中は1.4%(1%をプラスして2.4%)です。

なお、申告書提出から1年を超えて修正申告書を提出した場合の延滞税の対象期間は、原則として1年間のみとなります。

引用: 延滞税の割合|国税庁

令和7年中は、納付期間の翌日から2カ月までは年「2.4%」、2カ月以降は年「8.7%」が延滞税率としてかかることになります。

2. 更正の請求:過大に申告していたものを締め切り後に修正する場合は税金が還付

納める税金が多過ぎた、または還付される税金が少なかった、という場合には税務署長に対し税額を減らす更正処分を請求するための「更正の請求」という手続きをします。

過大に申告した場合とは、例えば部屋の片付けをしていて、整理されていない領収書がみつかり、経費計上ができることがわかった場合などです。更正の請求ができる期間には期限があるので注意が必要です。原則として申告期限から5年以内です。

なお、状況によっては還付加算金という利息相当額が追加で支払われることがあります。

3. 訂正申告:締め切り前の場合

締め切り前(確定申告の申告期間中)に誤りを発見して訂正する場合は、過少でも過大でも「訂正申告」という手続きを行います。申告期間内に確定申告書を複数回提出する場合、最後に提出した申告書がその人の申告書として取り扱われます。締め切り前なので、延滞税も過少申告加算税も当然掛かりません。

修正申告のやり方

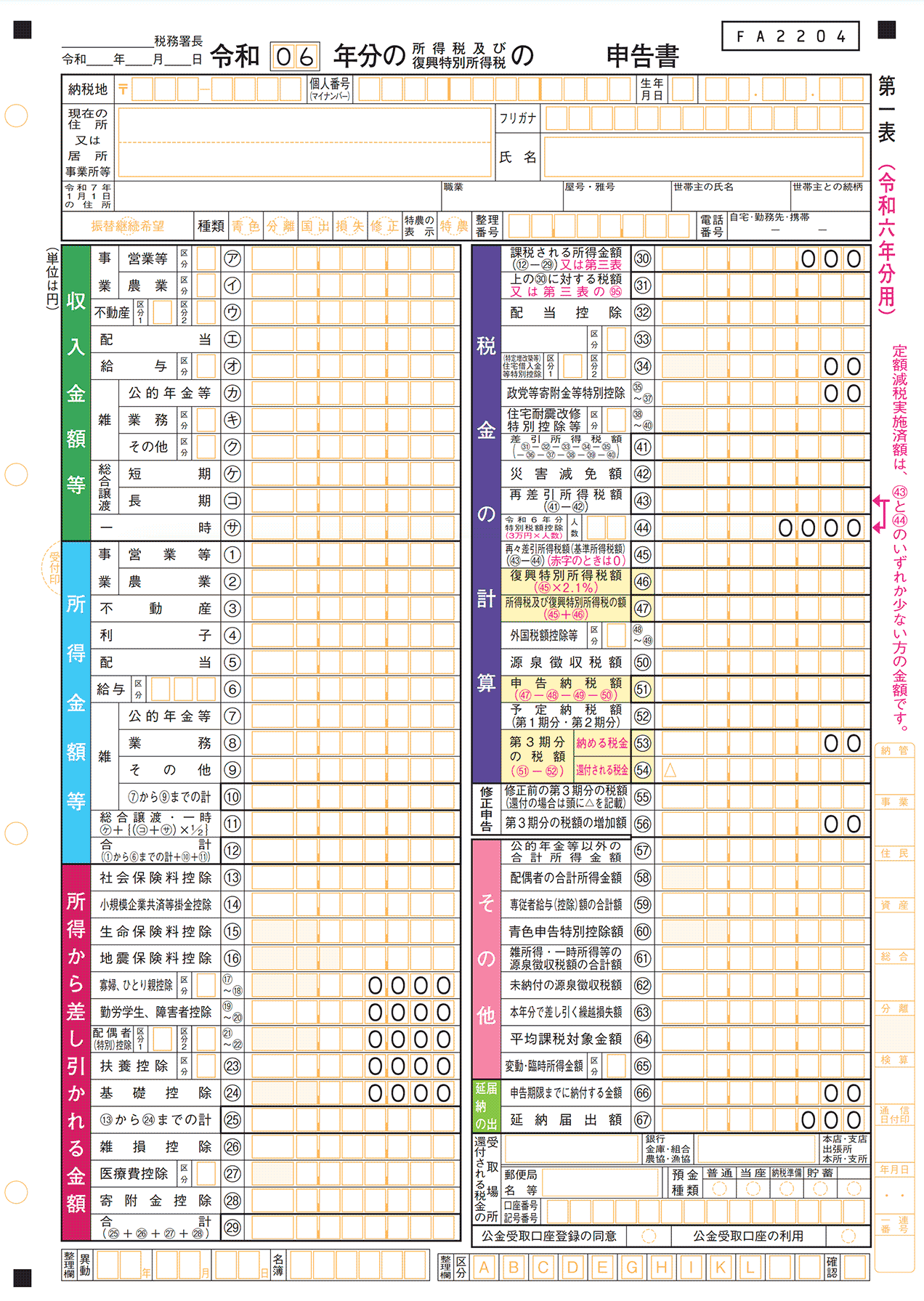

修正申告をする場合は、確定申告と同じ申告書に正しい内容を記入して税務署に提出します。

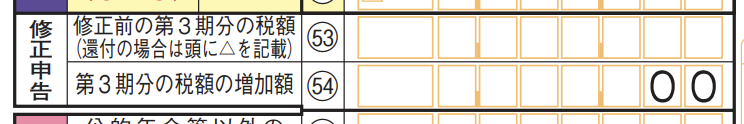

修正申告の書き方は、令和4年度分から変更となりました。課税額の記載に使用していた「申告書第五表」が廃止となり、2023年(令和4年度分の申請)からは、新しい申告書フォーマットのなかに修正申告の欄が設けられています。

申告書上部の空白部分には「修正」と記入し、「修正申告書」とします。「種類」の欄は「修正」に丸をつけましょう。

引用: 申告書第一表・第二表【令和6年分用】(PDF)|国税庁

【2023年確定申告の変更点】申告書A・Bが統合に

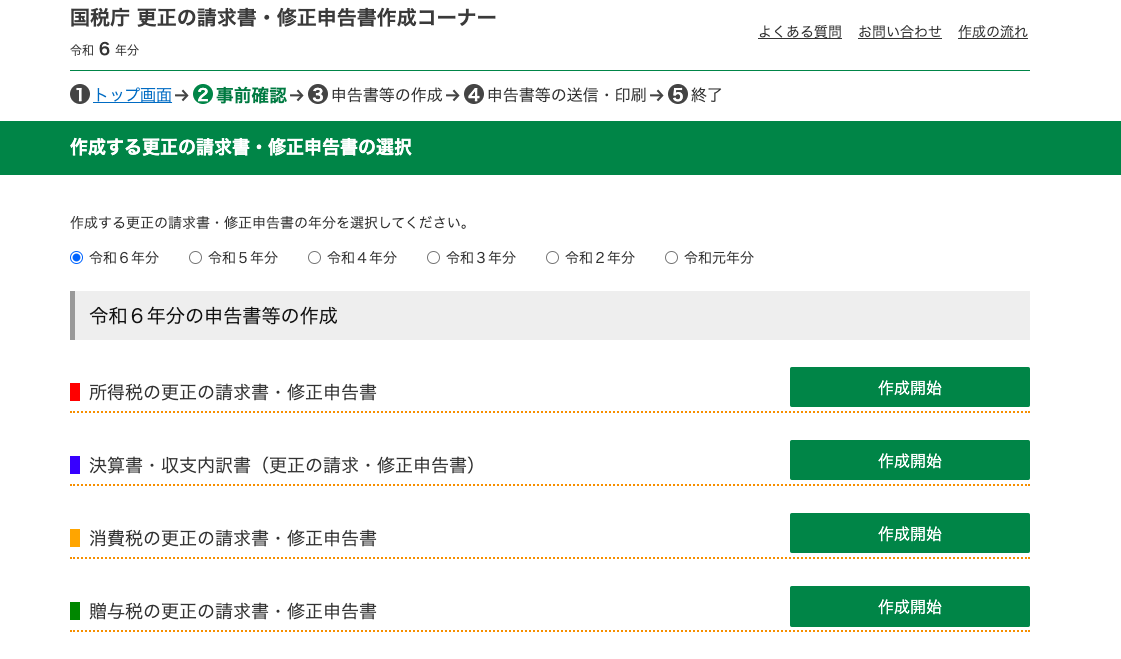

申告書は国税庁のホームページからダウンロードすることもできますが、国税庁の「確定申告書等作成コーナー」で修正申告書を作成すればe-Taxで提出することができます。

e-Taxの場合

「国税庁 確定申告書等作成コーナー」にある修正申告書のリンクをクリックします。

引用:国税庁 確定申告書等作成コーナー

修正したい年度や内容の選択ができます。

引用:国税庁 確定申告書等作成コーナー

修正申告書の提出期限というものは特にありません。気づいた時点で提出できます。しかし、提出が遅れれば遅れるほど延滞税が増加し、更に税務署から指摘を受けてからの申告になると、「過少申告加算税」が別途課されることとなります。

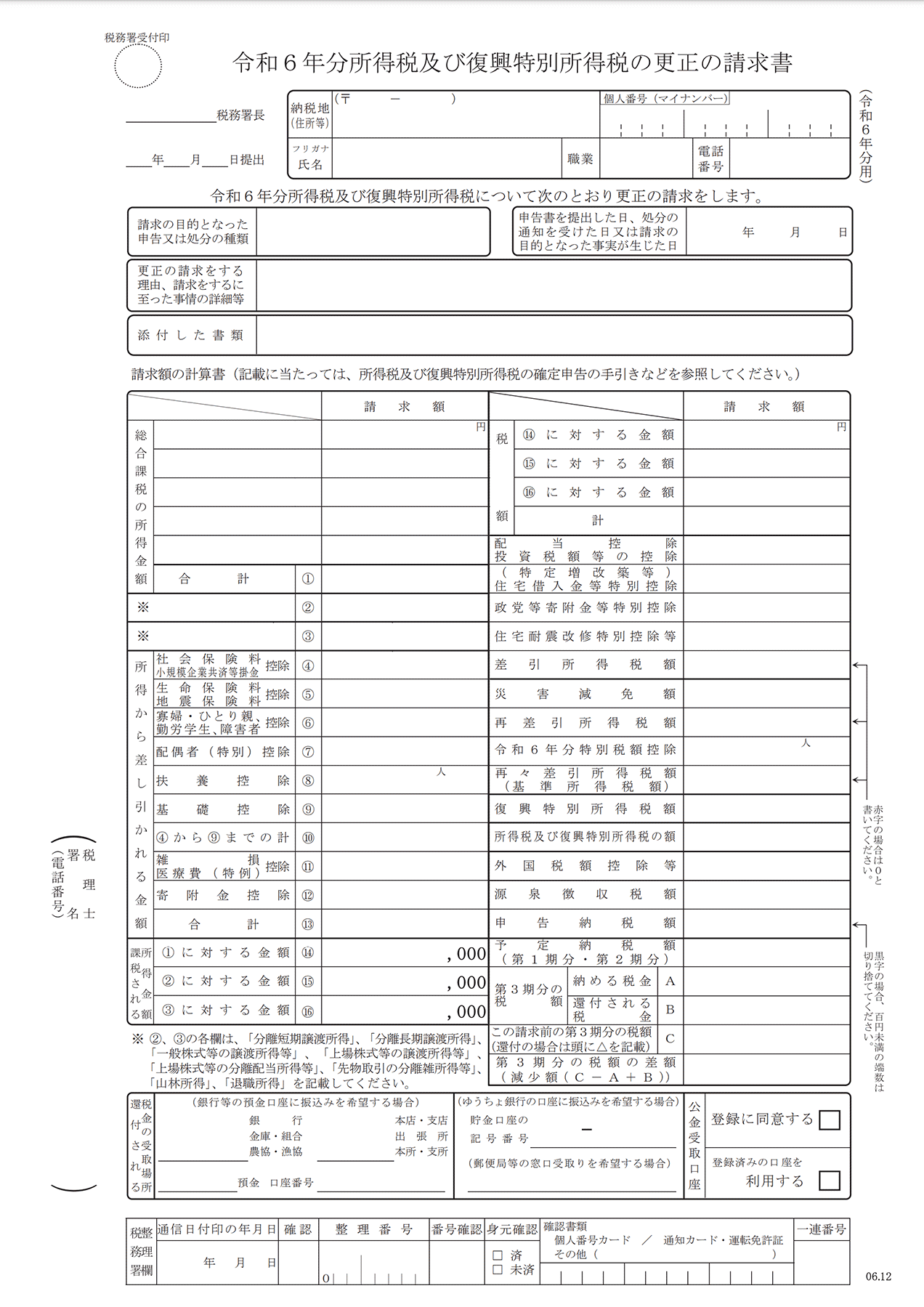

更正の請求のやり方

更正の請求をする場合は、請求の理由となる書類(計上漏れをした領収書など)を用意のうえ 「更正の請求書」に必要事項を記入し、税務署に提出します。手数料はかかりません。

税務署でその内容が調査され、請求内容が正当と認められると、請求をした人に通知が行われ(減額更正)、納め過ぎの税金が還付されます。

引用:令和6年分所得税及び復興特別所得税の更正の請求書・書き方(PDF)

「更正の請求書」は、国税庁の確定申告書等作成コーナーで作成しe-Taxで提出することができます。そのほか、国税庁のホームページからのダウンロードや税務署に直接取りに行くことでも手に入ります。払い過ぎた税金は、指定した口座に振り込まれます。

できるだけ早く修正申告しましょう

人は誰でも意図的ではない間違いをしてしまうものです。納める金額が少ない場合でも、納め過ぎていた場合でも、申告内容に誤りがあると気づいたら、できるだけ早く修正申告しましょう。修正内容がわからない場合は、税務署に相談しにいきましょう。

・【2023年分の確定申告】ルール変更で気をつけるべき5つのポイント

・【2023年度税制改正】 不動産に関する3つの変更点:確定申告しない場合のペナルティ追加

・車両や光熱費は不動産投資の経費になる? 国税不服審判所の否認事例を紹介

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用:

引用:

引用:  引用:

引用: 引用:

引用: 引用:

引用: