【証券アナリスト解説】コロナショック後の株価上昇の背景と、2021年の展望

新型コロナウイルスの感染拡大が世の中に大きな影響を与えるようになってから、1年と少しが経ちました。この1年強の期間の株価推移を見ると、初めに短期間のうちに急落したのち、短期間のうちに切り返し、いつの間にか、アメリカをはじめ多くの国では新型コロナウイルスが広がる前の水準を上回りました。

新型コロナウイルスによって経済の打撃が生じることから株価が下落することは理解できますが、その後の力強い株価の回復がなぜ起こったのか疑問に思う方も多いでしょう。今回は、新型コロナウイルスの感染拡大による経済や株式市場への打撃、いわゆるコロナショック後の株価急回復の背景を解説します。

コロナショックで株価が急落した背景

コロナショック後の株価上昇の背景を考えるうえでは、その前段階となる2020年2〜3月に起きた急落の原因を知る必要があるので、まずは簡単に紹介します。

2020年の株価の急落は、例えばアメリカではS&P500で1カ月強のうちに30%を超える下落率を記録するなど、大幅な下落となりました。下落幅の大きさももちろんですが、短期間のうちに大幅な下落を記録したことが、今回のコロナショックの特徴でした。

この下落の背景は、大きく分けて次の3つのポイントにあると考えられます。

新型コロナウイルス自体の被害、感染拡大の防止策による経済悪化

新型コロナウイルスによって死者・感染者が拡大すること自体のリスクや、渡航禁止・外出禁止や営業自粛などの感染防止策によって経済が停滞し、企業業績も今後悪化するとの見通しを受けて株の売却する人が増えたことが、株価急落の一つ目の要因です。

経済理論的には、株価は「企業の業績が今後良くなる」と期待されれば買われやすく、その逆では売られやすいことを踏まえれば、この要因はシンプルです。

アメリカの金利水準と規制による流動性の悪化

日本では長期間ゼロ金利・マイナス金利が続いてイメージが湧きにくいですが、コロナショック直前、アメリカの政策金利は1.75%ありました。直近最も高い政策金利であった2019年初頭の2.50%からは幾分下がってはいたものの、大胆な金融緩和政策を行っている、というほどの低い状態ではありませんでした。

金利が高いと「お金を借りるのに高いコストを払う必要がある=企業がお金を借りづらくなる」という関係が成り立ちます。従って金利が高ければ高いほど、世の中にお金が出回りにくい状態になります。

加えて、2007年の後半から株価の下落で始まった「リーマンショック」後、同じようなことが発生するのを防ぐために、金融機関の規制が厳格化したことも影響しました。金融機関は投資先や貸出先のリスクを厳格に評価しなければならなくなり、リスクが高いタイミングでは積極的な投資や貸し出しができなくなったのです。

政策金利の水準と金融規制という2つの要因が重なった結果、コロナショックが発生した当初は金融機関が潤沢にお金を貸し出すことができなくなってしまったため、一時的に世の中に出回るお金が急減しました。この状況を「流動性の悪化」もしくは「流動性の逼迫(ひっぱく)」などとよびます。

流動性が悪化すると、企業は目先の経営資金が調達できにくくなり、ただでさえコロナウイルスによるダメージを受けているのに、一層経営を継続しにくくなります。

投資家も市場から資金調達がしにくくなる中で株価など相場が下落するので、いったん投資している株など有価証券を売却して、「手元の現金を確保して備えておこう」という行動にでました。こうしてコロナショックの局面では、流動性の悪化がほかの下落要因に拍車をかけてしまったのです。

投資家のリスク回避の加速

これまで株価の大幅下落をもたらした原因は、例えばリーマンショックではアメリカの不動産市場や、不動産担保ローンを裏付けとした金融商品が原因だったように、金融市場や政治・経済環境に原因があるものでした。

しかし、今回はウイルスという政治・経済や金融市場と関連性のないところに原因がありました。金融市場や政治・経済を由来とする相場変動リスクであれば、過去の経験やショックを経験するたびに投資家でも対策も施されており、特に機関投資家であれば適切な投資行動を取れるようになってきています。

一方、新型コロナウイルスについては、2020年の2〜3月時点では未知のウイルスがどこまで拡散し、経済や相場への影響を及ぼすか、予想が非常に困難でした。

判断の誤りが破綻など深刻なダメージにもつながりかねない機関投資家の場合、合理的な予想が困難なときは、考えられる限りの最悪の事態も想定して大きくリスクを抑制した資産運用を行うことになります。

従ってコロナショックにおいては、過度に保守的な対応を行う投資家が続出したため、株式などリスクの高い資産は急速に売却され、株価の下落が助長されてしまったのです。

このように、経済悪化の懸念に投資家のリスク回避姿勢や流動性の悪化が重なることで、史上類を見ない速度で大幅な下落が発生したのです。

株価急落し、その後急速に回復した背景

こうして株価は2〜3月にかけて急落し、アメリカなど主要市場では3月の後半に底値を迎えました。そして今回のコロナショックを取り巻く相場変動のもう一つの特徴は、株価の回復も非常に早かったことにあります。

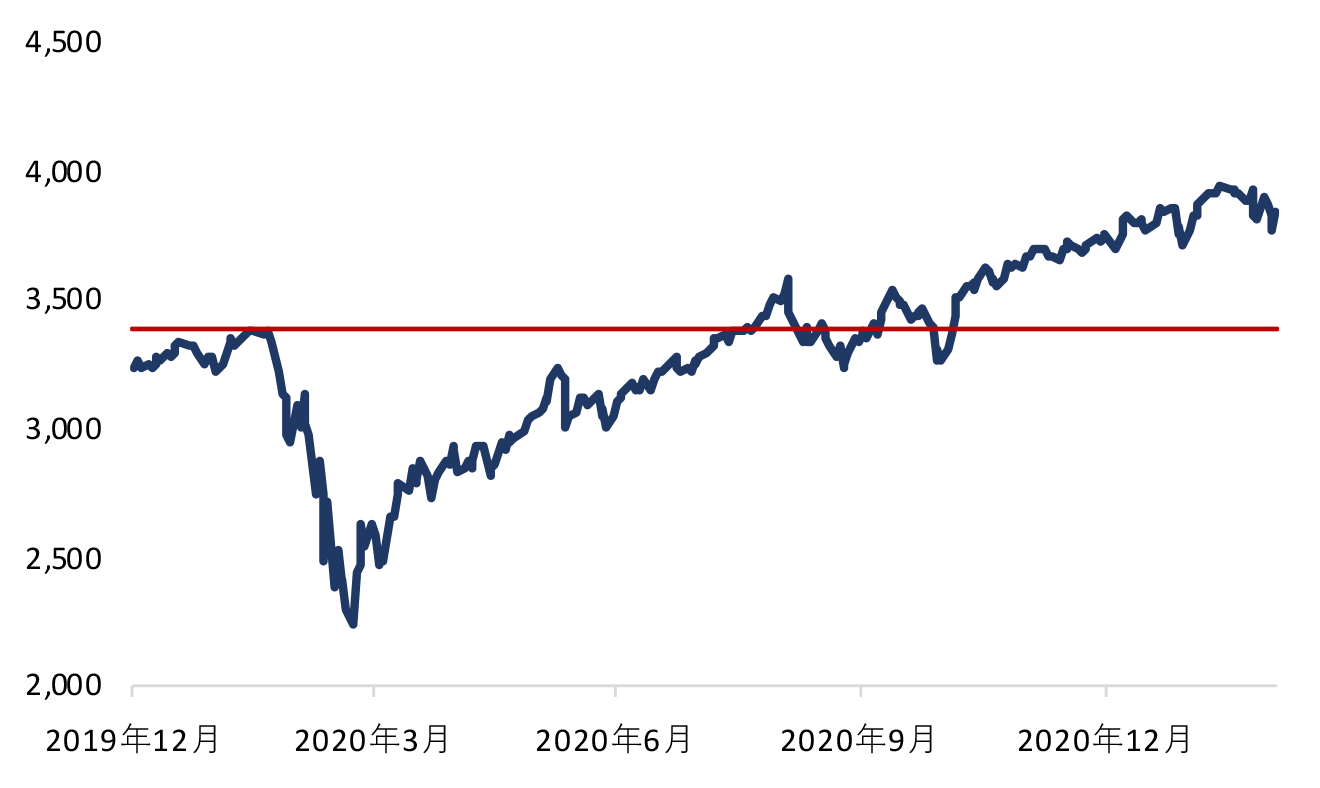

【米国株式指数S&P500の推移(赤線はコロナショック前の高値)】

例えば米国株では、S&P500で底値から約5カ月後の8月中にコロナショック前の高値を回復しました。実はこの急回復は、先の章で紹介した下落要因が改善したことによって引き起こされました。

スピーディな対応の効果

株価底値からの切り返しに真っ先に作用したのは、アメリカをはじめ世界中の金融政策・財政政策により、世の中にお金が出回りやすくなったことにあります。

金融政策の実施

金利の引き下げ

アメリカでは、金融政策による対応は3月にすでに始まっていて、アメリカの中央銀行にあたるFRB(連邦準備理事会)は、3月中にもともと1.75%だった政策金利を0%まで引き下げています。

先に紹介した、「金利が高いと世の中にお金が出回りにくい」という原理は、逆に言うと「金利が低いと世の中にお金が出回りやすくなる」ということです。アメリカで実施された史上最低に並ぶ0%の政策金利で、企業などは低コストでお金を借りられるようになるため、世の中に多くのお金が出回るようになる、というメカニズムです。

資産買い入れ

アメリカでは金利引き下げと同時期に、大胆な資産買い入れ政策も発表されました。

資産買い入れ政策とは、主に金融機関に対して行われるものです。金融機関が持っている債券など特定の有価証券を、FRBが買い取って、金融機関に現金を支給する政策です。

金融機関は自身が保有する有価証券を減らし、代わりに現金を受け取ることになります。金融機関はこの政策によって資金が潤沢になるので、より積極的に貸し出しなどを行えるようになります。

財政政策の実施

実は今回は、上記2つの金融政策だけでは、株価下落はすぐに止まりませんでした。そこで今度は、政府が国の財政を活用した経済政策を検討し始めました。

「中央銀行による政策金利引き下げ」や、「資産買い入れ」などの政策を金融政策、「政府が国の財政を活用して行う経済政策」を財政政策といいます。コロナショック後の株価回復は「金融政策+財政政策」の合わせ技によって起こったと考えられています。

例えば米国政府では2020年3月以降、現在に至るまで何度か財政政策を実施するのですが、株価反発(株価上昇)の大きな契機になったのは3月27日に成立した政策でした。この時の政策では国民への現金給付や失業者への給付の上乗せ、中小企業への支援などが盛り込まれ、コロナショックによって企業や国民が被るダメージの緩和に役立つ内容でした。

2020年3月の後半以降、このように中央銀行・政府が協調する形で政策が打たれたことが、株価回復につながりました。発表された政策自体がポジティブだったことが寄与したのはもちろん、今後コロナウイルスの感染がさらに拡大したとしても、「中央銀行・政府が適切に政策を行ってくれるだろう」という期待感が市場に醸成されたことが、株価回復の原動力になりました。

新型コロナウイルスの新規感染者の増大は2020年2月以降も何度か起こりますが、このような政策対応への期待感が持続していたため、2020年2〜3月のように大幅に株価が急落する局面はその後起きていません。

回復ペースが予測可能になった

コロナウイルスが未知の存在であったことから、投資家が必要以上に保守的な対応をしたことで株価が下落したことは先に紹介した通りですが、コロナショックから数カ月経つと、次第に機関投資家はコロナショックからの回復の道筋を予測するようになりました。

その予測では、中央銀行や政府の適切なサポートがあるため、「数年のうちにコロナショック前の経済状況を回復できる」という見立てが徐々に立てられるようになりました。

詳細は予測している媒体・人により異なりますが、例えばアメリカについては2022年前後には2019年末の経済規模に戻れる、という予測が多く見られるようになりました。

このように経済全体の回復の方向性が示されたことで、投資家はそれぞれの経済回復のシナリオを想定しながら手控えていた投資を再開したため、株価は回復に向かいました。そして夏ごろになると雇用統計などのさまざまな経済指標でも、実際に経済の回復が確認できるようなったため株価の回復はさらに進みました。

コロナショック前の水準を突き抜けてさらに株価が上昇した背景

アメリカの株式指数S&P500で見ると、8月にコロナショック前の水準を取り戻しました。その後短期的な水準調整はあったものの、トレンドとしては、株価はさらに上昇を続けました。S&P500の直近高値はコロナショック前の高値より15%以上も高い水準にあります。

「数年のうちにコロナ前の水準に経済回復する」という予測が立てられていたのに、株価はすでにコロナショック前の水準を超えていることに疑問を感じている方も多いでしょう。ここでは株価がコロナ前の水準を回復したあと、さらに上昇を続ける背景について、2つのポイントから説明します。

金融政策・財政政策の継続期待がリスク資産への投資を活発化

回復の原動力となった金融政策・財政政策について、言い回しには差異はあるもの、多くの国では「コロナショックからの回復が完了するまで積極的に実施する」方針を示しています。

例えばアメリカでは、FRBが2023年までゼロ金利を継続する方針を示しています。また、財政政策についても、3月以降も幾度か実施され、現在もまたバイデン新大統領の下、巨額の財政政策の準備が進められています。

これらの政策は先にも紹介した通り、世の中に出回るお金を潤沢にする効果があります。従って上記の中央銀行・政府のスタンスは、今後数年間にわたって「世の中のお金が潤沢な状態が継続する」ことを意味しています。

投資家の目線で見ると、お金が潤沢でも政策金利は極めて低い(米国では0%)ため、「余ったままではほぼ収益を産まない」ことになります。そこで、機関投資家は積極的に余剰資金を投資に回します。

政策金利が低ければ、国債や債券の金利も低くなる傾向にあるので、収益性を鑑みれば余剰資金の一定程度は株に回ることになります。世界中の機関投資家の余剰資金の一部が株の購入に向かうことで、株価が釣り上がってしまうわけです。

ワクチン接種の進捗による経済回復の加速期待

また2020年の年末から最近にかけての株価上昇には、ワクチンの普及開始も影響しています。ワクチンは以前より経済回復にポジティブとはみられていたものの、ワクチンの普及時期や効能などの不確実性が高く、これまでは合理的に経済回復への好影響を織り込むのは困難な状態でした。

それが2020年の12月ごろに開発や承認が各国で進み、多くの国で医療機関や高齢者などを中心とした優先的な接種が開始されたことで、情勢が変わりました。

現在でもまだ、ワクチン接種がどの程度ウイルスを抑え、経済回復を加速させるかは未知数な部分もあるのですが、「実際に接種が進んでいる」という目に見える形での進捗が見られることを背景に、もともと想定されていた経済回復ペースが速まるという期待が高まっています。

これを受けて投資家は、より積極的にリスクを取るようになったため、株への投資が加速され、株価上昇につながっているのです。

株価の今後の展望は?

以上のように、中央銀行・政府の政策サポートや、投資家の経済回復に対する期待感により、株価の力強い上昇が進んできました。

一方直近では、株式市場の上昇ペースに、過熱感や年明け以降鮮明になってきた長期金利の上昇などを意識する投資家が増え、3月に入ってからはこれまで急速に進んだ株価上昇が一段落していますが、この下落は短期的なものにとどまると想定しています。

順調に経済回復が進んでいるように見えますが、アメリカをはじめ各国の中央銀行や政府は、経済回復はまだ道半ばであり、引き続き政策によって経済回復を下支えする必要あると見ているようです。このことから、まだ当面は金融政策・財政政策が継続され、これまでのように世の中に多くのお金が出回る状況も続くと見込まれます。

従って余ったお金が株に向かうことによって、株価が上昇しやすい局面は続くと期待でき、足元の調整は短期的なものにとどまると考えられます。

また、ワクチンの効果がより明白になり、コロナウイルスの収束時期が明確になってくるようであれば、株価の上昇圧力はさらに強くなると考えられます。

以上の要因を踏まえると、2月末以降、株の下落が目立つ日もありましたが過度な心配は不要であり、株価はさらに上昇に向かう可能性の方が高いと見込んでいます。

参考:米国財政政策の実施内容

https://www.dir.co.jp/report/research/economics/usa/20200721_30064.pdf

参考:経済回復時期http://www.machinist.co.jp/2020/12/13740/

https://forbesjapan.com/articles/detail/36760

https://www.nikkei.com/article/DGKKZO60706930T20C20A6EE8000/

https://www.mizuho-ri.co.jp/publication/research/pdf/forecast/outlook_201210.pdf

https://www.mizuhobank.co.jp/corporate/bizinfo/industry/sangyou/pdf/1066_09.pdf

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード