コロナ不況で相場不安…。投資はイマ始め時なのか、積立投資は続けるべきなのか

新型コロナウイルスの影響で世界同時株安が起こりました。今後もコロナ不況は長引くことが予想されます。今回は、投資はイマ始め時なのか、積立投資は続けるべきなのかについて、一緒に考えていきたいと思います。

コロナ禍のいま、「投資」はどう判断するべきタイミング?

コロナ不況で今後の生活に不安を覚えている人は多いことでしょう。投資に関しても、やめるべきか、それとも新たに始めるべきかと、迷っている方は多いのではないでしょうか。

投資の格言に「もうはまだなり、まだはもうなり」というものがあります。相場はもう底かな?と思えばそこからさらに下がる、まだ下がるだろうと思えばそこから反転するといった意です。

微妙な相場の変化に対して、自分だけの独善的な判断を振り回すことが、いかに危険であるかを説いた言葉と言えます。

では、どのように判断したらよいでしょうか。データをみていきましょう。

証券口座の開設者数(月間)は過去最高を記録

いま、リモートワークの定着で問題視されているのは、「残業代の削減」です。残業代が削減されれば、多くの家庭で収入が減ることになります。生きていくためにはお金がかかりますが、収入が減ったら大変ですよね。

そうなると、収入を増やす策として、「お金自身に働いてもらう」という資産運用に目が行くのは自然な流れかと思います。

実は最近、証券口座を開設している人が増えていることをご存知でしょうか。

楽天証券は3月の新規口座開設数が、過去最高の16万4,011口座になったと発表しました。同社によるとこの数字は業界でも最多とのこと。口座を開設したのは主に若年層、女性、初心者だそうです。

3月の大暴落をきっかけに開設している人が多いようですが、多くの人がこの前の暴落が「底」であろうと判断しているのかもしれません。

でも本当に底なのでしょうか。確かに現在の相場は大暴落後、反転し株価上昇に向かっていますが、実体経済は混乱しており、コロナ不況は長引くと予想されます。またいつ暴落が起きてもおかしくはありません。

つみたてNISAはほとんどが含み損

「NISA・ジュニアNISA口座の利用状況調査(2019年12月末時点※速報値)によれば、つみたてNISAの口座数は、188万8946口座とのこと。現在は200万を超えていることでしょう。

つみたてNISAは2018年からスタートした制度ですが、ここまでの大暴落で無傷でいられた方はほとんどいないと思います。

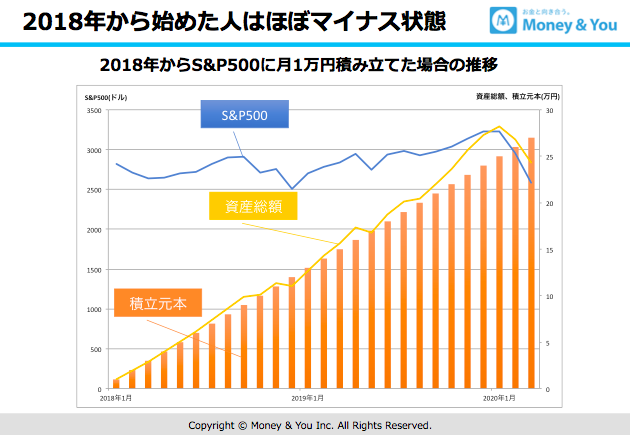

仮に、2018年1月から2020年3月まで毎月1万円ずつ、米国の代表的な株価指数「S&P500」に投資する投資信託に投資していたとしたら、資産は次のグラフのようになっている計算です。

積立元本は2年3か月分なので合計27万円です。資産総額の黄色いグラフは、S&P500の急落に伴って下落し、24万円程度なので、3万円近く含み損になっている状態です。日経平均やTOPIXなどの日本株に投資している方も含み損になっていると思います。

投資はイマ始め時なのか、積立投資は続けるべきなのか

では本題の、投資はイマ始め時なのかですが、「今が買い時」「今が売り時」という投資のタイミングを当てるのは、プロでも難しいという現実をまずは知っておかなければなりません。

「もうはまだなり、まだはもうなり」という投資の格言を心に留めておいてください。

その上で、積立投資を始めるなら「思い立った時にすぐ」が良いでしょう。

積立投資の前提は「長期」です。長期積立投資を行うことで、ドルコスト平均法の効果と複利効果(利息が利息を生む効果)を享受することができます。

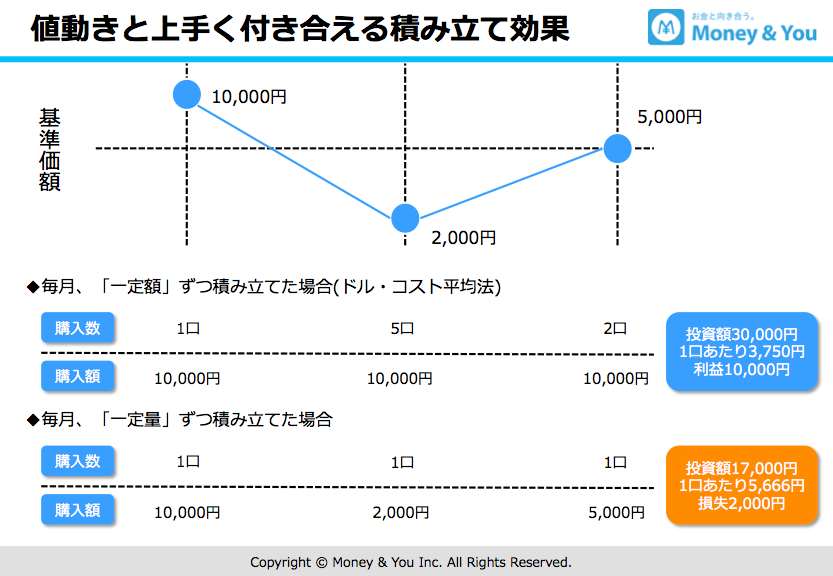

ドルコスト平均法は、定期的に一定額の金融商品(ここでは、投資信託)を購入しつづける投資法です。

こうすることで、投資信託の価格(基準価額)が安いときにはたくさん買い、高いときには少ししか買わないことになるため、平均購入単価を下げることができるのです。

ドルコスト平均法のイメージ

平均購入単価を下げておけば、値上がりしてきたときに、利益が出しやすくなるというわけです。長期に投資することで、複利効果のパワーも後押しされ、堅実にお金を増やしていけます。

ドルコスト平均法の効果及び複利効果を考えると、もう一つの問いも「積立投資は続けるべき」というのが答えになります。

よくコロナショックとリーマンショックは比べられます。それくらい今回の暴落は凄かったですし、経済の先が見通せない状況も酷似しています。

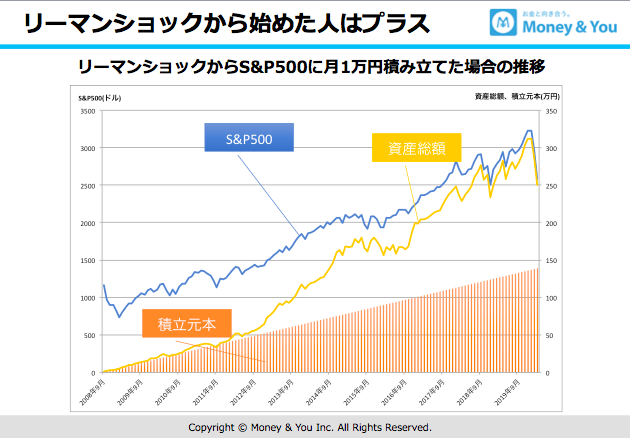

ここで、先ほどのS&P500に、もし2008年9月から2020年3月まで、月1万円ずつ投資をしていたとしたら、今資産総額はどのくらいになっているかお見せしたいと思います。

積立元本は11年7か月分、合計139万円です。確かにリーマンショックの直後はS&P500も下落していますが、2年程度で回復し、その後はリーマンショック前よりも大きく上昇しています。

資産総額の黄色いグラフは250万円。積立元本から111万円も利益を積み上げていることがわかります。

もちろん、この結果はあくまで試算で、新型コロナウイルスや、その他の下落から必ず回復することを示すものではありません。

しかし、たとえ暴落があっても、淡々と積立投資を続けることで、暴落をカバーできる可能性があることを示しているといえるでしょう。

相場不安を乗り越えるためにすべき3つのこと

新たに投資を始める人も、積立投資を続けてきた人も、今後の相場不安を乗り越えるためにこれからすべきことを3つにまとめました。

その1:「ドルコスト平均法」を思い出し、感情を排して淡々と続ける

投資は感情との戦いとも言われます。感情を排して淡々と続けられるところが積立投資のメリットです。

その2:株・債券・不動産・金など幅広く分散投資を実践

国内外の株式、債券、不動産、金など複数の資産に国際分散投資を行いましょう。異なる値動きの資産を持つことで、リスクを低減しながら堅実なリターンを狙うことができます。

コロナショックで、株は国内も海外も全面安でしたが、米国債の債券価格は急上昇(金利は急低下)です。改めて、株と債券を組み合わせることで、値下がりリスクを低減することが確認できました。

その3:無リスク資産とリスク資産のバランスをとる

無リスク資産(現金・預金・個人向け国債)とリスク資産とのバランスを調整しましょう。

リスク資産が多くなれば、上手くいった時に大きく増えますが、逆も然りです。

今回の新型コロナウイルスは、投資環境を冷え込ませるだけでなく、今後の勤労収入にも影響を及ぼしている状況です。

前回お伝えしたように、給料の手取り6か月分から1年分は用意しておくと、なんとか暮らせるという安心材料にもなるかと思います。

相場の波で一喜一憂せず、投資を長期でとらえて資産形成を進めていきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード