実質的な大増税!? 副業が雑所得になると給与所得との相殺はできません!

副業する人が増えるに伴い納税者に混乱などが生じているとして、国税庁から副業に関するルールの改正案が出され話題となっています。話題の理由は300万円という基準と、所得の区分です。

改正されればいままで不明瞭だった範囲で恩恵を受けていた人にとっては大増税となります。どんなルール変更案なのか、改正で影響を受ける範囲を解説します。

通達の変更背景

変わるのは「所得税基本通達の制定について」の一部改正で、法令解釈通達という実務上のルール変更です。今回の改正に至った背景は次の通りです。

2018年に法案が成立した「働き方改革」によって副業が解禁され、新たな副業収入を得る人が増えました。副業で得た所得に対して税金を納める際、どの分類の「所得」で申告したらよいのか、ルールが明確でない部分があり、混乱が生じているのが今です。

そして所得の分類で迷うポイントは、事業所得か雑所得かです。

国税庁は、事業所得と雑所得をそれぞれ次のように定義しています。

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得をいいます。

引用:No.1350 事業所得の課税のしくみ(事業所得)|国税庁

ただし、 不動産の貸付けや山林の譲渡による所得は事業所得ではなく、原則として不動産所得や山林所得になります。

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

引用:No.1500 雑所得|国税庁

副業については雑所得のなかで言及されていますが、「原稿料やシェアリングエコノミーに係る所得など」とのみ書かれ、その細かな内容についての明確な基準や定義は示されていません。

サラリーマンをしながらフリーランスで活動する人にとっては、補助的な位置づけの「副業」ではなく、その活動は兼業または複業(複数の職業)という意識で、「事業所得」と考える人たちもいます。

また、ルールが曖昧だからという理由から、意図的に事業所得で申告している人もいます。

そこで、国税庁が改正案として、定量的な基準を設けて、1年間の売り上げ(収入)が300万円を超えるかどうかで、所得を事業所得と雑所得とに分ける案を出しました。

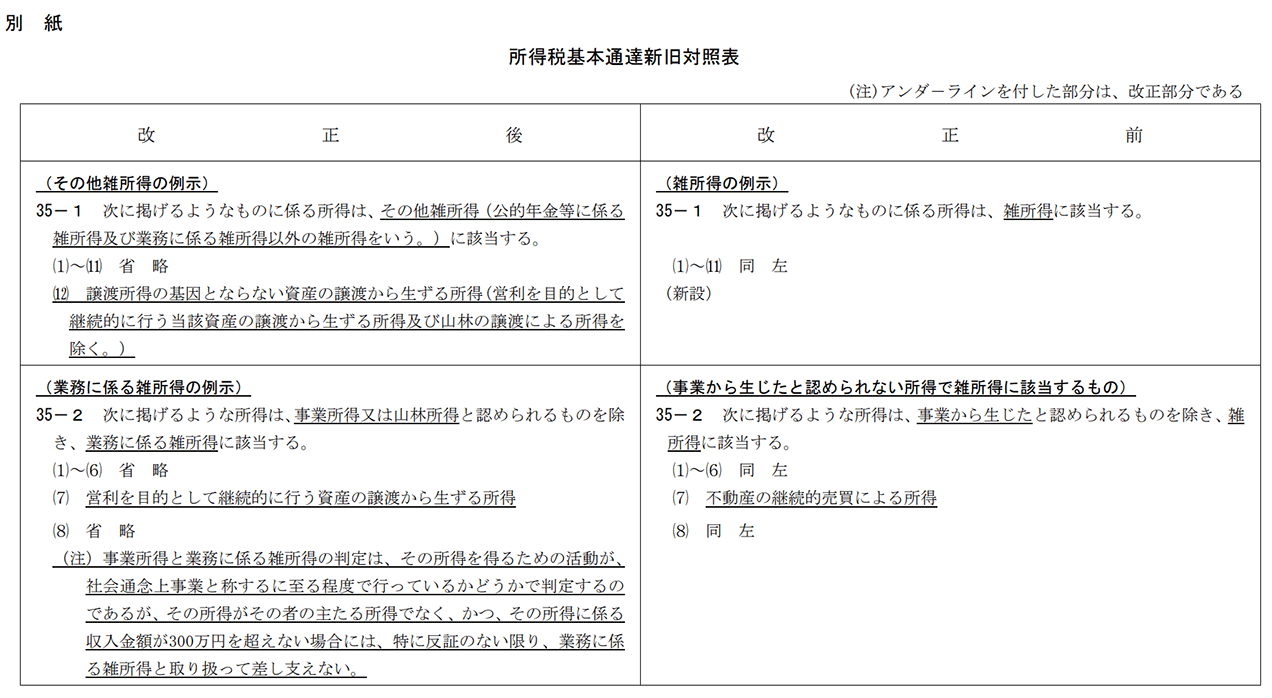

引用:所得税基本通達新旧対照表|「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施について|e-Govパブリック・コメント

事業所得でメリットを得られていた人にとっては不利な法案

この法案が成立すると、副業の収入が300万円に満たない場合はその所得は事業所得として扱えなくなり、雑所得の分類となります。これまで事業所得として申告していた人にとっては、不利な案です。

なぜ不利かというと、所得が雑所得に分類されると、ほかの給与所得などとの損益通算ができないからです。副業の赤字をほかの所得で相殺することができなくなります。

高所得者の中には、高い税率がかかる給与所得の税率を下げる目的で、事業所得として副業を始める人もいます。以前の記事で紹介したスーツ・ジャケット事件もその一例です。スーツ・ジャケット事件は事業所得とは認められず、雑所得として扱われました。

今回の改正案が成立すれば、事業所得を意図的にマイナスにして給与所得と相殺することができなくなります。

雑所得は総合課税に分類され、給与所得と強制的に合算して税金計算をします。雑所得がマイナスの場合は、ほかの所得と損益通算ができないため実質的な増税と考える人もいるでしょう。

事業所得のマイナスは給与所得と相殺はできるけれど、雑所得のマイナスは給与所得と相殺はできません。

国税庁の改正案は、副業を事業所得にさせないという案です。

副業に対して全方向で年収基準ができる?

この改正案を知って、サラリーマンの給与所得以外の所得がある人の中には、不安に思われている方もいるようです。しかしすべての副業があてはまるわけではありません。

不動産所得は収入300万円に満たなくても大丈夫

例えば、区分のワンルームマンションを2件所有している人が、年間300万円の収入にはならず、心配しているとします。このとき不動産収入は、賃料がそれぞれ12万5,000円を上回らなければ300万円に達しません。よほど都心の物件でない限り、その賃料での入居付けは難しいでしょう。不動産オーナーは心配するかもしれませんが、不動産所得は今回の改正に対しての影響はありません。

不動産の賃料収入の所得の分類は、不動産所得です。ほかの分類になることは現時点の法律ではありません。そのため、不動産投資をしている人にとって、今回の改正は直接影響はありません。不動産所得のマイナスは給与所得と相殺可能です。

これまで副業をしているすべての人に影響があるかというと、そうではありません。

参考:所得税法における「業務」の範囲について|論叢|税務大学校|国税庁

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

引用:

引用: