給与所得控除とは?所得控除の違いや計算方法、早見表まで

サラリーマンやパートタイマー・アルバイトなどの給与所得者も実にさまざまな税金や社会保険料を支払っていますが、今回注目したいのは、普段あまり意識していないかもしれない「給与所得控除」です。この記事では、給与所得者の給与から差し引かれる給与所得控除が持つ2つの意義を解説し、その計算式や早見表などもご紹介していきます。

CONTENTS目次

給与所得控除とは

給与所得控除とは、給与所得者が負担すべき税金や社会保険料の金額を計算する際に、ベースとなる給与収入額から差し引かれる控除額のことです。

個人事業主なら売上の全額に対して税金が課されるわけではなく、売上から経費を差し引いた残りの事業所得に対して税金が課されます。これと同じように、給与所得者も給与の全額に対して税金や社会保険料が課されるわけではなく、給与収入額から給与所得控除を差し引いた残額に対して税金や社会保険料が課されます。

給与所得控除の金額は給与収入額に応じていて、収入が多いほど控除額も多くなりますが、控除率は下がる仕組みになっています。

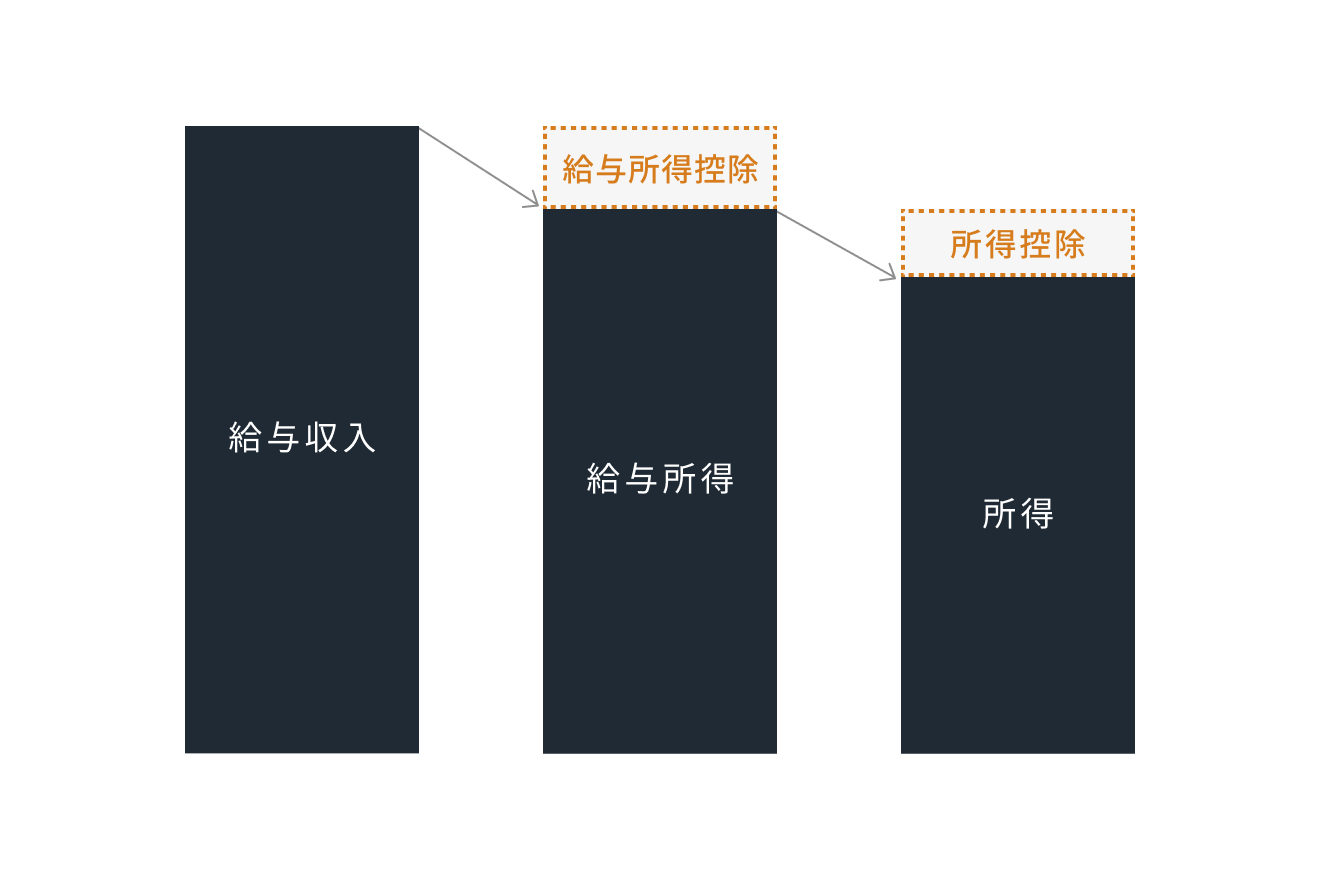

なお、「給与所得控除」と「所得控除」は言葉が似ていますが、まったく違うものなので注意が必要です。

給与収入額から「給与所得控除」を差し引いた給与所得からさらに「所得控除」を差し引いた残額が、最終的な課税所得となります。この両者を混同して理解していると、差し引けるはずの控除の適用漏れが発生する恐れがあるので、くれぐれもご注意ください。

給与所得控除と所得控除との違い

「給与所得控除」と「所得控除」はまったく違うものです。「給与所得控除」は給与収入額から差し引いて所得額(給与所得)を求めるためのものであり、「所得控除」はその所得額(給与所得)からさらに差し引いて課税所得を求めるためのものです。

計算式で表すと、以下のようになります。

給与収入額-給与所得控除=所得額(給与所得)

所得額(給与所得)-所得控除=課税所得

そして、課税所得に所得税率をかけることによって、納めるべき所得税額が算出されます。

なお、所得控除には基礎控除、社会保険料控除、医療費控除、その他合わせて16種類のものがあります。人によっては、何種類もの所得控除を同時に適用できることがあります。

所得控除について詳しく知りたい方は、「【確定申告】16種類の所得控除の控除額と計算方法、知っておきたい豆知識」をご参照ください。

給与所得控除の計算方法

給与所得控除は年収によって、計算式が異なってきます。年収が低いほど給与所得控除の割合が高いのが特徴です。事業所得者の経費と違って、実際に支出がなくても収入から差し引かれるというのが特徴です。

給与収入額-給与所得控除=所得額(給与所得)

給与所得控除額は全員一律の金額ではなく、年収に応じて計算式が異なります。下限が55万円、上限は195万円と定められていますが、その間で段階的に異なる計算式を用いて計算するので、実際の給与所得控除は人それぞれということになります。

傾向としては、年収が低いほど控除率が高く、年収が高いほど控除率が低くなります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,000円超〜1,800,000円以下 | 収入金額×40%-100,000円 |

| 1,800,000円超~3,600,000円以下 | 収入金額×30%+80,000円 |

| 3,600,000円超~6,600,000円以下 | 収入金額×20%+440,000円 |

| 6,600,000円超~8,500,000円以下 | 収入金額×10%+1,100,000円 |

| 8,500,000円超 | 1,950,000円(上限) |

また、実際に経費をいくら支出したのかとは関係なく、所定の計算式によって算出された金額が控除されるのが、個人事業主の経費の取扱いとは異なる特徴です。

なお実際には、収入が660万円未満の場合にはこの計算式にかかわらず、「年末調整等のための給与所得控除後の給与等の金額の表(所得税法の別表第五)」に当てはめて給与所得額を求めます。

収入が660万円以上の場合は、次の速算表を使用すると給与所得の金額を算出することができます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得の金額 |

|---|---|

| 6,600,000円以上 8,500,000円未満 | 収入金額×90%-1,100,000円 |

| 8,500,000円以上 | 収入金額-1,950,000円 |

65万円の給与所得控除という誤解

給与所得控除額は65万円だと理解している方もいらっしゃるかもしれませんが、65万円というのは給与所得控除額の令和元年までの最低額でした。

令和2年以降は、65万円でなく55万円となっています。この「給与所得控除55万円」が最もよく意識されるのは、パート勤務などで給与収入がある主婦が、夫への配偶者控除の適用が否定されない範囲内で働こうとするときです。

配偶者の所得が48万円を超えると配偶者控除が適用されなくなりますが、配偶者の所得が給与収入のみである場合は、55万円+48万円=103万円以内であれば配偶者控除が適用されます。それはなぜかというと、給与収入については給与所得控除があるからです。

給与収入額が103万円の場合の給与所得控除額は最低額の55万円です。103万円-55万円=48万円となるので、配偶者控除の適用を受けることができるのです。

もし、配偶者の所得が事業所得のみであれば、48万円を超えると配偶者控除を受けることはできなくなります。給与所得控除は関係ありません。

基礎控除との関係

給与所得控除と基礎控除は併用されます。基礎控除額は一律48万円です。

パート勤務などによる給与収入額が103万円の場合、給与所得控除として55万円、基礎控除として48万円が控除されるため、課税所得は0円となり、他に所得がなければ所得税はかかりません。

なお、基礎控除は「所得控除」の一種なので、順番としてはまず給与所得控除が差し引かれ、それでも所得がある場合に基礎控除が差し引かれることになります。

そして合計所得金額が2,500万円を超える場合は、基礎控除の対象外となります。

給与所得者の特定支出控除と計算式

給与所得控除は、実際に経費を支出したかどうかにかかわらず給与収入から差し引かれるものですが、場合によっては通常よりも経費の支出がかさむケースもあります。そんなケースにおいて、給与所得控除に加えてさらに控除することができるのが「特定支出控除」です。

特定支出控除が認められるのは一定の金額を超えて特定支出をした場合ですが、「一定の金額」はいくらかというと、「その年中の給与所得控除額×1/2」とされています(平成28年分以降)。

特定支出控除が認められる場合の給与所得の計算式は次のようになります。

給与収入-給与所得控除-特定支出控除=給与所得

特定支出控除として認められる費目としては、通勤費、転居費、研修費、資格取得費、職務の遂行に直接必要なものとして認められる衣服費、交際費などがあります。

なお、特定支出控除を受けるためには確定申告が必要です。その際には、特定支出であることを給与の支払者が証明した書類などの証憑を添付して提出するか、提示する必要があるので注意が必要です。

給与所得控除の目的

給与所得者にとって大きな意義を持つものです。どんな意義かというと、次の2つの意義があります。

- サラリーマンにとっての経費という意義

- 給与所得者の公平性を保つための意義

それぞれご説明します。

サラリーマンにとっての経費

給与所得者であっても、個人事業主と同じとまではいえませんが、仕事のために負担しなければならない費用を、自分の財布から支払うことがある程度はあるはずです。スーツ代、制服代や靴代などの被服費、筆記用具などの消耗品費や交通費、ときには交際費を負担する場合もあるでしょう。

このような実質的な費用負担があることを考慮して、給与所得者には給与所得控除が設けられているのです。個人事業主が売上から経費を差し引くことができるのと同じように、給与所得者は給与収入額から経費の代わりに給与所得控除を差し引くことができます。

そうすることで課税所得額が低くなるので、納めるべき税金や社会保険料の金額も低くなるのです。

給与所得控除がなければ、個人事業主なら差し引くことができる経費を給与所得者は自己負担しなければなりませんが、給与所得控除があることで、個人事業主と給与所得者の公平性が保たれています。

給与所得者の公平性を保つ

給与所得者にとっての給与所得控除が、個人事業主にとっての経費と同じようなものであるとすれば、本来なら給与所得者についても実際に負担した経費のみを給与収入額から差し引くのが正しい考え方ではあります。

しかし、給与所得者は全国に膨大な人数がいて、さらに年々増えつつあります。その一人ひとりについて、実際にいくらの経費を負担したのかを確認することは、税務署のマンパワーの問題もあって現実的ではありません。

また、申告する側としても1年間に負担した経費を申告する作業には大変な労力が必要となりますし、全員が正確に経費を申告できるとも限りません。

そこで、給与所得控除という制度を設けて、給与収入額に応じた控除額を差し引くことによってスムーズに経費処理を行うことができ、それによって給与所得者の公平性も保たれているのです。

まとめ

サラリーマンの方も、今後は最低限、年末調整の際には給与所得控除に注目してみましょう。自分の給料からいくら控除されて、税金や社会保険料がいくら課されているのかを確認することは、今後の資産形成のためにも大切です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード