【消費税に注意】不動産投資の物件売却前に、売上金額の確認を!

不動産投資を始めて5年が経過したあたりで、「そろそろ売却しようか」と考える方も多いのではないでしょうか。

前回の記事で、売却する時期によって納める税率が変わる「所得税」についてお伝えしました。今回は、もう一つ注意したい重要な税金「消費税」を解説します。特に、複数物件の売却を同時に行おうとしている方は要注意です。売却前に必ず確認していただきたいポイントをご紹介します。

住宅を貸すとき、家賃は非課税

不動産投資を始めた方の多くは、日頃の運用において消費税をあまり意識しないかと思います。なぜなら「住宅用の建物」として入居者を募集し家賃収入を得る場合、消費税はかからないからです。

オフィスは賃料に消費税がかかりますが、住宅の賃料は非課税です。参考:No.6225 地代、家賃や権利金、敷金など|国税庁

不動産投資を始めるにあたり、消費税がまったくかかっていないかというと、物件の購入時にかかっています。物件を購入する際、建物価格に消費税がかかります。その他、仲介手数料や司法書士報酬など一部の諸費用にも消費税がかかります。

課税事業者になるタイミングがある

住宅を第三者に貸し出す運用中は消費税がかからないので消費税という存在を忘れがちですが、売却時に驚くべき事態が起きる可能性があります。

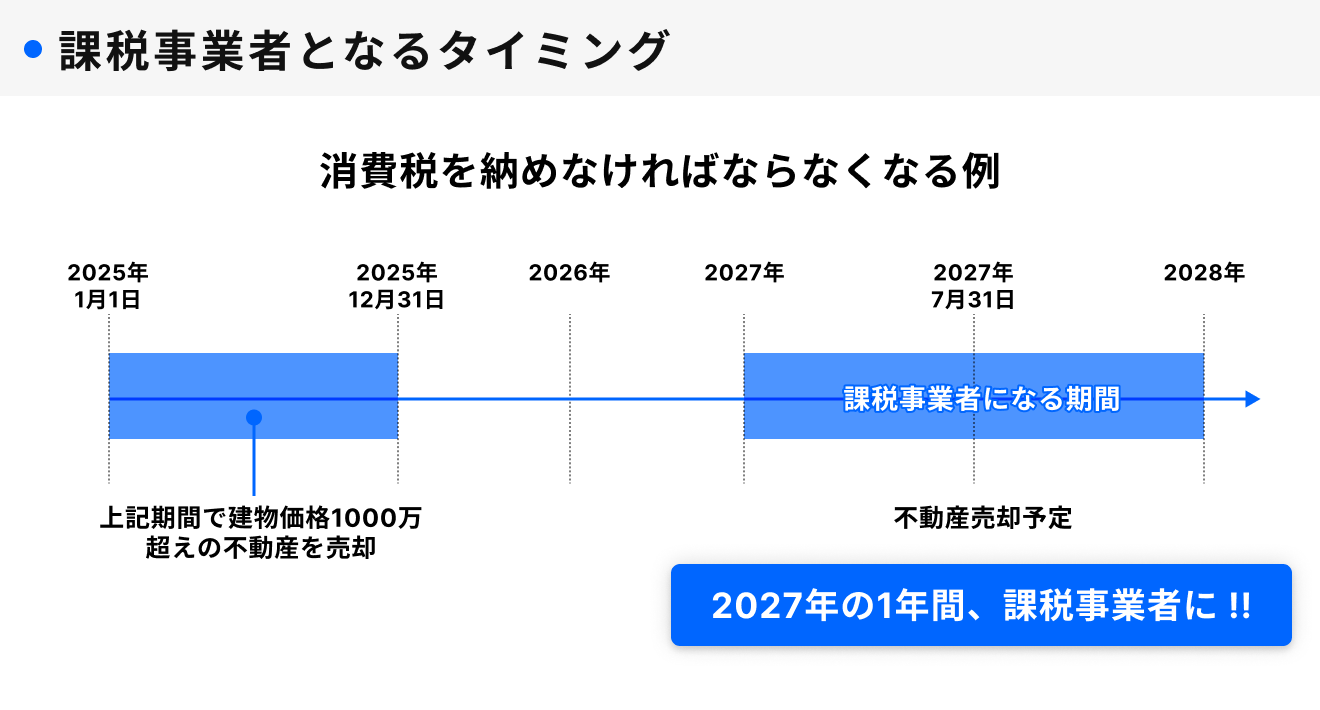

ある一定の期間に一定以上の売上があると、「課税事業者」とみなされるようになります。不動産取引において注意したい条件は、以下のとおりです。

→ 2年後、自動的に課税事業者と判定される

1年間の定義は、個人と法人で期間が異なります。

法人事業者:法人が定めた事業年度(通常12カ月の1年間)

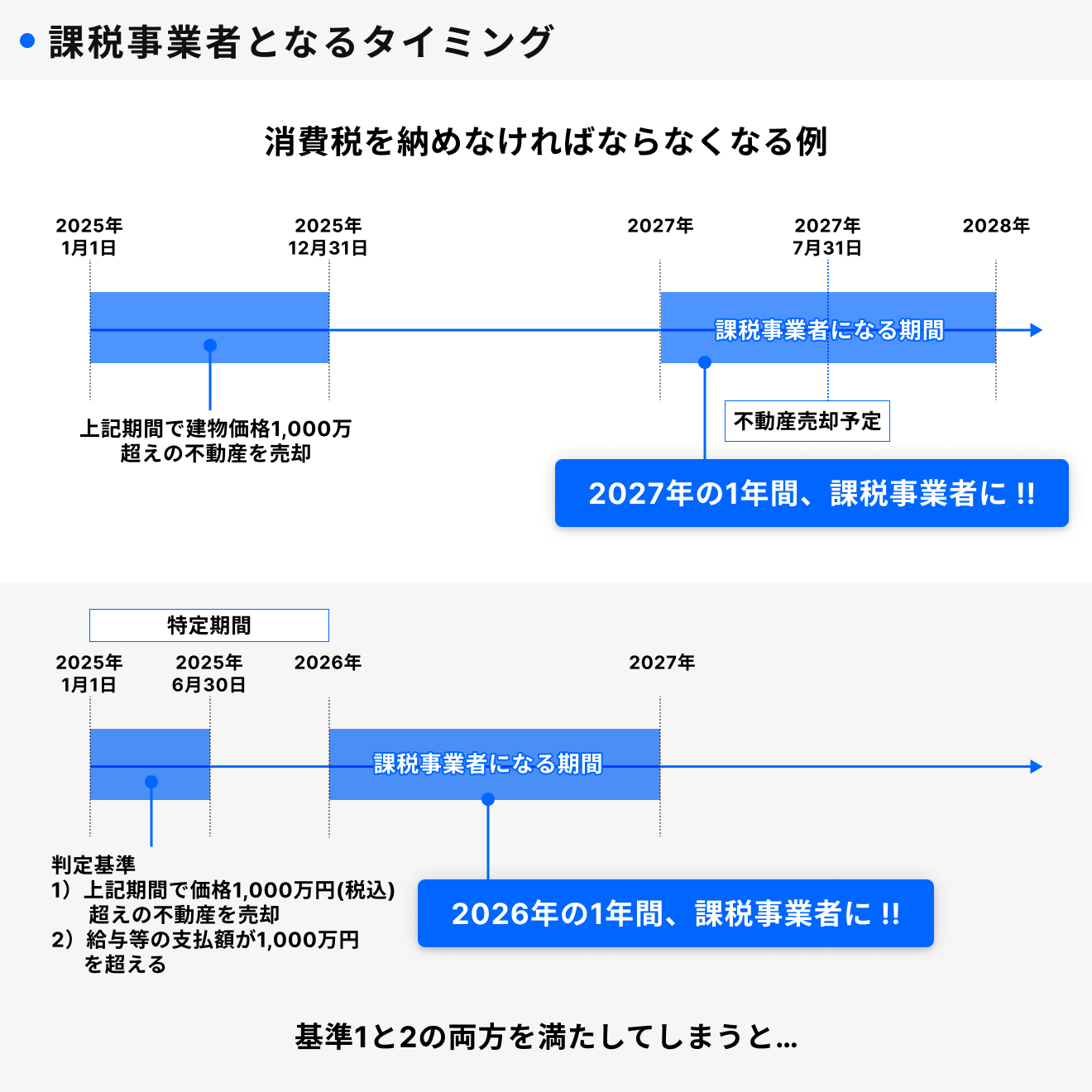

また、上記の期間に1,000万円(税込)超にならなかったとしても、「特定期間」といわれる期間中に1,000万円(税込)を超える、または支払い給与の額が1,000万円超となると、翌年から「課税事業者」とみなされるようになります。そのような大きな事業規模のある事業者であれば、猶予は半年で十分だろうということで翌年から課税事業者となります。

特定期間とは、

法人事業者:ある事業年度の前事業年度開始の日以後6カ月の期間(原則)

個人で不動産投資をしている場合、給与等の支払い額が1,000万円を超えるという事態は考えづらいため、2年後から「課税事業者」となります。

課税事業者になるとどうなる?

課税事業者になると、不動産事業の取引(売却)の際に消費税を納める必要が生じます。すぐに課税事業者になるわけではない点も注意が必要です。課税事業者になるのは2年後です。

たとえば、2年前に不動産の売却(建物価額税込1,000万円以上)を行い、新たに別の物件を売却(建物価額税込1.1億円)するとき。

税務署へ納めなければならない可能性がある!

本来払う必要のなかった消費税を、追加で納めなければいけない可能性が生じます。

複数物件をお持ちの方は注意が必要です

不動産投資をしている方のなかには、定期的に不動産を売買し、所有する物件を入れ替える方がいらっしゃいます。課税事業者になると消費税の納税が発生するため、消費税を納めなくていい免税事業者に戻りたいと思うでしょう。

その場合、次の行動にも注意が必要です。

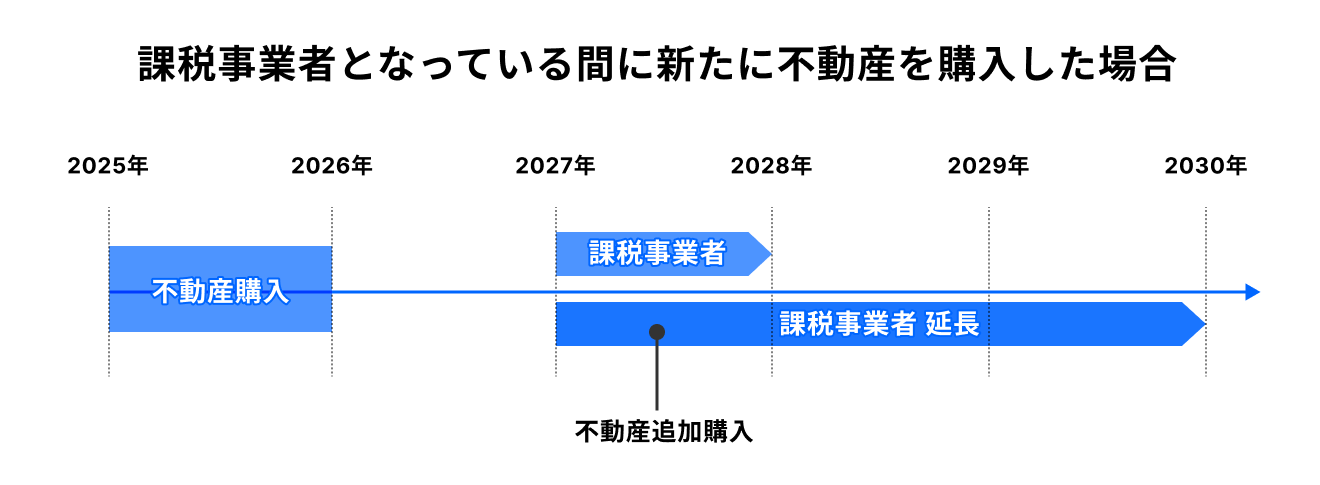

もし課税事業者となっている状況で建物価額税抜1,000万円以上の不動産を新たに購入すると、課税事業者の期間が延長となり、購入年から3年間は免税事業者に戻ることができなくなります。

課税事業者になったらどうする?

売却時に、建物価額が1,000万円(税込)を超える方はどうしたらいいでしょうか?

その2年後の「課税事業者となる1年間」は、物件の売却も、建物価額1,000万円以上の物件の購入も控えること。免税事業者の年になってから、所有物件の売却や新たな物件の購入をする。これです。

困る前に専門家に相談しましょう

課税事業者と判定された年に物件の売却をしてしまったあとでは、対処のしようがなく、税金を納めることになってしまいます。

ただ、もし課税事業者となってしまっても対処方法はあります。その年に物件を売らなければ消費税を支払う必要はありませんし、新たに建物価額1,000万円以上の物件を買わなければ課税事業者の期間が延びることもありません。

購入した不動産を売却しようとする方は、その売却の結果どのような事態が生じ、その場合はどのように対処すべきかについて、事前に税理士など専門家に相談するのが確実です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード