トランプの関税引き上げが不況を招く? 資産防衛のために始める投資

トランプ大統領による関税の引き上げ政策が続くなか、海外諸国は対抗措置に乗り出し始めています。結果として輸出入のコストが高まるため、グローバルな景気悪化が懸念される状況に。株式市場は、当初想定されていたよりも大幅な値下がりを見せています。

ここ数年の間に証券投資を始めた方の中には、本格的な下落相場の到来に不安を感じている方も多いでしょう。こうした相場変動から資産を守るためには、資産を分散させることが鍵となります。今回は、足元の市場下落局面と今後のリスク、そして資産を守るうえでの不動産投資の有効性についてまとめました。

トランプ大統領の政策を発端とした株価の急落

前回筆者が記事を書いた時点(2025年3月下旬)では、株式市場は過去1年の高値から日本で15%、アメリカでも10%程度の下落にとどまっていました。

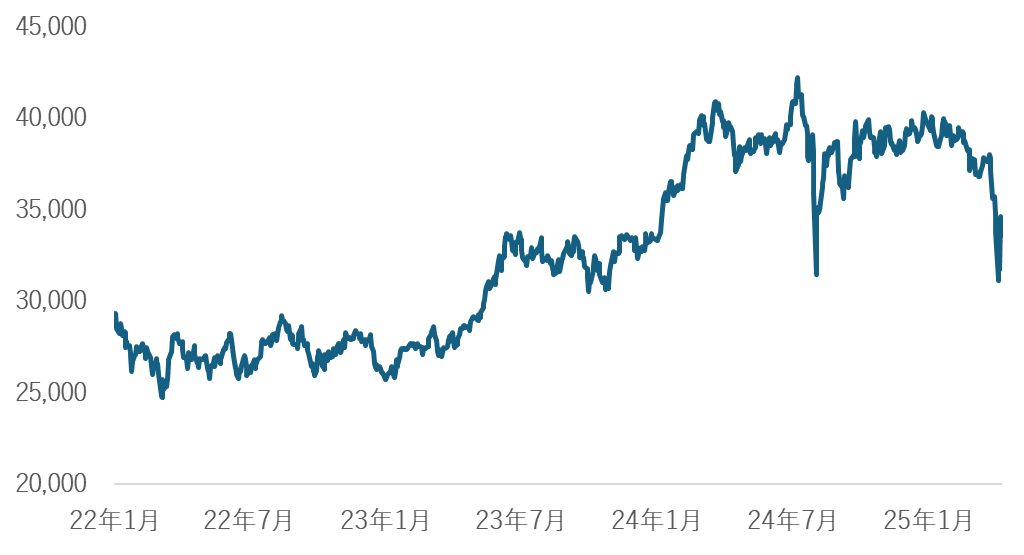

しかしその後も、トランプ大統領が強硬な政策を継続するなか、世界中の不安心理が高まっており、一時アメリカの株価指数であるS&P500は高値から-20%の下落率を記録しました。日経平均も、4月7日に一時30,792.74円(最高値から-23.6%)をつけるなど、同様に大幅な下落を示しています。

日経平均株価の推移

トランプ大統領が次々と関税を打ち出す中で、年初より株価は下落傾向でしたが、4月に入って相互関税を本格導入する動きをみせると、一段と下落圧力が加速しました。足元は一旦下落は収まっているものの、変動率が大きな局面が続いており、予断を許さない状況です。

関税引き上げに伴うリセッションリスク

トランプ大統領は、もとから自国の経済や産業を守る目的で、他国との関税引き上げを打ち出してきました。一方で、アメリカの株価の動きを見ながら実施し、株価が下落し始めたら、それをサポートする政策を打ち出すという期待感もありました。

株価の下落を見てトランプ氏が方針転換する政策決定に対して、俗に「トランプ・プット」という呼称もつけられていたほどです。しかしながら、4月2日に各国に適用予定の相互関税率を発表したことで、市場心理が一段と悪化して株価の急落が進みました。

アメリカのような大国が一気に関税を引き上げると、グローバルに取引コストが悪化します。貿易を行う企業は、関税負担を価格に転嫁することになるため、短期的にはインフレを誘発します。

当初公表されていた各国の関税引き上げ率

(その後一律10%とし、国別の関税引き上げは90日間延期)

| 日本 | 24% |

|---|---|

| 中国 | 145% (すでに実施済の+20%の関税引き上げ分を含む) |

| EU | 20% |

| カンボジア | 49% |

| ベトナム | 46% |

| ブラジル | 10% |

| オーストラリア | 10% |

相互関税率の公表後には、一部の先進国や中国で報復的に対米での関税を引き上げる動きが出始めています。関税の引き上げ競争が激化すれば、アメリカ国内外双方の国民の消費が減退するでしょう。

急落した株式市場を受けて、トランプ大統領は、国別に適用される部分の相互関税の90日間の延期を発表しました。これを「トランプ・プット」発動と報じる動きもあります。この結果、日米とも株価は下落幅を縮小したものの、なおも直近の高値から10%以上下落した水準で推移しています。

当面は関税を取り巻く政策の動向、そして関税の引き上げが経済に与える打撃といった点の不確実性が高く、不安定な市場動向が継続する可能性があります。政策・経済への不安心理により、金融市場も本格的な回復には至っていないものと考えられます。

トランプ大統領が意図的に景気悪化を誘発しているという観測記事も

関税を強硬に発動させようとする向きが強いことから「意図的に景気悪化を誘発している」というような観測記事も散見されています。

たとえば、ムーディーズ・アナリティクスのマーク・ザンディ氏は「まるで景気後退に押しやられている気分だ。これでは故意の景気後退だ」というような主旨の意見を述べています。また、米国野村証券のストラテジスト、チャーリー・マケリゴット氏は「意図的に景気後退を作りだしている(engineering a recession)」という説を提唱しました。

トランプ大統領や政府高官から、景気後退を受け入れるかのような発言が相次いでいることも、これらの観測の背景にあります。たとえばトランプ大統領は、3月にインタビューにて「大事を成すには移行期間が要る」と述べました。そのときには、ベッセント財務長官も「景気後退が起きない保証はない」「政府支出に依存した米経済は解毒期間が必要だ」との考え方を示しています。

景気悪化させてでも改革を進める意味

アメリカの現状を踏まえると、景気悪化を引き起こしてでも改革を進めることには、一定の合理性があります。その理由を(1)政府の財政改善 (2)インフレ率の引き下げと金融緩和 (3)減税と規制緩和による成長促進 の3点からまとめていきます。

1. 政府の財政改善

まず、アメリカでは慢性的な財政赤字が課題となっています。2024年度は1兆8,330億ドルの赤字となっていて、過去最大の規模です。また、金利上昇に伴い、利払い負担も増加していて、2024年度は初めて1兆ドルを超えました。

財政赤字の拡大に歯止めがかからなければ、政府債務も拡大していくこととなります。そうすれば、金利負担がさらに増えて、財政を圧迫するという悪循環に陥ります。現状のアメリカの債務拡大ペースは「持続不可能である」との意見もあるほどです。

こうした現状を変えるために、現政権では、公務員の削減などの積極的な歳出削減を進めています。一方で、関税の引き上げは政府の歳入増につながるため、財政の改善に効果があります。関税引き上げには、貿易赤字の解消だけでなく、財政改善策の一つという側面もあるのです。

2. インフレ率の引き下げと金融緩和

二つ目は、インフレ率の引き下げと金融緩和です。関税引き上げは短期的にはモノの価格を引き上げて、インフレに直結します。しかし、金融市場が悪化し、国民の多くが消費の抑制を進めれば、いずれは商品の需要が減退し、インフレ抑制につながるでしょう。

インフレが収まれば、今度は金融緩和を実行しやすくなります。アメリカでは、インフレリスクの高さなどを背景に利下げができない状況が続いており、直近は2会合政策金利の維持が続いています。

結果的には、景気悪化を経てインフレ低下と金融緩和(金利引き下げ)が実行可能となるわけです。その時には、政府の利払い負担が減少して、財政赤字の圧縮にも寄与します。

3. 減税と規制緩和による成長促進

緩和的な環境、インフレ率の低下が実現した後に、減税や規制緩和で企業成長を後押しすることで、アメリカの国内経済が持続的な成長を遂げるとの見方があります。同時に貿易赤字が改善していれば、輸出や内需の拡大を通じて、アメリカの産業がさらに力強く成長していくと期待されます。

トランプ大統領からは「意図的な景気後退」について明言されているわけではありませんが、財政赤字や貿易不均衡を解消するためには「景気後退も仕方がない」というスタンスがうかがえます。現在のアメリカにおいては、景気悪化を伴う変化が長期的な成長につながるとの考え方に、一定の合理性があるといえます。

景気後退が起きたときの株式市場への影響

アメリカ政府が、本当に「経済を悪化させてでも改革を断行する」覚悟の場合、足元の株価下落は短期的なものにとどまらない恐れがあります。参考までに、リーマンショック以降の主な下落局面と日経平均の下落率は次のとおりです。

日経平均の下落率

| イベント | 下落終了日 | 下落率 |

|---|---|---|

| リーマンショック | 2009年3月10日 | -51.3% |

| 欧州債務危機 | 2010年8月31日 | -22.2% |

| 東日本大震災 | 2011年3月15日 | -20.7% |

| 米国のテーパータントラム | 2013年6月13日 | -20.4% |

| チャイナ・ショック | 2016年2月12日 | -28.3% |

| 米中貿易摩擦 | 2018年12月25日 | -21.1% |

| 新型コロナ・ショック | 2020年3月19日 | -30.6% |

Bloombergデータをもとに筆者作成(配当除外)

現状、すでに高値から20%以上の下落をしていますが、もしアメリカ政府が関税引き上げの堅持、景気悪化の受け入れに本格的に舵を切れば、一段の下落が想定されます。

ただし、このとき起こる景気悪化は、未曽有の金融危機によって引き起こされたリーマンショックと比べて「予測可能な景気悪化」です。そのため、リーマンショックほどの下落幅には至らず、高値から30%~40%のところが一つの目安と考えられます。アメリカでインフレが収まって、FRBの利下げ観測が高まると、株価は底打ちするでしょう。

底打ちのタイミングについては現時点では不確実性が高いですが、相互関税の本格発動が7月始めであることを踏まえると、経済への影響が整理され始める2025年末ごろに金融政策の判断タイミングが訪れる可能性があります。短期的には、今回90日延期された相互関税の発動の有無に注目したいところです。

景気後退から資産を守る不動産投資

すでに日経平均は高値から20%以上下落していますが、トランプ大統領の動向次第ではまだ予断を許さない状況です。近年になって資産運用を始めた方の中には、すでに含み損が発生している方もいるでしょう。

今後、下落局面が訪れても、損失を抑えて厳しい局面に耐えるうえで、リスク分散の一つとして、不動産投資を取り入れるのは有効な対策となり得ます。特に、都心部の区分マンション投資は価格の安定性も期待でき、資産を守るための投資として有効と考えています。

価格が安定している首都圏の不動産

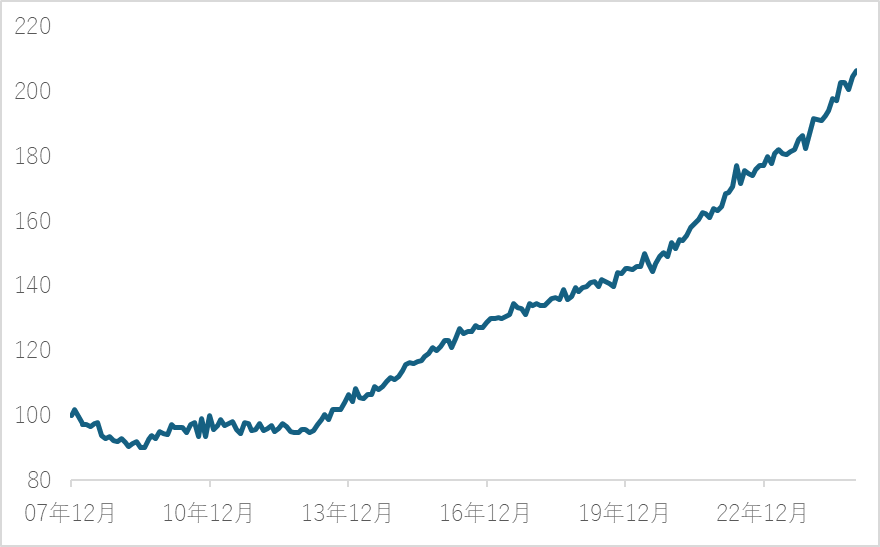

不動産も価格は変化しますが、株価と比べると価格は安定しています。こちらは指数化した東京都のマンションの不動産価格指数です。リーマンショック時でも最大で11%程度の下落にとどまっています。

不動産価格指数(東京都・マンション区分)の推移(2007年12月末=100として指数化)

都心のマンション価格は、必ずしも一時的な景気動向だけに左右されるわけではありません。他の地域からの流入などを通じて人口が順調に増えるエリアであれば、賃貸需要が安定していて、マンション価格も下支えされると期待されます。

資産の一部を都心部の区分マンションに移すことで、市場価格の下落から資産を守ることができるでしょう。

不動産投資は持ち続けると価格下落に強くなる投資

変動は緩やかとはいえ「不動産も価格下落する恐れがある」という点に不安を抱く方もいるでしょう。しかし、ローンを活用した不動産投資では、長期保有してローンを返済していくにつれ、価格下落に強くなっていきます。この仕組みについて、区分マンション投資を例にみていきましょう。

区分マンションへ投資する場合、ほとんどの方は、不動産投資ローンを活用して自己資金を抑えて投資をするでしょう。区分マンション投資の場合は、利回りが低く毎月のキャッシュフローがプラスになりにくいのが難点です。

しかし、資産を「守る」という観点からは、月々のキャッシュフローがなくとも、持ち続けていれば残債が減り、純資産(資産価値-負債)が増えることで、価格下落への耐久力が高まります。

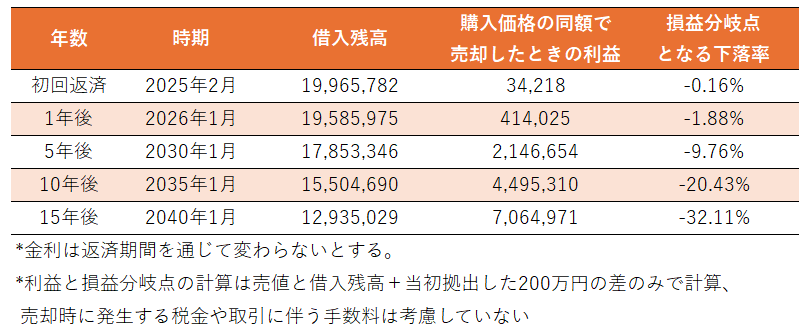

たとえば、2,200万円の区分マンションを自己資金200万円、35年ローン、金利1.8%で購入したとしましょう。借入開始日を2025年1月と仮定した場合、各時期の借入残高と損益分岐点は以下のとおりです。

もし、ローン返済が賃料収入から賄えている場合は、月々の支出なく残債が減っていくこととなります。次第に残債が小さくなるため、不動産価格が下落しても、利益を確保しやすくなるのです。

こちらのシミュレーションの場合、10年間持ち続ければ、およそ20%の下落まで耐えられるようになります。長く保有すれば、さらに大幅な下落に耐えられるようになるのです。

ローンを活用して自己資金を抑え、さらに賃料収入をローン返済に充てることで、このような構造が成り立ちます。長期を見据えて投資する意向のある方は、資産の一部を不動産に回し、損失が発生しにくい資産形成を進めるのも一つの考え方といえます。

変動金利なら景気後退が追い風になることも

変動金利のローンを借りて不動産投資を行う方にとっては、景気後退が追い風となる場合もあります。景気後退が進めば中央銀行が利下げを行うため、返済負担の軽減につながるからです。

2024年は、日本銀行が政策金利を断続的に引き上げ、マイナス金利とゼロ金利を解除しました。これに伴い、変動金利が適用されるローンでは、利率の引き上げが進められています。ローン金利の引き上げは返済負担の増大につながるため、投資家にとってはマイナス要因です。

もし今後景気後退が本格化すれば、今度は日米の中央銀行が共に利下げに動く可能性があります。日本では再びゼロ金利政策が実行されて、ローン金利が過去の水準に戻ることも可能性としては考えられるでしょう。

今後も当面不動産の所有を継続する予定の方にとっては、不動産価格の下落の影響より、ローン金利低下による追い風要因の方が大きい可能性もあります。不動産価格の下落は、売却しない限りは実害は発生しません。不動産の保有を継続して、ローン返済の進捗による残債の減少と価格の回復を待つことにより、下落の実害を回避できます。

本格的な下落リスクを回避するために

元々は、トランプ大統領が「市場の動きを重視するだろう」という漠然とした期待感が、市場の下落幅を抑える要因となっていました。3月後半から4月にかけては、株価がさえない中でも関税強化を優先するスタンスを示したことから、市場の不安心理が高まり、下落幅が拡大したという状況です。

4月9日の相互関税導入延期の発表が「トランプ・プットの発動」として市場に安心感をもたらしていますが、まだ予断を許さない状況です。財政改善や政府依存から脱却した経済発展を優先して、一時的な景気後退を受け入れながら政策を強行する可能性もあります。

景気後退が本格化すれば、株式市場はさらに下落する恐れがあります。NISAなどを通じて資産が有価証券投資に集中している方は、損失リスクへの警戒が必要です。

資産を大幅な損失から守るうえでは、都心のように価格安定性の高い地域での不動産投資が一つの有効な選択肢となります。ローンを活用して長期運用すれば、次第に損失リスクに強い資産が形成されていきます。不確実性が高まるなか、含み損の拡大に不安を感じている方は、ぜひ資産を守るための不動産投資を検討してみましょう。

参考サイト:

・米政府債務は持続不可能-100万通りのシミュレーションで結論は一つ - Bloomberg

・Is the White House trying to engineer a recession? This Wall Street pro explains the vision.

・Moody's Talks - Inside Economics Episode 210/April 4, 2025 Moody's

Mark Zandi

・Mark Zandi

・President Trump Delivers Remarks on Auto Tariffs

・Scott Bessent: ‘I can’t guarantee’ America will avoid a recession|CNN

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード