103万円の壁だけじゃない。もっと働きたくても働けない“社会保険料130万円の壁”

配偶者控除が減少し始める「103万円の壁」引き上げが話題ですが、103万円が引き上げられたあとも、事態は変わらない家庭もあるのではないでしょうか。収入アップを目指したつもりが、逆に手取りが減ってしまうこともあります。なぜなら年収の壁は、103万円以外にも複数あるからです。

この記事では、社会保険料の支払いが発生し、結果的に手取りが減る「130万円の壁」についてお伝えします。

インフレが起きて日々の生活費が以前より増す状況で、働くことでより家計の負担が大きくなると、働き方を変えたくても結局変えられません。どうしたらいいでしょうか。

社会保険料の支払いが発生する130万円の壁とは?

会社員の配偶者で一定の収入がない人は、被扶養者(国民年金の第3号被保険者)として、社会保険料(健康保険、厚生年金保険)を負担していません。

しかし年収が100万円を超えてくると住民税、103万円を超えると所得税を納めることになります。さらに年収が上がると社会保険への加入、つまり社会保険料の支払い(納付)が始まります。これが社会保険の壁で、106万円と130万円、2つの壁があります。

106万円の壁

家族の扶養に入っている主にパート・アルバイトの人(国民年金の第3号被保険者)が、社会保険上の扶養から外れる最初の壁は106万円です。

扶養から外れると、その人自身が国民年金と健康保険・厚生年金保険に加入しなければならなくなります。つまり社会保険料の支払い(納付)が始まります。

従業員数が51人以上の企業*に勤務かつ次の4つに当てはまると、法律上、社会保険加入の対象者となります(2024年12月時点)。

- 週の勤務が20時間以上(残業時間は含まず)

- 賃金(基本給と手当の合計)が月額88,000円以上(残業代、賞与、通勤手当、臨時手当は含まず)

- 2カ月を超えて働く予定がある

- 学生ではない(休学中、定時制・通信制の場合は加入対象)

参照:社会保険適用拡大 特設サイト|厚生労働省

*従業員と企業等が合意すれば50人以下の企業でも51人以上の企業と同じ加入要件となる

130万円の壁

106万円の要件に当てはまらなくても、残業代、賞与、通勤手当、臨時手当などすべて含む年収が130万円を超えると、扶養から外れ、その人自身が健康保険・厚生年金保険に加入しなければならなくなります。

130万円の計算には、106万円の壁の計算では除外していた残業代なども含まれるので抜け漏れがないか注意が必要です。

ちなみに保険料は、会社と従業員が50%ずつ負担する決まりとなっています。加入対象者となると、会社がまとめて保険料を納めます。

従業員からみると、会社の給料から社会保険料が天引きされます。

いくら負担が増える?

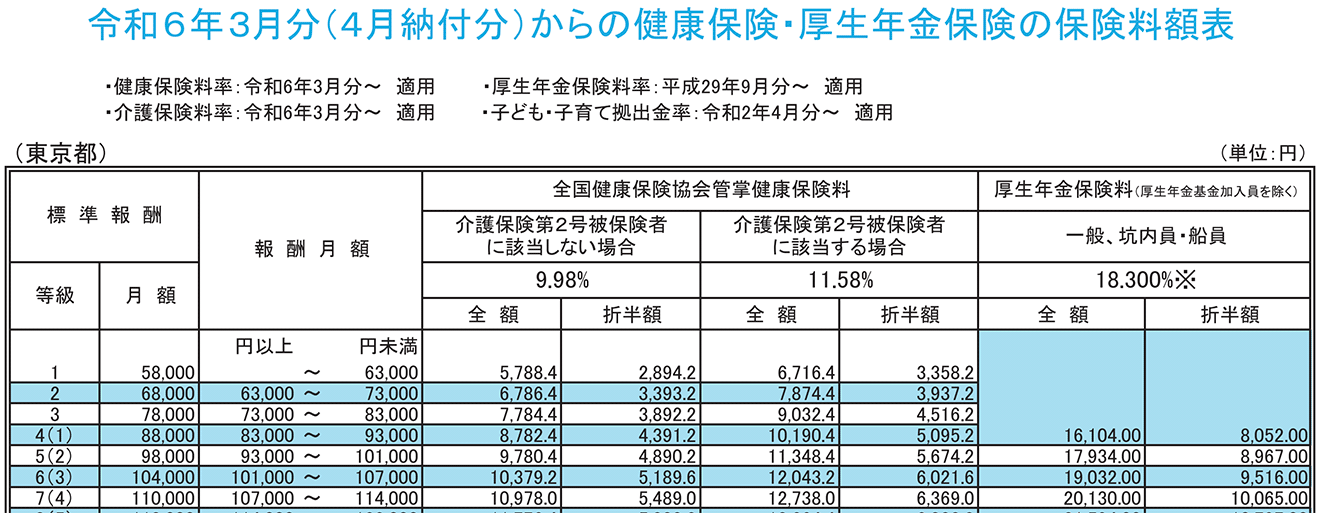

健康保険料と厚生年金保険料は会社と折半です。雇用する会社も納付分の負担が増えることになります。

従業員の給料から毎月いくらくらい天引きされるかというと、一例ですが、15,500円ほど、年間約19万円です。

年収130万円の場合(令和6年、東京都、標準報酬月額110,000円)

年収が増えても手取りは減る

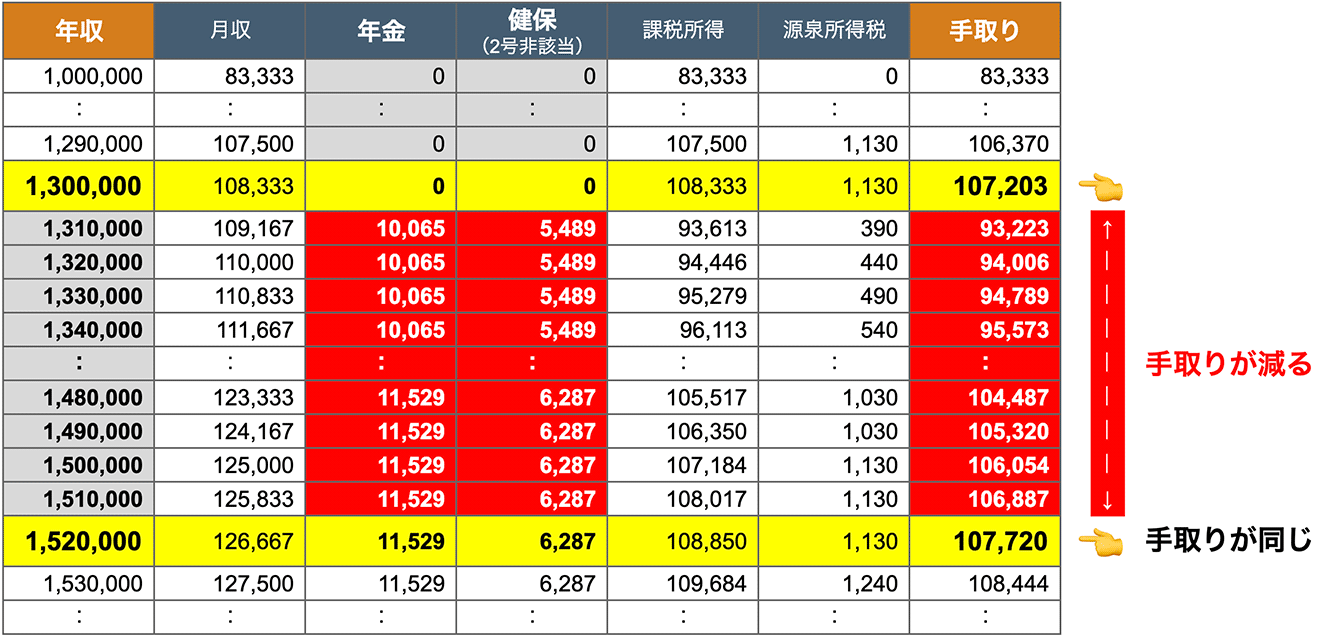

つまり、年収が上がったとしても、納める社会保険料が発生することで、実質使えるお金が減ります。

- 年収129万円での手取り:107,500円/月

- 年収131万円での手取り: 93,000円/月

→年収が上がっても、手取りは14,500円/月 減少

将来を見据えたいが、目先の生活のためやむを得ず

もちろん、健康保険と厚生年金に加入したら、国民年金よりも傷病時などの保障内容が手厚くなり、将来受け取れる年金が増えます。老後のことを考えれば、厚生年金に加入できることは喜ばしいことです。

ただ、目先の生活をギリギリのところでやりくりしている場合、手取りの減少を受け入れられるでしょうか。例えば、家庭の事情などで長時間働く時間を割けないなどの理由で働いている人にとっては、今以上の時間を労働に費やせず、「単に手取りが減ってしまう状況」となってしまうと、なかなか年収を上げる方向には進まないというケースもあるでしょう。

年々減少はしていますが、家族の扶養に入っている主にパート・アルバイトの人(国民年金の第3号被保険者)は、2023年3月末時点で721万人います。

厚生年金に入っても手取りが減らない年収は?

では、生活リズムを変えられるとして、130万円を超えて、手取りが減らない年収はいくらでしょうか。いくらまで年収をあげれば、現在と同じ生活が維持できるでしょうか?

年収を1万円ずつアップする想定で計算したのが下記です。

社会保険料を払って現状を維持するとなると、年収を152万円まで引き上げる必要があります。

これは、週に4時間、月に15時間労働時間を増やす計算になります(東京都の最低賃金1,163円で計算、2024年12月時点)。

つまり目先の生活を見た場合、22万円分までは「ただ働き」の状況になってしまいます。

思い切って年収を上げにいけるのか

配偶者控除から外れないよう、年収130万円以内でやりくりしている人は、思い切って152万円以上稼ぐかどうかを家族や職場、関係者と話し合う必要があります。

もともと所得が1,000万円を超えると配偶者控除はなく、上記の話は関係ないと思われるかもしれません。しかし制度は、自分たちの生活に跳ね返ってきます。さまざまな制度があることをを知っておくことは、大切です。

2024年12月10日に開催された厚生労働省の社会保障審議会年金部会では、「106万円の壁」において賃金の要件が外れることも検討されています。今後の制度変更にも注目です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード

年収130万円の場合(令和6年、東京都、標準報酬月額110,000円)

年収130万円の場合(令和6年、東京都、標準報酬月額110,000円)