円高と株安が同時に進む理由とは? 金利上昇時の住宅ローンの対応方法も

7月に入ってから、これまでのトレンドがやや変化して、8月5日の執筆時点で急速な円高と株安が進行しています。今回の記事では、円高・株安の背景や、金利上昇の対応ポイントについて解説します。また、円高の背景の一つである日本の金利上昇リスクについて、住宅購入や不動産投資でローンを活用している方が留意すべき点についても説明しています。

7月から円高と株安が同時に進行

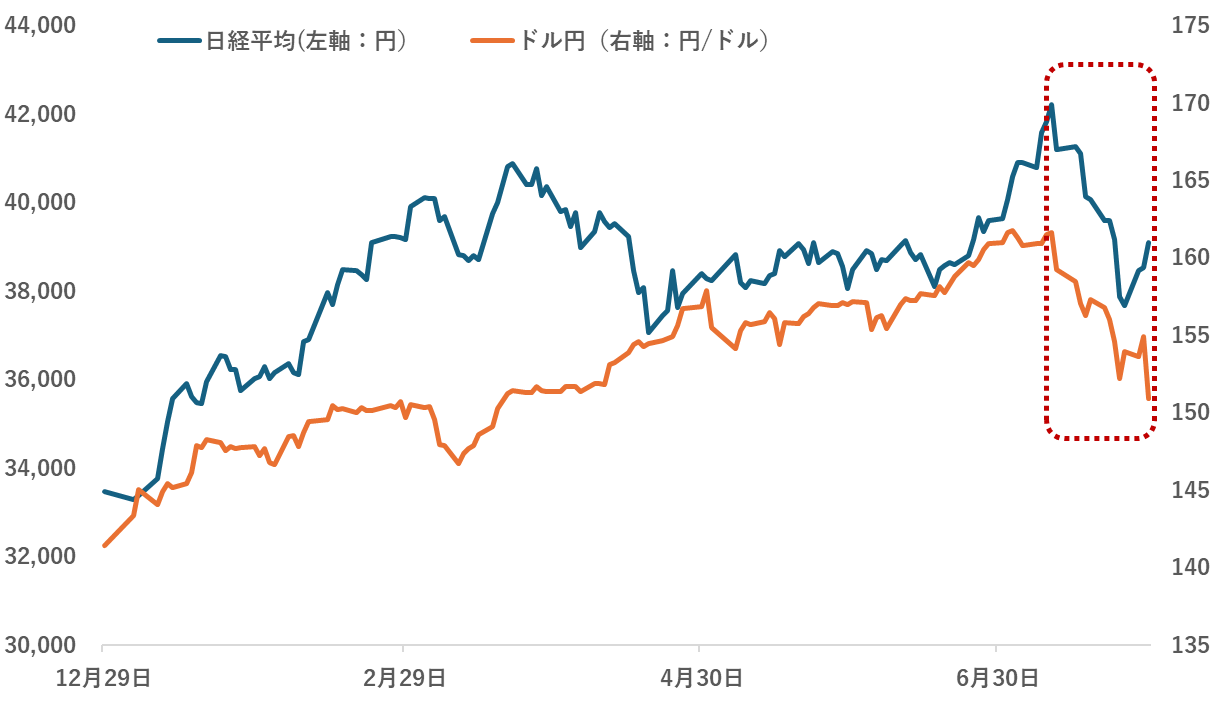

2024年初来の日経平均株価とドル円為替レートの動きを見てみると、7月から株価は急落、為替は円高に進んでいるのがわかります。

日経平均株価とドル円為替の動き

7月の月中の動きだけで見ると、株の最大下落率は7月11日~7月26日の間のおよそ10.8%です。為替については7月1日~7月31日でおよそ10円、円高になりました。2024年は年初からおおむね円安・株高のトレンドが続いていたため、急な方向転換が発生した印象があります。

今回の株と為替の値動きは、アメリカの大統領選挙、アメリカ中央銀行(FRB)の動向、アメリカ経済の減速懸念、日銀の動向といった要因が絡み合って生じています。今回の値動きのポイントについて順番に見ていきましょう。

7月の円高・株安にある4つの背景

今回の円高・株安において、大きく分けて4つの背景があると考えられます。

- アメリカの大統領選挙

- アメリカ中央銀行の動向

- アメリカ経済の減速懸念

- 日銀の動向

それぞれのポイントについて、詳しく見ていきましょう。

アメリカの大統領選挙

アメリカの選挙に向けた見通し、特に共和党トランプ氏の政策は、円高要因の一つとなっていると考えられます。

アメリカの大統領選挙は、2024年11月5日に実施される予定です。4年に一度共和党と民主党の候補者が対決して大統領を選ぶこの選挙は、アメリカの経済政策、金融政策に大きな影響を与えうるため、注目度がとりわけ高いイベントの一つです。

6月末の大統領候補者同士の討論会に加え、7月に発生した前大統領トランプ氏演説中の銃撃事件における行動が支持を集めるなどして、7月は共和党優位の状況が続いていました。しかしその後バイデン大統領の次期選挙撤退、現副大統領ハリス氏が候補者となると、やや支持率を持ち直し、8月初時点では両党とも拮抗している状況です。

さて、両党のうち共和党候補者のトランプ氏は、前大統領に就いていたときに「アメリカ第一の保護主義」を掲げて強力に政策を進めていました。アメリカ国内の産業の保護や発展の推進、積極的な公共事業による経済の活性化などが実施もしくは計画されていたのです。

そのなかで「円安」は彼にとってしばしば懸念材料としてあげられてきました。円安が進むとアメリカの輸出産業には逆風となるため、保護主義の観点からは望ましくないためです。

足元は、トランプ氏が大統領だった当時と比べても大幅に円安です。そのため、トランプ氏が次の大統領になった場合には、円高へ誘導するような発言・政策推進が増える可能性があるのです。

上記の通り戦局はまだ不透明ですが、民主党やハリス氏も円安を推進するわけではないため、トランプ氏の再選可能性が意識されるうちは、円高に振れやすいと考えられます。

アメリカ中央銀行の動向

アメリカの中央銀行「FRB」の金融政策の動向も、円高を引き起こす要因の一つになっています。2024年現在、日米の金融政策の方向性は逆を向いているのが特徴です。

アメリカにおいては、既に十分に高い政策金利をどのタイミングで引き下げるのかが焦点となっています。日本では、利上げや金融緩和の縮小をうかがっている状況です。日本については次章の見出しで詳しく紹介します。

さて、市場関係者や投資家は、FRBの利下げタイミングやペース、そしてアメリカの経済減速に対する見通しなどに着目しています。7月31日に実施されたFOMCでは、次回9月のFOMCでの利下げの可能性や、労働市場の沈静化に伴う景気減速などに触れられました。

為替の値動きはさまざまな要因でおこりますが、そのなかの重要な要因の一つが両国の金利差です。基本的に高い金利の通貨の需要が高まり、安い金利は下がります。これまでは、アメリカ側の金利が高い状態で日米金利差が生じていたため、円安が進みやすい状況だったのです。

さらに、労働市場の沈静化は景気減速をもたらします。本来景気は減速と拡大を繰り返しながら進むものです。足元のアメリカの景気減速はある程度想定されていたもの、かつ緩やかな減速となる見込みなため、FRBでも過度な懸念は示されていません。

ただし、株価においては減速=株安要因となるため、7月以降はアメリカ株も下落が続いています。円高とアメリカの株安が同時に作用する形で、日本株に対しても逆風要因となっているのです。

アメリカ経済の減速懸念

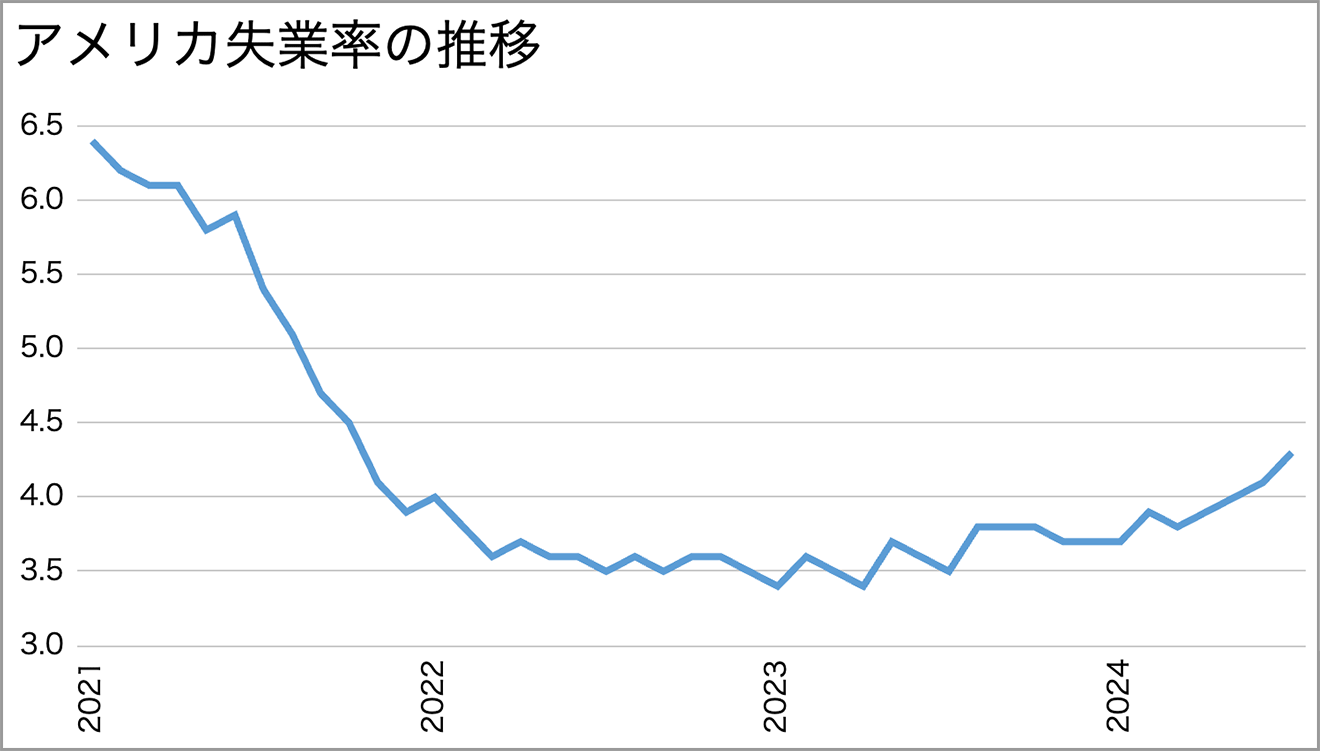

FRBも言及しているアメリカの経済減速懸念は、ここまで日米で進んだ株高トレンドを変化させる要因の一つとなっています。アメリカ経済の減速懸念は、ここ数か月高まりつつあります。たとえば、労働市場に目を向けると、雇用統計における失業率の上昇が見られます。

また、失業率に並んで重要な指標とされる「非農業部門の就業者」の増加人数も縮小傾向です。8月2日に発表された7月雇用統計における同数値は11.4万人増と、市場予想の17万~19万人増を大きく下回りました。

2024年8月初時点では、今回のアメリカの経済減速は緩やかなもので、過去でいうところのリーマンショックのような深刻なショックを引き起こすリスクは小さいとみられています。しかしながら、新型コロナによる影響が一巡した2022年末ごろから大幅な株高が続いていたこともあり、株価調整が進む一因となりうるでしょう。

日銀の動向

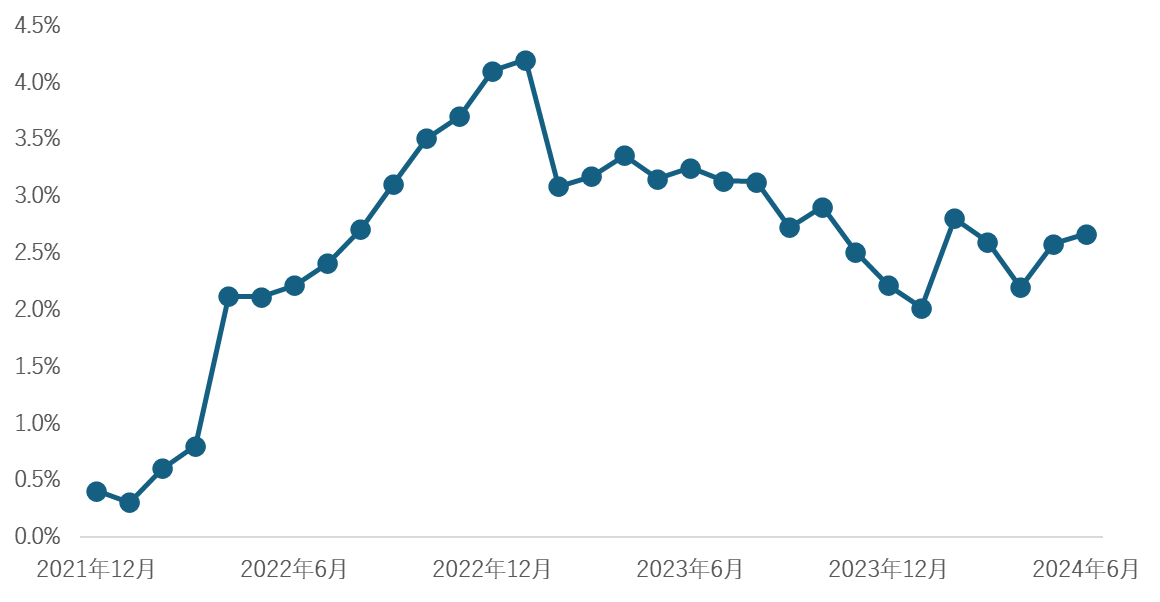

日銀の金融政策の変更が、為替と株価双方に作用する要因となります。日本は近年インフレが進行し、日銀がターゲットとするインフレ年率+2%が安定的に達成されつつあります。

日本のインフレ率(消費者物価指数・生鮮食品を除く総合の前年比)

こうした状況を踏まえて、日銀は2024年3月にマイナス金利を解除して、さらに2024年7月には0.25%まで引き上げ、ゼロ金利も解除されました。

日本の金利が0%を明らかに上回る(政策金利0%~0.1%の時期を「ゼロ金利」として加味する)のは、リーマンショック直後以来、15年7カ月ぶりです。物価上昇に明らかな減速感が出て、インフレ率が再び恒常的に2%を下回る状態とならない限り、まだ利上げが進む可能性があります。

利上げはまず、為替においては日米の金利差が縮小する要因となるため、円高を進行させる一因となります。さらに、金利が上昇すれば企業や投資家の資金調達のコストが上昇するでしょう。

たとえば、銀行から融資を受けるときの金利条件が悪くなるなどの影響が想定されます。こうしたコスト増は企業業績にとって逆風要因となるため、利上げや金融緩和の縮小は、株価を抑える要因でもあるのです。

以上のように、日銀の金融政策にともなう市場金利の上昇は、円高・株安双方を引き起こす一因となります。

ローン保有者・不動産投資家が金利上昇局面で取るべき行動とは?

住宅ローン保有者、不動産投資家にとっては、円高・株安と共に進む金利上昇リスクにも目を向ける必要があります。日銀は、先ほど紹介の通り、政策金利の引き上げを徐々に進める見通しです。また、国債など資産買い入れの縮小も、同時に金利の上昇要因となります。

日本が継続的なインフレを達成しつつあると判断される中で、金利上昇が進みやすい環境となります。変動金利でローンを借りている住宅所有者、不動産の投資家は、金利上昇を踏まえた対策を検討するのも一案です。ここからは、金利上昇局面で取るべき行動について紹介します。

対策その1. 繰上返済

資金的な余裕があるなら、繰上返済を進めるのが有効な対策の一つとなります。金利は端的に言うと残債に対して生じるため、繰上返済で残債を減らせば、その分ローン完済までの金利負担の総額は減少します。

変動金利の指標の一つである短期プライムレートは、2024年8月初時点ではまだ上昇していません。ただし、政策金利の引き上げが進めば、徐々に上昇圧力がかかる可能性があります。また、今回の利上げサイクルが一巡しない限りは、再び反落するのは期待しづらいでしょう。

金融政策の影響が本格的に出始める前に、余裕資金を繰上返済に充てるのは、有効な手段の一つです。

対策その2. インフレや金利上昇と相性のよい投資を増やす

インフレや金利上昇と相性のよい投資を検討するのも一案ですが、現在の環境では自分のスタンスとも向き合いながら投資先を慎重に検討する必要があります。足元はインフレ・金利上昇が進む一方で、株安・円高リスクが高まっているからです。

金利上昇やインフレがダイレクトにプラスの効果をもたらすのは、日本のインフレ連動債です。インフレ連動債は、インフレ率が高まれば価格が上昇する債券です。個人が実際にインフレ連動債を購入するのは容易ではありませんが、証券会社によってはインフレ連動債の投資信託を取り扱っています。

株式投資を増やすなら、銀行セクターの株は一つの選択肢となります。ここまで紹介した通り株式市場全体はパフォーマンスが低下するリスクが高まっています。銀行セクターは金利が上がると収益を獲得しやすくなるため、パフォーマンス向上が期待できるでしょう。ただし、足元は株価の下落が大きい状況が続いているため、株価の落ち着きを待ったほうがよさそうです。

不動産もインフレ対策という面では有効ですが、現物投資の場合は金利上昇や金融緩和の縮小にともなう銀行の融資姿勢の変化に留意が必要です。ローンの条件が厳しくなって、意図した投資が実現しない恐れもあります。

現物投資にこだわるなら、自己資金を多めに用意するのがよいでしょう。また、少額から投資できる不動産投資クラウドファンディングなどの小口化商品を検討するのも一案です。

対策その3. 固定金利への借り換えは慎重に

金利上昇局面の対策としては、しばしば固定金利への借り換えが選択肢としてあがりますが、将来の金利動向の見通しなども踏まえて慎重な判断が必要です。具体的な条件は金融機関によりますが、2024年現在は変動金利より固定金利が高いケースが多いため、借り換えによりさらに金利負担は増大します。

仮に近い将来、現在の固定金利の水準より変動金利が上昇するとの見通しを持っているなら、固定金利への借り換えが合理的であるといえます。

将来どの程度まで金利上昇するかを個人が予測するのは難しいですが、一部では政策金利の目処は0.75%~1%程度との見方もあります。そもそもローン金利の水準は金融機関に裁量がある点に留意が必要ですが、仮に今から1%程度の上昇に収まるのであれば、固定金利に借り換えることによるコストが高く付く可能性が相応にあります。

金利が上昇したとき、住宅ローン利用者が取るべき行動とは?

金融政策や経済動向の変化と市場への影響を押さえておこう

日本では、為替と株価が一定の連動性を持つ局面がしばしばあります。足元では、日米の金融政策の動向や経済原則の懸念が、株安と円高双方の原因となっています。アメリカの利下げおよび経済減速、そして日本の金融緩和の縮小は、当面続く可能性があるでしょう。

日本の金融政策の変化は、金利上昇をもたらすリスクがある点にも注意が必要です。住宅所有者や不動産投資家は、金利動向との関連性にも目を向けましょう。借りているローンの金利負担の増大への対策を検討するのも一案です。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード