あと1か月で新NISAスタート! 事前にやっておいたほうがいいこと・しないほうがいいこと

2023年も足早に過ぎ、あと1か月で2024年がやってきます。2024年は、いよいよ新NISAがスタートします。「でも、何もしていない」という方のために、今回は新NISAの仕組みをおさらいし、事前にやっておいたほうがいいこと・しないほうがいいことを紹介します。

CONTENTS目次

新NISAってどんな制度?

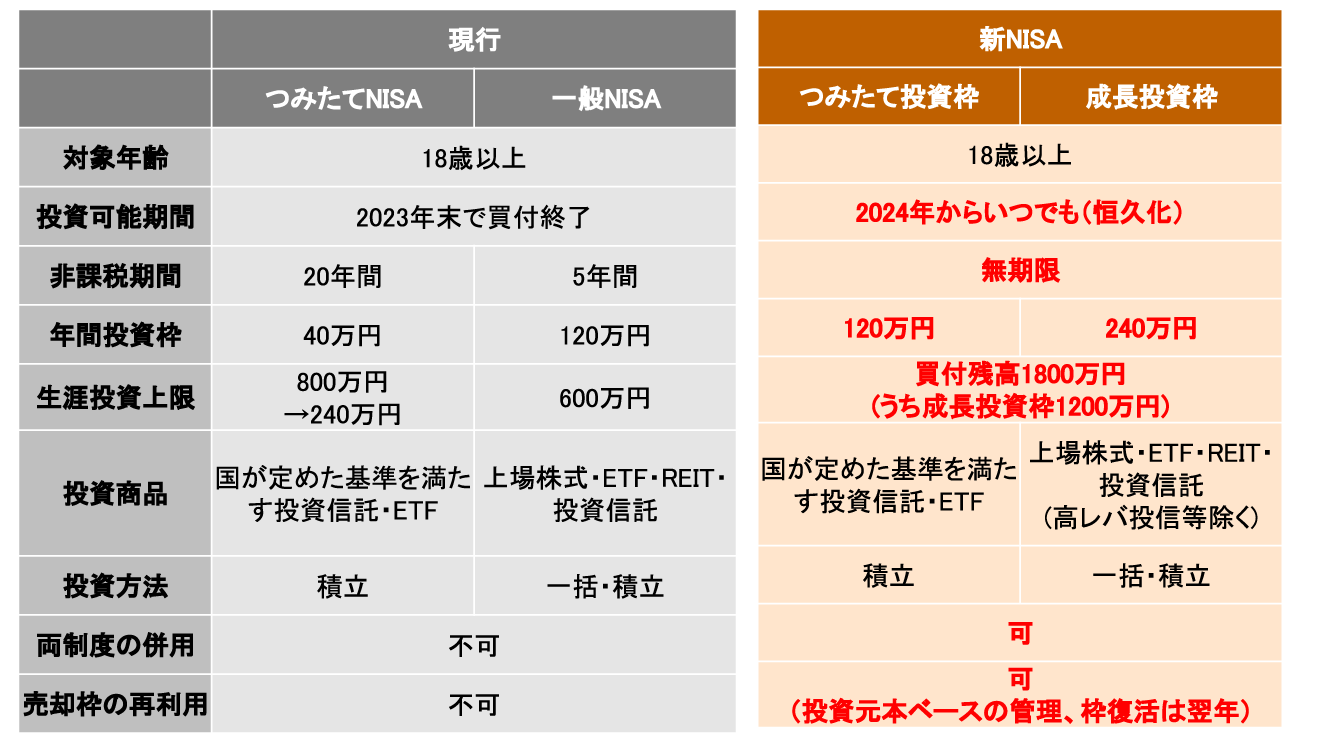

NISA(ニーサ・少額投資非課税制度)は、投資で得られた利益にかかる20.315%の税金をゼロにできる制度です。2023年までのNISA(現行NISA)の制度には、一般NISA・つみたてNISA・ジュニアNISAの3つがありました。しかし、2023年をもって現行NISAでの新規の投資は終了。2024年からは、新NISAでの投資ができるようになります。

新NISAは、現行の一般NISAとつみたてNISAを合わせたような制度です。

新NISAの主な変更点

現行NISAと新NISAの主な変更点は、次の5つです。

-

無期限で非課税の投資ができる

→2024年以降いつでも始められ、生涯にわたって運用益を非課税にできる - 1年間に投資できる金額が増える

→つみたて投資枠では年120万円、成長投資枠では年240万円まで投資できる - つみたて投資枠と成長投資枠を併用できる

→現行NISAよりもできる投資の幅が広がる - 新たに「生涯投資枠」ができる

→買付残高1,800万円まで(うち成長投資枠は1,200万円まで)投資ができる - 商品を売却しても翌年に非課税投資枠が復活する

→翌年以降、再び新NISAを使った非課税の投資ができるようになる

現行NISAから新NISAに、制度が全体的に拡充され、使いやすくなっていることがわかるでしょう。NISAは、国が個人の資産形成を後押しするために用意した制度ですから、最大限活用して、資産形成を進めていきたいところです。

新NISA・事前にやっておいたほうがいいこと

新NISAの利用には準備が必要です。ここでは、事前にやっておいたほうがいいことを紹介します。

これからNISAをスタートする人向け

口座開設と積立の設定

NISAを始めるには、金融機関への口座開設が必要です。今はほとんどの金融機関がウェブでの口座開設に対応しています。ウェブサイトにアクセスし、手続きをしましょう。

金融機関を決めるにあたっては、取扱商品の多さ、クレカ積立(後述)で貯まるポイントの種類・ポイントの還元率、サイトの使いやすさなどをチェック。これらは、金融機関によって異なります。また、NISAの成長投資枠で株式投資をしたいのであれば証券会社一択。銀行では株は買えません。おすすめは多くの商品を扱っていて手数料の安いネット証券です。

口座開設ができたら、積立投資の設定をしましょう。どの商品をいくら買うか設定しておけば、あとはその設定どおりに投資が進むので手間がかかりません。すでにネット証券の楽天証券では2023年11月13日、SBI証券では2023年11月19日から新NISAの積立投資の設定ができるようになっています。いずれも丁寧な案内があるので、設定自体は難しくありません。

ただ、積立投資の投資金額の引落方法によっては、早めに設定しないと2024年1月からの積立投資開始に間に合いません。たとえば、楽天証券で1月から投資をスタートさせるには、以下の締め切りまでに設定を完了させる必要があります。

- 楽天キャッシュ、楽天カードの場合:2023年12月12日まで

- その他金融機関(積立日を7日に指定した場合):2023年12月12日まで

- その他金融機関(積立日を24日に指定した場合):2023年12月25日まで

また、SBI証券でのクレカ積立の設定も、2023年12月10日までに設定しないと2024年1月からの積立投資開始に間に合いません。もちろん、1月に間に合わなくても2月から始めることもできますが、投資は長く続けるほどリスクを抑えられますし、長く続けるには早く始めることが必要です。ずるずるとスタートを遅らせてしまう原因にもなりますので、なるべく早く始めましょう。

クレカ積立を使おう

クレカ積立は、投資信託の積立投資の代金をクレジットカードで支払うことができるサービスです。クレカ積立の最大のメリットは、ポイント還元を受けられることです。

利用できるクレジットカードの種類や還元率は、金融機関によって異なります。たとえば、楽天証券なら楽天カードで0.5%〜1%の楽天ポイントが貯められます。またSBI証券なら三井住友カードで、0.5%〜5%のVポイントが貯められます(ポイント還元率は、使用するクレジットカードのグレードにより異なります)。

クレカ積立のポイントは、現金で投資していてはもらえないポイントですから、クレジットカードを作成してクレカ積立をしたほうがよいでしょう。クレカ積立ができる金融機関に変更する、対象のクレジットカードを申し込むなど、準備をしておきましょう。

すでにNISAを利用している人向け

投資先や金額の確認

すでにNISAを利用している場合、2024年になるとNISAを利用している金融機関に新NISA口座が自動で開設されます。つみたてNISAや一般NISAでの新規の投資は、2024年以降できなくなりますが、2024年からは新NISAでの投資ができます。

このとき、つみたてNISAや一般NISAでしていた積立投資の設定も、新NISAに引き継がれます。新NISAでも同じ投資を続けるのであれば特に手続きは不要です。しかし、中には新NISAがスタートするにあたって投資額を増減させたり投資先を変えたりしたい人もいるでしょう。その場合は、積立投資の設定を変更しましょう。

金融機関の変更

「新NISAでは他の金融機関を使いたい」という場合は、金融機関を変更することができます。NISA口座を持っている金融機関に変更する旨を伝えて手続きすると「勘定廃止通知書」または「非課税口座廃止通知書」が届きます。そして、届いた書類と「非課税口座開設通知書」「本人確認書類」を変更先の金融機関に提出すれば、金融機関を変更できます。

2024年からのNISA金融機関変更の手続きは、2024年9月30日まで可能です。ただし、2024年に入ってから一度でもNISA口座で取引をしてしまうと、2024年中の金融機関の変更はできなくなるので注意しましょう。

また、NISA口座の変更手続きをしないで他の金融機関にNISA口座を開設するのもNG。2つめのNISA口座は開設できないばかりか、開設予定のNISA口座で行った取引は後からすべて「一般口座」での取引に訂正されます。一般口座で生じた利益には税金がかかりますし、自分で取引報告書の作成・確定申告を行う手間が生じます。これはかなり面倒ですので、先にNISA口座の変更手続きを行いましょう。

現行NISA口座・課税口座の資産を移すか検討

すでに現行NISA口座・課税口座にある資産を、新NISA口座に移す制度(ロールオーバー)はありません。したがって、資産を移すとなれば、NISA口座・課税口座の資産を売って新NISAで買い直す、という流れになります。

現行NISA口座の資産はどうする?

現行のつみたてNISAや一般NISAで投資してきた資産は、新NISAとは別枠で、現行の非課税期間で保有できます。ですから、現行NISAの資産を残しつつ新NISAでの投資をすれば、非課税で投資できる金額は多くなります。

しかし、中には生涯投資枠1,800万円をすぐには使い切れない人もいるでしょう。毎月3万円ずつ投資したとして、1,800万円を使い切るには50年もかかります。新NISAの生涯投資枠を使い切るのに時間がかかる積立金額であれば、非課税期間5年の一般NISAや、非課税期間20年のつみたてNISAの資産を非課税期間終了まで保有するメリットは少ないです。

新NISAの積立金額が3万円以下であれば、現行NISAの資産は売却しても良いかもしれません。新NISAの資金に回したほうが非課税期間終了後のことを考える必要がなく、無期限で非課税運用ができます。

反対に、月10万円、20万円…とたくさん投資できるのであれば、現行NISAは非課税期間終了まで運用を続けたほうが良いでしょう。現行NISAの非課税期間が終了するタイミングで売却するか、あるいは課税口座に移して保有を続けましょう。なお、現行NISAの非課税期間が終わり、資産が課税口座に移っても、非課税期間中の利益には税金がかかりません(課税口座に移った後の利益には税金がかかります)。

課税口座の資産はどうする?

課税口座(特定口座または一般口座)で得られた利益には、20.315%の税金がかかります。ですから、「利益が出ている」「プラスマイナスゼロ」「少し損を抱えている」といった資産であれば、売却して新NISAで買い直すのもよいでしょう。以後の利益を非課税にできます。

ただし、株主優待目的で保有している株がある場合には注意しましょう。株主優待の銘柄のなかには、長期保有することによって株主優待の特典が増えたり、よりグレードの高いものがもらえるようになったりする銘柄もあります。こうした銘柄を先に売却してから新NISAで買い直すと、長期保有の記録がリセットされ、株主優待の上乗せがなくなるからです。

こうした銘柄を買い直すときには、「先に新NISA口座で同銘柄を購入してから、課税口座の銘柄を売却」すればOK。同一住所・同一氏名の株主に対して一つの株主番号が割り当てられるルールなので、その株の保有が途切れなければ、同一の株主番号が継続します。

大損している資産はどうする?

大損している資産はなかなか売るのに踏ん切りがつかないかもしれません。回復の見込みがあるならば、回復を待ってから売ることで損失を減らせます。しかし、回復の見込みがない資産は、持っていても仕方ありません。この機会に損切りして、資金を他の有望な投資先に回したほうがお金を増やせる可能性があるでしょう。

新NISAでしないほうがいいこと

新NISAはお得で使いやすい制度ではありますが、なかにはしないほうがいいこともあります。

無理に投資額を増やす

いくらお得な新NISAといえど、元本保証のない投資であることに変わりはありません。特に、非課税投資枠が増えたからといって、生活費まで投資に回してしまったら、大きく値下がりしたときに生活が立ちいかなくなってしまいます。まず6か月の生活費を確保してから、投資に臨むようにしましょう。

もっとも、ゼロから6か月分の生活費を貯めるのはなかなか大変ですし、貯まるまで待っていては、なかなか投資が始められません。そこで、生活費が3か月分貯まったら、月数千円程度の少額で投資を始めてみるのがおすすめ。投資でお金が増える感覚がわかるはずです。6か月分の生活費が貯まったら、本格的に投資をスタートします。

商品選びを適当にしない

新NISAのつみたて投資枠では、金融庁の基準を満たす商品が購入できます。また、成長投資枠ではつみたて投資枠では購入できない投資信託や株式にも投資ができます。いくらお金を増やしたいからといって、リスクの高い商品ばかり購入していたら、もしもの値下がりの時に大きく損をしてしまいます。自分のリスク許容度(どの程度の損失まで受け入れられるのかの度合い)を踏まえて、無理のない投資をしましょう。

短期間で売却しない

市場はときに暴落します。リーマンショック、コロナショックなど、名前のつくような暴落もあります。こんなとき、一時的に損を抱えることもあるかもしれません。しかし、暴落があっても、市場がなくなるということはなく、数か月から数年後には元に戻り、以後は暴落前の水準を乗り越えてきました。もちろん、投資に絶対はありませんが、暴落を恐れて売却してしまうと、大きく損をしてしまいます。幸い、新NISAは無期限で非課税になるのですから、短期間で売却せず、じっくりと回復を待つのがよいでしょう。

新NISAの仕組みと、事前にやっておいたほうがいいこと・しないほうががいいことを紹介してきました。新NISAは、これからお金を増やしたいならばまず利用すべき制度。ぜひ活用して、資産形成に役立てていきましょう。

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード