子どもの教育費は驚くほど高額?! 親が知っておきたい費用の内訳

子どもを持つ親ならば誰でも気になるのが教育費のことでしょう。子どもがどんな進路に進むかによって金額が違うことはわかっていても、具体的にいくらかかるのか、どう用意すればいいのかまでイメージできている人は少数派ではないでしょうか。

そこで今回は、子どもの教育費がいくらかかるのか、解説します。

教育費の総額は進学プランによって大きく変わる

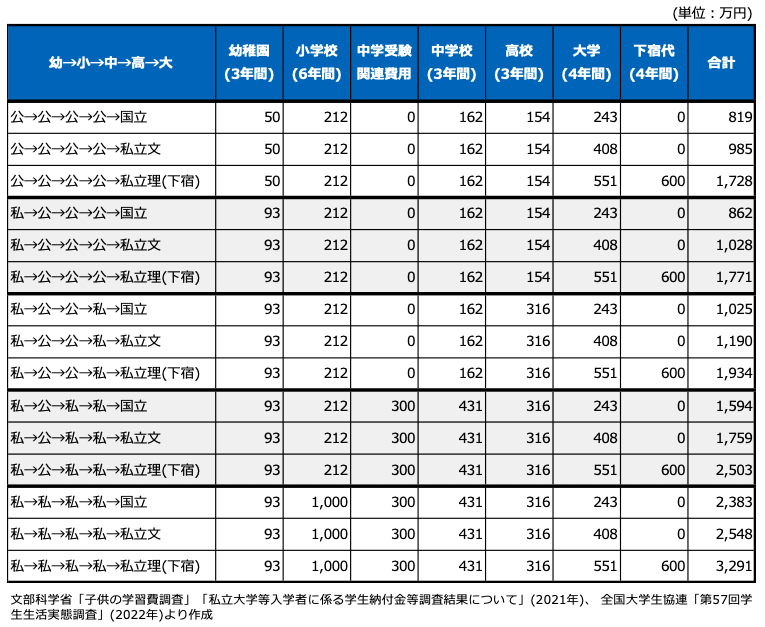

人生の三大資金のうちの1つである教育費。その総額は、親としてはしっかり押さえておきたいところです。幼稚園から大学卒業までの教育費の目安を進学プラン別にまとめたものが次の表です。

子育てにかかる費用は?

幼稚園から高校までが公立か私立か、大学が国立か私立の文系・理系かでかかる教育費の平均額をまとめています。大学が私立理系の欄には、下宿した場合の費用も含めています。

教育費の総額は、子どもの進学プランによってかなり違うことがわかります。幼稚園から大学まで「オール公立」コースなら約820万円と、1,000万円を下回っていますが、1,000万円かからないコースは少数派。ほとんどのコースで1,000万円を超えています。そして「オール私立」コースだと2,500万円程度が目安となります。

子どもにかかる費用は、教育費のほかにも、食費などいろいろとあり、それらをまとめて「養育費」と呼ぶこともあります。養育費については、2005年にAIU保険(現AIG損保)が子ども1人あたり約1,640万円とした試算があります。少し古いデータになりますが、これを参考にすると、子ども1人を育てあげるのにかかるお金は、教育費と養育費を足して、ざっくり3,000万~4,000万円くらいだとわかります。

中学受験にも意外とお金がかかる

上で紹介した表は、文部科学省「子供の学習費調査」(2021年)などのデータをもとに作成しています。「子供の学習費調査」には子どもが幼稚園から高校まで公立・私立に通った場合の学習費がまとめられています。すべて公立に通った場合で577万円、すべて私立だと1,840万円となっています。ただし、このデータには中学受験にかかる費用が含まれていません。

中学受験をする家庭が、首都圏を中心に増えています。東京都教育委員会「令和4年度公立学校統計調査報告書」によると、2022年の東京都の公立小学校の卒業生のうち、都内の私立中学に進学した生徒の割合は19.4%。前年から0.7ポイント増えました。ほかに国立中学に進学した生徒(0.4%)もいますし、都立の中高一貫校や都外の私立中学に進学する生徒もいることを考えると、都内では子どもの5人に1人くらいが、中学受験を経て進学していると考えられます。文京区や港区など、私立中学に進学する子どもが4割を超える地域もあります。

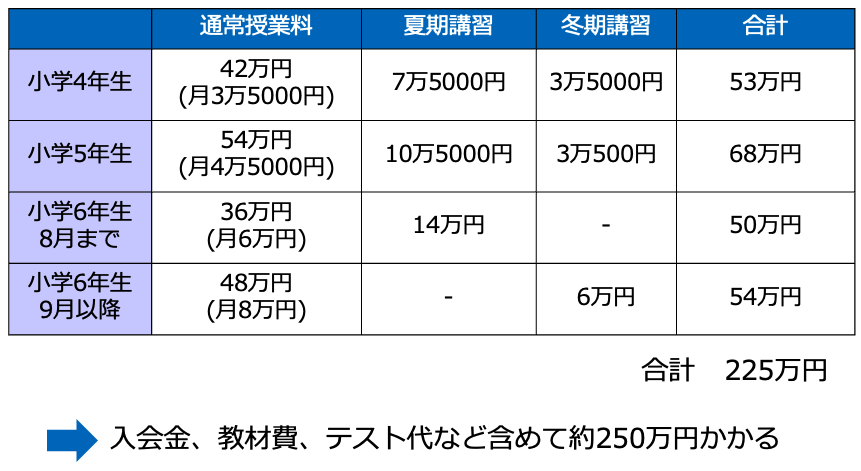

中学受験をする場合、子どもは塾に通うのが一般的です。私立中学などの入試は出題範囲が広く、公立小学校での勉強や家庭学習だけで挑むのは現実的ではありません。この塾代が結構な金額になります。大手塾の資料をもとに試算すると、中学受験をするための塾代は、小学校4年生から6年生までの3年間で、250万円以上になります。

中学受験塾の費用目安(有名進学塾)

最近は、小学3年生から塾に通うのが一般的になっていますし、大手塾に通いながら、個別指導塾や家庭教師を利用するケースも増えていて、実際には250万円で済まないことが多いでしょう。

また、中学受験にかかる費用も忘れてはいけません。私立中学校の受験料は1校あたりおよそ3万円かかります。また、いわゆるすべり止めに合格しても、本命校の合格発表まで入学手続きを待ってもらう必要があります。

「延納金制度」がある学校の場合は、平均5万円程度を支払うことで、入学手続きを待ってもらうことができます。しかし、延納金制度のない学校の場合は、通常の入学金20万〜30万円を支払う必要があるのです。もしも本命校に合格したら不要なお金になってしまいますが、それが事前にわからない以上、必要なお金です。これらを合わせると、やはり中学受験には300万円程度かかるというわけです。

教育費の山場は大学進学

さらに、大学に進学する場合、ここが教育費の山場になります。

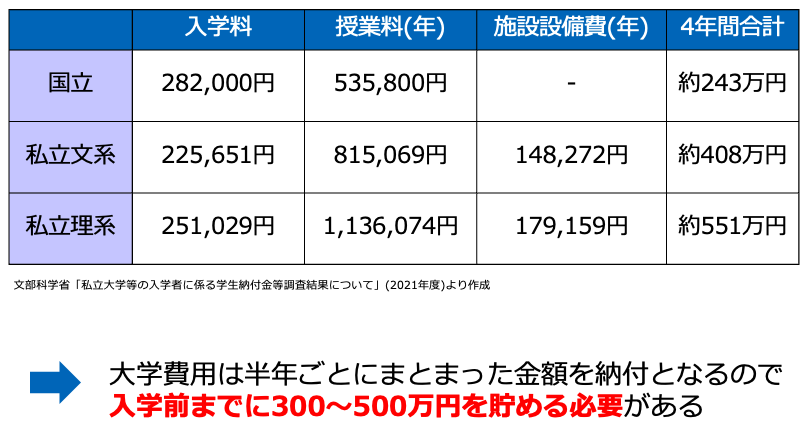

大学の費用の目安

大学の学費は、国立でも4年間で約243万円、私立では文系で約408万円、理系で約551万円となっています。大学の費用は、半年ごとにまとまった金額を納付する必要があります。したがって、やはり入学前までに300万〜500万円を貯めなくてはなりません。

さらに、大学には下宿して通う人もいるでしょう。全国大学生協連「第57回学生生活実態調査」(2022年)によると、毎月の下宿生の生活費は12万5,280円とのこと。ここから計算すると、4年間の下宿費用は、実に約600万円にのぼります。

教育費をどう捻出する?

教育費のやりくりは、高校までは一般的に家計で対応することになります。国公立の場合、小学校から高校までの教育費は月3万〜4万円程度、私立の場合は小中学校月10万円、高校月7万円前後が目安です。これらを毎月支払いながら、大学入学前までに300万〜500万円を貯めることができるか、ぜひ考えてみてください。

大学の費用を貯めるためにおすすめしたいのが、児童手当は使わずに全額貯めることです。

子どもがいる世帯は、毎月児童手当が自治体から支給されます。児童手当の金額は

- 3歳未満:月額1万5,000円

- 3歳以上小学校修了前:月額1万円(第3子以降は月額1万5,000円)

- 中学生:月額1万円

となっています(所得制限により5,000円・支給されない世帯もあります)。

所得制限にかからない場合、仮に0歳から中学校卒業まで、すべての児童手当を貯金しておけば約200万円になるので、この金額には手を付けずに大学資金などにとっておくようにしましょう。

[2024/11/29 編集部追記]令和6年10月から児童手当が拡充され「所得制限の撤廃」「支給期間が高校生年代にまで延長」「第3子以降の支給額が3万円に」「支払月が年3回から6回に増加」となりました。

参照:令和6年10月から)もっと子育て応援!児童手当|こども家庭庁

異次元の少子化対策に期待

子どもの教育に多額のお金がかかることは、社会的な課題にもなっています。

幼児教育・保育は2019年から無償化されましたが、高校でも2020年から、私立も含めた授業料の実質無償化が始まっています。「高等学校等就学支援金」では、世帯年収が910万円未満であれば公立高校の授業料に相当する11万8,800円、590万円未満で私立高校に通う場合は39万6,000円の授業料支援が受けられます(世帯年収の目安は家族構成や「共働き世帯」「専業主婦(夫)世帯」かによって異なります)。

なお、政府は少子化を受けて「異次元の少子化対策」に乗り出しています。2023年3月31日に公表された「こども・子育て政策の強化について(試案)」には、「所得制限の撤廃」「支給期間の高校卒業までの延長」「多子世帯への児童手当の増額」といった児童手当の制度見直しが盛り込まれています。早ければ2023年6月にも具体的な内容が確定する見通しです。

このほか、出産費用の保険適用、子どもの医療費助成の後押し、高等教育費の負担軽減、新婚・子育て世帯への住宅支援なども検討されるとのこと。2024年度から3年間かけて集中して取り組み、少子化を食い止めたい考えです。

これに先立ち東京都は2023年1月、少子化対策の一環で、所得制限なく18歳以下の都民に月5,000円の給付を行うと表明。2024年1月ごろにも1人あたり年額6万円を一括で給付するとしています。少子化対策は「待ったなし」と、東京都が国よりも早く動いている状況です。

教育費のこと、子どもにどう話す?

小学生でも高学年になると、自分自身の教育にかなりのお金がかかっていることに気づくものです。もしも子どもが「教育費って、全部でいくらかかるの?」などとお金のことを気にしているようならば、思い切ってオープンに話してみてはいかがでしょうか。

子どもたちが日々、あたりまえのように受けている教育は、両親をはじめ、さまざまな人たちの働きや協力があってのものです。養育費もそうです。オープンに話すことで、あらためて周囲の人に感謝したり、勉強や習いごとへのモチベーションを高めたり、ムダづかいはいけないと思ったり、子どもなりに気づくことがあるでしょう。

大人が子どもの教育について気にかけ、お金もかけているのは、教育は、子どもたちの将来や、未来の社会に向けての投資だと考えているからです。教育費について話す際に、教育を受けることの意味についても考えられるといいですね。子どものなかに、前向きな変化が生まれやすくなると思います。

筆者の新刊『11歳から親子で考えるお金の教科書』(日経BP)ではほかにも、「うちの年収っていくらなの?」「お金持ちになるにはどうしたらいいの?」「株式投資はどうして儲かるの?」といった子どものお金に関する疑問に対して、お金の学びにつながる回答をまとめています。子どもの「知りたい!」に答える形で、お金のことを子どもに伝えるにはどうしたらいかを解説していますので、ぜひお手に取ってご覧ください。

『11歳から親子で考えるお金の教科書』(日経BP)

※本記事の情報は、信頼できると判断した情報・データに基づいておりますが、正確性、完全性、最新性を保証するものではありません。法改正等により記事執筆時点とは異なる状況になっている場合があります。また本記事では、記事のテーマに関する一般的な内容を記載しており、より個別的な、不動産投資・ローン・税制等の制度が読者に適用されるかについては、読者において各記事の分野の専門家にお問い合わせください。(株)GA technologiesにおいては、何ら責任を負うものではありません。

関連キーワード